NISA非課税期間:賢く使おう

投資の初心者

先生、NISAの非課税期間って、いつからいつまでなんですか?

投資アドバイザー

NISAには、一般NISAとつみたてNISAの2種類があってね。一般NISAは5年間、つみたてNISAは20年間非課税で投資ができるんだよ。例えば、今年2024年に投資を始めたら、一般NISAは2028年の年末まで、つみたてNISAは2043年の年末までが非課税期間になるんだ。

投資の初心者

え?今年中に投資を始めれば、いつ投資を始めても非課税期間は同じなんですか?

投資アドバイザー

そうだよ。投資をした年から数えて5年目と20年目の年末までが非課税期間なんだ。だから、1月に投資をしても12月に投資をしても、非課税期間の終わりは同じになるんだよ。

NISAの非課税期間とは。

積立投資の税金がかからない期間について説明します。ふつうの積立投資(一般NISA)は5年間、つみたてNISAは20年間、利益にかかる税金が免除されます。注意が必要なのは、この期間は投資を始めた日から数えるのではなく、投資した年の終わりから数えるということです。たとえば、同じ年に1月に投資を始めても12月に投資を始めても、税金がかからなくなるのは5年後、もしくは20年後の年末になります。

NISAの種類

資産を育てる上で有利な制度である少額投資非課税制度、通称ニーサには、大きく分けて二つの種類があります。一つは一般ニーサ、もう一つはつみたてニーサです。どちらも投資で得た利益が非課税になるという大きなメリットがありますが、それぞれの特徴を理解した上で、自分に合った方を選ぶことが大切です。

まず、非課税で投資できる期間に違いがあります。一般ニーサは5年間、つみたてニーサは20年間と、つみたてニーサの方が長期間にわたって非課税の恩恵を受けることができます。じっくりと時間をかけて資産形成をしたいと考えている方は、つみたてニーサの方が適していると言えるでしょう。一方、短期間でまとまった金額を投資したいと考えている方は、一般ニーサの方が良いかもしれません。

次に、年間で非課税投資できる金額の上限も異なります。一般ニーサは年間120万円まで投資できますが、つみたてニーサは年間40万円までとなっています。年間でより多くの資金を投資したい方は、一般ニーサを選ぶと良いでしょう。少額からコツコツと積み立てたい方は、つみたてニーサが適しています。

どちらのニーサにもメリットとデメリットがあります。どちらを選ぶかは、ご自身の投資方針やライフプラン、投資経験などをよく考えて判断することが重要です。例えば、まとまった資金があり、ある程度の投資経験がある方は、幅広い商品に投資できる一般ニーサを検討しても良いでしょう。一方、投資初心者で、長期的な視点でコツコツと資産形成をしていきたいという方は、つみたてニーサを選択するのがおすすめです。それぞれの制度の特徴を理解し、自分に合ったニーサを選び、将来のために賢く資産形成を行いましょう。

| 項目 | 一般NISA | つみたてNISA |

|---|---|---|

| 非課税期間 | 5年間 | 20年間 |

| 年間投資上限額 | 120万円 | 40万円 |

| 投資対象 | 幅広い商品(株式、投資信託など) | 長期・積立・分散投資に適した投資信託 |

| 向き |

|

|

非課税期間の終わり

少額投資非課税制度、通称ニーサには、一般ニーサとつみたてニーサの二種類があり、それぞれ非課税で投資できる期間が定められています。この非課税期間は、投資を始めた年ではなく、その年の年末から数えて、一般ニーサは5年間、つみたてニーサは20年間です。

例えば、2024年の1月に投資を始めた場合、投資から5年後、あるいは20年後に非課税期間が終わるのではなく、2028年の年末、あるいは2043年の年末までが非課税期間となります。投資を始める時期が、1月でも12月でも、その年の年末までが非課税期間に含まれるため、同じ年の年末に非課税期間が終了します。つまり、非課税期間は投資した日にちではなく、投資した年の年末で区切られるということです。

この制度の目的は、投資初心者を含め、より多くの人に投資に親しんでもらうことです。非課税期間中は、本来であれば課税対象となる利益にかかる税金を支払う必要がありません。このため、利益がそのまま手元に残るので、複利効果も期待できます。

しかし、非課税期間が終了すると、それ以降に得た利益には税金がかかります。一般ニーサの場合、非課税期間終了後も保有し続ける、あるいは特定口座や課税口座に移管することができます。つみたてニーサの場合も同様に、保有し続ける、特定口座や課税口座に移管する、あるいは払い出しも可能です。どの方法を選択するかは、個々の状況や今後の投資方針によって判断する必要があります。非課税期間の終了時期をよく理解し、非課税のメリットを最大限に活用するため、計画的に投資を行いましょう。

| 項目 | 一般NISA | つみたてNISA |

|---|---|---|

| 非課税期間 | 5年間 | 20年間 |

| 非課税期間の起算日 | 投資した年の年末 | 投資した年の年末 |

| 非課税期間終了後の対応 | 保有継続、特定口座/課税口座へ移管 | 保有継続、特定口座/課税口座へ移管、払い出し |

| 制度の目的 | 投資初心者を含め、より多くの人に投資に親しんでもらうこと | |

非課税期間終了後の対応

少額投資非課税制度(ニーサ)の非課税期間が終わると、保有している株や投資信託などの商品は、課税される口座に移すか、売却するかの二つの選択肢があります。どちらの方法を選ぶかによって、今後の税金のかかり方が変わってきますので、慎重に検討する必要があります。

まず、課税口座に移す場合を見てみましょう。この方法を選ぶと、非課税期間中は税金がかからなかった売却益や配当金なども、今後は税金の対象になります。つまり、利益が出た場合、その一部を税金として納める必要が出てきます。

次に、売却する場合について説明します。売却とは、保有している株や投資信託などを売って現金化することです。もし、買った時よりも高く売ることができれば、その差額が利益となり、売却益と呼ばれます。この売却益に対して税金がかかります。

どちらの方法を選ぶべきかは、個々人の状況によって異なります。例えば、非課税期間が終わるまでに十分な利益が出ているなら、売却して利益を確定させるのも一つの方法です。逆に、今後の値上がりを見込んでいる場合は、課税口座に移して投資を続けるという選択肢もあります。

非課税期間が終了する少し前になったら、自分の投資の状況や今後の市場の動向などをよく考えて、どちらの方法が自分に合っているかを判断することが大切です。それぞれの方法のメリットとデメリットをじっくり比較検討し、後悔のない選択をしましょう。また、税金に関する詳しい内容は、税務署や専門家に相談することをお勧めします。

| 選択肢 | 説明 | メリット | デメリット |

|---|---|---|---|

| 課税口座に移す | 非課税期間終了後、課税口座で投資を継続する。売却益や配当金は課税対象。 | 今後の値上がりの恩恵を受けられる。 | 利益に税金がかかる。 |

| 売却する | 保有資産を売却し現金化する。売却益は課税対象。 | 利益を確定できる。 | 今後の値上がりの恩恵を受けられない。 |

ロールオーバー制度

「ロールオーバー制度」をご存じでしょうか?これは、一般向け少額投資非課税制度(一般NISA)において、非課税期間の終了後も、非課税での運用を継続できる特別な仕組みです。

具体的には、5年間の非課税期間が満了を迎える年の翌年以降に、新たにNISA口座を開設し、その口座へ既存の投資商品を移し替えることで、非課税の恩恵を受け続けることが可能となります。

しかし、このロールオーバー制度を利用するには、いくつかの条件があります。まず、非課税期間が終了する時点での投資商品の時価が、最初に投資した金額よりも高くなっていることが必須です。もし、時価が下回っている場合は、ロールオーバーは適用されません。

さらに、ロールオーバーを利用すると、新たなNISA枠を使用することになる点にも注意が必要です。NISAには年間の投資上限額が定められており、ロールオーバーした分はその年の新規投資枠から差し引かれます。つまり、ロールオーバーを利用するということは、その年に新たに投資できる金額が減ることを意味します。

そのため、ロールオーバーを利用するかどうかは、非課税期間終了時点での時価と当初投資額の差額をよく確認し、今後の投資計画も踏まえて慎重に判断する必要があります。ロールオーバーによって得られる非課税メリットと、新規投資枠の減少による機会損失を比較検討し、ご自身の投資戦略に最適な選択をすることが大切です。

| 項目 | 内容 |

|---|---|

| 制度名 | ロールオーバー制度 |

| 対象 | 一般NISA口座 |

| 目的 | 非課税期間終了後も非課税運用を継続 |

| 方法 | 非課税期間満了後の翌年以降に新規NISA口座を開設し、既存の投資商品を移管 |

| 条件 | 非課税期間終了時点の投資商品の時価が当初投資額を上回っていること |

| 注意点 | ロールオーバー分は新規投資枠から差し引かれるため、その年に新たに投資できる金額が減少する |

| 判断基準 | 非課税メリットと新規投資枠減少による機会損失を比較検討 |

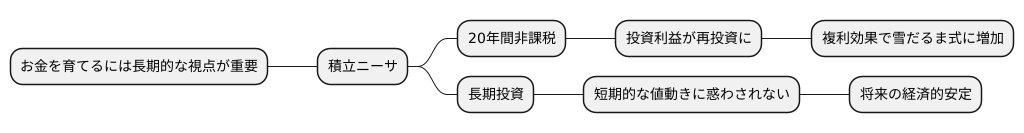

長期的な視点

お金を育てるには、長い目で見るのが大切です。特に、積立ニーサは、二十年間という長い期間、税金がかかりません。これは、時間をかけてお金を増やす大きな助けになります。短期的な値動きに惑わされず、どっしりと構えて投資を続けることが、お金を増やす秘訣です。

積立ニーサの最大の利点は、二十年間という非課税期間を最大限に活用できることです。投資で得た利益に税金がかからないため、その分を再投資に回し、雪だるま式にお金を増やすことができます。これを複利効果といいます。こつこつと積み立てを続けることで、複利効果は時間の経過とともに大きな力を発揮します。まるで小さな雪玉が、転がるうちに大きな雪だるまになるように、着実な積立と複利効果の組み合わせは、将来の資産を大きく育てる可能性を秘めているのです。

投資を始めると、どうしても日々の値動きが気になってしまうものです。しかし、価格が下がった時に慌てて売ってしまうと、かえって損をしてしまう可能性があります。大切なのは、市場の一時的な変動に惑わされず、長期的な視点で投資を続けることです。じっくりと時間をかけて投資を続けることで、将来の経済的な安定へと繋がる可能性が高まります。焦らず、慌てず、着実に資産を増やしていくことを心がけましょう。まるで木を植えるように、時間をかけて大切に育てれば、やがて大きな実りをもたらしてくれるはずです。