貸付業務のすべて

投資の初心者

先生、「貸付業務」って、お金を貸すことですよね?具体的にどんなことをするんですか?

投資アドバイザー

そうだね、お金を貸すことが中心だよ。銀行などが、企業や個人にお金を貸して、利息をつけて返してもらうのが主な業務だ。住宅ローンや自動車ローン、企業向けの融資などが代表的な例だね。

投資の初心者

なるほど。じゃあ、銀行の仕事だけですか?

投資アドバイザー

いや、銀行以外にも消費者金融や信販会社、 leasing会社なども貸付業務を行っているよ。最近は、インターネットを通じて個人間で少額の融資を行うサービスも出てきているね。

貸付業務とは。

お金を貸し借りする仕事のことを『貸付業務』といいます。会社や個人にお金を貸す仕事のことです。

貸付業務とは

貸付業務とは、お金を必要とする人々に資金を融通する事業です。銀行や信用金庫、消費者金融といった金融機関が、この業務を担っています。

個人や企業がお金を借りる理由は様々です。企業であれば、工場を新しく建てたり、機械を導入したりといった事業拡大のためにお金を必要とします。個人であれば、家を買う、子供の教育資金を用意する、あるいは、急な出費に備えるといった目的で借入を行います。このように、貸付業務は、お金を必要とする人と、お金を貸して運用益を得たい人をつなぐ大切な役割を担っています。

お金を貸す側にとって、貸付業務は利息という形で収益を得る手段です。また、貸し出されたお金は、借り手によって様々な用途に使われ、経済活動を活発にする力となります。

お金を借りる際には、自分の返済能力をきちんと見極め、無理のない借入計画を立てることが何よりも重要です。返済が滞ってしまうと、信用情報に傷がつき、将来お金を借りることが難しくなる可能性があります。

お金を貸す側は、貸し倒れ、つまりお金が返ってこなくなるリスクを最小限に抑える必要があります。そのため、借りる人の収入や資産状況、過去の借入履歴などを詳しく調べ、信用力を評価します。そして、その評価に基づき、適切な金利を設定します。

貸付業務が健全に行われることは、経済の安定と成長に欠かせない要素です。近年は、インターネットを通じて、手軽にお金を借りることができるようになりました。しかし、手軽である反面、金利が高いといったリスクも存在します。利用する際は、契約内容をよく確認し、慎重に判断することが大切です。将来は、人工知能を使った信用評価や、安全な取引を実現する新たな技術を活用した、より高度な貸付業務の発展が期待されています。

| 項目 | 内容 |

|---|---|

| 貸付業務とは | お金を必要とする人々に資金を融通する事業 |

| 貸付主体 | 銀行、信用金庫、消費者金融などの金融機関 |

| 借入の目的 (企業) | 工場建設、設備投資などの事業拡大 |

| 借入の目的 (個人) | 住宅購入、教育資金、急な出費への備え |

| 貸付のメリット (貸す側) | 利息収入、経済活性化への貢献 |

| 借入の注意点 | 返済能力の見極め、無理のない借入計画 |

| 貸付のリスク | 貸し倒れリスク |

| リスク対策 | 借り手の信用力評価、適切な金利設定 |

| 近年の傾向 | インターネットを通じた手軽な借入の増加、高金利リスク |

| 将来の展望 | AIによる信用評価、新たな技術活用による高度化 |

貸付の種類

お金を借りる方法には、様々な種類があります。大きく分けて、何かを担保にする場合と、担保がない場合の二種類があります。

まず、担保にするものがある場合について説明します。家や車などを担保としてお金を借ります。担保があるということは、もしお金を返せなくなってしまった場合でも、担保にしたものを売却することでお金を回収できるため、貸す側にとっては安心材料となります。そのため、担保付きの借り入れは、金利が比較的低く設定されていることが多いです。

次に、担保がない場合について説明します。こちらは、担保となるものがないため、借りる人の信用力のみでお金を貸すかどうか判断されます。信用力とは、過去の返済実績や収入の安定性などを指します。担保がない分、貸す側にとってはリスクが高いため、金利は担保付きの場合よりも高くなる傾向があります。消費者金融などで扱っているカードを使った借り入れなどが、この担保がない借り入れの代表的な例です。

さらに、お金を借りる目的によっても種類が分かれます。例えば、家を買うため、車を買うため、教育資金のためなど、様々な目的でお金を借りることができます。これらの目的別の借り入れは、それぞれ金利や返済期間、必要な書類などが異なります。そのため、自分の目的に合った借り入れを選ぶことが大切です。

近年では、事業に必要なお金を集めるための新しい方法も出てきています。インターネットを通して、多くの人から少しずつお金を集める方法です。これは、新しい資金調達方法として注目を集めています。このように、お金を借りる方法は多様化しているので、自分に合った方法を選ぶことが大切です。

| お金の借り方 | 担保の有無 | 金利 | リスク | 例 |

|---|---|---|---|---|

| 借り入れ | あり | 低い | 低い | 住宅ローン、自動車ローン |

| なし | 高い | 高い | カードローン、消費者金融 | |

| クラウドファンディング | なし | – | – | インターネット経由で資金調達 |

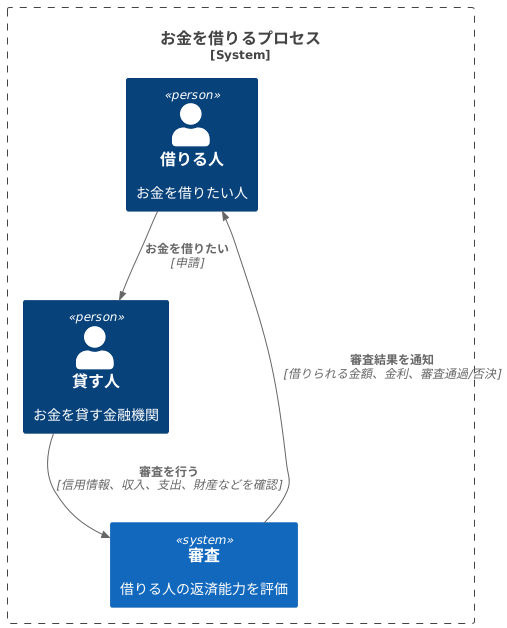

審査の重要性

お金を借りるということは、借りたお金を返すという約束をするということです。そして、お金を貸す側は、借りた人がきちんと返済できるかどうかの見極めを慎重に行います。これが審査と呼ばれるものです。審査は、貸す側にとっても借りる側にとっても、とても大切な手続きです。

審査では、まず信用情報が調べられます。信用情報とは、過去の借入や返済の記録です。きちんと期日通りに返済してきたか、滞納したことはないか、といった情報が記録されています。過去の返済実績は、将来の返済能力を測る重要な判断材料となります。また、現在の収入や支出、持っている財産なども確認されます。安定した収入があり、無理なく返済できる見込みがあるかどうかが厳しく審査されます。

審査の結果は、借りられる金額や金利に影響します。審査の結果が良好であれば、希望通りの金額を借りることができ、低い金利で借りられる可能性が高まります。逆に、審査結果があまり良くない場合は、希望額よりも少ない金額しか借りられない場合や、高い金利が設定される場合もあります。場合によっては、審査に通らず、お金を借りられないこともあります。

審査に通りやすくするためには、日頃から安定した収入を得て、きちんと返済する習慣を身につけることが重要です。また、審査の際には、正直に、正確な情報を伝えることが大切です。嘘の申告や情報の隠蔽は、審査落ちにつながるだけでなく、後々大きな問題に発展する可能性があります。審査は、自分自身の返済能力を客観的に見つめ直す良い機会でもあります。審査を通して、無理のない返済計画を立て、将来のマネープランをしっかりと考えるようにしましょう。

返済計画

お金を借り入れるということは、将来の収入を前借りして今すぐ必要な資金を手に入れることです。ですから、借りたお金は必ず返済しなければなりません。そのために、返済計画を綿密に立てることはとても大切です。返済計画とは、いつ、どのくらいの金額を、どのように返していくのかを具体的に決めることです。

まず、自分の収入と支出をきちんと把握しましょう。毎月の給料やボーナス、その他収入はどれくらいあるのか、そして食費や住居費、光熱費、交際費など、毎月必ず出ていくお金はどれくらいあるのかを計算します。収入から支出を引いた残りが、自由に使えるお金です。そこから、無理なく返済できる金額を設定しなければなりません。返済額が多すぎると、日々の生活が苦しくなり、返済が滞ってしまう恐れがあります。

返済期間も重要な要素です。返済期間が短ければ、毎月の返済額は多くなりますが、全体で支払う利息の合計は少なくなります。逆に、返済期間が長ければ、毎月の返済額は少なくなりますが、全体で支払う利息の合計は多くなります。どちらが良いかは、個々の事情によって異なりますので、自分の状況に合わせて最適な期間を選ぶ必要があります。

返済方法には、大きく分けて二つの種類があります。元利均等返済は、毎月返す金額が一定なので、家計の管理がしやすくなります。もう一つの元金均等返済は、最初の頃は返す金額が多いですが、全体で支払う利息の合計は元利均等返済よりも少なくなります。それぞれのメリットとデメリットを理解した上で、自分に合った方法を選びましょう。

インターネットなどで提供されている返済計画の計算機を利用すれば、様々な条件で返済額や利息額を試算することができます。複数の条件で試算を行い、返済計画をしっかりと立て、借り入れを賢く利用しましょう。

| 項目 | 内容 |

|---|---|

| 返済計画の重要性 | お金を借りるということは将来の収入を前借りすること。返済計画は必須 |

| 収入と支出の把握 | 毎月の収入、支出を計算し、自由に使えるお金を把握する |

| 返済額の設定 | 無理なく返済できる金額を設定。多すぎると返済が滞るリスク |

| 返済期間 |

個々の事情に合わせて最適な期間を選ぶ |

| 返済方法 |

メリット・デメリットを理解し、自分に合った方法を選ぶ |

| 返済計画シミュレーション | 返済計画の計算機を利用し、様々な条件で試算を行う |

責任ある借り入れ

お金を借りるという行為は、未来の収入を今使うことと同じです。つまり、将来の自分自身にお金を返す約束をするということです。ですから、責任を持った借り入れがとても大切になります。欲しい物ができた時、すぐに借り入れを申し込むのではなく、本当にその借り入れが必要なのか、じっくりと考える時間を取りましょう。例えば、本当に必要な生活費のためなのか、それとも単なる衝動買いのためなのか、しっかりと見極める必要があります。

借り入れを考える上で最も重要なのは、返済能力を正しく把握することです。毎月の収入と支出を計算し、無理なく返済できる金額を把握しましょう。現在の生活水準を維持しながら、確実に返済できる範囲で借り入れることが大切です。返済計画を立てる際には、病気や失業といった不測の事態も想定しておくことが重要です。将来の収入が減る可能性も考慮に入れ、余裕を持った返済計画を立てましょう。

複数の金融機関を比較検討することも重要です。金利や手数料、返済方法など、それぞれの金融機関によって提供される条件は異なります。金利が低いほど、最終的な返済総額は少なくなりますし、手数料も低い方が負担は軽くなります。また、毎月一定額を返済する方法や、ボーナス月にまとめて返済する方法など、様々な返済方法があります。自分の収入や生活スタイルに合った返済方法を選びましょう。金融機関の担当者に相談し、自分に最適なプランを見つけることが大切です。

もし返済が滞ってしまった場合は、すぐに金融機関に相談しましょう。問題を放置すると、信用情報に傷がつき、将来お金を借りることが難しくなる可能性があります。金融機関は、返済計画の見直しや、一時的に返済を猶予するなどの対応をしてくれる場合があります。一人で悩まず、早めに相談することが大切です。

責任ある借り入れは、健全な家計管理に繋がり、より良い生活を送るための基盤となります。借り入れは、上手に活用すれば便利な道具となりますが、計画性のない借り入れは、生活を苦しめる原因となります。適切な利用を心がけましょう。

| お金を借りる時のポイント | 詳細 |

|---|---|

| 借り入れの必要性 | 本当に必要か?生活必需品か?衝動買いではないか? |

| 返済能力の把握 | 毎月の収入と支出を計算し、無理なく返済できる範囲を把握。病気や失業などの不測の事態も考慮し、余裕を持った返済計画を立てる。 |

| 金融機関の比較検討 | 金利、手数料、返済方法などを比較し、自分に最適なプランを選ぶ。金融機関の担当者に相談することも重要。 |

| 返済が滞った場合 | すぐに金融機関に相談。返済計画の見直しや、一時的な返済猶予などの対応を相談。 |