会社の総資産を読み解く

投資の初心者

先生、『総資産』って、会社の持ち物すべてを合わせた金額のことですよね?

投資アドバイザー

そうだね。もう少し詳しく言うと、会社が事業のために持っているお金や物、目に見えない権利なども全て含めた金額のことだよ。

投資の初心者

目に見えない権利って、例えばどんなものがありますか?

投資アドバイザー

例えば、特許権や商標権といったものだね。これらは形がないけれど、会社にとって価値のある財産なんだよ。

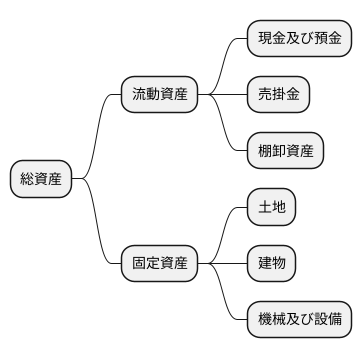

総資産とは。

会社がお金に換算できるものを全て合わせた額のことを『総資産』と言います。これは、会社が持っている土地や建物などの目に見えるものだけでなく、特許権のような目に見えないものも含みます。会社の財産状況を示す書類に、この金額が載っています。

総資産とは

会社の財産状況を把握する上で、総資産という概念は非常に重要です。総資産とは、会社が保有する全ての財産の合計額を指し、事業活動を行うために必要な資源を示しています。会社の規模や事業の種類によって、総資産の構成は大きく変わってきます。

総資産は、大きく流動資産と固定資産の2種類に分けられます。流動資産とは、一年以内に現金に換えることが見込まれる財産です。具体的には、すぐに使える現金や預貯金、顧客からの売掛金、商品や材料となる棚卸資産などが含まれます。これらは、短期的な事業活動に必要不可欠な財産です。一方、固定資産とは、一年を超えて長期的に使用される財産です。例えば、会社の土地や建物、製造に用いる機械や設備などが該当します。これらは、長期的な事業活動の基盤となる財産です。

総資産を理解する上で重要なのは、それぞれの資産の割合に着目することです。例えば、製造業では、工場や機械設備といった固定資産の割合が高くなるのが一般的です。これは、製造業が製品を作るために多くの設備投資が必要となるためです。一方、小売業では、販売する商品である棚卸資産の割合が高くなる傾向があります。これは、小売業が商品を仕入れて販売するという事業形態であるためです。このように、同じ総資産額であっても、業種によって資産の構成は大きく異なるため、業種ごとの特徴を理解した上で分析する必要があります。それぞれの資産のバランスや割合を見ることで、会社の経営状態をより深く理解することが可能となり、会社の財務健全性を適切に評価することに繋がります。

資産の分類

会社の財産は、大きく分けて流動財産と固定財産に分けられます。流動財産とは、一年以内に現金に換えられるか、費用として計上される見込みのある財産のことです。簡単に言うと、すぐに現金化できる、あるいはすぐに費用として使われる財産です。代表的なものとしては、現金や銀行預金、売掛金(取引先から代金を受け取る権利)、商品や製品の在庫などがあります。これらは会社の短期的な資金繰りを支える重要な役割を担っています。急に支払いが発生した場合でも、流動財産があれば対応できます。

一方、固定財産とは、一年を超えて事業活動に利用される財産です。長い期間にわたって会社で使われる財産のことです。土地や建物、機械や設備などが代表的な例です。これらは会社の長期的な事業活動を支える基盤となります。工場を建てる土地や、製品を作る機械など、長く使うことで利益を生み出す財産です。さらに、形のない財産である無形固定財産も固定財産に含まれます。特許権や商標権(ブランド名などを守る権利)、ソフトウェアなどがその例です。これらは形がない財産ですが、会社の競争力を高める上で重要な役割を果たします。他社が真似できない技術や、よく知られたブランドを持つことは、大きな強みとなります。

このように、財産を分類することで、会社の財務状況をより詳しく分析することができます。流動財産と固定財産の割合を見ることで、会社の短期的な支払い能力や長期的な成長性を評価することができます。例えば、流動財産の割合が低い会社は、急な出費に対応するのが難しい可能性があります。一方、固定財産の割合が高い会社は、長期的な事業展開を見据えていると判断できます。

| 財産の種類 | 説明 | 具体例 | 役割 |

|---|---|---|---|

| 流動財産 | 1年以内に現金化または費用計上される財産 | 現金、預金、売掛金、商品、製品 | 短期的な資金繰りを支える |

| 固定財産 | 1年を超えて事業活動に利用される財産 | 土地、建物、機械、設備、特許権、商標権、ソフトウェア | 長期的な事業活動を支える基盤 |

| 無形固定財産 | 形のない固定財産 | 特許権、商標権、ソフトウェア | 会社の競争力を高める |

総資産の重要性

会社の財産状況を把握する上で、総資産はとても大切な情報です。これは、会社がどれだけの財産を持っているかを示す金額で、会社の規模や状態を知る手がかりとなります。この総資産の増減を見ることで、会社の成長や利益の状況を推測することができます。

例えば、総資産が増えている場合、会社が事業を広げている、あるいは新しい機械や建物にお金を使っていると考えられます。反対に、総資産が減っている場合は、事業を縮小している、あるいは持っているものを売却した可能性があります。

総資産は、他の情報と組み合わせることで、より深く会社の状況を理解することができます。例えば、総資産利益率と呼ばれるものがあります。これは、会社が持っている財産を使って、どれだけの利益を生み出しているかを示す数値です。この数値が高いほど、会社の利益を生み出す力が強いと考えられます。

また、同じ業界の他の会社と比べてみることも大切です。例えば、同じような事業をしている会社と比べて、総資産がどれくらい多いか少ないか、あるいは総資産利益率がどれくらい高いか低いかを見ることで、その会社の特徴や得意な部分、苦手な部分がより明確になります。

このように、総資産は、単独で見るだけでなく、他の情報と組み合わせたり、同業他社と比較したりすることで、会社の状態を多角的に見ることができます。これにより、投資家はその会社への投資判断をより的確に行うことができるのです。会社の財務諸表をよく見て、総資産の推移や他の数値との関係性を理解することで、より良い投資判断を行うための材料を集めることができます。

| 項目 | 説明 | 投資判断への影響 |

|---|---|---|

| 総資産 | 会社が保有する全財産の合計額。会社の規模や状態を知る手がかり。 | 規模の把握、成長性の推測 |

| 総資産の増減 | 事業の拡大・縮小、設備投資、資産売却などを示唆。 | 成長性や経営戦略の推測 |

| 総資産利益率 | 総資産を使ってどれだけの利益を生み出しているかを示す指標。 | 収益性の評価 |

| 同業他社比較 | 同業他社と比較することで、会社の特徴や強み・弱みを分析可能。 | 競争力の評価、投資リスクの判断 |

貸借対照表

貸借対照表は、ある時点での会社の財務状態を写し取った写真のようなものです。会社の財産状況を明らかにする重要な書類で、別名バランスシートとも呼ばれます。この表は、会社の財産である「資産」、借金などの「負債」、そして株主の出資などによる「純資産」の3つの要素から成り立っています。

資産とは、会社が事業活動のために保有しているすべての財産です。例えば、現金や預金、売掛金(顧客からの未払い金)、建物、土地、機械装置など、会社が所有し、将来利益を生み出すと期待されるものすべてが含まれます。

負債とは、会社が将来返済する義務を負っているお金です。借入金、買掛金(仕入先への未払い金)、社債などが代表的な例です。これらは会社が事業活動を行うために外部から調達した資金であり、いずれ返済する必要があります。

純資産とは、会社の所有者に帰属する部分です。株主が出資した資本金や、これまでの事業活動で得られた利益の蓄積などが含まれます。純資産は、会社の財産から負債を差し引いた残りの部分であり、いわば会社の真の持ち分と言えるでしょう。

貸借対照表は、「資産=負債+純資産」という会計等式に基づいて作成されます。これは、会社の財産は、負債と純資産の合計と常に一致するという、会計における基本原則です。左右の金額が常に釣り合うことからバランスシートと呼ばれています。

貸借対照表を分析することで、会社がどのような資産を保有しているか、どのような方法で資金を調達しているか、そして財務状態が健全かどうかを判断することができます。会社の財務状況を理解するために欠かせない重要な資料と言えるでしょう。

| 要素 | 説明 | 例 |

|---|---|---|

| 資産 | 会社が事業活動のために保有しているすべての財産。将来利益を生み出すと期待されるもの。 | 現金、預金、売掛金、建物、土地、機械装置など |

| 負債 | 会社が将来返済する義務を負っているお金。外部から調達した資金。 | 借入金、買掛金、社債など |

| 純資産 | 会社の所有者に帰属する部分。会社の真の持ち分。 | 資本金、利益剰余金など |

会計等式: 資産 = 負債 + 純資産

総資産と投資判断

お金を投じる人は、事業を行う所の財務状態を推し量る際に、色々な数字を用います。その中で、会社が持つ全ての財産の合計である総資産は、会社の大きさや仕事の内容を掴む上で欠かせない情報です。

まず、総資産が増えているかを表す割合を見ることで、会社がどれだけ大きくなっているか判断できます。毎年同じだけ資産が増えている会社と、毎年大きく資産が増えている会社では、将来性が大きく異なるでしょう。

次に、総資産回転率を見ることで、会社が財産をどれだけうまく使っているか判断できます。これは、少ない財産で多くの利益を生み出している会社ほど、経営が上手くいっていると考えられるからです。同じ売上高でも、多くの資産を保有している会社よりも、少ない資産で売上を達成している会社の方が効率的と言えるでしょう。

さらに、総資産利益率を見ることで、会社がどれだけの利益を生み出しているかを判断できます。これは、会社が持っている財産全体に対して、どれだけの利益を上げているかを示すものです。この割合が高いほど、会社は効率的に利益を上げていると判断できます。

これらの数字を見ることで、お金を投じる人は会社の将来を予測し、お金を投じるかどうかの判断材料とします。しかし、総資産だけで判断するのは危険です。会社の財務状態を表す他の数字や、会社を取り巻く周りの状況なども一緒に考えて、全体を見て判断する必要があるでしょう。周りの状況とは、例えば景気の良し悪しや、競合相手の状況、法律の変化などです。

お金を投じる判断は、色々な情報を集め、じっくり考えて、慎重に行うべきです。会社の財務状態をきちんと理解し、適切な判断をするためには、財務諸表を読み解く力を高めることが大切です。色々な数字を組み合わせて見て、会社の全体像を掴むように心がけましょう。

| 指標 | 意味 | 投資判断への影響 |

|---|---|---|

| 総資産の増加率 | 会社の規模の拡大速度を示す。 | 毎年大きく増加している場合は将来性が高いと判断できる。 |

| 総資産回転率 | 資産の利用効率を示す。 | 高いほど、少ない資産で多くの利益を生み出しているため、経営効率が良いと判断できる。 |

| 総資産利益率 | 資産からどれだけの利益を生み出しているかを示す。 | 高いほど、効率的に利益を上げていると判断できる。 |

補足事項

- これらの指標だけで投資判断をするのは危険。

- 他の財務指標や、景気、競合、法律の変化など、会社を取り巻く状況も考慮する必要がある。

- 財務諸表を読み解く力を高め、様々な数字を組み合わせて会社の全体像を掴むことが重要。