バランス型投資信託で資産運用を始めよう

投資の初心者

先生、「バランス型投資信託」ってよく聞くんですけど、どういうものか教えてください。

投資アドバイザー

簡単に言うと、色々な種類の資産にまとめて投資できる商品のことだよ。例えば、日本の会社の株や債券、外国の株や債券などに、一度に投資できるんだ。

投資の初心者

色々なものに投資できるっていうのは、どういうメリットがあるんですか?

投資アドバイザー

一つの種類の資産だけに投資するよりも、損する可能性を小さくできる可能性があるんだ。例えば、日本の株が値下がりしても、外国の株が値上がりしていれば、損失をカバーできるかもしれないよね。これを「分散投資」と言うんだよ。

バランス型投資信託とは。

『バランス型投資信託』とは、投資に関する言葉です。これは、国内の株や債券、外国の株や債券など、性質の異なる様々な資産を混ぜ合わせて運用する投資信託のことを指します。

バランス型投資信託とは

バランス型投資信託は、様々な種類の資産に投資を行うことでリスクを抑え、安定した運用を目指す商品です。例えるなら、複数のカゴに卵を分けて入れるようなものです。一つのカゴに全ての卵を入れてしまうと、そのカゴを落としてしまった時に全ての卵が割れてしまいます。しかし、複数のカゴに分けていれば、一つのカゴを落としても、他のカゴの卵は無事です。バランス型投資信託も同じように、値動きの異なる様々な資産に投資することで、特定の資産の価格が大きく下落した場合でも、他の資産で損失を軽減できるのです。

具体的には、バランス型投資信託は国内外の株式や債券などに投資を行います。株式は企業の業績に連動して価格が変動し、比較的高い収益が期待できる一方、価格変動のリスクも大きくなります。一方、債券は国や企業が発行する借金のようなもので、株式に比べると収益は低いものの、価格変動も小さくなります。バランス型投資信託は、これらの性質の異なる資産を組み合わせることで、リスクとリターンのバランスをとっているのです。また、近年では不動産や金などの実物資産に投資を行うバランス型投資信託も増えてきています。実物資産は株式や債券と異なる値動きをすることが多く、ポートフォリオに更なる分散効果をもたらすことが期待できます。

バランス型投資信託は、投資初心者の方にもおすすめです。なぜなら、資産の組み合わせや配分、定期的な見直しなどの手間をプロの運用者に任せることができるからです。自分で様々な資産に投資しようとすると、それぞれの資産の特性を理解したり、市場の動向を常にチェックしたりする必要があります。しかし、バランス型投資信託であれば、そのような手間をかけずに、分散投資の効果を得ることができます。

バランス型投資信託は、安定した運用を目指す投資家にとって、心強い味方となるでしょう。

| バランス型投資信託の特徴 | 詳細 |

|---|---|

| リスク抑制 | 様々な種類の資産に投資(複数のカゴに卵を分ける)ことで、特定資産の価格下落による損失を軽減 |

| 投資対象 | 国内外の株式、債券、近年は不動産や金などの実物資産を含む |

| 株式 | 高収益の可能性があるが高リスク |

| 債券 | 低収益だが低リスク |

| 実物資産 | 株式や債券と異なる値動きで分散効果を高める |

| 運用 | プロの運用者に資産の組み合わせ、配分、定期的な見直しを任せることが可能 |

| メリット | 投資初心者向け。分散投資の効果を手間なく得られる。 |

| 目的 | 安定した運用 |

分散投資の効果

投資の世界では、「卵は一つの籠に盛るな」という格言がよく使われます。これは、一つのものに資産を集中させずに、分散して持つべきだという教えです。バランス型投資信託は、まさにこの格言を体現した金融商品と言えるでしょう。株式や債券など、性質の異なる様々な資産に投資することで、リスクを抑えながら安定した運用成果を目指します。

株式投資は、企業の成長に伴い大きな値上がり益が期待できます。しかし、経済状況や企業業績の悪化などにより、価格が大きく下落するリスクも抱えています。まるでジェットコースターのように、上がり下がりが激しいのが株式投資の特徴です。一方、債券は発行体である国や企業にお金を貸し付けることで、定期的に利息を受け取ることができます。株式と比べると価格変動は小さく、比較的安定した収入源となります。株式の値動きを山の天気の変化に例えるなら、債券は穏やかな田園風景と言えるでしょう。

バランス型投資信託は、これらの性質の異なる資産をバランス良く組み合わせることで、リスクとリターンのバランスを取ります。価格変動の大きい株式と、安定した債券を組み合わせることで、大きな損失を避けつつ、着実に資産を増やすことを目指します。もし特定の企業の株価が大きく下落したとしても、他の企業の株式や債券がその損失を補填してくれる可能性が高まります。また、価格変動が小さくなることで、投資初心者の方でも安心して長期投資に取り組むことができます。短期的な値動きに一喜一憂することなく、じっくりと資産を育てていくことができる点も大きなメリットです。

バランス型投資信託は、様々な資産に分散投資することで、リスクを抑えながら安定した運用成果を目指す商品です。投資経験の少ない方や、手間をかけずに資産運用を始めたい方にとって、最適な選択肢の一つと言えるでしょう。

| 資産の種類 | 特徴 | メリット | デメリット/リスク |

|---|---|---|---|

| 株式 | 企業の成長に伴い大きな値上がり益が期待できる。価格変動が大きい。 | 高いリターンが期待できる。 | 経済状況や企業業績の悪化により、価格が大きく下落するリスクがある。 |

| 債券 | 定期的に利息を受け取ることができる。価格変動が小さい。 | 比較的安定した収入源となる。 | 株式と比べるとリターンは低い。 |

| バランス型投資信託 | 株式や債券など、性質の異なる様々な資産に投資。リスクとリターンのバランスを取ることができる。 | 大きな損失を避けつつ、着実に資産を増やすことを目指す。投資初心者にも安心。長期投資に適している。 | 大きなリターンは期待しづらい。 |

運用スタイルの種類

お金を育てる方法には様々な種類があり、その中でも投資信託は、多くの人の資産をまとめて専門家が運用してくれる手軽な方法です。特に、バランス型投資信託は、株式と債券といった異なる性質を持つ資産を組み合わせることで、リスクを抑えつつ利益を狙う商品として人気です。

バランス型投資信託には、いくつかの運用スタイルがあります。まず、株式と債券の比率を常に一定に保つことを目指すタイプがあります。これは、設定された比率から大きく外れないように調整を行うため、安定した運用を期待できます。一方、市場の状況に応じて比率を変えるタイプもあります。景気が良い時は株式の比率を高め、景気が悪い時は債券の比率を高めることで、利益を追求しつつ損失を抑えることを目指します。

さらに、投資の対象も様々です。国内の株式や債券だけでなく、海外の株式や債券、不動産などに投資する商品もあります。どの国や地域、どの資産に投資するかは、その商品の性格を大きく左右します。

運用スタイルは、大きく分けて三つの種類に分類できます。一つ目は積極型です。株式への投資比率が高いため、大きな利益を狙うことができますが、その分リスクも高くなります。二つ目は安定型です。債券への投資比率が高いため、安定した収益を得られる可能性が高い反面、大きな利益は期待しづらいです。三つ目は中間型で、積極型と安定型の中間に位置する運用スタイルです。

自分に合った投資信託を選ぶためには、まず自分の投資の目的やどれだけの損失なら耐えられるかを明確にすることが大切です。じっくりと時間をかけて、最適な商品を選びましょう。

| 分類 | 説明 |

|---|---|

| 投資信託 | 多くの人の資産をまとめて専門家が運用してくれる手軽な方法 |

| バランス型投資信託 | 株式と債券を組み合わせ、リスクを抑えつつ利益を狙う |

| バランス型投資信託の運用スタイル | |

| 比率維持型 | 株式と債券の比率を常に一定に保つ |

| 比率変動型 | 市場の状況に応じて株式と債券の比率を変える |

| 投資対象 | |

| 国内株式・債券 | 国内の株式や債券に投資 |

| 海外株式・債券 | 海外の株式や債券に投資 |

| 不動産等 | 不動産などに投資 |

| 運用スタイルの種類 | |

| 積極型 | 株式比率が高く、高利益・高リスク |

| 安定型 | 債券比率が高く、低利益・低リスク |

| 中間型 | 積極型と安定型の中間 |

| 投資信託選びのポイント | |

| 投資の目的と許容できる損失を明確にする | |

手数料と税金

お金を育てる手段として投資信託を選ぶ方が増えていますが、利益を得るためには、手数料や税金についてしっかりと理解しておくことが大切です。投資信託には、様々な費用が発生します。まず、投資信託を購入する際には、購入時手数料がかかる場合があります。これは、販売会社に対して支払う手数料で、投資信託の種類や販売会社によって金額が異なります。購入前に必ず確認しましょう。次に、信託報酬と呼ばれる費用があります。これは、運用会社や販売会社などに支払われる費用で、保有期間に応じて毎日発生します。信託報酬は、運用成績に直接影響するため、低い方が有利です。さらに、投資信託を解約する際には、解約手数料がかかる場合があります。これも、投資信託の種類や販売会社によって金額が異なりますので、事前に確認しておくことが重要です。これらの手数料は、運用会社や販売会社によって大きく異なるため、複数の商品を比較検討し、ご自身に合った投資信託を選ぶことが大切です。

また、投資信託で得られた利益には、約20%の税金がかかります。これは、分離課税と呼ばれ、他の所得とは別に計算されます。確定申告が必要となりますが、特定口座を利用することで、確定申告の手間を省き、金融機関が自動的に税金を計算し、納税まで行ってくれます。特定口座には、源泉徴収ありの特定口座と源泉徴収なしの特定口座があります。源泉徴収ありの場合、利益が出た時点で自動的に税金が天引きされます。源泉徴収なしの場合、年間の利益と損失をまとめて確定申告する必要があります。どちらの口座を選ぶかは、ご自身の状況に合わせて選択しましょう。投資信託で成功するためには、手数料と税金をしっかりと理解し、運用成績だけでなく、これらのコストも考慮に入れて投資信託を選ぶことが重要です。手数料の低い商品を選ぶ、特定口座を活用するなど、賢く投資を行いましょう。

| 費用 | 説明 | 注意点 |

|---|---|---|

| 購入時手数料 | 投資信託を購入する際に、販売会社に対して支払う手数料。 | 投資信託の種類や販売会社によって金額が異なるため、購入前に確認が必要。 |

| 信託報酬 | 運用会社や販売会社などに支払われる費用で、保有期間に応じて毎日発生。 | 運用成績に直接影響するため、低い方が有利。 |

| 解約手数料 | 投資信託を解約する際に発生する手数料。 | 投資信託の種類や販売会社によって金額が異なるため、事前に確認が必要。 |

| 税金(約20%) | 投資信託で得られた利益にかかる税金。分離課税。 | 確定申告が必要だが、特定口座を利用することで、金融機関が自動的に税金を計算し、納税まで行ってくれる。 |

| 特定口座の種類 | 説明 |

|---|---|

| 源泉徴収あり | 利益が出た時点で自動的に税金が天引きされる。 |

| 源泉徴収なし | 年間の利益と損失をまとめて確定申告する必要がある。 |

長期投資のメリット

長期投資には、様々な利点があります。じっくりと時間をかけて資産を育てることで、将来に向けた経済的な安心を築くことができます。

まず、長期投資は複利効果を最大限に活用できます。複利とは、投資で得られた利益を元本に組み入れて再投資することで、雪だるま式に資産が増えていく仕組みです。投資期間が長ければ長いほど、この複利効果は大きくなり、大きな成果を生み出します。例えば、バランス型の投資信託などに毎月一定額を積み立てていくことで、複利効果を活かした資産形成を行うことができます。

次に、長期投資はリスクを軽減する効果も期待できます。投資の世界では、どうしても価格の変動は避けられません。短期的に見ると、市場の動向に左右され、資産価値が大きく上下することもあります。しかし、長い期間で見れば、一時的な下落の影響は小さくなり、価格変動のリスクは軽減される傾向があります。短期的な市場の変動に一喜一憂せず、どっしりと構えて投資を続けることが大切です。

さらに、長期投資は、短期投資に比べて売買の手間や手数料を減らすことができます。頻繁に売買を行う短期投資では、その都度手数料が発生し、利益を圧迫する可能性があります。一方、長期投資では、売買の回数が少なくなるため、手数料を抑え、効率的に資産を増やすことができます。

最後に、大切なのは余裕資金で投資を行うことです。生活に必要なお金を投資に回してしまうと、予期せぬ出費に対応できなくなる可能性があります。無理のない範囲で、余裕資金を使って投資を行いましょう。焦らず着実に資産を増やしていくことが、長期的な視点で成功の鍵となります。じっくりと腰を据えて、将来の安心を築いていきましょう。

| 長期投資の利点 | 説明 |

|---|---|

| 複利効果の活用 | 投資で得られた利益を再投資し、雪だるま式に資産を増やす。長期投資ほど効果大。例:バランス型投資信託の積立 |

| リスク軽減 | 長期的な視点で投資することで、短期的な価格変動の影響を軽減。 |

| 売買の手間・手数料削減 | 売買回数が少ないため、手数料を抑え、効率的に資産を増やす。 |

| 余裕資金での投資 | 生活資金を投資に回さず、無理のない範囲で投資を行う。 |

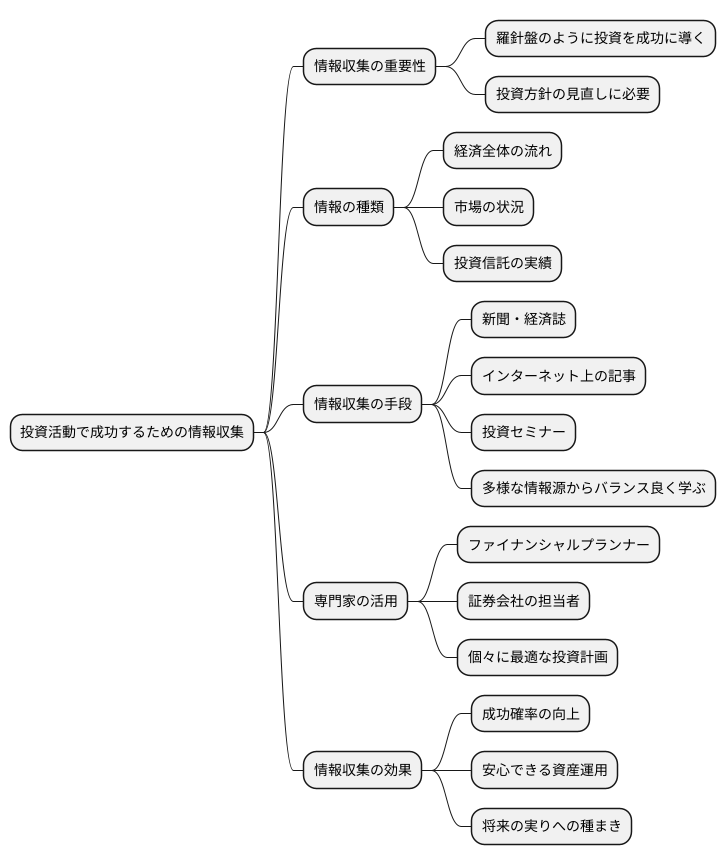

情報収集の重要性

お金を殖やすことを目指す投資活動では、確かな情報を得ることがとても大切です。まるで航海の羅針盤のように、情報が投資の成功へと導いてくれます。経済全体の流れや市場の状況、投資信託の実績など、様々な情報を常に集め、自分の投資方針を都度見直すことが重要です。

情報を集める手段は様々です。新聞や経済誌、インターネット上の記事、投資セミナーなど、色々な方法を活用し、幅広い知識を身につけるようにしましょう。まるで色々な食材から栄養を摂るように、多様な情報源から学ぶことで、バランスの取れた見方ができるようになります。

また、専門家の知恵を借りることも大きな助けになります。お金の専門家であるファイナンシャルプランナーや、証券会社の担当者に相談することで、自分に最適な投資計画を立てることができます。専門家は、豊富な知識と経験に基づいてアドバイスをくれるので、心強い味方となるでしょう。

質の高い情報を集めることは、投資で成功する確率を高めることに繋がります。闇雲に投資するのではなく、しっかりと情報収集を行い、計画的に投資を進めることで、安心して資産運用に取り組むことができるでしょう。情報収集は、まるで種を蒔くように、将来の収穫に繋がる大切な行動です。地道な努力が、将来大きな実りをもたらすことを期待しましょう。