投資信託と格付け:その役割と重要性

投資の初心者

先生、投資信託の格付けって、債券の格付けと同じように安全性を見るものなんですか?

投資アドバイザー

いい質問だね。投資信託の格付けは、債券のように投資信託そのものの安全性を評価するものではないんだよ。投資信託が投資している債券や株式の格付けを参考にしたり、運用会社の運用能力を評価するのに使われたりするケースはあるけれど、投資信託自体に格付けが付いているわけではないんだ。

投資の初心者

じゃあ、投資信託を選ぶ時に、格付けはどう役立つんですか?

投資アドバイザー

投資信託が持っている債券の格付けが低いほど、利回りは高くなる傾向がある。つまり、高い利回りを求めるなら、格付けが低い債券を多く持つ投資信託を選ぶことになる。ただし、格付けが低い債券は、元本割れのリスクも高くなることを覚えておかないといけないよ。

投資信託の格付けとは。

投資に関係する言葉である「投資信託の格付け」について説明します。格付けとは、簡単に言うと、債券の元本と利息がちゃんと支払われるかどうかを調べて、分かりやすい記号で表したものです。この調査は、たいてい専門の格付け会社が行います。格付け会社は、債券の格付けをする際に、担保があるかどうか、お金の支払に関する特別な約束事があるか、他の借金に比べて返済の順番がどうなるかなどを考慮し、債券を発行した会社の財務状況や営業状況を分析します。こうして元本と利息が安全に支払われるかを調べ、その結果を記号で表します。ここで説明する「投資信託の格付け」は、投資信託そのものではなく、投資信託が投資している債券の格付けを指します。

格付けの目的

投資を考える際、確かな情報に基づいて判断を行うことが大切です。数ある情報の中でも、格付けは投資信託を選ぶ上で特に重要な指標の一つと言えるでしょう。いわば投資信託の通信簿のようなもので、専門の機関が発行体の財務状態や負債を返す力を細かく調べ、記号を使って評価したものです。

この格付けは、投資家が投資信託の安全性や信頼性を判断する大きな助けとなります。高い格付けを得ている投資信託は、元本や利息がきちんと支払われる可能性が高いと考えられています。これは投資家にとって、安心して投資できる材料となるでしょう。逆に、格付けが低い投資信託は、元本割れといった損失を被る可能性が高くなるため、注意が必要です。

格付けは様々な機関から発行されていますが、それぞれの機関によって評価の基準や記号が異なる場合があります。そのため、複数の機関の格付けを比較検討することで、より多角的な視点から投資信託を評価することができます。また、格付けは将来の業績を保証するものではありません。経済状況の変化や発行体の経営状況の悪化などにより、格付けが変更される可能性もあることを忘れてはいけません。

格付けはあくまでも投資判断を行う上での一つの要素です。投資信託を選ぶ際には、格付けだけでなく、運用方針や手数料なども含めて総合的に判断することが重要です。自分の投資目的やリスク許容度に合わせて、最適な投資信託を選びましょう。そのためにも、格付けの仕組みや意味をしっかりと理解しておくことが大切です。

| 項目 | 内容 |

|---|---|

| 格付けの定義 | 専門機関が投資信託の発行体の財務状態や負債返済能力を評価したもの |

| 格付けの役割 | 投資家が投資信託の安全性や信頼性を判断する指標 |

| 高格付けの投資信託 | 元本や利息が支払われる可能性が高い→安心して投資できる |

| 低格付けの投資信託 | 元本割れなどの損失を被る可能性が高い→注意が必要 |

| 格付け機関 | 複数存在し、評価基準や記号が異なる場合があるため、比較検討が重要 |

| 格付けの注意点 | 将来の業績を保証するものではなく、変更される可能性もある |

| 投資信託選び | 格付けだけでなく、運用方針や手数料なども含めて総合的に判断 |

格付けの仕組み

投資を考える上で、格付けは大切な判断材料の一つです。これは、いわば企業の成績表のようなもので、どのくらい信用できるのかを記号で表したものです。この格付けを行う専門機関を格付け会社と呼びます。

格付け会社は、様々な情報を集めて、評価対象となる企業や組織の信用力を徹底的に調べます。具体的には、会社の財務状況を示す貸借対照表や損益計算書といった財務諸表、そして事業計画などを詳しく分析します。

分析の視点は多岐にわたります。まず、会社の財務状態が健全かどうかを調べます。十分な資産があり、負債をきちんと返済できる能力があるかを確認します。次に、安定した利益を上げているか、つまり収益性も重要な要素です。過去の業績だけでなく、将来どのくらい儲かる見込みがあるかも評価します。さらに、将来の成長性についても評価します。会社が今後発展していく可能性が高いかどうか、市場の動向や競争環境なども踏まえて分析します。これらの要素を総合的に判断し、信用力を評価します。

格付けは、アルファベットのAAAからDまでの記号で表されます。AAAが最も信用力が高く、順にAA、A、BBB、BB、B、CCC、CC、C、Dと下がっていきます。Dは債務不履行の状態を表します。格付けが高いほど、投資対象として安全であると判断できます。

格付けは一度決めたら終わりではなく、定期的に見直されます。会社の業績や財務状況は常に変化するため、格付け会社は継続的に情報を収集し、必要に応じて格付けを変更します。格付けが変わることで、投資家の判断にも影響を与えるため、常に最新の情報を確認することが重要です。

| 項目 | 説明 |

|---|---|

| 格付け | 企業の信用度を記号で表したもの |

| 格付け会社 | 格付けを行う専門機関 |

| 評価方法 | 財務諸表、事業計画等を分析し、財務状態、収益性、将来の成長性を総合的に判断 |

| 格付け記号 | AAA (最高) からD (最低) の記号で表示。Dは債務不履行を表す。 |

| 格付け見直し | 定期的に見直しを行い、必要に応じて変更 |

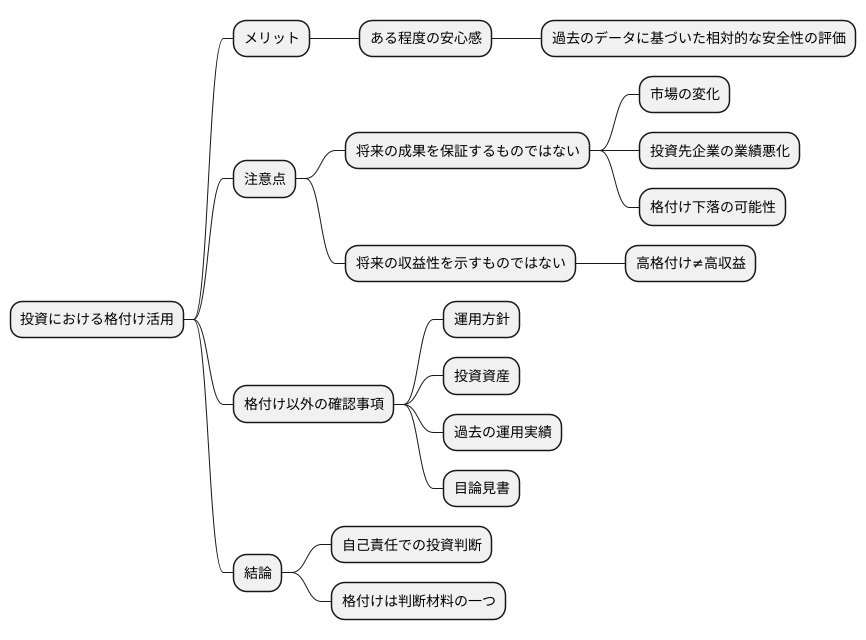

格付けの活用方法

投資を考える際に、判断材料の一つとして格付けを活用する方法について説明します。投資信託を選ぶ場面では、格付けを参考にすることで、ある程度の安心感を得ることができます。格付けが高い投資信託は、過去のデータに基づいて、相対的に安全性が高いと評価されているからです。

しかし、注意しなければならない点もあります。格付けは過去の情報に基づいた評価なので、将来の成果を保証するものではありません。市場の状況が変化したり、投資信託が投資している会社の業績が悪化したりするなど、様々な要因で格付けが下がる可能性も常にあります。また、格付けは将来の収益性を示すものでもありません。高い格付けだからといって、必ずしも高い収益が得られるとは限らないのです。

そのため、格付けだけに頼るのではなく、他の情報も合わせて見ていく必要があります。例えば、投資信託がどのような方針で運用されているのか、どのような資産に投資しているのか、過去の運用実績はどうだったのかなどを確認することで、より適切な判断ができます。投資信託の目論見書には、これらの情報が詳しく記載されています。目論見書をよく読んで内容を理解し、自分の投資の目的やリスク許容度に合っているかを確認することが大切です。最終的な投資の決定は、あくまでも自己責任で行う必要があります。格付けは数ある判断材料の一つとして、他の情報と組み合わせて活用するようにしましょう。

格付けの限界

債券や投資信託を選ぶ際、信用格付けは判断材料の一つとしてよく用いられます。格付け会社と呼ばれる専門機関が、発行体の財務状況や返済能力などを分析し、債務不履行リスク(貸したお金が返ってこないリスク)の高低を記号で示したものです。高い格付けは、それだけ安全だと思われがちですが、格付けは万能ではありません。その限界を正しく理解することが大切です。

まず、格付けは過去のデータや現在の状況を基に将来を予測したものです。将来の経済状況や市場環境の変化、発行体の業績悪化などは完全には予想できません。つまり、高い格付けを得ていても、将来必ず安全であるという保証はないのです。また、格付け会社によって評価基準や分析方法が異なる場合があります。同じ発行体でも、会社によっては格付けに差が出ることもありえます。複数の格付け会社の評価を比較検討することで、より多角的な視点を得ることができます。

さらに、格付けは信用リスクだけを評価している点に注意が必要です。投資信託には信用リスク以外にも、価格変動リスクや流動性リスク(すぐに売買できないリスク)など、様々なリスクが存在します。高い格付けであっても、市場全体の動向や金利変動などの影響を受けて、投資信託の価格は変動する可能性があるのです。

格付けは、あくまで投資判断を行う上での一つの材料に過ぎません。他の情報と合わせて総合的に判断することが重要です。格付けだけに頼りすぎることなく、目論見書をよく読んで投資対象を理解し、リスク許容度を踏まえた上で、最終的な投資判断はご自身で行うようにしましょう。投資にはリスクがつきものだということを忘れずに、自己責任で運用することが大切です。

| 信用格付けの活用 | 注意点 |

|---|---|

| 債券や投資信託を選ぶ際の判断材料の一つとして、発行体の債務不履行リスクの高低を記号で示したもの。 | 将来の経済状況や市場環境の変化、発行体の業績悪化などは完全には予想できないため、高い格付けが将来の安全性を保証するものではない。 |

| 格付け会社によって評価基準や分析方法が異なる場合があり、同じ発行体でも格付けに差が出る可能性がある。 | |

| 信用リスク以外にも、価格変動リスクや流動性リスクなど、様々なリスクが存在する。 | |

| 市場全体の動向や金利変動などの影響を受けて、投資信託の価格は変動する可能性がある。 | |

| 格付けはあくまで投資判断を行う上での一つの材料に過ぎず、他の情報と合わせて総合的に判断する必要がある。 |

様々な情報を総合的に判断

投資信託を選ぶ際、一つの情報に頼るのではなく、様々な角度から情報を集め、総合的に判断することが大切です。表面的な評価やランキングだけで判断すると思わぬ落とし穴があるかもしれません。

まず、投資信託の運用方針やどのような資産で運用されているのかを把握しましょう。株式中心なのか、債券中心なのか、あるいは不動産など他の資産が含まれているのかなど、内容をよく理解することで、その投資信託がどのような値動きをするのか、大まかに予測することができます。また、過去の運用実績も重要な判断材料です。過去に安定した成績を上げていたとしても、将来も同じように推移するとは限りません。しかし、長期的な運用実績を見ることで、運用会社の運用能力や投資信託の安定性がある程度分かります。

加えて、運用にかかる手数料にも注目しましょう。購入時や運用中、解約時など、様々な手数料が発生する可能性があります。これらの手数料が高額だと、せっかくの利益が手数料で目減りしてしまう可能性があります。

さらに、市場全体がどのような状況なのか、経済の動向はどうなのかといった大きな流れを掴むことも重要です。世界経済や国内経済の動向、政治状況の変化などは、投資信託の値動きに大きな影響を与えます。これらの情報を常に把握することで、的確な投資判断ができます。

最後に、自身の投資目的やどれだけの損失までなら受け入れられるかを明確にしておきましょう。老後の資金づくりなど長期的な資産形成を目指すのか、それとも短期的に利益を得たいのかによって、選ぶべき投資信託は異なります。長期投資であれば多少のリスクを取って高い収益を狙うことも可能ですが、短期投資の場合は、元本割れのリスクを抑えることを優先するなど、ご自身の状況に合った投資信託を選ぶことが大切です。

| 投資信託選択のポイント | 詳細 |

|---|---|

| 運用方針と資産構成 | 株式中心、債券中心、不動産など、どのような資産で運用されているのかを確認し、値動きの予測に役立てる。 |

| 過去の運用実績 | 過去の成績は将来を保証するものではないが、運用会社の能力や投資信託の安定性を判断する材料となる。長期的な実績を確認。 |

| 手数料 | 購入時、運用中、解約時など、様々な手数料を確認。高額な手数料は利益を圧迫する可能性があるため注意。 |

| 市場と経済の動向 | 世界経済、国内経済の動向、政治状況の変化などは投資信託の値動きに影響を与えるため、常に把握する。 |

| 投資目的とリスク許容度 | 長期的な資産形成か短期的な利益追求か、許容できる損失はどれくらいかなど、自身の状況に合った投資信託を選ぶ。 |