特別検査フォローアップとは何か?

投資の初心者

先生、『特別検査フォローアップ』って、一体何ですか? 難しい言葉でよく分かりません。

投資アドバイザー

簡単に言うと、お金を貸している銀行が、お金を借りている会社や人の状態をきちんと調べているかを、金融庁がチェックすることだよ。例えば、お金を返せそうにない人に、銀行がちゃんと対応しているかを確認するようなものだね。

投資の初心者

なるほど。つまり、銀行のチェックを、金融庁が二重チェックするってことですね。でも、なぜそんなことをする必要があるんですか?

投資アドバイザー

銀行が甘いチェックをして、お金を返せない人がたくさん出てしまうと、社会全体に大きな影響が出てしまうからだよ。金融庁が二重チェックすることで、そうしたリスクを減らそうとしているんだ。

特別検査フォローアップとは。

金融庁が、問題のある借り手に対して、主要な銀行が行った自己評価のチェックを行うことを、『特別検査フォローアップ』といいます。

特別検査フォローアップの目的

金融庁は、健全な金融システムを維持するために、大手銀行の融資業務の実態を把握する必要があります。そのための有効な手段の一つが、特別検査フォローアップです。これは、金融庁が一度特別検査を実施した銀行に対し、改めて融資状況の詳細な調査を行うことで、検査後の改善状況やリスク管理体制の有効性を検証するものです。

銀行は、融資を実行する際に、融資先の企業の財務状況や事業の将来性などを慎重に審査し、返済能力があると判断した場合にのみ融資を行います。また、融資実行後も定期的に企業の状況をモニタリングし、必要に応じて追加融資や返済条件の変更などの対応を行います。これらの業務は、銀行の自己査定に基づいて行われていますが、自己査定が甘く、過大なリスクを抱えている場合、企業の倒産や金融システムの不安定化につながる可能性があります。

特別検査フォローアップは、銀行の自己査定の適切性を検証し、問題点を指摘することで、融資審査の質の向上を促すことを目的としています。具体的には、融資先の選定基準、財務分析の手法、リスク管理体制などが適切に機能しているかを調べます。もし不適切な点があれば、金融庁は銀行に対して改善策の提出を求め、その実施状況を厳しく追跡調査します。

このように、特別検査フォローアップは、金融庁が銀行の融資業務を継続的に監視することで、金融システム全体の安定性を確保するための重要な役割を担っています。銀行による適切なリスク管理を促すことで、企業の倒産リスクを抑制し、預金者や投資家の保護にもつながります。さらに、公正で透明性の高い金融取引の実現にも貢献し、社会全体の信頼向上にも寄与するものと考えられます。

検査の対象となる銀行

金融庁による特別検査のフォローアップ対象となる金融機関は、主に都市銀行、信託銀行、長期信用銀行といった大手銀行です。これらの銀行は、莫大な資金を扱い、経済全体への影響力が非常に大きいため、金融システムの安定性確保の観点から、検査の重点対象とされています。大手銀行の経営状態が悪化すれば、経済全体に深刻な影響を及ぼす可能性があるため、金融庁は継続的に監視し、必要に応じて検査を実施しています。

地方銀行や信用金庫、信用組合といった地域金融機関は、通常、特別検査のフォローアップ対象とはなりません。これらの金融機関は、地域経済を支える重要な役割を担っていますが、大手銀行と比較して融資規模や経済全体への影響力は限定的です。ただし、深刻な経営問題を抱えている場合や、法令違反の疑いがある場合などは、検査対象となる可能性があります。金融庁は、地域金融機関の経営状況についても注視しており、必要に応じて検査を実施することで、金融システムの安定性を維持しようとしています。

金融庁は、検査対象の選定にあたって、各銀行の融資状況、自己資本比率、リスク管理体制、法令遵守状況などを総合的に判断しています。問題のある銀行を早期に発見し、適切な措置を講じることで、金融システムの健全性を確保することを目指しています。検査対象となる銀行には、金融庁から事前に検査の日程や内容についての通知があり、銀行側は必要な資料を準備するなど、検査に備える必要があります。検査の結果、問題点が発見された場合には、金融庁から業務改善命令などの行政処分が出される場合もあります。金融庁の検査は、銀行の健全な経営を促し、金融システムの安定性を確保するために重要な役割を果たしています。

| 金融機関の種類 | 特別検査フォローアップ対象 | 選定理由 | 検査内容 | 検査結果 |

|---|---|---|---|---|

| 都市銀行、信託銀行、長期信用銀行 | 主要対象 | 莫大な資金を扱い、経済全体への影響力が大きい | 融資状況、自己資本比率、リスク管理体制、法令遵守状況 | 問題があれば業務改善命令などの行政処分 |

| 地方銀行、信用金庫、信用組合 | 通常対象外(深刻な経営問題や法令違反の疑いがある場合は対象) | 地域経済への影響は限定的 | 融資状況、自己資本比率、リスク管理体制、法令遵守状況 | 問題があれば業務改善命令などの行政処分 |

検査の手順と内容

金融庁による特別検査のフォローアップとは、検査官が金融機関へ赴き、融資業務の実態を詳細に調査する手続きです。この検査は、融資の適正性を評価し、金融システム全体の健全性を維持するために実施されます。

検査では、融資に関わる書類やデータが綿密に調べられます。具体的には、借り入れを行った企業の財務状況、例えば、資産や負債、収益性などが詳細に分析されます。また、融資の担保として提供された資産の価値についても、市場価格や鑑定評価などを用いて厳格に評価します。さらに、金融機関が自ら行った融資審査の適切性も重要な検査項目となります。独自の基準や手順に基づき、リスクを正しく評価し、適切な融資判断が行われたかが検証されます。

検査官は、金融機関の担当者に対して聞き取り調査を実施します。融資の判断基準やリスク管理の手順、問題が発生した場合の対応策などについて、担当者の理解度や業務の習熟度を確認します。また、書類やデータの内容と担当者の説明に矛盾がないかどうかも重要な確認事項です。

検査期間は、金融機関の規模や検査内容の複雑さによって大きく変動します。小規模な金融機関で、検査対象が限定的な場合は数週間で完了することもあります。一方、大規模な金融機関で、多岐にわたる融資業務を検査する場合は、数ヶ月かかることもあります。

検査の結果、問題点が明らかになった場合、金融庁は金融機関に対して改善策の提出を要求します。提出された改善策は、金融庁によって実現可能性や有効性が評価されます。金融機関は、指摘された問題点を真摯に受け止め、速やかに改善に取り組むことが求められます。金融システムの安定性を確保するために、金融機関は検査に積極的に協力し、健全な業務運営を維持していく必要があります。

| 項目 | 内容 |

|---|---|

| 目的 | 融資の適正性評価、金融システム全体の健全性維持 |

| 検査対象 |

|

| 検査方法 |

|

| 検査期間 | 金融機関の規模や検査内容の複雑さによる(数週間~数ヶ月) |

| 検査後の対応 |

|

検査結果の公表と影響

金融機関に対する特別検査の結果を受けて行われるフォローアップの検査結果は、原則として広く一般に公開されます。ただし、個別の金融機関の名前や、検査を受けた企業の名前が公表されることはありません。公開される情報の内容は、検査を通して見つかった問題点の種類やその数、そしてそれらの問題に対する改善策がどの程度実施されているかといった点に絞られます。

検査結果を公表することには、金融機関の経営をより良くしていく効果が期待されています。公表された情報に基づいて、金融機関は自らの問題点を認識し、改善に取り組むよう促されるからです。また、お金を預けている人や投資家にとっては、金融機関の健全性を判断するための重要な材料となります。検査結果が良好な金融機関は、高い信頼性を獲得し、預金や融資をより集めやすくなるでしょう。反対に、多くの問題点が指摘された金融機関は、人々からの信用を失い、資金調達に苦労するなど、経営に大きな悪影響が出る可能性があります。

検査結果の情報公開は、金融機関の経営の透明性を高め、金融システム全体の安定性を確保するためにも重要な役割を果たしています。金融機関は、検査結果が公表されることを意識することで、日頃から健全な経営を心がけるようになります。また、投資家や預金者は、公開された情報をもとに、金融機関の安全性についてより深く理解し、適切な判断を下せるようになります。このように、検査結果の公表は、金融機関自身、そして預金者や投資家、さらには金融システム全体にとって大きな利益をもたらすと言えるでしょう。

ただし、情報公開にあたっては、金融機関の営業秘密や個人のプライバシーに関する情報が漏洩しないよう、十分な配慮が必要です。また、公表された情報が誤解を招かないよう、分かりやすい説明を心がけることも大切です。適切な情報公開を通じて、健全で安定した金融システムの構築を目指していく必要があります。

| 項目 | 内容 |

|---|---|

| 公開対象 | 金融機関に対する特別検査のフォローアップ結果(金融機関名や検査対象企業名は非公開) |

| 公開内容 | 問題点の種類、数、改善策の実施状況 |

| 公開の効果(金融機関) |

|

| 公開の効果(預金者・投資家) | 金融機関の健全性判断材料 |

| 公開の効果(金融システム) | 透明性向上、安定性確保 |

| 公開の注意点 |

|

今後の展望と課題

お金の世界は、国境を越えた取引や新しい技術によって、大きく変わりつつあります。今までにない商品やサービスが次々と生まれる一方で、巧妙な情報技術を使った不正やお金の不正利用といった危険も増えています。このような変化の激しい状況の中で、金融を監督する立場にある金融庁は、銀行などを検査した後の対応を常に改善しています。

具体的には、人間の知能を模倣した技術を使って集めた情報を分析し、検査の質を高めると同時に、時間や労力を節約する工夫をしています。金融の仕組み全体がうまく働くためには、金融庁と銀行が協力して、適切な危険対策をとることが欠かせません。金融庁の検査は、銀行が健全な状態を保ち、金融の仕組み全体が安定するように見守る重要な役割を担っています。

近年、お金の流れは世界中に広がり、複雑になっています。また、情報技術の急速な発展は、便利さをもたらす一方で、新たな危険も生み出しています。例えば、インターネットを使った不正送金や、個人情報の流出などは、私たちの生活に大きな影響を与える可能性があります。金融庁は、このような状況を常に把握し、銀行などが適切な対策をとっているかを検査しています。検査の後には、銀行と話し合い、改善点を指摘したり、今後の対策を一緒に考えたりしています。

金融庁の目的は、銀行を罰することではなく、金融の仕組み全体を安定させ、人々の生活を守ることです。そのため、金融庁と銀行は、常にお互いに情報を共有し、協力していく必要があります。金融の安定は、私たちの生活の安定にもつながります。金融庁は、今後も変化する状況に対応しながら、検査の質を高め、金融の安定に貢献していくでしょう。

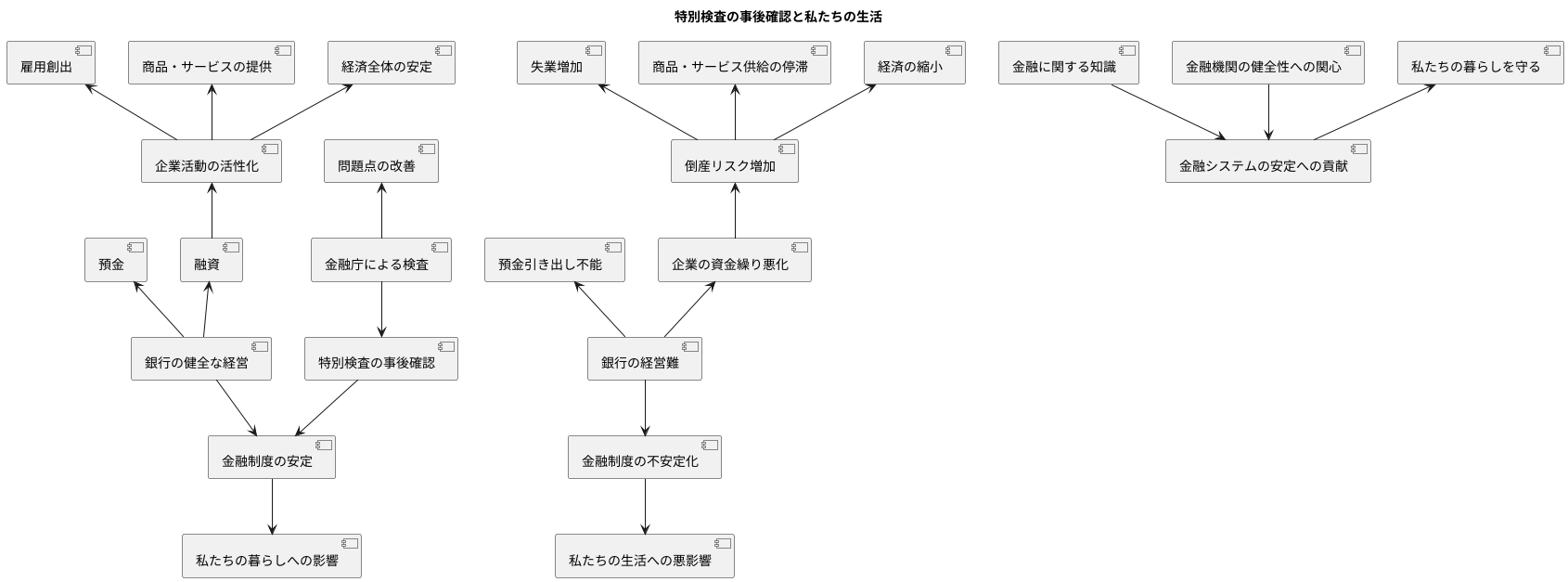

私たちへの影響

特別検査の事後確認は、一見すると私たち一般消費者には縁遠い話のように思われます。しかし、金融制度の安定は、私たちの暮らしに大きな影響を及ぼします。銀行が健全な経営を続けているからこそ、私たちは安心して預金をし、必要な時に融資を受けることができるのです。

私たちが銀行に預けているお金は、企業への融資などに使われています。企業は、銀行からお金を借りることで事業を拡大し、新たな雇用を生み出し、商品やサービスを提供しています。つまり、銀行の健全性は、企業活動ひいては経済全体を支える重要な役割を担っていると言えるでしょう。

もし金融制度が不安定になるとどうなるでしょうか。銀行が経営難に陥れば、預金を引き出せなくなる可能性も出てきます。企業も資金繰りが困難になり、倒産するリスクが高まります。そうなれば、私たちの生活にも大きな支障が出るのは明らかです。失業が増え、商品やサービスの供給が滞り、経済全体が縮小してしまうかもしれません。

特別検査の事後確認は、このような事態を未然に防ぐための重要な取り組みです。金融庁は、銀行の経営状況を定期的に検査し、問題点があれば改善を促します。これにより、金融制度の安定が保たれ、私たちの預金や経済活動が守られているのです。

私たちも、金融に関する知識を深め、金融機関の健全性に関心を持つことが大切です。自分の預金先である銀行の経営状況や、金融に関するニュースなどに目を向け、金融システムの安定に貢献していくことが、ひいては私たちの暮らしを守ることにも繋がるのです。