証券化商品の情報開示:標準情報レポーティング・パッケージ

投資の初心者

先生、『標準情報レポーティング・パッケージ』って一体何ですか?名前が長くて複雑で、よく分かりません。

投資アドバイザー

そうだね、名前は少し難しいね。『標準情報レポーティング・パッケージ』とは、簡単に言うと、投資家が証券化商品のリスクやリターンを理解するために必要な情報をまとめたものだよ。色々な証券化商品共通の形式で情報開示することによって、投資家が商品を比較しやすくなるんだ。

投資の初心者

なるほど。つまり、商品を買う前に、どんなリスクがあるのか、どれくらい儲かるのかが分かるように、必要な情報をまとめてくれているんですね。具体的にどんな商品に使われているんですか?

投資アドバイザー

主な証券化商品である住宅ローン担保証券(RMBS)、資産担保証券(ABS)、ローン担保証権(CLO)、商業用不動産担保証券(CMBS)などに使われているよ。参考として、日本証券業協会が情報を公開しているから、調べてみると良いよ。

標準情報レポーティング・パッケージとは。

投資に関係する言葉である『標準情報報告書一式』について説明します。これは、証券化商品とその元となる資産の情報の中で、証券化商品の危険性や収益性を理解するために役立つと考えられる項目をまとめたものです。主な証券化商品である住宅ローン担保証券、資産担保証券、ローン担保付債権、商業用不動産担保証券に関して、参考として日本証券業協会が発表しています。英語ではStandardized Information Reporting Package(SIRP)と言います。

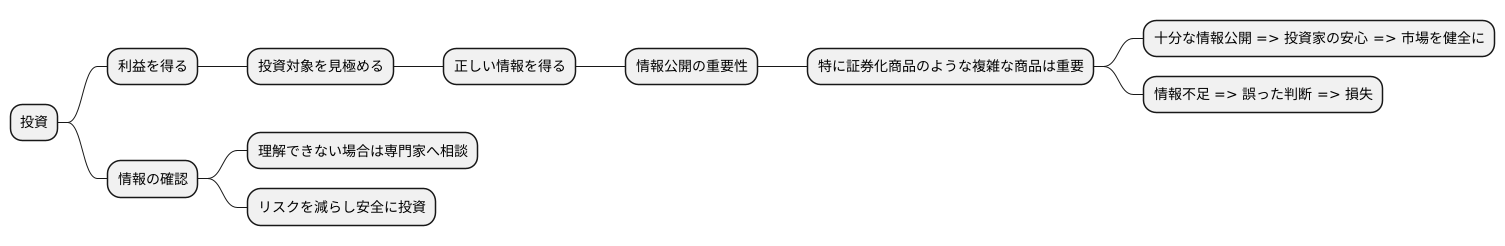

情報開示の重要性

お金を投じるということは、将来の利益を期待して、今あるお金を投じることです。そして、利益を得るためには、どこに投資をするのかをしっかりと見極める必要があります。そのためには、投資の対象となるものについて、正しい情報を得ることがとても大切です。

特に、証券化商品のように複雑な仕組みの金融商品は、その仕組みやリスク、そして見込まれる利益について、よく理解することが難しい場合があります。このような商品に投資をする場合には、発行者側がどれだけ詳しく情報を公開しているかが、投資家にとって非常に重要になります。もし、情報が十分に公開されていないと、投資家は正しい判断ができず、思わぬ損失を被る危険があります。

情報公開がしっかりとなされていると、投資家は安心して投資することができます。なぜなら、投資対象のメリットだけでなく、デメリットについてもきちんと理解した上で、投資の判断ができるからです。これは投資家を守るだけでなく、市場全体を健全な状態に保つことにもつながります。

投資をする際には、提供された情報を鵜呑みにするのではなく、注意深く内容を確認する必要があります。もし、内容が理解できない部分があれば、専門家に相談するなどして、疑問点を解消してから投資を判断するようにしましょう。そうすることで、リスクを減らし、より安全に投資を行うことができるのです。

標準情報レポーティング・パッケージの概要

証券化商品は、その複雑さゆえに理解が難しい金融商品です。そのため、投資家がそのリスクとリターンを正しく評価するためには、詳細な情報が必要です。標準情報レポーティング・パッケージ(略称標準情報報告書)は、まさに投資家のそのようなニーズに応えるために作られました。これは、証券化商品とその元となる資産に関する重要な情報を整理し、分かりやすくまとめたものです。

標準情報報告書は、複雑な証券化商品を理解するためのいわば案内役のようなものです。具体的には、住宅ローンをまとめて証券化した住宅ローン担保証券、クレジットカード債権などを証券化した資産担保証券、企業への貸付を証券化したローン担保証券、商業用不動産を裏付けとした商業用不動産担保証券といった、主要な証券化商品が対象となります。これらの商品は、仕組みやリスクがそれぞれ異なるため、投資判断を行う際に多くの情報を必要とします。標準情報報告書は、そのような情報を整理し提供することで、投資家の意思決定を支援します。

標準情報報告書は、日本証券業協会が参考資料として公開しています。つまり、証券会社が証券化商品を販売する際に、この報告書に基づいた情報を提供することが推奨されているのです。これにより、投資家は、異なる証券会社が販売する様々な証券化商品についても、同じ形式で情報を得ることができ、商品間の比較検討が容易になります。また、情報開示の質が向上することで、市場の透明性が高まり、投資家保護にも繋がります。

標準情報報告書を活用することで、投資家は証券化商品に対する理解を深め、より適切な投資判断を行うことが可能となります。複雑な金融商品への投資を検討する際には、ぜひこの報告書の内容を確認することをお勧めします。

| 項目 | 内容 |

|---|---|

| 標準情報報告書(標準情報レポーティング・パッケージ)の目的 | 証券化商品のリスクとリターンを投資家が正しく評価できるよう、必要な情報を提供するため。 |

| 対象となる証券化商品 | 住宅ローン担保証券、資産担保証券、ローン担保証券、商業用不動産担保証券など |

| 役割 | 複雑な証券化商品を理解するための案内役。商品間の比較検討を容易にする。 |

| 提供者 | 日本証券業協会(参考資料として公開) |

| 利用者 | 投資家 |

| 効果 | 情報開示の質の向上、市場の透明性向上、投資家保護 |

提供される情報の内容

証券化商品は、様々な資産をまとめて証券として発行する複雑な金融商品です。そのため、投資判断を行うには、発行体や裏付資産の内容、リスクの大きさ、これまでの運用実績など、多様な情報を詳しく理解する必要があります。この情報提供プラットフォームであるSIRPは、まさにそうした情報を提供する場として機能します。SIRPで提供される情報の例を、裏付資産の種類別に見ていきましょう。

まず、住宅ローン担保証券(RMBS)の場合、住宅ローンを借りている人の属性や地域、金利の種類などの情報が提供されます。例えば、借りている人の年齢や職業、年収、返済履歴といった属性情報や、住宅が位置する地域、固定金利か変動金利かといった情報が重要です。これらの情報は、住宅ローンの返済リスクを評価する上で欠かせません。

次に、資産担保証券(ABS)の場合、クレジットカードの債権や自動車ローンの債権など、裏付資産の種類に合わせた情報が提供されます。クレジットカード債権であれば、カード利用者の属性や利用状況、延滞状況などが、自動車ローンの債権であれば、車の車種や年式、ローンの返済状況などが重要になります。

さらに、ローン担保付証券(CLO)の場合、レバレッジドローン(高利回り社債を担保にした融資)の組成や格付けに関する情報が重要です。レバレッジドローンの発行企業の財務状況や格付け機関による格付け、担保となっている社債の質などが評価のポイントとなります。CLOは、レバレッジドローンというリスクの高い資産を裏付としているため、特に詳細な情報分析が必要です。

最後に、商業用不動産担保証券(CMBS)の場合、商業用不動産の立地や入居者、賃貸借契約などの情報が提供されます。建物の所在地や周辺環境、入居している企業の業績や契約期間、賃料の支払い状況などが、投資判断に大きく影響します。

SIRPを通じて提供されるこれらの情報は、投資家が証券化商品のリスクと見込み収益を正しく評価するために不可欠です。 投資家は、これらの情報を活用し、それぞれの証券化商品の特性を理解した上で、投資判断を行う必要があります。

| 証券化商品種類 | 提供情報 | 評価ポイント |

|---|---|---|

| 住宅ローン担保証券(RMBS) | 住宅ローン借り手の属性(年齢、職業、年収、返済履歴)、住宅の地域、金利の種類(固定/変動) | 住宅ローンの返済リスク評価 |

| 資産担保証券(ABS) | クレジットカード債権:カード利用者の属性、利用状況、延滞状況 自動車ローン債権:車の車種、年式、ローンの返済状況 |

裏付資産の種類に合わせたリスク評価 |

| ローン担保付証券(CLO) | レバレッジドローンの組成、格付け、発行企業の財務状況、担保社債の質 | レバレッジドローンのリスク評価 |

| 商業用不動産担保証券(CMBS) | 商業用不動産の立地、入居者、賃貸借契約(契約期間、賃料支払い状況)、周辺環境 | 商業用不動産の収益性評価 |

活用方法と注意点

証券化商品は、その複雑な仕組みから、投資する前に商品の特性やリスクを正しく理解することが非常に重要です。その理解を助けるための有効な道具として、証券化商品情報提供シート、いわゆるSIRPがあります。SIRPを活用することで、証券化商品への投資判断をより適切に行うことができます。

SIRPには、証券化商品の様々な情報が記載されています。例えば、商品の仕組みや目的、裏付け資産の内容、期待される利回り、そしてもちろんリスクの内容も含まれます。これらの情報を活用することで、複数の証券化商品を比較検討し、自分の投資目的に合った商品を選ぶ助けとなります。例えば、利回りを重視するのか、それとも安全性を重視するのか、といった自身の投資方針に合った商品選びが可能になります。また、SIRPは標準的な様式で作成されているため、異なる証券化商品でも比較検討しやすいという利点もあります。

しかし、SIRPだけで投資判断を下すのは危険です。SIRPの情報はあくまでも参考情報であり、将来の運用成果を保証するものではありません。市場環境の変化などにより、実際の結果がSIRPに記載された内容と異なる可能性も十分に考えられます。したがって、SIRPの情報だけに頼るのではなく、他の情報源も活用し、多角的な視点から分析することが重要です。例えば、経済の動向や関連業界のニュースなども参考にする必要があります。

さらに、証券化商品は複雑な金融商品であるため、専門知識を持つ人に相談することも有効です。ファイナンシャル・プランナーや証券会社の担当者など、専門家の助言を受けることで、より適切な投資判断を行うことができるでしょう。そして、常に最新のSIRPを確認することも忘れてはいけません。SIRPの情報は定期的に更新されるため、常に最新の情報に基づいて判断することが大切です。

| 項目 | 内容 |

|---|---|

| SIRPの役割 | 証券化商品の特性やリスクを理解するための情報提供シート。投資判断を適切に行うための助けとなる。 |

| SIRPの記載内容 | 商品の仕組み、目的、裏付け資産、期待利回り、リスクなど。複数の商品を比較検討し、投資目的に合った商品選びを可能にする。 |

| SIRPの利点 | 標準的な様式で作成されているため、異なる商品でも比較検討しやすい。 |

| SIRPの注意点 |

|

| その他 | 経済の動向、関連業界のニュース、専門家(ファイナンシャルプランナー、証券会社の担当者など)の助言も参考にする。 |

今後の展望

近頃、世界の金融市場は国境を越えた取引が増え、技術も急速に進歩しています。このような流れの中で、証券化商品は複雑さを増していくと考えられます。これまで以上に多くの種類の資産を組み合わせ、より高度な仕組みが用いられるようになるでしょう。そのため、証券化情報開示プラットフォーム(SIRP)の役割は今後ますます重要になってきます。

投資家にとって、複雑な金融商品の中身を理解することは容易ではありません。どのような資産が裏付けとなっているのか、リスクはどれくらいなのかなどを的確に把握することは、適切な投資判断を下す上で欠かせません。SIRPは、証券化商品の情報を分かりやすく開示するための標準的な枠組みを提供しています。SIRPを通じて提供される情報は、複雑な金融商品を理解するための重要な手がかりとなります。そして、市場全体の透明性を高め、投資家を保護することに繋がります。

SIRPは、市場の変化に合わせて進化していく必要があります。新しい種類の証券化商品が登場した場合には、SIRPの対象範囲を拡大し、新たな情報項目を追加する必要があるでしょう。例えば、環境問題への意識の高まりから、環境に配慮した投資が注目されています。今後、環境関連の資産を裏付けとする証券化商品が増えてくることが予想されます。そのような商品に関する情報も、SIRPで開示されるように整備していく必要があります。また、情報技術の進歩を踏まえ、データ提供方法の改善や、より詳細な情報の提供も検討していく必要があります。例えば、人工知能を活用して、投資家一人ひとりのニーズに合わせた情報提供を行うことも可能になるかもしれません。

SIRPの継続的な改善を通じて、投資家がより適切な投資判断を下せるような環境を整備していくことが、市場の健全な発展に不可欠です。分かりやすい情報提供は、投資家の理解を深め、市場への信頼を高めます。SIRPは、投資家と市場をつなぐ重要な架け橋となるでしょう。

| 項目 | 内容 |

|---|---|

| 世界の金融市場の現状 | 国境を越えた取引の増加、技術の急速な進歩 |

| 証券化商品の傾向 | 複雑化、多様な資産の組み合わせ、高度な仕組みの利用 |

| SIRPの役割 | 証券化商品の情報を分かりやすく開示するための標準的な枠組みを提供、市場全体の透明性を高め、投資家を保護 |

| SIRPの今後の課題 |

|

| SIRPの将来展望 | 投資家がより適切な投資判断を下せる環境を整備、市場の健全な発展に貢献、投資家と市場をつなぐ架け橋 |

まとめ

{証券化商品への投資を考えている方にとって、標準情報報告書類は、投資判断を下す上で非常に役立つ情報源です。}この書類は、複雑な仕組みの証券化商品を分かりやすく説明するために作られており、重要な情報を整理して提供しています。証券化商品は、住宅ローンやクレジットカード債権など、様々な資産をまとめて証券にしたものです。その仕組みやリスクは複雑で、理解するのが難しい場合もあります。標準情報報告書類を活用することで、投資家は、証券化商品の仕組みやリスク、リターンといった重要な情報を効率的に理解することができます。

標準情報報告書類には、商品の種類や格付け、利率、償還期限といった基本的な情報に加えて、商品の裏付けとなっている資産の内容やリスク要因に関する詳細な情報も記載されています。例えば、住宅ローン担保証券の場合、住宅ローンの借入者の属性や返済状況、担保物件の地域や価格帯といった情報が提供されます。これらの情報は、投資家が証券化商品のリスクとリターンを正しく評価するために不可欠です。標準情報報告書類を用いることで、投資家は様々な証券化商品を比較検討し、自分の投資方針に合った商品を選ぶことができます。

ただし、標準情報報告書類はあくまでも参考情報の一つであり、投資判断の唯一の根拠として考えてはいけません。市場環境の変化や予期せぬ出来事など、標準情報報告書類に記載されていない要因によって、証券化商品の価値が変動する可能性もあります。そのため、他の情報源も活用し、多角的な分析を行うことが大切です。例えば、経済指標や市場動向に関するニュース、専門家の分析レポートなどを参照することで、より精度の高い投資判断を下すことができます。

さらに、証券化商品への投資に不安がある場合は、専門家の助言を求めることも有効です。金融機関や投資顧問会社などの専門家は、投資家の状況やニーズに合わせて、適切なアドバイスを提供してくれます。標準情報報告書類を正しく理解し、他の情報源や専門家の助言も活用することで、投資家は証券化商品への投資をより効果的に行うことができるでしょう。

| 項目 | 説明 |

|---|---|

| 標準情報報告書類 | 証券化商品への投資判断に役立つ情報源。商品の仕組み、リスク、リターン等の重要な情報を提供。 |

| 証券化商品 | 住宅ローンやクレジットカード債権など様々な資産をまとめて証券にしたもの。 |

| 標準情報報告書類の内容 | 商品の種類、格付け、利率、償還期限、裏付け資産の内容、リスク要因など。 |

| 活用法 | 様々な商品を比較検討し、投資方針に合った商品を選ぶ。 |

| 注意点 | 投資判断の唯一の根拠とせず、市場環境の変化や予期せぬ出来事などにも注意。他の情報源や専門家の助言も活用。 |

| その他情報源 | 経済指標、市場動向ニュース、専門家の分析レポートなど。 |

| 専門家の助言 | 金融機関や投資顧問会社などが、投資家の状況やニーズに合ったアドバイスを提供。 |