セクターローテーションで市場を攻略

投資の初心者

先生、「セクター効果」ってよく聞くんですけど、難しくてよくわからないんです。簡単に教えてもらえませんか?

投資アドバイザー

なるほど。「セクター効果」とは、簡単に言うと、経済の全体的な動きや企業の価値を分析することで、どの業種がこれから伸びそうかを予測し、投資する業種の割合を変えることで利益を狙う方法だよ。例えば、景気が良くなりそうな時は自動車や旅行関連の業種が伸びる可能性が高いよね。

投資の初心者

ああ、なんとなくわかってきました。景気が良くなるときに自動車や旅行関連の業種が伸びるというのは、みんながお金を使うようになるからですよね?

投資アドバイザー

その通り!景気が良くなると消費が増えるから、自動車や旅行にお金を使う人が増えるんだ。逆に、景気が悪くなりそうな時は、食料品や日用品などの生活必需品に関わる業種が比較的安定すると言われているよ。このように、経済状況に合わせて投資する業種の割合を調整することで、「セクター効果」を狙うことができるんだ。

セクター効果とは。

投資の世界では「セクター効果」という言葉があります。これは、経済全体の動きや企業の価値を分析することで、業界ごとに価格の差が生じることを指します。ある業界の株価が割高で、別の業界の株価が割安になっているといった具合です。この価格の差を利用して、どの業界にどれくらい投資するかを調整することで利益を得ようとするのがセクター効果です。

市場全体を俯瞰する

株式投資で成功を収めるためには、市場全体の動きを把握することが欠かせません。市場は生き物のようで、常に変化を続けています。ある時は特定の業種が大きく成長し、別の時は別の業種が注目を集めるといった具合です。

経済が活況を呈している時は、人々の消費意欲が高まり、消費関連の業種は活気づきます。また、企業も設備投資に積極的になるため、資本財関連の業種も上昇傾向を示すでしょう。反対に、経済が停滞している時は、人々は生活必需品以外の支出を抑える傾向があります。そのため、電気やガス、水道といった公益事業や、健康に関わるヘルスケア関連の業種は、比較的安定した動きを見せることが多いです。

このように、市場全体を眺め、それぞれの業種の性質を理解することは、投資のチャンスを広げることに繋がります。経済の循環や政府の政策、新しい技術の登場など、様々な要因が業種の良し悪しに影響を与えます。これらの要因を注意深く分析し、将来の動きを予測することで、どの業種に投資するのが良いかを判断する材料となるのです。

市場は常に変化するため、刻々と変化する状況を把握し、臨機応変な投資戦略を立てることが大切です。一つの業種に固執するのではなく、市場の状況に応じて投資先を調整することで、長期的に安定した成果を上げることができるでしょう。じっくりと腰を据え、市場の波に乗りながら、着実に資産を増やしていくことが重要です。

| 経済状況 | 好調な業種 | 安定な業種 |

|---|---|---|

| 好況 | 消費関連、資本財関連 | – |

| 停滞 | – | 公益事業、ヘルスケア関連 |

セクター効果とは

株価の値動きを考える際に、市場全体の影響だけでなく、業種ごとの影響も無視できません。これを『セクター効果』と呼びます。市場全体の傾向とは別に、特定の業種が他の業種と比べて異なる値動きを見せる現象のことです。

このセクター効果は、様々な要因によって引き起こされます。例えば、景気全体の良し悪しは、全ての業種に影響を与えますが、その影響の度合いは業種によって異なります。好景気になると消費が増えるため、小売業は大きな恩恵を受けますが、反対に不景気になると真っ先に影響を受けやすいのもこの業種です。また、原油価格の変動は、エネルギー関連企業の業績に直結します。価格上昇はエネルギー関連企業の収益増加につながりますが、輸送業にとってはコスト増加要因となり、業績を圧迫する可能性があります。

金利の変動もセクター効果に大きな影響を与えます。銀行や保険会社などの金融機関は、金利上昇局面では収益増加が見込めますが、金利低下局面では収益が減少する傾向があります。一方、不動産業界は、金利が低いほど住宅ローン金利も低くなり、住宅購入需要が高まるため、業績にプラスの影響が出ます。

さらに、政策や法律の変更、技術革新などもセクター効果を生み出す要因となります。例えば、環境規制の強化は、再生可能エネルギー関連企業には追い風となりますが、従来のエネルギー関連企業には逆風となる可能性があります。また、インターネットの普及は、通信販売業の成長を促しましたが、従来の小売業には大きな打撃となりました。

このように、セクター効果は様々な要因が複雑に絡み合って生じるため、常に変化する可能性があります。市場全体の流れを読むだけでなく、各業種の状況を分析し、将来性のある業種を見極めることで、セクター効果をうまく活用し、投資成果を高めることができるのです。

| 要因 | 影響を受ける業種 | 影響の内容 |

|---|---|---|

景気

|

小売業 |

|

原油価格

|

|

|

金利

|

|

|

政策・法律の変更

|

|

|

技術革新

|

|

|

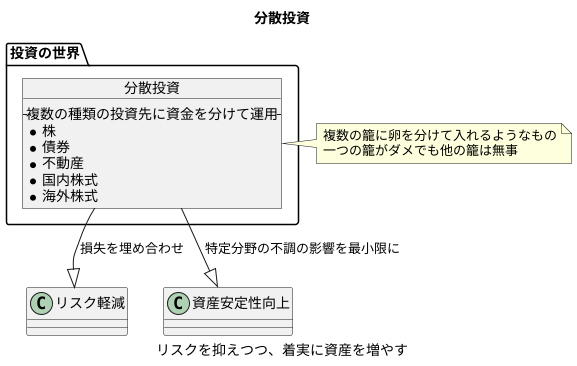

分散投資の重要性

投資の世界では、リスクを抑えつつ、着実に資産を増やすことが大切です。そのために有効な手段の一つが分散投資です。これは、様々な種類の投資先に資金を分けて運用する方法です。

例えば、ある特定の分野だけに集中して投資した場合、その分野が不調になると大きな損失を抱えることになります。しかし、複数の分野に投資を分散していれば、一つの分野が不振でも、他の分野の好調さで損失を埋め合わせることが可能になります。

分散投資は、例えるなら、複数の籠に卵を分けて入れるようなものです。一つの籠を落としてしまっても、他の籠の卵は無事です。これと同じように、一つの投資先で失敗しても、他の投資先で成功すれば、全体的な損失を少なく抑えることができます。

投資の世界には、株、債券、不動産など、様々な種類の投資先があります。また、同じ株でも、会社によって業種が異なり、業績も違います。国内だけでなく、海外の会社に投資することも可能です。このように、投資先は多岐に渡るため、それらを組み合わせることで、より効果的な分散投資を実現できます。

あらゆる分野が常に好調であるとは限りません。ある分野が好調な時期もあれば、不調な時期もあります。一つの分野に集中投資してしまうと、その分野が不調に陥った際に大きな痛手を負う可能性があります。分散投資を行うことで、特定の分野の不調による影響を最小限に抑え、資産全体の安定性を高めることができます。長期的な視点で資産形成を目指すなら、分散投資は欠かせない戦略といえるでしょう。

ローテーション戦略

株価の値動きは、景気の波と深く関わっています。ローテーション戦略とは、この景気の波に合わせて、投資する業種を移り替えることで、利益を狙う方法です。景気が今どの段階にあるのかを見極め、次にどの業種が伸びそうかを予測し、投資先を調整することで、市場全体の平均を上回る利益を目指します。

景気には、回復、拡大、後退、底入れという四つの段階があります。それぞれの段階で、好調になりやすい業種が違います。景気が回復に向かう局面では、景気に敏感な業種、例えば自動車や家電などの耐久消費財関連の業種が伸びる傾向があります。景気が拡大期に入ると、物を作るために必要な材料である素材関連業種や、工場などで使う設備を作る資本財関連業種が有望です。そして景気が後退局面に入ると、電気やガス、水道といった公益事業関連や、医療に関わるヘルスケア関連といった、景気に左右されにくい業種が底堅く推移する傾向があります。最後に、景気が底を打って上向き始める底入れ期には、企業の設備投資を支える金融関連業種が期待できます。このように、景気の波に合わせて投資先を循環させることで、利益の最大化を目指します。

ただし、将来の景気を完全に予測することは不可能です。ローテーションのタイミングが少しでもずれると、大きな損失につながる危険性もあります。そのため、市場の動きを常に細かく観察し、状況に応じて戦略を柔軟に変えていくことが大切です。経済指標や企業業績、市場全体の雰囲気などを総合的に判断し、慎重に投資判断を行う必要があります。また、複数の業種に分散投資することで、リスクを軽減することも有効な手段です。

| 景気局面 | 好調な業種 | 説明 |

|---|---|---|

| 回復 | 耐久消費財関連(自動車、家電など) | 景気に敏感な業種が伸びる |

| 拡大 | 素材関連、資本財関連 | 物を作るための材料や設備を作る業種が有望 |

| 後退 | 公益事業関連(電気、ガス、水道など)、ヘルスケア関連 | 景気に左右されにくい業種が底堅い |

| 底入れ | 金融関連 | 企業の設備投資を支える業種が期待される |

長期的な視点

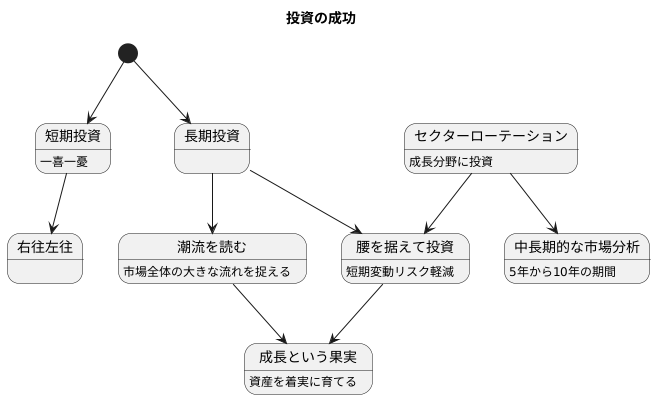

投資の世界では、目先の値動きに惑わされず、長い目で見ることが成功への鍵となります。短期的な市場の上がり下がりは、まるで波のようです。一喜一憂して右往左往するのではなく、大海原の潮流を読むように、市場全体の大きな流れを捉えることが大切です。

市場には様々な産業分野があり、それぞれの分野は特有の成長サイクルを持っています。好調な分野に資金を集中させることで利益を最大化しようとするのが、セクターローテーションと呼ばれる投資戦略です。しかし、未来を正確に予測することは誰にもできません。短期的な予測に基づいて頻繁に投資先を入れ替えていると、売買手数料などのコストがかさみ、せっかくの利益を減らしてしまう可能性があります。

セクターローテーションを行う際は、中長期的な市場分析に基づいた慎重な判断が不可欠です。たとえば、5年から10年といった期間で市場の動向を分析し、成長が見込まれる分野に腰を据えて投資をすることで、短期的な変動リスクを軽減することができます。

市場は常に変動するものですが、長い目で見れば経済は成長を続け、企業の業績も向上していくのが歴史の示すところです。日々の小さな変動に心を乱されることなく、腰を据えてじっくりと投資を続けることで、市場全体の成長という大きな果実を得ることができるでしょう。焦らず、着実に資産を育てていくことが、投資の成功へと繋がるのです。