グラフ分析:資産と負債の未来予測

投資の初心者

先生、『グラフ分析』って資産と負債が増えていく様子を絵で見てわかるようにした分析方法ですよね?でも、それがどうして年金の積立不足のリスクを明らかにすることにつながるんですか?

投資アドバイザー

いい質問だね。たとえば、年金を支払うための資産の増え方が将来ゆるやかになると予想される一方で、年金を支払う負債の増え方が急になると予想される場合、グラフ上で資産の線より負債の線が大きく上回ってしまう時点が出てくるだろう?

投資の初心者

ああ、なるほど。資産より負債の方が多くなってしまう時点がわかるんですね。ということは、その時点が積立不足になる可能性が高い時期ということですか?

投資アドバイザー

その通り!グラフ分析を使うと、積立不足に陥る時期やその可能性の大きさまで視覚的にわかるから、将来のリスクを予測するのに役立つんだ。

グラフ分析とは。

お金の運用に関する言葉である「グラフ分析」について説明します。グラフ分析とは、資産(持っているお金)と負債(借りているお金)が時間の流れとともにどのように変化していくかを、目に見える形で表した分析方法です。これを用いることで、企業年金でよくある問題である、積み立てたお金が将来足りなくなるといったリスクを、はっきりさせることができます。グラフ分析の特徴は、持っているお金と借りているお金の関係を、図を使って分かりやすく示せることです。

はじめに

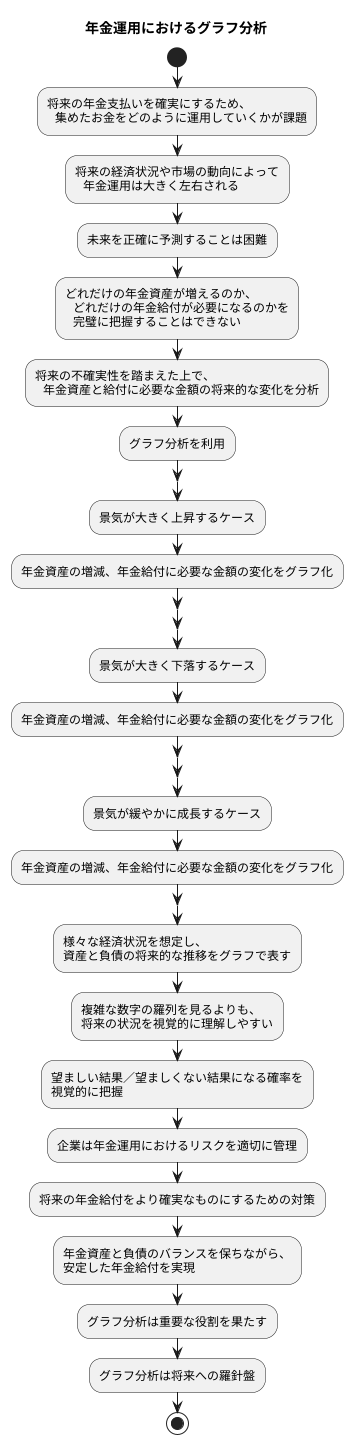

会社勤めをしていると、将来受け取れる年金について考える機会もあるでしょう。年金を支払う側の企業では、将来の年金支払いを確実にするため、集めたお金をどのように運用していくかが重要な課題となっています。

年金運用は、将来の経済状況や市場の動向によって大きく左右されます。しかし、未来を正確に予測することは難しいため、実際にどれだけの年金資産が増えるのか、また、どれだけの年金給付が必要になるのかを完璧に把握することはできません。そこで、将来の不確実性を踏まえた上で、年金資産と給付に必要な金額の将来的な変化を分析する手法として、グラフ分析が使われています。

グラフ分析とは、様々な状況を想定し、資産と負債の将来的な推移をグラフで表す手法です。例えば、景気が大きく上昇するケース、反対に大きく下落するケース、あるいは緩やかに成長するケースなど、様々な経済状況を想定します。それぞれの状況下で、年金資産がどのように増減し、年金給付に必要な金額がどのように変化するかをグラフで示すことで、将来のリスクをより具体的に把握することができます。

グラフで表現することで、複雑な数字の羅列を見るよりも、将来の状況を視覚的に理解しやすくなります。どの程度の確率で望ましい結果が得られるのか、あるいは望ましくない結果になるのかを、視覚的に把握することができます。これにより、企業は年金運用におけるリスクを適切に管理し、将来の年金給付をより確実なものにするための対策を立てることができます。年金資産と負債のバランスを保ちながら、安定した年金給付を実現するために、グラフ分析は重要な役割を果たしていると言えるでしょう。グラフ分析は、いわば将来への羅針盤のような役割を果たし、より安全な航海へと導くためのツールと言えるでしょう。

グラフ分析とは

お金の動きを時間と共に見ていく方法に、グラフ分析というものがあります。グラフ分析は、資産(持っているお金)と負債(借りているお金)が今後どのように変わっていくかを、図を使って分かりやすく示す方法です。横軸に時間を、縦軸に資産と負債の金額をとってグラフを作ります。

このグラフはただの線グラフではなく、将来の様々な可能性を考えに入れた、少し特殊なグラフです。将来の資産と負債の金額は、一つの確定した値ではなく、様々な値をとる可能性があります。例えば、宝くじが当たれば資産は大きく増えますし、病気やケガで働けなくなれば、資産の増加は鈍くなり、場合によっては医療費などで負債が増えるかもしれません。グラフ分析では、このような様々な可能性を確率分布という形で表現します。つまり、ある時点での資産と負債の金額は、グラフ上のある一点ではなく、ある範囲に分布として表現されるのです。分布が広ければ広いほど、将来の不確実性が高いことを意味します。

このグラフを見ることで、将来のお金の状態について、様々な状況を一度に確認することができます。例えば、順調にお金を貯めていける可能性が高い一方で、予想外の出費で借金が増えてしまう可能性も同時に把握できます。資産を着実に増やしていける場合でも、負債の増加リスクについても考慮に入れる必要があるかもしれません。逆に、資産の増加が思うようにいかない可能性や、負債がどんどん増えてしまう可能性も、このグラフから読み取ることができます。

このように、グラフ分析によって将来起こりうる様々なリスクを事前に把握することで、適切な対策を立てることができます。例えば、将来負債が増える可能性が高いと分かった場合は、支出を抑えたり、収入を増やす努力をしたり、保険に加入するなど、事前に対応策を考えておくことが重要です。グラフ分析は、将来のお金の状態を予測し、より良いお金の管理を行うための強力な道具と言えるでしょう。

積立不足リスクの可視化

会社員にとって、将来受け取れる年金は大切な老後の生活資金です。年金を運営する企業にとっては、将来の年金支払いを確実にするために、年金資産を適切に積み立てていく必要があります。しかし、様々な要因によって年金資産が将来支払うべき年金給付額を下回ってしまう、いわゆる「積立不足」のリスクが存在します。この積立不足リスクをしっかりと把握し、適切な対策を講じることは、企業にとって非常に重要です。

積立不足リスクを目に見える形で把握するために、グラフ分析という手法が有効です。具体的には、将来の年金資産と年金負債のそれぞれの予想額を、確率分布という形でグラフ上に表します。 年金資産の分布が年金負債の分布を下回っている部分、つまり資産が負債に足りない部分が、積立不足が発生する確率を表しています。この部分を詳しく分析することで、積立不足の発生確率の高低を判断することができます。

例えば、グラフ上で積立不足発生確率が高いと分かれば、企業は早急に対策を検討する必要があります。積立不足の発生確率が高い場合に考えられる対策としては、まず、投資方針の見直しがあります。現状よりも高い収益が期待できる運用方法に変更することで、将来の資産額を増やすことを目指します。ただし、高い収益を目指す運用は同時に高い危険も伴うため、慎重な判断が必要です。次に、年金への掛金を増やすという方法もあります。掛金を増やすことで、より多くの資金を積み立てることができます。しかし、掛金の増加は企業の財政負担も増大させるため、他の施策とのバランスを考える必要があります。最後に、将来の年金給付額そのものを見直すという方法も考えられます。給付水準を下げることで、必要な積立額を減らすことができます。しかし、給付水準の低下は従業員の老後生活に大きな影響を与えるため、慎重に検討する必要があります。

このように、グラフ分析によって積立不足リスクを可視化し、その発生確率を把握することで、企業は状況に応じた適切な対策を講じ、従業員の将来を守ることに繋げることができます。

資産と負債の関係性

財産とは、私たちが所有し、将来お金を生み出す可能性のあるものです。例えば、現金や預金、株式や債券、不動産などが挙げられます。一方、負債とは、将来支払う義務のあるお金のことです。住宅ローンや自動車ローン、クレジットカードの未払い金などが代表的な例です。

財産と負債は表裏一体の関係にあり、財産の増加は必ずしも良い状態を示すとは限らず、負債の増加も必ずしも悪い状態を示すとは限りません。例えば、住宅ローンを組んで家を購入した場合、負債は増えますが、同時に価値のある不動産という財産も得ることになります。

大切なのは、財産と負債のバランスです。グラフを用いることで、このバランスを視覚的に確認することができます。時間の流れとともに、財産と負債がどのように変化していくのか、また、その差がどのように推移していくのかをグラフで表すことで、将来の財産状態を予測することが容易になります。

例えば、将来受け取れる年金収入の見込み額と、住宅ローンの残高をグラフに描いて比較することで、老後の生活資金が不足するリスクがないかを事前に確認できます。もし、グラフから資金不足のリスクが高いと判断された場合は、早いうちから対策を講じる必要があります。具体的には、毎月の貯蓄額を増やす、支出を抑える、投資で運用益を増やすといった方法が考えられます。

また、複数の異なる状況を想定したグラフを比較することで、どの要因が財産状態に大きな影響を与えるのかを分析することも可能です。例えば、退職時期を数年遅らせた場合や、投資の運用利回りが変化した場合など、様々な状況を想定したグラフを作成し、比較することで、より確実な将来設計を描くことができます。

将来予測の活用

将来を予測する技術は、企業年金の運用計画を立てる上で大変役に立ちます。グラフを分析することで得られた将来予測は、経済状況や市場環境の不確実性を踏まえながら、最適な資産の組み合わせや掛金の額を決めるための貴重な資料となります。

将来の経済や市場は誰にも確実には分かりません。だからこそ、様々な可能性を想定しておくことが重要です。グラフ分析によって将来の様々なシナリオを予測することで、より安全で確実な年金運用計画を立てることができるのです。例えば、経済成長が鈍化した場合や、物価が急上昇した場合など、様々な状況を想定し、それぞれの状況に合わせた資産運用を行うことで、リスクを最小限に抑えることができます。

また、定期的にグラフ分析を行うことで、市場環境の変化やこれまでの運用実績を基に、運用計画を柔軟に見直すことができます。市場は常に変化しています。一度作った計画にずっと固執するのではなく、定期的に見直し、状況に合わせて修正していくことが大切です。グラフ分析は、そうした柔軟な対応を可能にするツールと言えるでしょう。市場の動きに合わせて計画を調整することで、常に最適な運用を行い、年金の積み立てが不足するリスクを減らすことができます。

さらに、グラフ分析の結果を会社や従業員、年金運用者など、関係者全員で共有することも重要です。将来予測やリスク管理の状況について、全員が同じ認識を持つことで、より良い意思決定を行うことができます。例えば、年金運用の目標やリスク許容度について、関係者間で十分に話し合い、合意形成を図ることが大切です。透明性の高い情報共有は、企業年金の健全性を維持し、信頼関係を築く上でも不可欠です。

| メリット | 説明 | 具体例 |

|---|---|---|

| 最適な計画策定 | 将来予測に基づき、最適な資産配分と掛金設定が可能 | 経済状況や市場環境の不確実性を考慮した計画 |

| リスク管理の向上 | 様々なシナリオを想定し、状況に応じた資産運用でリスクを最小化 | 経済成長鈍化や物価上昇への対応策 |

| 柔軟な計画見直し | 市場環境の変化や運用実績に基づき、定期的な見直しと修正が可能 | 市場の動きに合わせた最適な運用 |

| 透明性の確保と合意形成 | 関係者間で情報共有し、目標やリスク許容度について合意形成 | 年金運用に関する意思決定の改善 |