ボトムアップ投資:企業分析で市場を制す

投資の初心者

先生、「ボトムアップ・アプローチ」って、どういう意味ですか?よくわからないんです。

投資アドバイザー

良い質問だね。「ボトムアップ・アプローチ」は、個々の会社の状態をじっくり調べて、投資する会社を決める方法だよ。一つ一つの会社をよく見ていくから、「下から積み上げる方法」とも言えるね。

投資の初心者

なるほど。一つ一つの会社を調べるんですね。たとえば、どんなことを調べるんですか?

投資アドバイザー

例えば、会社の儲け具合や、借金の状況、これから伸びそうかどうかなどを調べるんだ。そして、良いと思った会社を少しずつ選んで、投資の組み合わせを作るんだよ。これがボトムアップ・アプローチだ。

ボトムアップ・アプローチとは。

個別企業の業績や財務状況を一つ一つ詳しく調べ、それぞれの企業の価値を評価した上で、投資する企業を選んで投資の組み合わせを作る方法について。

はじめに

株式投資でお金を増やす方法はいろいろありますが、最近話題になっているのが「ボトムアップ・アプローチ」です。このやり方は、世の中の景気や流行といった大きな流れを見るのではなく、一つ一つの会社の状態をじっくりと調べることが大切になります。

たとえば、たくさんの会社の中から、これから伸びそうな良い会社を探し出して、そこにお金を入れることで大きな利益を狙います。まるで会社の状態を見極める専門家のようなやり方ですね。

具体的には、会社の財務諸表を細かくチェックしたり、どんな商品やサービスを作っているのか、どれくらい売れているのかなどを調べます。さらに、会社の経営陣の手腕や会社の将来性なども見極める必要があります。

ボトムアップ・アプローチは、時間と手間がかかりますが、その分、しっかりと企業を理解した上で投資できるので、リスクを抑えながら大きな利益を狙うことができるというメリットがあります。

一方、一つ一つの会社を細かく調べるため、どうしても時間がかかってしまうのがデメリットと言えるでしょう。また、市場全体が大きく下落する局面では、どんなに良い会社でも株価が下がる可能性があるため、注意が必要です。

じっくり時間をかけて、会社の価値を見極められる投資家に向いていると言えるでしょう。

| 項目 | 内容 |

|---|---|

| 投資手法 | ボトムアップ・アプローチ |

| 概要 | 個々の企業の価値を分析し、将来性のある企業に投資する手法 |

| 分析対象 | 財務諸表、商品・サービス、売上、経営陣、将来性など |

| メリット | 企業理解に基づいた投資によるリスク抑制と高収益の可能性 |

| デメリット | 分析に時間と手間がかかる。市場全体の暴落時には影響を受ける。 |

| 向き不向き | 時間をかけて企業価値を見極められる投資家 |

企業分析の重要性

企業の価値を見極める上で、企業分析は欠かせない工程です。株式投資を行う際によく用いられるボトムアップ・アプローチでは、一つ一つの企業を深く掘り下げて分析することで、投資判断の精度を高めることを目指します。

まず、企業の財務状況を把握するために、貸借対照表、損益計算書、キャッシュフロー計算書といった財務諸表を丁寧に読み解く必要があります。これらの資料から、企業の収益力、安全性、成長性といった財務状態を分析します。例えば、収益性を測る指標として売上高利益率、自己資本利益率などを用いたり、安全性を測る指標として負債比率、流動比率などを用いたりします。また、将来の成長性を評価する際には、過去の売上高や利益の推移を確認するだけでなく、将来の事業計画や市場の成長性も考慮する必要があります。

財務分析に加えて、企業を取り巻く事業環境も分析対象となります。具体的には、その企業がどのような事業を行っているのか、どのような製品やサービスを提供しているのか、主要な顧客は誰なのか、といった事業内容を理解する必要があります。同時に、競合となる企業の状況や、業界全体の動向も把握することで、企業の相対的な強みや弱みを分析し、将来的なリスクや機会を見積もる材料とします。

さらに、企業を率いる経営陣の質も重要な要素です。企業の将来を左右するのは、経営陣のビジョン、戦略、そして実行力です。先見性と決断力を持ち、変化の激しい市場環境に柔軟に対応できる経営陣は、企業を持続的に成長させる原動力となるからです。過去の経営実績や、将来に向けた事業計画の内容を確認することで、経営陣の手腕を評価します。

このように、ボトムアップ・アプローチによる企業分析は、財務状況、事業内容、経営陣という多角的な視点から、企業の現状把握だけでなく将来予測までを視野に入れた綿密な調査を必要とする、大変な作業と言えます。

| 分析項目 | 内容 | 指標例 |

|---|---|---|

| 財務状況 | 貸借対照表、損益計算書、キャッシュフロー計算書を読み解き、収益力、安全性、成長性を分析 | 収益性:売上高利益率、自己資本利益率 安全性:負債比率、流動比率 成長性:売上高/利益の推移、事業計画、市場の成長性 |

| 事業内容 | 事業内容、製品/サービス、主要顧客、競合、業界動向を分析し、企業の強み/弱み、リスク/機会を評価 | – |

| 経営陣 | 経営陣のビジョン、戦略、実行力を評価。過去の経営実績や将来の事業計画を確認 | – |

投資対象の選定

投資というものは、お金を投じる対象を適切に選ぶことが肝心です。闇雲に投資を行うのではなく、綿密な調査と分析に基づいて、将来性のある対象を見極める必要があります。投資対象の選定にあたっては、様々な要素を考慮しなければなりません。まず、収益性、成長性、安全性といった財務指標は、企業の現状を把握するための基本的な情報となります。現在の収益力はもちろんのこと、将来的な成長が見込めるか、そして財務状況が健全であるかを確認することで、投資のリスクを軽減し、成功の可能性を高めることができます。

次に、競争優位性や将来の成長ポテンシャルといった定性的な情報も重要です。他社にはない独自の強みや技術力を持っているか、将来どのような事業展開を考えているのかを分析することで、長期的な視点で投資の価値を判断することができます。市場全体の動向や経済予測といった大きな流れを示す指標も参考にはしますが、最終的には、個別企業の分析結果を重視します。市場全体が低迷している時でも、独自の強みを持つ企業は存在します。そのような企業をいち早く見つけることができれば、大きな利益を得られる可能性が高まります。

例えば、ある菓子製造会社を例に考えてみましょう。財務指標が良好で、安定した収益を上げているとします。しかし、競合他社が多く、価格競争が激化している場合は、将来的な成長性に疑問符が付きます。また、消費者の嗜好の変化に対応できる新商品の開発力も重要な要素となります。これらの要素を総合的に判断することで、投資対象として適切かどうかを判断します。このように、投資対象の選定は、様々な情報を多角的に分析し、将来性を的確に見極めることが重要です。地道な努力を重ねることで、投資の成功確率を高めることができるでしょう。

| 投資対象選定のポイント | 詳細 |

|---|---|

| 財務指標 | 収益性、成長性、安全性を確認し、リスク軽減と成功の可能性を高める。現状把握の基本。 |

| 定性的情報 | 競争優位性や将来の成長ポテンシャルを分析し、長期的な投資価値を判断。 |

| 市場・経済指標 | 市場全体の動向や経済予測も参考にするが、個別企業の分析結果を重視。 |

| 個別企業分析の例(菓子製造会社) | 財務指標の良好さだけでなく、競合状況、新商品開発力なども総合的に判断。 |

| まとめ | 様々な情報を多角的に分析し、将来性を的確に見極めることが重要。 |

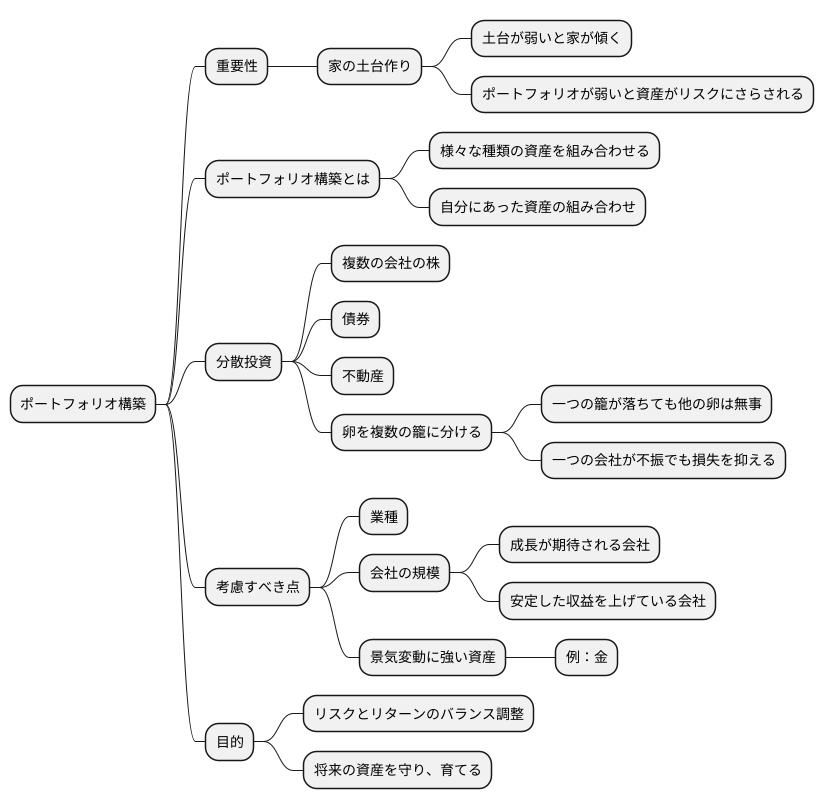

ポートフォリオ構築

資産運用において、ポートフォリオ構築は大変重要です。これは、まるで家を建てる時の土台作りのようなものです。土台がしっかりしていなければ、家は傾いてしまいます。同じように、ポートフォリオがしっかり構築されていなければ、資産はリスクにさらされてしまいます。

ポートフォリオ構築とは、様々な種類の資産を組み合わせて、自分にあった資産の組み合わせを作ることです。一つの会社の株に全てのお金を投資するのではなく、複数の会社の株、債券、不動産などに分けて投資することで、リスクを分散することができます。

例えるなら、卵を一つの籠に入れるのではなく、複数の籠に分けて入れるようなものです。一つの籠を落としてしまっても、他の籠の卵は無事です。これと同じように、一つの会社が業績不振に陥っても、他の会社の株に投資していれば、損失を小さく抑えることができます。

さらに、業種や会社の規模も考慮することが大切です。例えば、成長が期待される新しい会社だけでなく、安定した収益を上げている大きな会社にも投資することで、バランスの取れたポートフォリオを作ることができます。また、景気が悪くなった時に値下がりしにくい資産、例えば金なども組み入れることで、経済の変化にも対応できるようになります。

このように、様々な資産を組み合わせ、リスクとリターンのバランスを調整することが、ポートフォリオ構築の目的です。じっくりと時間をかけて、自分にあったポートフォリオを構築することで、将来の資産を守り、育てていくことができます。

長期的な視点

投資の世界では、目先の値動きに惑わされず、長い目で物事を見ることが大切です。株価は日々上がったり下がったりと変動しますが、短期的な上がり下がりばかりに気を取られていると、本当に重要なことを見失ってしまいます。

例えるなら、木を育てるようなものです。種をまいてからすぐに大きな木になることはありません。毎日水を与え、肥料をやり、雑草を取り除き、長い時間をかけて大切に育てていく必要があります。投資も同じで、優れた会社を見つけて投資をしても、すぐに大きな利益が出ることは稀です。会社が成長し、利益を増やし、株価が上がるまでには時間がかかります。焦らず、じっくりと待つことが重要です。

市場全体が下落している時、多くの人は不安になり、保有している株を売ってしまいがちです。しかし、優良な会社は一時的に株価が下がっても、いずれまた成長軌道に戻り、株価も回復する可能性が高いです。市場が下落している時こそ、将来性のある会社に投資するチャンスとも言えます。周りの人が売りに走っている時でも、冷静に判断し、自分の投資方針を貫くことが大切です。

このように、短期的な利益にとらわれず、腰を据えて投資に取り組むことが、長期的に大きな成果を得るための鍵となります。じっくりと時間をかけて、優れた会社を見極め、その成長を信じて投資を続けることで、将来大きな富を築くことができるでしょう。

まとめ

ボトムアップ・アプローチによる投資とは、市場全体の動きよりも、個々の企業の価値を重視する投資手法です。まるで砂金採りのように、数多ある企業の中からキラリと光る優良企業を発掘し、そこに投資することで大きな利益を狙います。市場全体の動向に一喜一憂するのではなく、企業そのものの成長力を見極めることが、この手法の肝と言えるでしょう。

具体的には、財務諸表の分析や、事業内容、経営陣の手腕、競合他社の状況、将来の成長性など、多角的な視点から企業を徹底的に調査します。そして、将来大きな利益を上げることが期待できると判断した企業の株を買い、じっくりと値上がりを待ちます。腰を据えて長期間保有することで、複利効果も期待できます。まるで種から育てた木が、やがて大きな実をつけるように、時間をかけて大きな成果を収穫するのです。

ただし、この手法は相応の知識と労力を必要とします。財務諸表を読み解く力はもちろんのこと、事業内容を理解するための業界知識、経営陣の力量を見抜く洞察力なども求められます。そのため、投資初心者にとっては少しハードルが高い手法と言えるかもしれません。しかし、時間をかけて企業研究に取り組む意思のある投資家にとっては、大きな富を生み出す可能性を秘めた、大変魅力的な投資手法と言えるでしょう。地道な努力が、やがて大きな実を結ぶのです。

| 項目 | 内容 |

|---|---|

| 投資手法 | ボトムアップ・アプローチ |

| 重視する点 | 個々の企業の価値 |

| 目的 | 優良企業を発掘し、大きな利益を狙う |

| 手法の肝 | 企業そのものの成長力を見極める |

| 具体的な方法 | 財務諸表の分析、事業内容、経営陣の手腕、競合他社の状況、将来の成長性など、多角的な視点から企業を徹底的に調査 |

| 投資期間 | 長期間保有 |

| メリット | 複利効果、大きな成果 |

| デメリット | 相応の知識と労力が必要、投資初心者にはハードルが高い |

| 対象となる投資家 | 時間をかけて企業研究に取り組む意思のある投資家 |