現地決済方式で海外投資をもっと身近に

投資の初心者

『現地決済方式』って、外国の株を買うときの話ですよね?よくわからないんですけど、簡単に言うとどういう意味ですか?

投資アドバイザー

そうだね、外国の株を買うときの話だよ。簡単に言うと、海外の銀行を通して、海外の株を売買して、お金のやり取りや株の受け渡しも全部海外で済ませる方法のことだよ。

投資の初心者

なるほど。全部海外でやるんですね。でも、どうしてわざわざそんなことをするんですか?

投資アドバイザー

いい質問だね。海外で取引することで、株の受け渡しをスムーズにしたり、為替の手数料を抑えたりできるメリットがあるんだよ。だから、多くの投資家が利用しているんだ。

現地決済方式とは。

投資に関する言葉「現地決済方式」について説明します。外国の株や債券などを売買する際、信託銀行などが海外の証券会社と直接取引を行います。このとき、あらかじめ契約した現地の保管機関を通して、売買したお金の決済や株券などの受け渡しを行います。海外での株券などの保管は、信託銀行などの名前で現地の保管機関が行います。つまり、海外の株などを売買する際に、すべての手続きを海外で行う方法のことです。

はじめに

近年、資産を世界中に分散して投資することの大切さが増しており、海外の株や債券といったものに投資をしたいと考える人が多くなっています。海外でお金を入れるには様々な方法がありますが、その中でも「現地決済方式」は大切な役割を担っています。この方法を理解することは、海外投資をより円滑に進め、危険をしっかり管理するために必要不可欠です。

現地決済方式とは、投資家が海外の株や債券を買う際、その国の証券会社や銀行を通して取引を行い、その国でお金のやり取りや証券の保管を行う方法です。例えば、日本の投資家がアメリカの株を買いたい場合、アメリカの証券会社に口座を開設し、ドルで取引を行います。株券はアメリカの証券会社の口座で保管されます。

この方法には、いくつかの利点があります。まず、為替の手数料を減らせる可能性があります。現地通貨で取引を行うため、売買のたびに円とドルなどの為替交換をする必要がなく、その手数料を節約できます。また、現地の市場に直接アクセスできるため、より多くの投資機会が得られます。さらに、現地の情報に精通した証券会社を利用することで、より的確な投資判断ができます。

一方で、デメリットも存在します。現地の法律や税制を理解する必要があるため、ある程度の知識と手間がかかります。また、言葉の壁も課題となるでしょう。さらに、証券会社によって取引手数料や保管料などの費用が異なるため、事前にしっかりと比較検討することが重要です。為替変動リスクについても考慮しなければなりません。投資した時点と売却する時点で円と現地通貨の為替レートが変わると、利益が減ったり、損失が出たりする可能性があります。

このように、現地決済方式にはメリットとデメリットの両方があります。海外投資を行う際は、自分の投資目的やリスク許容度に合わせて、どの方法で投資するのが最適かを慎重に検討することが重要です。それぞれの長所と短所をよく理解し、自分に合った方法を選ぶことで、海外投資を成功に導くことができるでしょう。

| 項目 | 内容 |

|---|---|

| 定義 | 投資家が海外の株や債券を買う際、その国の証券会社や銀行を通して取引を行い、その国でお金のやり取りや証券の保管を行う方法。 |

| メリット |

|

| デメリット |

|

| 注意点 | 投資目的やリスク許容度に合わせて、どの方法で投資するのが最適かを慎重に検討する必要がある。 |

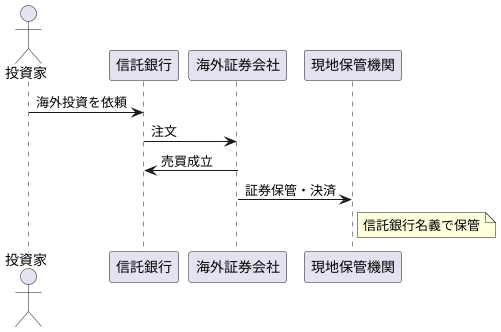

現地決済方式の仕組み

海外の株や債券といった有価証券を売買する際、日本の信託銀行などが海外の証券会社と直接やり取りを行い、現地の保管機関を通じて決済や証券の受け渡しを行う方法を、現地決済方式といいます。 この方式は、海外投資をよりスムーズに進めるための仕組みです。

具体的には、投資家が日本の信託銀行に海外投資を依頼するところから始まります。例えば、アメリカの会社の株を買いたいと考えた投資家が、日本の信託銀行に購入を依頼します。すると、信託銀行はアメリカの証券会社に注文を出します。そして、売買が成立すると、アメリカの保管機関において株の保管と決済が行われます。この一連の流れの中で、株は信託銀行の名義で保管されます。

この現地決済方式には、いくつかの利点があります。まず、全ての取引手続きが現地で行われるため、売買にかかる時間を短縮でき、効率的な取引が実現できます。国内で海外の証券を取引する場合、日本の証券会社を経由して海外の証券会社に注文を出すため、手続きに時間がかかってしまうことがあります。しかし、現地決済方式では、日本の信託銀行が直接海外の証券会社とやり取りするため、こうした手間を省くことができます。また、現地の市場慣習に沿った取引ができることもメリットです。現地のルールに精通した証券会社や保管機関を通じて取引を行うため、より確実な取引が期待できます。

このように、現地決済方式は、海外投資を円滑に進める上で重要な役割を果たしています。海外投資を検討する際には、この仕組みを理解しておくことが大切です。

現地決済方式のメリット

現地決済という方法は、投資をする人にとって様々な良い点があります。まず、売買と決済を現地の市場で行うため、時差の影響をあまり受けずに済みます。例えば、日本の市場が開いている時間にヨーロッパの市場は閉まっているため、ヨーロッパの株を日本の市場が開いている時間に売買しようとすると、時差の影響で取引が遅れてしまう可能性があります。しかし、現地決済であれば、ヨーロッパの市場が開いている時間にヨーロッパの市場で直接取引を行うため、時差を気にすることなくスムーズに売買できます。

また、現地の市場に直接アクセスできるため、取引をより速く行うことができます。これは、特に価格変動の激しい市場で大きなメリットとなります。価格が急激に変動する際に、取引が遅れてしまうと、希望する価格で売買できない可能性があります。しかし、現地決済であれば、現地の市場に直接アクセスしているため、より早く取引を実行でき、希望する価格で売買できる可能性が高まります。

さらに、証券を現地で保管することにより、国や政治に関連する予想外の出来事が起こった場合でも、資産を守りやすくなります。例えば、ある国で政治的な混乱が発生し、資産が凍結されるリスクがあるとします。もし、その国の証券を日本の証券会社で保管していた場合、資産が凍結される可能性があります。しかし、現地決済を利用し、証券を現地の保管機関で保管していれば、資産が凍結されるリスクを減らすことができます。

加えて、現地の税金のルールに従って運用されるため、税金面で優遇される可能性もあります。国によっては、特定の種類の投資に対して税金の優遇措置を設けている場合があります。現地決済を利用することで、これらの優遇措置を受けることができる可能性があります。このように、現地決済には投資家にとって多くのメリットがあり、特に国際的な投資を行う際には、検討する価値のある選択肢の一つと言えるでしょう。

| メリット | 説明 | 例 |

|---|---|---|

| 時差の影響軽減 | 売買と決済を現地の市場で行うため、時差の影響を受けにくい。 | 日本の市場が開いている時間にヨーロッパの株を取引する場合、時差の影響で取引が遅れる可能性があるが、現地決済であればヨーロッパ市場が開いている時間に取引できる。 |

| 取引速度の向上 | 現地の市場に直接アクセスできるため、取引をより速く行うことができる。 | 価格変動の激しい市場で、希望する価格での売買の可能性が高まる。 |

| 資産の保全 | 証券を現地で保管することにより、国や政治に関連するリスクから資産を守りやすくなる。 | 政治的混乱による資産凍結リスクを軽減できる。 |

| 税金面の優遇 | 現地の税金のルールに従って運用されるため、税金面で優遇される可能性がある。 | 国によっては特定の投資に税優遇措置がある。 |

現地決済方式のデメリット

現地で決済を行う方法は、一見すると有利な点が多いように思えますが、注意深く見ていくと無視できない欠点も存在します。まず第一に、売買取引が現地通貨で行われるため、常に為替変動の影響を受けます。例えば、日本の円が高い時に海外の資産を買った場合、その後円が安くなると、円に換算した時の資産価値は目減りしてしまいます。反対に、円が安い時に買って円が高くなれば利益が出ますが、為替の動きを予測するのは難しく、常に損失のリスクがつきまといます。

第二に、投資する国の市場や法規制について、自ら学ぶ努力が必要になります。それぞれの国には独自のルールや慣習があり、それらを理解していないと、思わぬ損失を被る可能性があります。日本の市場とは異なる情報収集や分析が必要となるため、時間と労力をかけて勉強しなければなりません。場合によっては、現地の言葉や文化を学ぶ必要も出てきます。

さらに、取引手数料や資産の保管費用など、現地特有のコストがかかる場合があります。これらの費用は事前にしっかりと確認しておかないと、最終的な利益を圧迫する可能性があります。また、国によっては税金や送金手数料なども考慮する必要があります。これらの隠れた費用を軽視すると、予想外の出費に驚くことになるかもしれません。そのため、投資を始める前に、現地での取引にかかる費用について詳しく調べておくことが重要です。

| メリット | デメリット |

|---|---|

| 一見すると有利な点が多い | 為替変動の影響を受ける |

| 投資する国の市場や法規制について学ぶ必要がある | |

| 取引手数料や資産の保管費用など、現地特有のコストがかかる場合がある |

他の決済方式との比較

海外での資産運用を考える際、お金のやり取りの方法、つまり決済方法は重要なポイントです。一口に決済といっても様々な方法があり、それぞれに長所と短所があります。自分の運用スタイルや投資対象に合った方法を選ぶことが大切です。大きく分けて、国内で決済する方法と現地で決済する方法の二種類があります。

まず、国内決済について見てみましょう。これは、日本の証券会社を通して海外の証券を売買し、決済も国内で行う方法です。手続きは比較的簡単で、分かりやすいことがメリットです。言葉の壁に悩むことも少ないでしょう。しかし、海外市場へのアクセスが間接的になるため、取引のスピードが遅くなったり、手数料などのコストが高くなる可能性があります。また、為替の変動リスクも考慮しなければなりません。

次に、現地決済について説明します。これは、現地の銀行口座を開設し、現地の証券会社を通して取引を行う方法です。海外市場に直接アクセスできるので、取引スピードが速く、コストを抑えられる可能性があります。また、現地通貨で直接投資ができるため、為替の手数料を減らすことができます。ただし、現地の言葉や法律、税制などを理解する必要があり、手続きも複雑になる場合があります。さらに、口座開設や維持管理に手間がかかることもあります。

その他にも、国際送金やクレジットカードを使った決済方法もあります。国際送金は、銀行を通して海外の口座に送金する方法ですが、手数料が高く、時間がかかる場合があります。クレジットカードは手軽に利用できますが、為替レートや手数料に注意が必要です。

このように、それぞれの決済方法にはメリットとデメリットがあります。投資する金額、投資対象、そしてご自身の知識や経験を踏まえて、最適な方法を選びましょう。迷った場合は、専門家に相談してみるのも良いでしょう。

| 決済方法 | メリット | デメリット |

|---|---|---|

| 国内決済 | 手続きが簡単、分かりやすい、言葉の壁が少ない | 取引スピードが遅い、コストが高い可能性、為替変動リスク |

| 現地決済 | 取引スピードが速い、コストを抑えられる可能性、現地通貨で投資可能 | 現地の言葉・法律・税制の理解が必要、手続きが複雑、口座開設・維持管理に手間 |

| 国際送金 | 手数料が高い、時間がかかる | |

| クレジットカード | 手軽に利用できる | 為替レート・手数料に注意 |

まとめ

海外での資産運用をスムーズに進める上で、現地決済という方法は大きな役割を果たします。この方法は、投資を行う国で直接決済を行う仕組みです。

まず、現地決済の利点を見てみましょう。一番のメリットは取引のスピードです。国内を経由せずに直接決済するため、取引が迅速に完了します。これにより、時差による遅延といった問題を回避できます。例えば、日本の市場が閉まっている時間帯でも、現地の市場が開いていればすぐに取引できます。また、資産を投資先の国で直接管理できるため、万が一、国内で何か問題が起きた場合でも、資産への影響を抑えられる可能性があります。

一方で、いくつか注意すべき点もあります。為替の変動はその一つです。投資する国の通貨の価値が下がると、利益が減ってしまう可能性があります。もう一つは情報収集の手間です。現地の市場に関する情報をしっかり集めなければ、思わぬ損失を被る可能性があります。海外の市場は国内の市場とは異なるルールや慣習がある場合もあるので、常に最新の情報を確認する必要があります。

海外投資を考える際には、現地決済の仕組みをよく理解することが重要です。メリットだけでなく、デメリットもしっかりと把握することで、自分自身の投資方針やどれだけの損失を許容できるかに合わせて、最適な判断ができます。他の決済方法と比較検討し、自分に合った方法を選ぶことで、海外投資をより効果的に進めることができるでしょう。

| 項目 | 内容 |

|---|---|

| 定義 | 投資を行う国で直接決済を行う仕組み |

| メリット |

|

| デメリット |

|

| 注意点 | メリット・デメリットを理解し、他の決済方法と比較検討 |