預り証方式の仕組みとリスク

投資の初心者

先生、『預り証方式』って難しくてよくわからないんです。簡単に説明してもらえますか?

投資アドバイザー

そうだね、難しく感じるのも無理はないよ。『預り証方式』を簡単に言うと、外国の株などを買う時に、日本の証券会社にお頼みして、その証券会社が発行する『預り証』を受け取る方法のことだよ。実際の株券は外国の保管場所に預けられているんだけど、私たちは『預り証』を持つことで、その株券を持っていることになるんだ。

投資の初心者

なるほど。じゃあ、外国の株券を直接持っていないのに、持っていることになるんですね。でも、それって安全なんですか?

投資アドバイザー

いい質問だね。預り証方式だと、もし証券会社が倒産してしまうと、株券がどうなるか心配だよね。確かにリスクはあるけれど、通常は顧客の株券と証券会社の株券は区別して管理されているので、大丈夫な場合が多いんだよ。ただ、絶対に安全とは言い切れないから、その点は注意が必要だね。

預り証方式とは。

投資の用語で「預り証方式」というものがあります。これは、信託銀行などが外国の株や債券を売買するとき、国内の証券会社に注文を出し、その証券会社が発行する「預り証」を保管しておく方法です。実際の注文は、証券会社が契約している現地の保管機関(カストディアン)が行い、保管もこの機関の口座で行います(通常は他の顧客の証券と混ぜて保管されますが、顧客の分と証券会社自身の分は区別されています)。現地のやり方に比べて、信託銀行などにとっては事務手続きが簡単になる一方、証券会社が倒産する危険性があります。

預り証方式とは

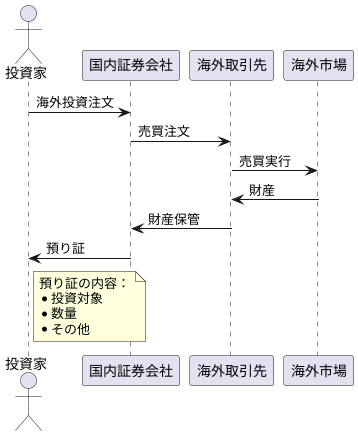

預り証方式とは、海外の株式や債券といった財産に投資する際に、複雑な手続きを簡素化し、国内の投資家がより簡単に海外投資に参入できる仕組みです。具体的には、投資家が海外の財産に投資する注文を国内の証券会社に出すと、その証券会社が海外の取引先を通じて実際の売買を行います。投資家自身は海外の財産を直接保有する代わりに、国内の証券会社から発行される預り証を受け取ります。この預り証は、投資家が証券会社に財産を預けていることを証明する書類であり、投資家の権利を裏付ける重要な証拠となります。

例を挙げて説明すると、ある投資家がアメリカの会社の株式を購入したいとします。この投資家は、まず国内の証券会社に購入の注文を出します。証券会社は、海外の取引先を通じてアメリカの株式市場で株式を購入し、その株式を自社の保管場所に預けます。そして、投資家に対して、購入した株式の数量や種類などを記載した預り証を発行します。投資家は、この預り証を持つことで、間接的にアメリカの会社の株式に投資していることになります。

預り証方式のメリットは、投資家が海外の複雑な取引手続きや法規制などを意識することなく、国内の証券会社を通じて簡単に海外投資ができる点にあります。また、預り証は国内で発行されるため、保管や管理も容易です。一方で、投資家は証券会社に財産の管理を委託することになるため、証券会社の信用リスクを負うことになります。そのため、預り証方式を利用する際には、証券会社の財務状況や信頼性などを慎重に検討することが重要です。

保管の仕組み

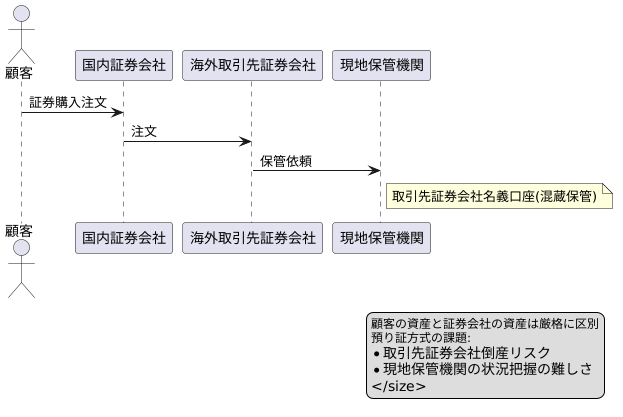

証券の保管方法は、預り証方式と呼ばれる方法がとられています。これは、皆様から注文を受けた国内の証券会社が、海外の取引先証券会社に指示を出し、実際に証券を保管するのは、その取引先証券会社が契約する海外の現地保管機関(カストディアン)が行うという仕組みです。

具体的には、皆様が証券を購入すると、国内の証券会社を通して注文が海外へ送られ、海外の取引先証券会社が、契約しているカストディアンに証券の保管を依頼します。この時、証券は取引先証券会社名義の口座で保管されます。通常、この口座には他の顧客の証券もまとめて保管されており、これを混蔵保管と呼びます。

皆様の証券が他の顧客の証券とまとめて保管されていると聞くと、不安に感じる方もいらっしゃるかもしれません。しかし、ご安心ください。顧客の資産と証券会社の資産は厳格に区別して管理されています。そのため、証券会社が自社の資産を運用する際に、皆様の証券が勝手に使われるといった心配はありません。また、万が一、証券会社が何らかの問題を抱えたとしても、皆様の証券は守られます。

ただし、預り証方式には特有の課題も存在します。例えば、取引先証券会社が倒産した場合、その影響を受ける可能性があります。また、海外の現地保管機関の状況を把握しにくいといった側面もあります。これらの課題については、後ほど詳しく説明いたしますので、ご安心ください。

現地決済方式との違い

預り証方式と現地決済方式、この二つの証券投資における所有・管理の仕組みには、それぞれ異なる特徴があります。預り証方式は、国内の証券会社が海外の証券会社に口座を開設し、そこに投資家の皆様からお預かりした有価証券をまとめて保管する方法です。皆様は、証券会社を通じて取引を行い、その証として預り証を受け取ります。あたかも国内で取引を行うのと同じような感覚で、海外の有価証券に投資できる手軽さが魅力です。海外の証券会社とのやり取りは国内の証券会社が仲介するため、言葉の壁や複雑な手続きに煩わされる心配もありません。また、信託銀行など管理を行う金融機関にとっても事務処理が簡素化されるという利点があります。

一方、現地決済方式では、投資家の皆様が直接、海外の証券会社に口座を開設し、有価証券を保管します。海外の市場にダイレクトにアクセスできるため、より幅広い投資機会に恵まれる可能性がありますが、口座開設や取引の手続き、管理などはすべてご自身で行う必要があります。当然、言葉の壁や現地の商習慣、法規制などへの対応は必須です。また、海外送金の手数料や為替変動リスクなども考慮しなければなりません。さらに、信託銀行など管理を行う金融機関にとっては、個々の投資家の皆様の取引状況を把握し、管理する必要が生じるため、事務処理が複雑になるという側面もあります。どちらの方式が適しているかは、投資家の皆様の経験や知識、投資目的、そして許容できるリスクなどによって異なります。それぞれのメリット・デメリットをしっかりと理解した上で、ご自身の投資スタイルに合った方式を選択することが大切です。

| 項目 | 預り証方式 | 現地決済方式 |

|---|---|---|

| 証券保管場所 | 国内証券会社の海外証券会社口座 | 投資家自身の海外証券会社口座 |

| 取引方法 | 国内証券会社経由 | 投資家自身で直接取引 |

| メリット | 手軽、言葉の壁なし、手続き簡単、事務処理簡素 | 幅広い投資機会、市場へのダイレクトアクセス |

| デメリット | 投資機会の制限の可能性 | 言葉の壁、複雑な手続き、海外送金の手数料と為替リスク、事務処理複雑 |

| 管理 | 国内証券会社 | 投資家自身 |

| 適合投資家 | 初心者、手軽さを求める投資家 | 経験豊富、リスク許容度が高い投資家 |

倒産リスクへの懸念

証券会社に資産を預ける方法の一つに、預り証方式というものがあります。これは、証券会社が投資家の代わりに有価証券を保管し、その証拠として預り証を発行する仕組みです。一見すると便利な仕組みに見えますが、一つ大きな落とし穴があります。それは、証券会社が倒産した場合のリスクです。

預り証は、投資家が有価証券を実際に保有していることを証明するものではありません。あくまで、証券会社が投資家のために有価証券を保管していることを約束するだけのものです。ですから、証券会社が倒産してしまうと、預り証に記載されている有価証券が戻ってこない可能性があります。

証券会社が倒産した場合、投資家は債権者として扱われます。つまり、他の債権者と同様に、倒産した証券会社の残った財産から自分の資産を取り戻す手続きをしなければなりません。しかし、この手続きは非常に複雑で、時間もかかります。場合によっては、投資した資産が全額戻ってこないこともあり得ます。

例えば、A社という証券会社が倒産し、100億円分の資産しか残っていなかったとします。一方、A社には、合計で200億円分の債権を請求する債権者がいたとしましょう。この場合、債権者たちは、残った100億円を債権額に応じて分配されることになります。つまり、200億円の債権を持つ人たちは、その半分である100億円しか回収できないということです。

このように、預り証方式で資産を預ける場合には、証券会社の経営状態に常に気を配る必要があります。証券会社の経営が不安定になれば、投資家の資産も危険にさらされるからです。安心して資産運用を行うためには、預り証方式のメリットだけでなく、このようなリスクもきちんと理解しておくことが重要です。

| 項目 | 内容 |

|---|---|

| 預り証方式 | 証券会社が投資家の代わりに有価証券を保管し、預り証を発行する仕組み。 |

| メリット | 保管の手間が省ける。 |

| デメリット・リスク | 証券会社が倒産した場合、預けた有価証券が返ってこないリスクがある。 |

| 倒産時の状況 | 投資家は債権者として扱われ、倒産した証券会社の残った財産から自分の資産を取り戻す手続きが必要。全額戻ってこない可能性もある。 |

| 例 | 証券会社A社が倒産し、100億円分の資産しか残っていない状態で、200億円分の債権を請求する債権者がいる場合、債権者は債権額の半分しか回収できない。 |

| 注意点 | 証券会社の経営状態に常に気を配る必要がある。 |

投資家保護の仕組み

投資をする上で、自分の大切な財産を守ることはとても大切です。証券会社が万が一倒産してしまった場合に備えて、投資家を守るための様々な仕組みが用意されています。その代表的なものが、投資家保護基金です。

投資家保護基金とは、証券会社が倒産した際に、投資家の資産を一定額まで保護する制度です。つまり、証券会社が事業を続けられなくなってしまっても、この基金によって、預けていたお金の一部を取り戻すことができる可能性があります。しかし、保護される金額には上限があるという点に注意が必要です。例えば、上限が1000万円だとすると、1500万円預けていた場合でも、戻ってくるのは1000万円までとなります。残りの500万円は戻ってこない可能性があるということです。

また、保護の対象となる資産の種類も決まっている場合があります。例えば、株や債券は保護の対象となる一方で、外国の通貨や商品は対象外となる場合もあります。自分がどのような商品に投資しているのか、その商品が保護の対象となるのかどうかを事前に確認することが重要です。

さらに、証券会社に預けている資産の管理方法にも種類があることを知っておく必要があります。例えば、預り証方式では、証券会社が投資家の資産をまとめて管理しています。この方式の場合、証券会社が倒産すると、投資家は自分の資産を直接受け取ることが難しくなります。このようなリスクを理解した上で、どの証券会社に預けるか、どのような方法で資産を管理してもらうかを慎重に検討する必要があります。

投資家保護基金は、投資家にとって心強い味方ですが、万能ではないことを理解しておくことが大切です。投資を行う際には、投資家保護基金の仕組みや適用範囲をよく理解し、リスク管理をしっかり行うことが、自分の大切な財産を守る上で非常に重要です。

| 項目 | 内容 | 注意点 |

|---|---|---|

| 投資家保護基金 | 証券会社倒産時に投資家の資産を一定額まで保護する制度 | 保護金額に上限がある |

| 保護対象 | 株や債券など(外国通貨や商品は対象外の場合あり) | 投資対象が保護対象かどうか事前に確認が必要 |

| 保護金額 | 例:上限1000万円の場合、1500万円預けていても1000万円までしか保護されない | 超過分は戻ってこない可能性がある |

| 資産管理方法 | 例:預り証方式の場合、証券会社がまとめて管理 | 証券会社倒産時に資産を直接受け取ることが難しい場合がある |

| リスク管理 | 投資家保護基金の仕組みや適用範囲を理解し、リスク管理を行う | 投資家保護基金は万能ではない |