企業による自己株式取得:投資への影響

投資の初心者

先生、『自社株買い』ってよく聞くんですけど、何のために行うんですか?

投資アドバイザー

いい質問だね。会社が自社株買いをする理由はいくつかあるんだよ。例えば、株価が割安だと判断した場合、買い戻すことで株価を押し上げ、株主の利益を増やすことができる。また、余剰資金の有効活用にもなるんだ。

投資の初心者

株価を上げるためなんですね!他に何かメリットはありますか?

投資アドバイザー

そうだね。他に、一株あたりの利益を増やす効果もあるよ。発行済み株式数が減ることで、同じ利益で割っても、一株あたりの利益は大きくなるからね。それと、会社が市場に出回る自社株を買い戻すことで、敵対的な買収から会社を守る手段にもなるんだよ。

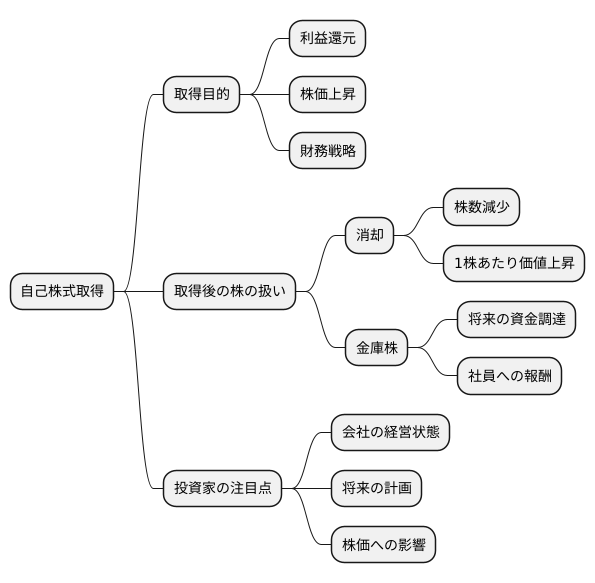

自社株買いとは。

会社が自分のお金を使って、市場で自分の会社の株を買い戻すことについて説明します。これは「自社株買い」と呼ばれるものです。

自己株式取得の仕組み

会社が自社の株を買い戻すことを自己株式取得と言います。会社が利益を上げた時や、手持ちのお金を使って、市場を通して株を買い戻すのです。まるでお店が自分の商品を買い戻すようなものです。

買い戻された株には、大きく分けて二つの使い道があります。一つは、帳簿から消してしまうことです。これを消却と言います。株を消却すると、市場に出回っている株の数が減るので、一つの株の価値が高まることが期待できます。これは、一切れのケーキを同じ人数で分ける時、ケーキの大きさが同じであれば、人数が減ると一切れあたりの大きさが増えるのと同じです。

もう一つの使い道は、金庫株として会社で保管しておくことです。金庫株は、将来何か新しい事業を始めたい時など、お金が必要になった時に再び市場で売って資金を調達するために使えます。また、社員に株の形で報酬を支払う時にも使われます。会社の業績が上がれば株の価値も上がるので、社員のやる気を高める効果も期待できます。

このように、自己株式取得は会社の財務戦略の一つであり、株主への利益還元策としても使われます。会社の経営状態や将来の計画によって、自己株式取得を行うかどうか、また取得した株をどう扱うかなど、慎重に検討されます。株価への影響も大きいため、投資家は自己株式取得の発表に注目しています。

株価への影響

株式を自ら買い戻す、いわゆる自己株式取得は、多くの場合、株価を押し上げる効果があると見られています。その理由はいくつかあります。まず、市場に出回る株式の数が減ることで、一株あたりの利益、つまり株主一人あたりが得られる利益が大きくなることが期待できます。同じように、一株あたりの配当金も増える可能性があります。これは、利益を配る対象となる株式の数が減るためです。

また、会社が自社の株式を買い戻すということは、経営陣が自社の株価を今の値段より高いと評価している、つまり割安だと考えていると市場に受け取られます。これは会社に対する投資家の信頼感を高め、新たな買い注文を呼び込むことにつながる可能性があります。まるで会社自身が「私たちの株は買い時ですよ」と宣伝しているようなものです。

しかし、自己株式取得が必ず株価上昇につながるとは限りません。株価は様々な要因によって変動するため、自己株式取得の効果が他の要因で相殺されてしまうこともあります。例えば、景気が悪くなったり、会社の業績が悪化したりすれば、自己株式取得の効果を上回る下落圧力が株価にかかる可能性があります。また、会社が自己株式取得に多額の資金を投入した場合、新たな事業への投資に回せるお金が減ってしまう可能性も考慮しなければなりません。

このように、自己株式取得は株価に良い影響を与える可能性がありますが、必ずしもそうとは限りません。自己株式取得は会社の経営戦略の一つに過ぎず、株価への影響は市場全体の状況や会社の業績、そして投資家の心理など、様々な要素を総合的に見て判断する必要があるのです。

| 要因 | 株価への影響 | 理由 |

|---|---|---|

| 発行済み株式数の減少 | 上昇傾向 | 一株あたり利益(EPS)と一株あたり配当金の増加 |

| 経営陣の評価 | 上昇傾向 | 自社株買いは株価割安のサインと解釈され、投資家心理を改善 |

| 景気・業績悪化 | 下落傾向 | 自己株式取得の効果を上回る負の要因 |

| 投資資金の減少 | 下落傾向 | 自己株式取得により事業投資が抑制される可能性 |

投資家へのメリット

自己株式取得は、株式を保有する投資家にとって様々な恩恵をもたらす可能性を秘めています。まず、発行済株式数が減少することで、一株あたりの利益や純資産といった指標が向上する傾向があります。これは、同じ利益をより少ない株式数で分配するため、一株あたりの価値が上昇しやすくなることを意味します。結果として、保有している株式の時価総額が増加し、売却益の増加に繋がることが期待できます。

また、自己株式取得は配当金の増加にも繋がることがあります。企業は利益の一部を株主へ配当金として分配しますが、株式数が減少することで、同じ配当総額でも一株あたりの配当金額が増加する可能性があります。これは、投資家にとって安定した収入源の確保に繋がると考えられます。

さらに、企業が自己株式取得を行うということは、経営陣が自社の株価が割安だと判断し、将来の業績に自信を持っていることの表れと解釈できます。このような経営判断は、他の投資家の心理にも好影響を与え、株価の上昇を後押しする可能性があります。

しかし、自己株式取得には潜在的なリスクも存在します。自己株式取得には多額の資金が必要となるため、企業の財務状況によっては、将来の事業展開に必要な投資資金が不足する可能性も否定できません。また、一時的に株価が上昇しても、長期的には企業の成長性を阻害する要因となる可能性もあります。そのため、投資家は自己株式取得を行う企業の財務状況や事業計画を慎重に検討する必要があります。目先の株価の上昇だけでなく、企業の将来性を総合的に判断することが、投資における成功の鍵と言えるでしょう。

| メリット | デメリット |

|---|---|

|

|

企業の財務戦略との関連

会社のお金の使い道を決める計画、つまり財務戦略において、自社株買いは重要な役割を担っています。自社株買いとは、会社が自分自身の発行した株を市場から買い戻すことです。この自社株買いは、余っているお金を有効に使う手段として、株主に利益を還元するための重要な方法となっています。

株主への利益還元には、配当金と自社株買いの二つの柱があります。配当金は一度金額を増やすと、減らすことが難しいという特徴があります。業績が悪化した際に、配当金を減らすと株価が大きく下落する可能性があり、株主からの批判も懸念されます。そのため、業績が不安定な時期には、より柔軟に対応できる自社株買いが選ばれる傾向があります。自社株買いは、必要に応じて金額や時期を調整できるため、会社の財務状況に合わせて柔軟な対応が可能です。

また、自社株買いは、他社からの買収を防ぐための防御策としても有効です。市場に出回っている自社の株の数を減らすことで、買収を狙う会社にとって株を集める費用が高くなり、買収を難しくする効果が期待できます。買収の脅威にさらされている会社にとって、自社株買いは防衛手段として有効な戦略となります。

さらに、自社株買いは、一株あたりの利益を向上させる効果もあります。発行済み株式数が減ることで、同じ利益でも一株あたりの利益額が増加し、株価の上昇につながる可能性があります。このように、自社株買いは株価の向上を促し、株主の利益向上に貢献する効果も期待できます。

このように自社株買いは、会社の価値を高め、株主の利益を最大化するための重要な経営判断と言えるでしょう。会社の財務状況や市場環境などを総合的に判断し、自社株買いの実施を決定する必要があります。

| 自社株買いのメリット | 説明 |

|---|---|

| 余剰資金の有効活用と株主還元 | 余っているお金を有効に使い、株主に利益を還元する重要な方法。 |

| 柔軟な株主還元 | 配当金と異なり、金額や時期を調整できるため、業績が不安定な時期にも対応可能。 |

| 敵対的買収防衛策 | 市場に出回っている自社株を減らすことで、買収を難しくする効果あり。 |

| 一株あたり利益 (EPS) の向上 | 発行済み株式数が減ることで、一株あたりの利益が増加し、株価上昇の可能性あり。 |

投資判断における注意点

会社が自社の株を買い戻すことを自己株式取得と言いますが、投資をする上で、この自己株式取得をどのように評価すれば良いのか悩まれる方も多いでしょう。自己株式取得を行う理由は様々であり、その背景や目的をしっかりと理解することが、投資判断の第一歩です。

会社が自社の株を買い戻す理由の一つとして、株主への利益還元が挙げられます。利益を配当金として出す代わりに、自社の株を買い戻すことで、市場に出回る株数を減らし、一株あたりの価値を高める効果を狙います。これは、会社の経営陣が、将来の業績に自信を持っていることの表れと捉えることができます。なぜなら、将来の業績向上を見込んでいなければ、株価が上昇する余地があると判断できないからです。

しかし、自己株式取得が必ずしも良い兆候とは限りません。会社が成長のための新たな事業展開や設備投資などの機会を見いだせず、余剰資金を株主に還元しているだけという可能性も考えられます。このような場合は、将来の成長性に疑問符が付くため、注意が必要です。

自己株式取得の規模や金額、取得後の経営計画も重要な判断材料となります。大規模な自己株式取得は、株価に大きな影響を与える可能性があります。また、自己株式取得後の経営計画が明確で、実現可能なものであるかどうかも確認する必要があります。

投資判断を行う際は、自己株式取得の情報だけでなく、会社の財務状況や業績、事業展望など、様々な情報を総合的に分析することが重要です。自己株式取得はあくまでも投資判断における一つの要素に過ぎません。他の要素と合わせて慎重に検討することで、より確かな投資判断ができます。

| 自己株式取得の評価 | 内容 | 投資判断への影響 |

|---|---|---|

| 株主還元 | 利益を配当の代わりに自社株買い戻しで株主へ還元。一株あたり価値の向上を狙う。 | 経営陣の将来業績への自信の表れと捉えられる場合も。 |

| 成長機会の欠如 | 成長のための投資機会がなく、余剰資金を株主還元している可能性。 | 将来の成長性に疑問符。注意が必要。 |

| 規模/金額/経営計画 | 取得規模は株価への影響大。取得後の経営計画の明確性・実現可能性も重要。 | 計画の内容次第で、投資判断に大きく影響する。 |

| 総合的な分析 | 財務状況、業績、事業展望など、他の情報と合わせて分析が必要。 | 自己株式取得は投資判断の一要素。他の要素と合わせて慎重に検討。 |

まとめ

会社が自社の株を買い戻す行為、いわゆる自己株式取得は、投資を行う上で欠かせない要素です。なぜなら、株価の動きや投資家への利益、そして会社の財務戦略に深く関わってくるからです。

自己株式取得を行うと、市場に出回る株の数が減るため、一株あたりの価値が上がり、株価上昇につながる可能性が高まります。また、取得した株式を消却すれば、残りの株に対する配当の割合が増えるため、投資家にとっての利益増加も見込めます。

しかし、自己株式取得はメリットばかりではありません。会社が株を買い戻すためには、当然ながら資金が必要です。多額の資金を自己株式取得に充てると、新たな事業への投資や研究開発への支出が抑制され、会社の成長にブレーキがかかる可能性も出てきます。また、会社の財務状況が悪化しているにもかかわらず、株価をつり上げるためだけに自己株式取得を行う場合もあり、注意が必要です。

投資家は、自己株式取得の目的や規模、そして会社の財務状況をしっかりと見極める必要があります。株価上昇や配当増加といった目先の利益だけでなく、会社の長期的な成長戦略との整合性も判断材料にすべきです。例えば、成長の鈍化が見込まれる成熟企業が、余剰資金を活用して株主還元を強化するために自己株式取得を行う場合は、投資家にとってプラスに働く可能性が高いでしょう。一方、成長途上の企業が、将来の事業展開に必要な資金を自己株式取得に回してしまうと、成長の機会を逃してしまうかもしれません。

自己株式取得は、会社の財務戦略の一環です。その背景や目的を理解することで、会社の経営方針や将来性を見極めるヒントが得られます。投資においては、様々な情報を多角的に分析し、目先の利益だけでなく、長期的な視点で会社の価値を判断することが重要です。自己株式取得は、そうした投資判断を行う上で、重要な要素の一つと言えるでしょう。

| 項目 | 内容 |

|---|---|

| 定義 | 会社が自社の株を買い戻す行為 |

| メリット |

|

| デメリット |

|

| 投資家視点 |

|