ライツ・オファリング:増資の仕組みを学ぶ

投資の初心者

先生、「株主優待」って、株を持っている人にお店などで割引などのサービスが受けられるものですよね?「ライツ・オファリング」って何か関係があるのでしょうか?

投資アドバイザー

いい質問だね。株主優待は株を持っていることへの特典だけど、「ライツ・オファリング」は、株を増やす方法の一つなんだ。会社が新しい株を発行する際に、既に株を持っている人たちに、新しく発行される株を買う権利を無料で配るようなものだよ。

投資の初心者

つまり、株主優待のように、株を持っている人だけがもらえる権利みたいなものってことですね。でも、なぜ会社はわざわざ株を増やす必要があるのですか?

投資アドバイザー

そうだね。株を増やすことで会社は資金を集めることができるんだ。集めたお金は新しい事業を始めたり、設備投資に充てたりして会社を成長させるために使うんだよ。そして株主は、ライツ・オファリングによって、低い価格で新たに株を買う機会を得られるんだ。

ライツ・オファリングとは。

株主の皆様が持っている株式の数に応じて、新しく株を買う権利を無料で差し上げます。この権利を使って株を買ってもらうことで、会社のお金を増やす方法があります。これは『ライツ・オファリング』と呼ばれています。

はじめに

資金調達が必要な時、会社は新たに株式を発行して資金を集めることがあります。この新たに発行される株式を購入する権利を新株予約権と言い、既存の株主に対してこの新株予約権を無償で与える方法をライツ・オファリングと言います。

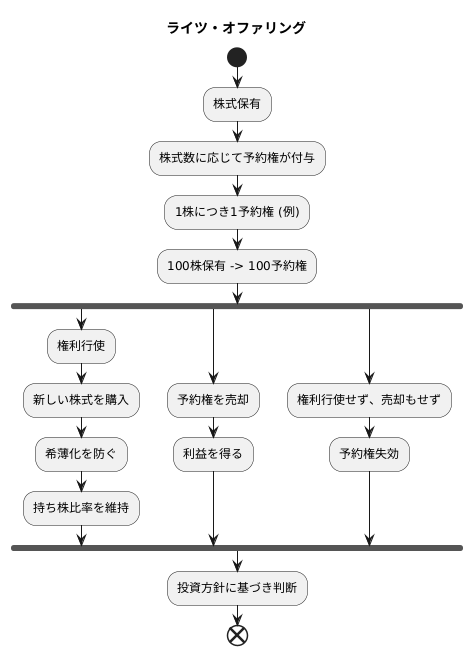

ライツ・オファリングは、株主にとって三つの選択肢を提供します。一つ目は、新株予約権を行使して実際に新しい株式を購入することです。これにより、自分の持ち株比率を維持したり、増加させることができます。二つ目は、新株予約権自体を市場で売却することです。新しい株式を購入する意思がない場合でも、この権利を売却することで金銭的な利益を得ることができます。三つ目は、新株予約権を行使せず、また売却もせず、単に放棄することです。

ライツ・オファリングは、既存の株主の立場を守る上で重要な役割を果たします。もし新株予約権が与えられないと、新しい株式が発行された際に既存株主の持ち株比率が薄まってしまい、株式の価値が下がる可能性があります。ライツ・オファリングは、既存株主に新株を購入する優先的な権利を与えることで、このような希薄化のリスクを回避することを可能にします。

また、会社にとってもライツ・オファリングはメリットのある資金調達方法です。公募増資のように広く一般投資家を対象とする場合に比べて、手続きが簡素で費用を抑えることができます。さらに、既存の株主に対して新株予約権を無償で付与するため、株主の loyalty (忠誠心)を高める効果も期待できます。このように、ライツ・オファリングは会社と株主双方にとって有益な仕組みと言えるでしょう。

| 項目 | 説明 |

|---|---|

| ライツ・オファリングとは | 既存株主に対して、新株購入の権利(新株予約権)を無償で与える資金調達方法 |

| 株主の選択肢 | 1. 新株予約権を行使して新株を購入 2. 新株予約権を市場で売却 3. 新株予約権を放棄 |

| 株主へのメリット | ・持ち株比率の維持・増加 ・新株予約権の売却益 ・株式価値の希薄化リスク回避 |

| 会社へのメリット | ・手続きの簡素化と費用の削減 ・株主の忠誠心向上 |

仕組み

株主の皆様に向けて、新株予約権を無償で割り当てる仕組み、ライツ・オファリングについてご説明いたします。これは、皆様が保有する株式数に応じて、新しい株式を購入できる権利を無償で提供するものです。

具体例を挙げますと、皆様が保有する株式1株に対して1個の予約権が付与されるとしましょう。もし皆様が100株を保有している場合、100個の予約権を受け取ることになります。この予約権は、所定の期間内であれば、あらかじめ定められた価格で新しい株式を購入する権利となります。この価格は、通常よりも低い価格に設定されていることが一般的です。

この予約権には、いくつかの選択肢があります。まず、この権利を行使して、実際に新しい株式を購入することができます。これにより、新株発行による株式の価値の低下(希薄化)を防ぎ、皆様の持ち株比率を維持することができます。

次に、この予約権自体を市場で売却して、利益を得ることも可能です。新しい株式を購入する意思のない株主の方にとっては、資金化の手段として活用できます。

最後に、権利を行使せずに、また売却もせずに、所定の期間が過ぎてしまった場合、この予約権は失効し、無価値となります。権利を行使するか、売却するかの判断は、ご自身の投資方針に基づいて慎重に行ってください。

ライツ・オファリングは、既存株主の皆様にとって有利な制度です。ぜひこの機会を活用し、ご自身の資産形成にお役立てください。

メリット

{権利売買という資金調達の方法には、会社と株主の双方にとって様々な良い点があります。}まず会社にとっての利点を見ていきましょう。会社は資金を調達する際、株を新たに発行して広く投資家に売り出す方法(公募増資)をよく用います。しかし、この方法では多くの手間と費用がかかり、また、新しい株主が増えることで、従来の株主が持つ会社の支配力が弱まる可能性があります。一方、権利売買では、既に株を持っている株主に限定して新しい株を買う権利を売るため、従来の株主の持ち株比率を維持したまま、比較的簡単に、そして低い費用で資金を集めることができます。

株主にとっても、権利売買には多くのメリットがあります。会社から受け取った権利は、新たに株を買うために使うことも、市場で売って利益を得ることもできます。つまり、株主は自分の状況や考えに合わせて、投資を増やすか、利益を確定させるか、柔軟に選択できるのです。もし新しい株を購入すれば、自分の持ち株比率を維持し、会社の成長による更なる利益増加を期待できます。また、権利を売却すれば、すぐさま利益を得ることが可能です。

このように、権利売買は会社にとっては資金調達をスムーズに行う有効な手段となり、株主にとっては投資の幅を広げる機会となるため、双方にとって有益な仕組みと言えるでしょう。会社は権利売買を通じて得た資金を、新たな事業展開や設備投資などに充てることで、更なる成長を目指せます。そして、その成長は株主への利益還元にも繋がる好循環を生み出すのです。つまり、権利売買は会社と株主が共に発展していくための、良好な関係を築くための重要な役割を担っていると言えるでしょう。

| メリット | 会社 | 株主 |

|---|---|---|

| 資金調達 | – 手間と費用が少ない – 従来の株主の持ち株比率を維持できる |

– 権利行使で投資拡大 – 権利売却で利益確定 |

| その他 | – 新たな事業展開や設備投資が可能 | – 持ち株比率維持で成長による利益増加期待 |

デメリット

資金調達の手法の一つとして知られる新株予約権を発行する資金調達には、いくつかの難点も存在します。まず、投資家にとっては、新株予約権の価格が常に変動するという危険性が挙げられます。株式市場の状況や会社の業績によって、新株予約権の価値は大きく上下するため、思わぬ損失を被ることもあり得ます。

また、発行する企業側にとっても、市場環境の悪化によって、目標としていた額の資金を集められないという事態も想定されます。経済の落ち込みや業界全体の不振など、様々な要因によって資金調達の計画が狂ってしまう可能性があるのです。

さらに、既存の株主にとっては、新株予約権の行使や売却といった手続きが複雑で面倒に感じられるかもしれません。慣れない手続きに戸惑い、時間をとられてしまう株主もいるでしょう。

そして、すべての株主が新株予約権を行使するとは限らないという点も重要な要素です。資金調達の状況によっては、行使を見送る株主も出てくることが予想されます。そのため、実際に調達できる資金の額は、当初の想定よりも少なくなる可能性も考慮しておく必要があります。

このように、新株予約権を発行する資金調達には、企業側にも投資家側にも、そして既存の株主にもそれぞれ異なる難点が潜んでいます。企業はこれらの難点をしっかりと理解し、慎重に検討した上で、資金調達の実施を判断する必要があるでしょう。

| 立場 | 新株予約権発行の難点 |

|---|---|

| 投資家 | 新株予約権価格の変動リスク(市場状況や会社業績の影響による損失の可能性) |

| 発行企業 | 目標額の資金調達失敗リスク(市場環境悪化による) |

| 既存株主 | 新株予約権行使・売却手続きの煩雑さ |

| – | 全株主による行使が保証されない(調達額が想定より少なくなる可能性) |

公募増資との違い

資金を集める方法として、広く知られている公募増資とあまり馴染みのないライツ・オファリング。どちらも会社の資金を増やすための方法ですが、その仕組みには大きな違いがあります。まずは公募増資について説明します。公募増資とは、特定の相手ではなく、広く一般の投資家を対象に新しく株を発行して資金を集める方法です。多くの資金を集められるという利点がある一方で、既存の株主にとっては保有する株の割合が下がるという、いわゆる株式の希薄化というリスクがあります。

一方、ライツ・オファリングは、既に株を持っている株主だけに、新しく発行される株を買う権利(新株予約権)を優先的に与える資金調達方法です。この権利を利用すれば、低い価格で新しく株を買うことができますし、この権利自体を市場で売ることもできます。また、権利を使わなければそのままにしておくことも可能です。ライツ・オファリングは、公募増資のように広く一般から資金を集めるのではなく、既存の株主の権利を守りながら資金を集めることを目的としています。

公募増資とライツ・オファリングのどちらを選ぶかは、会社の状況によって異なります。例えば、より多くの資金が必要な場合は公募増資が適していますし、既存の株主の利益を優先したい場合はライツ・オファリングが適しています。それぞれの長所と短所をしっかりと理解した上で、会社にとって最適な方法を選ぶことが大切です。資金調達の方法を適切に選択することで、会社の成長を支えることができます。

| 項目 | 公募増資 | ライツ・オファリング |

|---|---|---|

| 対象 | 広く一般の投資家 | 既存の株主 |

| 資金規模 | 大規模 | 比較的小規模 |

| 既存株主への影響 | 株式の希薄化 | 権利行使で希薄化、売却で影響なし、行使しなければ影響なし |

| メリット | 多くの資金を集められる | 既存株主の権利保護 |

| デメリット | 株式の希薄化 | 資金調達規模が小さい |

まとめ

会社が事業拡大のためにお金を集めるには、様々な方法があります。その中で、既存の株主の権利を守りつつ資金調達ができる方法の一つに「ライツ・オファリング」というものがあります。これは、既に会社の株を持っている人に対して、新たに発行される株を買う権利を無償で与える仕組みです。

この権利、つまり新株予約権を使うことで、株主は低い価格で新しい株を買うことができます。このため、お金を出して株を買い増し、自分の持ち株比率を維持することができます。また、この権利自体を市場で売却して利益を得ることも可能です。既存の株主にとっては、保有比率の希薄化を防ぎつつ、新たな利益獲得の機会も得られるため、魅力的な選択肢となり得ます。

しかし、ライツ・オファリングには良い面ばかりではありません。市場の状況が悪ければ、新しい株の価格が思ったよりも下がってしまい、権利を行使してもあまり利益が出ない可能性があります。また、新株予約権の発行や株主への割り当てには、複雑な手続きや費用がかかる場合もあります。そのため、会社側は市場環境や手続きの煩雑さ、かかる費用などを慎重に検討し、自社にとって本当に最適な資金調達方法なのかどうかを見極める必要があります。

ライツ・オファリングは、会社の成長を支え、株主の価値を高めるための重要な手段となり得ます。しかし、市場環境や手続きの複雑さといった課題も存在します。投資をする際には、ライツ・オファリングの仕組みやメリット・デメリットをしっかりと理解し、冷静な判断を下すことが大切です。

| 項目 | 内容 |

|---|---|

| 定義 | 既存の株主に対して、新たに発行される株を買う権利(新株予約権)を無償で与える資金調達方法。 |

| メリット |

|

| デメリット |

|

| 結論 | 市場環境や手続きなどを考慮し、会社にとって最適な資金調達方法か慎重な検討が必要。投資家は仕組みやメリット・デメリットを理解し、冷静な判断が重要。 |