外国株式で信用取引に挑戦!

投資の初心者

『外国株式信用取引』って、複雑でよくわからないです。簡単に言うとどういう意味ですか?

投資アドバイザー

そうですね。簡単に言うと、外国の会社の株を、お金を借りて売買することです。例えば、アメリカの会社の株を、証券会社からお金を借りて買う、または売りから入ることもできます。

投資の初心者

日本の株の信用取引と同じような感じですか?

投資アドバイザー

仕組みは似ています。ただし、対象となる株はアメリカの市場にある一部の株に限られています。それと、取引ルールなども日本の信用取引とは少し違う部分があるので、注意が必要です。

外国株式信用取引とは。

海外の会社の株を、信用取引で売買することについて説明します。これは日本の証券会社のルールに基づいて、アメリカの市場で取引される株を対象としています。今はまだ、この方法で売買できる株の種類は、アメリカの市場で売買されている株の一部に限られています。

信用取引の仕組み

信用取引は、証券会社からお金や株券などを借りて売買を行う取引のことです。自分の持っているお金よりも大きな金額の取引ができるため、うまくいけば利益を大きく増やすことができます。しかし、損失が出た場合も同様に大きく膨らんでしまうため、注意が必要です。株の売買を行う際には、信用取引の仕組みをきちんと理解し、危険を避けるための対策をしっかりと行うことが大切です。

具体的には、まず証券会社に担保としてお金を預け入れます。これを預託金と言います。この預託金の最大3倍までのお金を証券会社から借りて、株などを買うことができます。例えば、100万円の預託金を預け入れた場合、最大300万円までの株を買うことができるのです。これを信用買いと言います。

また、信用取引では、株券などを借りて売ることもできます。これを空売りと言います。空売りは、株価が今後下がると予想した時に行います。株を借りて売った後、株価が下がった時に株を買い戻して返却することで、その差額が利益となります。しかし、株価が予想に反して上がってしまった場合には、買い戻す際に高い金額を支払う必要があり、損失が出てしまいます。

このように、信用取引は株価の動きによって利益も損失も大きくなる可能性があります。信用取引を行う際は、株価が変動する危険性を十分に理解し、無理のない範囲で行うようにしましょう。常に最悪の事態を想定し、損失を限定するための対策を講じておくことが重要です。

信用取引は使い方によっては大きな利益を得られる可能性を秘めていますが、同時に大きな損失を被る危険性も持っています。しっかりと仕組みを理解し、計画的に利用することが大切です。

| 信用取引の種類 | 説明 | メリット | デメリット | 具体例 |

|---|---|---|---|---|

| 信用買い | 証券会社からお金を借りて株を買う | 少ない資金で大きな利益を狙える | 損失も大きくなる可能性がある | 100万円の預託金で300万円までの株を買える |

| 空売り | 株券を借りて売り、後で買い戻して返す | 株価下落時にも利益を狙える | 株価上昇時に大きな損失が出る可能性がある | 株価が100円から80円に下落した場合、20円の利益 |

外国株式信用取引とは

外国株式信用取引とは、日本の証券会社を通して、海外の株式市場に上場されている株式を、信用取引で購入したり売却したりすることです。これは、国内株式の信用取引と仕組みはよく似ています。

まず、証券会社に保証金となるお金を預け入れる必要があります。この預け入れたお金を担保として、証券会社からお金を借り、自分の持っているお金の数倍の金額で株式の売買ができます。これが信用取引の大きな特徴です。少ない元手で大きな利益を狙うことができますが、反対に大きな損失を被る可能性もあるため、注意が必要です。

信用取引では、株式を保有していない状態でも、株式を借りて売却することができます。これを空売りと言います。株価が下がると予想される場合に、空売りを行うことで利益を狙うことができます。例えば、1株1000円で空売りした株が、800円に値下がりした時に買い戻せば、1株あたり200円の利益となります。

しかし、外国株式信用取引ができる銘柄は現状では限られています。現時点では、アメリカ市場の株式の一部銘柄のみが対象となっており、他の国の株式や全てのアメリカ株式を信用取引できるわけではありません。今後、対象となる市場や銘柄が増える可能性はありますが、現時点では利用できる銘柄が少ないことを理解しておくことが大切です。また、海外市場の取引には為替変動リスクも伴います。取引する銘柄の国の通貨が円に対して値下がりすると、たとえ株価が上がっても円換算した利益は目減りしてしまう可能性があります。

信用取引は、大きな利益を狙える反面、大きな損失が出る可能性もあることを十分に理解した上で、慎重に利用する必要があります。特に、外国株式信用取引は為替変動リスクなども考慮する必要があるため、投資する際は、事前にしっかりと情報収集を行い、リスクを十分に理解した上で、自己責任で行うようにしましょう。

| 項目 | 内容 |

|---|---|

| 外国株式信用取引とは | 日本の証券会社を通して、海外の株式市場に上場されている株式を信用取引で購入・売却すること。 |

| 仕組み | 国内株式の信用取引と類似。保証金を預け入れ、その数倍の金額で売買可能。 |

| メリット | 少ない元手で大きな利益を狙える。空売りで株価下落局面でも利益を狙える。 |

| デメリット/リスク | 大きな損失の可能性。現状、対象銘柄がアメリカ市場の一部に限られる。為替変動リスク。 |

| 空売り | 株式を保有していなくても売却できる。株価下落で利益。 |

| 為替変動リスク | 取引銘柄の国の通貨が円に対して値下がりすると、円換算の利益が減少する可能性。 |

| 注意点 | リスクを理解し、情報収集を行い、自己責任で取引を行う。 |

外国株式信用取引のメリット

外国株式の信用取引は、少ないお金で大きな利益を狙える魅力的な投資方法です。信用取引では、自分の持っているお金の数倍もの資金を使って取引ができます。そのため、株価の動きが小さくても大きな利益を期待できます。例えば、自分が100万円持っていて、信用取引で3倍の300万円分の株を買えたとします。もし株価が10%上がれば、30万円の利益となります。これは、自己資金だけで100万円分の株を買った場合の利益10万円と比べて3倍の利益です。

また、信用取引では「空売り」ができます。空売りとは、株価の下落を見込んで株を借りて売る取引です。株価が下がった後に、同じ株を買い戻して返却することで利益を得ます。例えば、100万円分の株を空売りし、株価が10%下落したとします。この場合、10万円の利益を得ることができます。通常の株式投資では株価が下落すると損失が出ますが、信用取引では株価の下落局面でも利益を狙えるのです。

さらに、外国株式への投資は、投資先を世界中に分散させる効果があります。一つの国や地域に投資を集中させるよりも、複数の国や地域に分散して投資することで、リスクを抑えることができます。特定の国の経済状況が悪化しても、他の国の投資で損失を補填できる可能性があるからです。

しかし、これらのメリットの裏側には大きなリスクが潜んでいます。信用取引は、自己資金以上の金額で取引を行うため、株価の変動が予想に反した場合、大きな損失を被る可能性があります。株価が下落した場合、追証と呼ばれる追加の資金を請求されることもあります。また、為替レートの変動も外国株式投資のリスクの一つです。投資先の国の通貨が下落すると、利益が減少したり、損失が拡大したりする可能性があります。信用取引を行う際は、リスクを十分に理解し、自己責任で投資判断を行うことが重要です。

| 項目 | 内容 |

|---|---|

| メリット |

|

| デメリット |

|

| 例:レバレッジ3倍、株価10%上昇時 |

|

| 例:空売り、株価10%下落時 |

|

| 注意点 | リスクを十分に理解し、自己責任で投資判断を行う |

外国株式信用取引の注意点

株価の値上がり益を狙うだけでなく、値下がりによる利益も追求できる信用取引は、うまく活用すれば大きな利益を生む可能性を秘めています。しかし、危険も大きく、特に外国株式を対象とする場合は、より慎重な判断が必要です。

まず、信用取引は元々の自己資金よりも大きな金額で売買を行うため、株価の変動によって大きな損失が発生する可能性があります。例えば、自分が所有していない株を借りて売却し、後日買い戻して返却する「空売り」という手法では、株価が予想に反して上昇した場合、大きな損失を被る可能性があります。さらに、外国株式の場合は、為替の変動も利益や損失に影響します。円高になれば利益が増えることもありますが、円安になれば損失が拡大する可能性もあるため、注意が必要です。

また、外国の市場は、日本の市場とは取引時間やルール、税制などが異なります。例えば、取引時間が日本の昼間とは異なり、深夜や早朝になることもあります。また、税制も日本とは異なるため、事前にしっかりと調べて理解しておく必要があります。

さらに、信用取引では、株の貸借料にあたる金利や売買手数料などの様々な費用が発生します。これらの費用も利益や損失に影響するため、取引前にしっかりと確認し、損益計算に含める必要があります。

最後に、信用取引は、ある程度の投資経験と知識が必要です。株価の変動要因やリスク管理、市場の仕組みなどを理解していないと、大きな損失を被る可能性があります。そのため、信用取引を行う場合は、まずは通常の取引から経験を積み、十分な知識と経験を身につけてから行うようにしましょう。

| 項目 | 内容 | リスク |

|---|---|---|

| 信用取引のメリット | 値上がり益と値下がり益の両方を追求できる。大きな利益を生む可能性がある。 | 大きな損失が発生する可能性がある。 |

| 空売り | 株を借りて売却し、後日買い戻して返却する手法。 | 株価が予想に反して上昇した場合、大きな損失を被る可能性がある。 |

| 外国株式投資 | 外国株式への投資 | 為替の変動により、利益が増えることも損失が拡大することもある。 |

| 外国市場の注意点 | 取引時間やルール、税制などが日本と異なる。 | 取引時間の違い、税制の違いによるリスク。 |

| 信用取引の費用 | 金利、売買手数料など | 費用も利益や損失に影響する。 |

| 信用取引の必要条件 | 投資経験と知識 | 知識不足による損失リスク。 |

制度と規制

外国の株式を信用で取引することは、日本の証券会社の組合が作った自主的な規則に従って行われています。この規則は、投資する人を守るために作られたもので、信用取引を使う際には、必ずこの規則に従う必要があります。

自主的な規則の中身は、複雑で専門的な知識が必要になることもあります。もしわからないことがあれば、取引をしている証券会社に質問するなどして、きちんと理解するようにしましょう。また、法律や規則は変わることもありますので、常に最新の情報を確かめることが大切です。

証券会社のホームページや、証券会社の組合のホームページなどで、最新の情報を調べることができます。例えば、信用取引で株を買うときには、証券会社に一定のお金を預ける必要があります。これは「委託保証金」と呼ばれ、株の価格変動による損失に備えるためのものです。委託保証金の割合は、株の種類や市場の状況によって変わります。また、株価が大きく下がった場合には、追加で保証金を預けるように求められることもあります。これを「追証」といいます。追証が発生した場合、速やかに対応しないと、証券会社が投資家の代わりに株を売却してしまうこともありますので、注意が必要です。

さらに、信用取引では、株を借りている期間に応じて金利を支払う必要があります。この金利は「貸株料」と呼ばれ、借りている期間が長くなるほど、支払う金額も多くなります。これらの情報を確認し、計画的に取引を行うことが重要です。

これらの情報を参考に、自分自身の責任で、適切な取引を行いましょう。信用取引は大きな利益を得られる可能性がある一方で、大きな損失を被る危険性もあります。しっかりとルールを理解し、リスクを管理しながら取引を行うように心がけましょう。

| 項目 | 説明 |

|---|---|

| 規則 | 日本の証券会社の組合が作成した自主的な規則に従う必要がある。投資家保護のため。規則は複雑で専門知識が必要な場合もある。 |

| 情報収集 | 証券会社や証券会社の組合のホームページ等で最新情報を確認。規則は変更される可能性があるため。 |

| 委託保証金 | 信用取引で株を買う際に証券会社に預けるお金。株価変動による損失に備えるため。割合は株の種類や市場状況により変動。 |

| 追証 | 株価下落時に追加で保証金を要求されること。速やかな対応が必要。対応しないと証券会社が株を売却する可能性あり。 |

| 貸株料 | 株を借りている期間に応じて支払う金利。借りる期間が長いほど金額が増加。 |

| リスク管理 | 信用取引は大きな利益と損失の可能性がある。ルールを理解し、リスク管理を徹底する。 |

まとめ

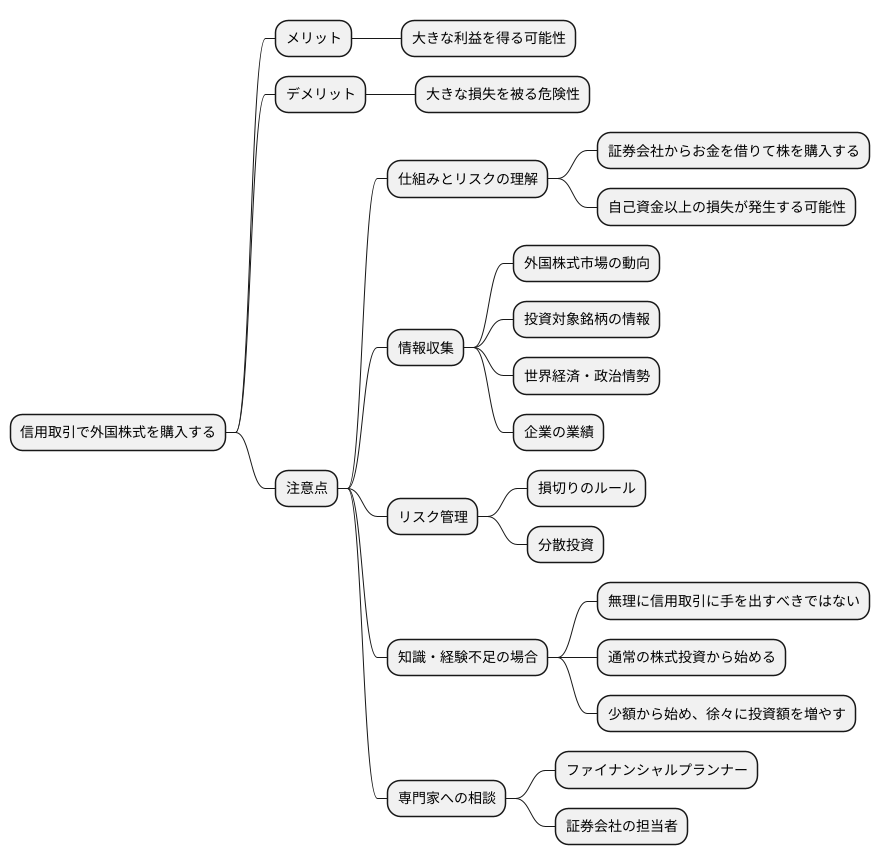

外国株式を信用取引で購入することは、確かに大きな利益を得る可能性を秘めた魅力的な投資方法と言えるでしょう。しかし、それと同時に大きな損失を被る危険性も持ち合わせています。信用取引という制度は、証券会社からお金を借りて株を購入する仕組みです。そのため、自己資金以上に大きな金額で投資を行うことが可能となります。この点が、大きな利益を狙える所以です。しかし、株価が予想に反して下落した場合、自己資金以上の損失が発生する可能性があることを忘れてはなりません。

信用取引を行う上で重要なのは、仕組みとリスク、そして注意点をしっかりと理解することです。信用取引は複雑な仕組みであり、理解不足のまま取引を行うと、意図しない損失を招く可能性があります。また、外国株式市場の動向や投資対象とする個別銘柄の情報収集も欠かせません。世界経済や政治情勢、企業の業績など、様々な要因が株価に影響を与えるため、常に最新の情報を入手し、分析する努力が求められます。徹底したリスク管理も重要です。損失を限定するために、損切りのルールを定める、分散投資を行うなど、様々なリスク管理手法を検討し、実践する必要があります。

投資に関する知識や経験が不足している場合は、無理に信用取引に手を出すべきではありません。まずは通常の株式投資から始め、市場の動きや投資の基本を学ぶことが大切です。少額から始め、徐々に投資額を増やしていくなど、段階的に経験を積むことをお勧めします。投資は自己責任で行うもの。常に冷静な判断を心がけ、責任ある投資行動を心がけましょう。もし、判断に迷う場合は、一人で抱え込まずに、お金の専門家であるファイナンシャルプランナーや証券会社の担当者に相談することも考えてみましょう。専門家の助言を受けることで、より適切な投資判断を行うことができるはずです。