追い証:信用取引のリスク管理

投資の初心者

先生、『追い証』ってよく聞くんですけど、どういう意味ですか?

投資アドバイザー

簡単に言うと、株の信用取引で、株価が下がった時に、証券会社に追加でお金を払わないといけなくなることだよ。例えば、100万円を担保に100万円の株を買って、株価が半分になったら、追加で50万円払わないといけなくなる可能性があるんだ。

投資の初心者

うーん、どうして払わないといけないんですか?

投資アドバイザー

証券会社は、貸したお金が返ってこなくなるリスクを減らすために、担保を預かっているんだよ。株価が下がると、担保の価値も下がるから、追加のお金で担保の価値を維持する必要があるんだ。もし、追加のお金を払えないと、証券会社が君の株を売って、損失を穴埋めすることになるんだよ。

追い証とは。

株の信用取引では、お金を借りて株を買うことができます。このとき、借りたお金の担保として、あらかじめ一定額のお金を証券会社に預けておく必要があります。これを委託保証金といいます。しかし、株価が下がって担保の価値が下がってしまうと、担保の割合が一定の水準を下回ることがあります。この水準は委託保証金最低維持率と呼ばれ、証券会社によって20%から30%程度と様々です。委託保証金最低維持率を下回ると、追加でお金を預け入れる必要があり、これを追い証といいます。もし追い証を入れることができなければ、信用取引の規模を縮小するか、担保にしている株などの資産を売却する必要が出てきます。場合によっては、その両方を行うこともあります。

信用取引と追い証

株式投資には、自己資金のみで売買を行う方法と、証券会社から資金や株式を借りて売買を行う方法があります。後者を信用取引と言います。信用取引は、自分の持っているお金以上の取引ができるため、うまくいけば大きな利益を得ることができます。しかし、大きな利益の可能性がある反面、大きな損失を被る危険性も高くなります。そのため、信用取引を行う際には、リスク管理をしっかりと行うことが非常に大切です。

信用取引を行う上で、避けて通れないのが「追い証」と呼ばれるものです。正式には「追加委託保証金」と言います。信用取引では、取引を始める際に、証券会社に委託保証金を預け入れる必要があります。この委託保証金は、取引によって発生する損失を担保するものと考えてください。

株価の動きは予測困難です。もし、自分が予想していた方向とは逆に株価が動いた場合、損失が発生し、預けている委託保証金の額が不足してしまうことがあります。この時、証券会社から追加でお金を要求されます。これが追い証です。追い証が発生した場合、決められた期日までに不足分の保証金を支払う必要があります。もし、期日までに支払いができなかった場合、証券会社は保有している株式を強制的に売却し、損失を精算します。

信用取引は、大きな利益を狙える魅力的な投資方法ですが、思惑とは逆に相場が動いた場合、大きな損失を被り、追い証によって多額の資金を請求される可能性があります。信用取引を行う前に、仕組みやリスクを十分に理解し、無理のない範囲で取引を行うようにしましょう。また、常に最悪の事態を想定し、損失を限定するための対策を講じておくことが重要です。

| 項目 | 説明 |

|---|---|

| 株式投資の方法 | 自己資金のみ、または信用取引 |

| 信用取引 | 証券会社から資金・株式を借りて売買 |

| 信用取引のメリット | 自己資金以上の取引で大きな利益の可能性 |

| 信用取引のデメリット | 大きな損失の可能性、追い証のリスク |

| 委託保証金 | 取引開始時に証券会社へ預ける保証金 |

| 追い証(追加委託保証金) | 損失発生時、委託保証金不足で証券会社から追加請求される資金 |

| 追い証発生時の対応 | 期日までに不足分を支払う |

| 追い証未払いの場合 | 証券会社が株式を強制売却し損失精算 |

追い証発生の仕組み

株式投資において、信用取引を活用すると自分の持っているお金よりも多くの資金で売買を行うことができます。これは証券会社からお金を借りて取引を行う仕組みですが、価格変動のリスクも大きくなります。そのリスクの一つが「追い証」です。

信用取引では、証券会社に預ける保証金と借り入れた資金を合わせて株を購入します。この保証金を「委託保証金」と言います。そして、証券会社は投資家を守るため、また自社の損失を防ぐために、「委託保証金最低維持率」という基準を設けています。これは、株の評価額に対して委託保証金がどれくらいの割合であるべきかを示すものです。多くの場合、20%から30%程度に設定されています。

例えば、100万円の株を信用取引で購入し、委託保証金を30万円預けたとします。この時の委託保証金維持率は30%です。もし株価が下落し、株の評価額が80万円になったとすると、維持率は37.5%(30万円 ÷ 80万円)となり、まだ維持率は基準を上回っています。しかし、株価がさらに下落し、株の評価額が67万円以下になったとしましょう。この場合、維持率は30%を割り込んでしまいます(30万円 ÷ 67万円 = 約44.7%)。

委託保証金維持率が最低維持率を下回ると、証券会社から追加の保証金を請求されます。これが「追い証」です。追い証が発生すると、期限内に不足分の保証金を支払わなければなりません。もし支払えない場合は、証券会社が投資家の保有する株を強制的に売却し、その売却代金で借入金を回収することになります。

この最低維持率は証券会社によって異なるため、取引を始める前に必ず確認し、追い証が発生する可能性とそのリスクを十分に理解しておくことが大切です。

| 用語 | 説明 | 具体例 |

|---|---|---|

| 信用取引 | 証券会社からお金を借りて株の売買を行う取引 | 100万円の株を、自己資金30万円と証券会社からの借入70万円で購入 |

| 委託保証金 | 信用取引を行う際に証券会社に預ける保証金 | 100万円の株を購入する際に30万円を預ける |

| 委託保証金最低維持率 | 株の評価額に対して委託保証金がどれくらいの割合であるべきかを示す基準 (多くの場合20-30%) | 株価100万円、委託保証金30万円の場合、維持率は30% |

| 追い証 (追証) | 委託保証金維持率が最低維持率を下回った際に証券会社から請求される追加の保証金 | 株価が下落し、評価額が67万円以下になった場合、維持率が30%を下回り、追い証が発生 |

追い証への対応

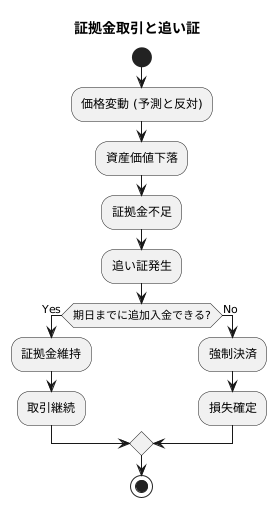

証拠金取引では、予測に反して価格が動いた場合、追加入金を求められる「追い証」が発生することがあります。これは、保有している資産の価値が下落し、取引に必要な証拠金を下回った際に起こります。

追い証が発生した場合、投資家は速やかに対応しなければなりません。通常、証券会社から連絡が入り、不足分の証拠金を指定された期日までに追加で預け入れる必要があります。

もし、追い証の金額を期日までに支払うことができない場合、証券会社は投資家の保有する株やその他の資産を強制的に売却し、損失を穴埋めすることがあります。これを「強制決済」と言います。強制決済は、その時点での市場価格で売却されるため、大きな損失を被る可能性があります。価格が急落している局面では、特に大きな損失につながりかねません。

さらに、強制決済を行ってもなお損失が残り、借金を背負ってしまう可能性もあるため、追い証には迅速かつ適切な対応が必要です。

追い証を避けるためには、証拠金取引のリスクを十分に理解し、余裕を持った証拠金で取引を行うことが重要です。また、損失を限定するために、あらかじめ損切りのルールを決めておくことも有効です。

万一、追い証が発生した場合には、すぐに証券会社に相談し、対応策を検討しましょう。状況によっては、保有資産の一部を売却することで追い証を回避できる場合もあります。

投資は自己責任です。証拠金取引を行う際は、リスクを十分に理解した上で、慎重な判断をお願いします。

追い証リスクの軽減策

株式投資において、信用取引は大きな利益を得られる可能性がある一方で、思わぬ損失を招く危険性も孕んでいます。信用取引では、株価の変動によっては追加入金、いわゆる追い証を求められる場合があります。追い証が発生すると、追加資金を用意できなければ保有資産を強制的に売却されることになり、大きな損失につながる可能性があります。この追い証による損失を最小限に抑えるためには、いくつかの対策を講じる必要があります。

まず、信用取引を行う際は、余裕資金の範囲内で行うことが大切です。生活資金に手を付けたり、借金をしてまで取引を行うことは絶対に避けるべきです。最悪の場合、株価が急落し、大きな損失を抱える可能性があることを常に念頭に置き、無理のない範囲で取引を行うようにしましょう。

次に、損切りを行う基準をあらかじめ決めておくことも重要です。株価が下落し始めた際に、どこまで値下がりしたら損失を確定させるか、具体的な金額や下落率を決めておきましょう。損切りは、更なる損失の拡大を防ぐための重要な手段です。

さらに、一つの銘柄に集中投資するのではなく、複数の銘柄に分散して投資することもリスク軽減に有効です。特定の銘柄の株価が大きく下落した場合でも、他の銘柄で利益が出ていれば損失を相殺することができます。分散投資は、リスクを分散させ、安定した資産運用を行う上で重要な考え方です。

最後に、常に市場の動向を把握し、状況に応じて投資戦略を見直すことも大切です。経済状況や企業業績の変化など、様々な要因によって株価は変動します。常に最新の情報に目を向け、必要に応じて保有銘柄の見直しや売買の判断を行うことで、追い証発生のリスクを低減することができます。これらの対策をしっかりと行うことで、信用取引のリスクを管理し、より安全な投資活動を行うことができるでしょう。

| 信用取引のリスク管理 | 具体的な対策 |

|---|---|

| 余裕資金の範囲内で取引を行う | 生活資金や借入金は使用しない。無理のない範囲で取引を行う。 |

| 損切りの基準を明確にする | 損失を確定させる具体的な金額や下落率を事前に決めておく。 |

| 分散投資を行う | 複数の銘柄に投資することでリスクを分散させる。 |

| 市場の動向を把握し、投資戦略を見直す | 経済状況や企業業績の変化などを常に確認し、必要に応じて保有銘柄の見直しや売買を行う。 |

リスク管理の重要性

お金を増やす手段として、信用取引は大きな魅力を持つ反面、思わぬ損失を招く危険性もはらんでいます。特に、保証金維持率が一定水準を下回った際に発生する追い証は、投資家の大切な資産に大きな影響を与える可能性があります。そのため、信用取引を始める前に、その仕組みとリスクについて深く理解しておくことが非常に大切です。

信用取引は、証券会社からお金を借りて株などの売買を行う取引です。そのため、自己資金以上に大きな金額の取引が可能となり、大きな利益を狙うことができます。しかし、相場が予想に反して動いた場合、自己資金以上の損失を被る可能性があることを忘れてはなりません。信用取引を行う際は、常に最悪の事態を想定し、損失が出ても生活に支障が出ない範囲で取引を行うことが大切です。

堅実な資金計画は、リスク管理において最も重要です。信用取引では、損失を限定するために、あらかじめ損切りラインを設定しておくことが有効です。また、各証券会社が定めている委託保証金最低維持率についても必ず確認しておきましょう。この維持率を下回ると、追い証が発生し、追加の保証金を差し入れる必要が生じます。

情報収集もリスク管理には欠かせません。市場の動向や経済指標など、様々な情報を分析し、将来の価格変動を予測することで、リスクを軽減することができます。ただし、市場は常に変化するため、予測が外れることもあります。そのため、複数の情報源から情報を集め、多角的に分析することが重要です。

信用取引のルールや仕組みを理解することも重要です。不明な点があれば、遠慮なく証券会社の担当者や専門家に相談しましょう。彼らの助言は、リスクを最小限に抑え、安全な取引を行う上で大きな助けとなるでしょう。信用取引は、正しく利用すれば資産を増やす有効な手段となります。リスクをしっかりと管理し、計画的に取引を行うようにしましょう。

| 項目 | 内容 |

|---|---|

| 信用取引 | 証券会社からお金を借りて株などの売買を行う取引。自己資金以上の取引が可能。 |

| メリット | 大きな利益を狙うことができる。 |

| デメリット | 自己資金以上の損失を被る可能性がある。 |

| リスク管理 | 損失を限定するために、損切りラインを設定。委託保証金最低維持率を確認。 |

| 情報収集 | 市場の動向や経済指標など、様々な情報を分析し、将来の価格変動を予測。複数の情報源から情報を集め、多角的に分析。 |

| ルールと仕組みの理解 | 証券会社の担当者や専門家に相談。 |

| 資金計画 | 損失が出ても生活に支障が出ない範囲で取引を行う。 |