貸借取引:信用取引の仕組み

投資の初心者

先生、「貸借取引」って、どういう意味ですか?難しそうでよくわからないんです。

投資アドバイザー

簡単に言うと、株を売買するときに、証券会社が私たちに株を貸したり、借りたりする取引のことだよ。例えば、今持っていない株を売りたい時に、証券会社から株を借りて売ることができるんだ。

投資の初心者

なるほど。でも、どうして証券会社が株を貸してくれるんですか?

投資アドバイザー

証券会社は、他の投資家から株を預かっているから、それを貸し出すことができるんだよ。貸し出すことで手数料を得たり、市場の動きを円滑にする役割も担っているんだ。

貸借取引とは。

お金を増やすための『貸し借り』に関する言葉に『貸借取引』というものがあります。これは、株などの売買を扱う会社と、お金を貸し借りする専門の会社の間で行われる取引のことです。

貸借取引とは

お金を借りて株の売買を行う信用取引を支える重要な仕組み、それが貸借取引です。これは、証券会社とお金を貸し出す専門機関である証券金融会社の間で行われる株の貸し借りです。

例えば、あなたが信用取引で株を買いたいとします。しかし、証券会社はいつもたくさんの株を持っているわけではありません。そこで、証券会社は証券金融会社から必要な株を借りてきます。そして、借りてきた株をあなたに貸し出すのです。これが貸借取引です。

この仕組みのおかげで、あなたは自分の持っているお金以上の株を取引することができます。もし株価が上がれば、大きな利益を得ることができます。これが信用取引の魅力です。

しかし、株価が下がった場合は、大きな損失を被る可能性もあります。借りたお金には利息も発生するため、損失は自分の出したお金よりも大きくなることもあります。信用取引は大きな利益を狙える一方で、大きなリスクも伴うことを理解しておく必要があります。

貸借取引は、このような信用取引を円滑に進めるために欠かせない仕組みです。証券会社が証券金融会社から株を借りることで、投資家はいつでも好きな株を売買できるようになります。また、証券金融会社は株を貸し出すことで、安定した収益を得ることができます。このように、貸借取引は証券会社と証券金融会社、そして投資家の三者にとって重要な役割を担っていると言えるでしょう。

信用取引の仕組み

信用取引は、自分の持っているお金よりも多くの金額で株の売買ができる仕組みです。証券会社にお金を預け、それを担保に、証券会社が代わりに株を借りてきてくれます。この預けるお金を保証金と言います。たとえば、100万円の保証金を預ければ、証券会社の規定によっては、その数倍の金額の株を取引できます。

株価が上がると予想する場合は、証券会社から株を借りて売ります。これを「空売り」と言います。その後、株価が下がった時に株を買い戻し、証券会社に返却します。買い戻した時の価格が、最初に売った時よりも安ければ、その差額が利益になります。

逆に、株価が下がると予想する場合は、証券会社からお金を借りて株を買います。これを「買い」と言います。その後、株価が上がった時に株を売却し、借りたお金と利子を証券会社に返します。売却した時の価格が、最初に買った時よりも高ければ、その差額から利子を引いた金額が利益になります。

信用取引の魅力は、少ない元手で大きな利益を狙えることです。しかし、株価の動きが予想と反対になった場合は、損失も大きくなります。預けた保証金を上回る損失が出る可能性もあるため、注意が必要です。信用取引を行うには、株価の変動リスク、制度の仕組み、手数料などについて十分に理解しておくことが大切です。証券会社が提供する資料やセミナーなどを活用し、しっかりと勉強してから始めるようにしましょう。

| 取引 | 予想 | 最初の行動 | 次の行動 | 利益の発生 | 損失の発生 |

|---|---|---|---|---|---|

| 空売り | 株価上昇 | 株を借りて売る | 株を買い戻して返却 | 買い戻し価格 < 売却価格 | 買い戻し価格 > 売却価格 |

| 買い | 株価下落 | お金を借りて株を買う | 株を売って返済 | 売却価格 > 購入価格 | 売却価格 < 購入価格 |

証券金融会社の役割

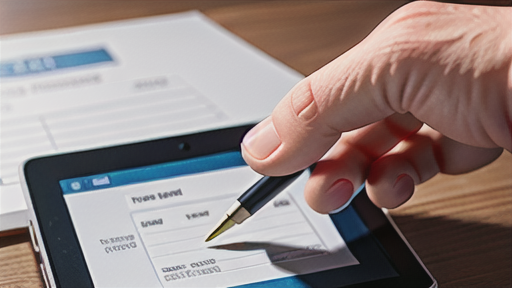

証券金融会社は、株式市場において、縁の下の力持ちのような重要な役割を担っています。特に信用取引において、その存在は欠かせません。信用取引とは、証券会社からお金や株を借りて売買を行う取引のことです。この信用取引を支えているのが、証券金融会社です。

投資家が証券会社を通じて信用取引で株を買いたい場合、証券会社は顧客の代わりに証券金融会社から株を借ります。そして、その借りた株を投資家に渡すことで、投資家は実際に株を保有していなくても株価の上昇による利益を狙うことができます。反対に、投資家が信用取引で株を売りたい場合、証券会社は顧客に株を貸し出す必要がありますが、その株も証券金融会社から借りることができます。顧客は借りた株を売却し、株価の下落による利益を狙います。このように、証券金融会社は、株の貸し手として、投資家と証券会社の間を取り持ち、信用取引を円滑に進める役割を果たしています。

また、証券金融会社は市場全体の安定にも貢献しています。株価の急激な変動は、市場に混乱をもたらす可能性があります。例えば、ある特定の株に買い注文が殺到し、株価が急騰した場合、証券金融会社はその株を市場に供給することで、過熱感を抑え、価格の安定化を図ります。反対に、ある株に売り注文が集中し、株価が急落した場合には、証券金融会社が買い支えることで、市場の混乱を防ぎ、価格の下落に歯止めをかけます。このように、証券金融会社は、市場の需給バランスを調整することで、市場の流動性を高め、安定した取引環境を維持する役割も担っています。

つまり、証券金融会社は、信用取引を支えるだけでなく、市場全体の安定にも大きく寄与している、市場にとってなくてはならない存在と言えるでしょう。

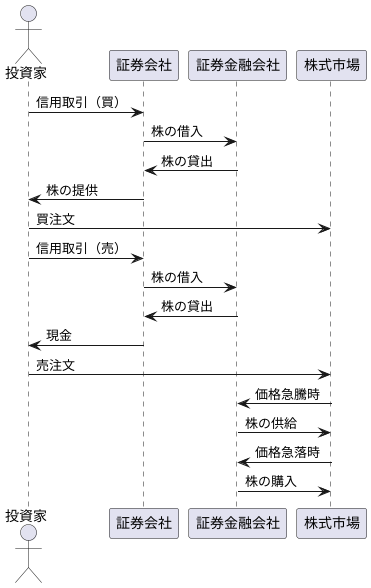

貸借取引と金利

お金を借りて株の売買をすることを貸借取引と言いますが、この取引には金利が発生します。これは、証券会社が株を一時的に借りるためにお金を支払う必要があるからです。

証券会社が株を借りる相手は、証券金融会社というところです。この証券金融会社は、株の貸し出しを専門に行っている会社で、株を貸す代わりに金利を受け取ります。この金利は、一般的に短期金利を基準に決められます。短期金利とは、銀行同士が短期でお金を貸し借りする際の金利のことです。

私たちが信用取引で株を買う場合も、この金利を負担する必要があります。証券会社は、私たちに株を貸す際、証券金融会社に支払う金利に手数料を上乗せして請求してきます。ですから、金利が高い時期は、信用取引のコストも高くなります。

信用取引をする際には、この金利水準をよく確認することが大切です。金利が高ければ高いほど、私たちの利益は目減りし、損失は拡大してしまいます。金利は市場の状況によって変動しますので、常に最新の情報をチェックする必要があります。

特に、長期にわたって株を保有する予定の場合は、金利の変動が最終的な利益に大きく影響します。金利の動向を把握し、取引の戦略を立てることが、信用取引で成功するための鍵となります。信用取引は、うまく使えば大きな利益を得ることができますが、金利などのコストも理解した上で、計画的に行うことが大切です。

リスク管理の重要性

資産運用において、特に信用取引を行う際は、リスク管理を徹底することが成功への鍵となります。信用取引は、自己資金以上の取引を行うことができるため、大きな利益を得られる可能性がある一方で、損失も大きくなる可能性があります。最悪の場合、自己資金以上の損失を被り、多大な負債を抱える可能性も否定できません。だからこそ、リスク管理の重要性を理解し、適切な対策を講じる必要があります。

まず、損失の拡大を防ぐために、損切り注文を設定することが重要です。損切り注文とは、あらかじめ設定した価格に達したら自動的に売却する注文のことです。これにより、損失が一定の範囲内に収まり、大きな損失を未然に防ぐことができます。設定する価格は、自分の許容できる損失額や、銘柄の値動きなどを考慮して慎重に決定する必要があります。

次に、レバレッジを理解することも重要です。信用取引では、レバレッジをかけることで、自己資金以上の取引を行うことができます。レバレッジが高いほど、少ない資金で大きな利益を狙うことができますが、同時に損失も大きくなる可能性があります。レバレッジは、自分の資金力やリスク許容度に合わせて、適切な倍率を設定する必要があります。高いレバレッジは魅力的に見えるかもしれませんが、相場が急変した場合、大きな損失を被る可能性があることを忘れてはなりません。

さらに、分散投資もリスク管理において有効な手段です。一つの銘柄に集中して投資すると、その銘柄の価格が下落した場合、大きな損失を被る可能性があります。複数の銘柄に分散して投資することで、特定の銘柄の価格下落による影響を軽減することができます。また、異なる業種や市場に分散投資することで、リスクをさらに低減することができます。

信用取引は、大きな利益を得られる可能性がある魅力的な投資手法ですが、同時に大きなリスクも伴います。リスクとリターンのバランスを常に意識し、損失を最小限に抑えるためのリスク管理を徹底することで、信用取引を安全かつ効果的に活用することができます。常に最悪の事態を想定し、慎重な取引を心がけることが大切です。

| リスク管理項目 | 説明 | 効果 |

|---|---|---|

| 損切り注文 | あらかじめ設定した価格に達したら自動的に売却する注文。 | 損失を一定範囲に抑え、大きな損失を未然に防ぐ。 |

| レバレッジの理解 | 自己資金以上の取引を可能にする倍率。高いほど損益は大きくなる。 | 資金効率を高めるが、高すぎるとリスクも増大。適切な倍率設定が重要。 |

| 分散投資 | 複数の銘柄、業種、市場に投資を分散。 | 特定銘柄の下落リスクを軽減、ポートフォリオ全体のリスクを低減。 |

制度信用取引と一般信用取引

株式投資において、資金効率を高める方法として信用取引があります。信用取引には、大きく分けて制度信用取引と一般信用取引の二種類があり、それぞれ仕組みや特徴が異なります。投資をする際には、両者の違いを正しく理解し、自分に合った取引方法を選ぶことが大切です。

まず、制度信用取引は、証券金融会社が貸株の供給元となる取引です。証券金融会社は、日本証券金融株式会社など、株式の貸借を専門に行う機関です。このため、貸株の供給が比較的安定しており、まとまった資金で取引したい投資家に向いています。また、制度信用取引では、返済期限が最長6ヶ月と長く設定されているため、中長期的な投資戦略を立てることができます。ただし、融資利率や貸株料などの手数料が発生するため、コストを意識した取引計画が必要です。

一方、一般信用取引は、証券会社が自社の保有株式や顧客から預かった株式を貸し付ける取引です。そのため、貸株の量は証券会社の保有状況や顧客の預かり状況に左右され、銘柄によっては借りられない場合もあります。人気の高い銘柄や、発行株式数の少ない銘柄は、一般信用取引で借りるのが難しい場合も見られます。また、証券会社が独自に設定したルールに基づいて取引が行われるため、返済期限や金利、手数料なども証券会社によって異なってきます。一般信用取引では、制度信用取引では扱っていないような銘柄を信用取引できる可能性があり、また、証券会社によっては、制度信用取引よりも低い金利で取引できる場合もあります。

このように、制度信用取引と一般信用取引には、それぞれメリットとデメリットがあります。安定した供給と比較的長い返済期限を求めるなら制度信用取引、特定の銘柄を取引したい、より低い金利で取引したい場合は一般信用取引を検討すると良いでしょう。どちらの取引方法を選ぶにしても、事前に証券会社から提供される情報を確認し、取引の仕組みやリスクを十分に理解した上で、投資判断を行うことが重要です。

| 項目 | 制度信用取引 | 一般信用取引 |

|---|---|---|

| 貸株の供給元 | 証券金融会社(例:日本証券金融株式会社) | 証券会社(自社保有株式または顧客預かり株式) |

| 貸株の供給量 | 比較的安定 | 証券会社の保有状況や顧客の預かり状況に左右される |

| 返済期限 | 最長6ヶ月 | 証券会社によって異なる |

| 金利・手数料 | 融資利率、貸株料等 | 証券会社によって異なる(制度信用取引より低い場合もあり) |

| メリット | 供給が安定、返済期限が長い | 制度信用取引では扱っていない銘柄を取引できる可能性あり、金利が低い場合もあり |

| デメリット | 手数料が発生 | 銘柄によっては借りられない場合あり、ルールが証券会社ごとに異なる |

| 向き | まとまった資金で中長期的な投資をしたい投資家 | 特定の銘柄を取引したい、低金利で取引したい投資家 |