社内取引システムの仕組みと利点

投資の初心者

先生、『社内取引システム』って、よく聞くんですけど、難しそうでよくわからないです。簡単に説明してもらえますか?

投資アドバイザー

はい。『社内取引システム』は、簡単に言うと、証券会社が自分のお客さん同士で株などの売買をできるようにするシステムです。たくさんの注文をまとめて、誰が誰に、いくらで売買するかを決める仕組みです。 例えば、Aさんが100株買いたい、Bさんが100株売りたいという注文があると、証券会社が間に入って、社内取引システムで取引を成立させるイメージです。

投資の初心者

なるほど。つまり、取引所を通さずに売買できるってことですか?

投資アドバイザー

その通りです。ただ、完全に取引所と無関係かというとそうではなく、条件が決まった注文は取引所の『立会外市場』という場所で正式に約定されます。いわあい『ダークプール』と呼ばれる『社内取引システム』もこれに該当します。取引所を通さないことで、市場価格への影響を抑えたり、大きな注文をまとめて処理したりできるメリットがあります。

社内取引システムとは。

証券会社が自社で運用している、たくさんの人の注文を同時に突き合わせて、株などの売買の条件を決める仕組みについて説明します。これは、いわゆるダークプールと呼ばれるもので、ここで条件が決まった注文は、取引所の通常の取引時間外で成立します。

社内取引システムとは

社内取引制度とは、証券会社が独自に運営する取引の仕組みのことを指します。多くの投資家からの注文を証券会社の中で一度に集め、売買の条件を決めていきます。これは、証券取引所のような誰もが売買価格を確認できる公の市場とは異なり、証券会社の中で取引が完結する点が大きな特徴です。そのため、売買価格の情報が公開されず、取引の透明性が低いという側面も持っています。

しかし、この社内取引制度には、市場価格への影響を抑えながら、一度にたくさんの株式を売買したい投資家にとって大きな利点があります。例えば、ある大口の投資家が大量の株式を売却する場合を考えてみましょう。通常の取引所では、売却の注文が市場に公開されるため、その銘柄の価格が下落する可能性があります。しかし、社内取引制度を活用すれば、価格への影響を最小限に抑えながら売却することができます。

また、誰と取引しているのか分からないという点もメリットの一つです。通常の市場では、注文状況などから取引相手やその戦略を推測される可能性がありますが、社内取引制度では取引相手が見えないため、自らの取引戦略が外部に漏れる心配がありません。つまり、競合他社などに戦略を知られることなく、安心して取引を進めることができます。このように、社内取引制度は、市場価格への影響や情報漏洩を避けたい投資家にとって、効率良く効果的な取引手段となり得るのです。

| 項目 | 内容 |

|---|---|

| 定義 | 証券会社が独自に運営する取引の仕組み。多くの投資家からの注文を証券会社の中で一度に集め、売買の条件を決める。 |

| 特徴 | 証券会社内で取引が完結し、売買価格の情報が公開されないため、取引の透明性が低い。 |

| メリット |

|

| 例 | 大口投資家が大量の株式を売却する場合、市場価格への影響を最小限に抑えることができる。 |

| 結論 | 市場価格への影響や情報漏洩を避けたい投資家にとって、効率良く効果的な取引手段となり得る。 |

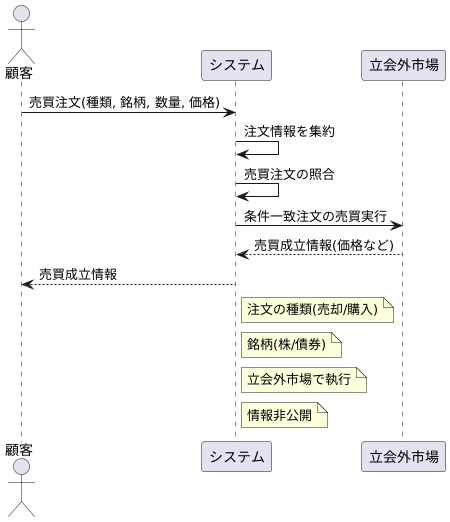

取引の仕組み

私たちの組織内での売買システムは、まず皆様からのご注文を受け付けることから始まります。 ご注文には、売却か購入かの種類、対象となる株や債券の種類、その数量、そしてご希望の価格などを記入していただきます。これらの情報はすべてシステムに集められ、一定の時間が経つと、売買の組み合わせを照合する作業が行われます。これは、皆様から寄せられた売却の注文と購入の注文を突き合わせ、価格や数量といった条件がぴったり合う注文を探し出す作業です。

もし条件が完全に一致する注文が見つかった場合、売買が成立し、最終的な売買価格が決まります。この売買成立の処理は、証券取引所の立会外市場で行われます。立会外市場とは、証券取引所が開いている時間帯以外や、通常の取引方法とは異なる方法で売買を行う市場のことです。私たちのシステムでは、この立会外市場を利用することで、市場全体の価格への影響をできるだけ少なくしつつ、速やかに、そして無駄なく売買を実行することが可能となります。

さらに、売買相手や成立した価格といった重要な情報は、売買が完全に成立するまでは決して公開されません。これにより、情報が外部に漏れてしまう危険性を減らし、皆様に安心してご利用いただけます。また、売買注文の照合は、市場価格の変動リスクを最小限に抑える効果もあります。価格が大きく動く時間帯を避け、市場の動きが落ち着いた時間帯での注文処理を可能にするからです。これにより、皆様の大切な資産をより安全に運用いただけます。

ダークプールとの関係

社内取引システムは、しばしば「ダークプール」と呼ばれます。この呼び名は、まるで光が届かない暗い水たまりを想像させるように、その取引の実態が外部から見えにくいことに由来しています。ダークプールとは、証券取引所のような公的な市場ではなく、特定の参加者だけが取引できる私的な取引の場です。そこでは、誰が出した注文なのか、どのくらいの量なのか、いくらで約定したのかといった情報が公開されていません。

社内取引システムも、このダークプールの仕組みを利用しています。企業が自社株買いを行う際、証券取引所を経由すると、市場価格に大きな影響を与えてしまう可能性があります。例えば、一度に大量の買い注文が出れば、株価が急騰してしまうかもしれません。逆に、大量の売り注文を出せば、株価が暴落する可能性もあります。このような事態を避けるために、企業は社内取引システムを通して、市場価格への影響を抑えながら、自社株を売買することができます。

ダークプールは、大口の投資家にとってもメリットがあります。大量の株式を売買したい場合、取引所を利用すると、市場価格に影響を与えてしまい、不利な価格で取引せざるを得ないことがあります。しかし、ダークプールでは、取引情報が非公開であるため、市場への影響を最小限に抑えながら、希望する価格で取引できる可能性が高まります。

しかし、ダークプールの透明性の低さは、価格操作や不正取引といった問題を引き起こすリスクも孕んでいます。取引情報が公開されていないため、不正が行われていても、外部からは見つけにくいためです。そこで、近年、規制当局はダークプールの監視体制を強化し、透明性を高めるための対策を進めています。健全な市場を維持するためには、ダークプールにおける取引の公正さを確保することが重要です。

| 項目 | 説明 |

|---|---|

| 名称 | ダークプール(社内取引システム) |

| 定義 | 証券取引所のような公的な市場ではなく、特定の参加者だけが取引できる私的な取引の場 |

| 特徴 | 取引情報(注文者、数量、価格)が非公開 |

| 企業のメリット | 自社株買いの際に市場価格への影響を抑えることが可能 |

| 大口投資家のメリット | 市場への影響を最小限に抑え、希望する価格で大量の株式を売買できる可能性が高い |

| デメリット/リスク | 透明性の低さから価格操作や不正取引のリスクがある |

| 最近の動向 | 規制当局による監視体制の強化、透明性を高めるための対策 |

メリット

社内取引システムには、多くの利点があります。まず市場への影響を抑えつつ、大きな金額の取引を成立させられるという点が挙げられます。一般の取引所では、多額の注文は市場価格を大きく変動させてしまうことがあります。しかし、社内取引システムでは、取引が公開されずに実行されるため、市場価格への影響を最小限にとどめることができます。これは特に、価格の変動による損失を避けたいと考えている投資家にとって、大きな利点と言えるでしょう。

次に、取引相手の情報がわからないようになっているため、自らの取引の戦略が外部に漏れる心配が少なくなります。通常の取引所では、取引参加者の情報がある程度公開されているため、そこから取引戦略が推測される可能性があります。しかし、社内取引システムでは、相手が誰であるか分からないようになっているため、このようなリスクを減らすことができます。

さらに、取引にかかる費用を減らせる可能性もあります。一般の取引所では、取引手数料や売値と買値の差額などの費用が発生します。しかし社内取引システムでは、これらの費用が低い、もしくは発生しない場合もあります。そのため、費用を抑えたい投資家にとって魅力的な選択肢となります。

加えて、取引のスピードと効率性も向上します。社内取引システムでは、仲介者を介さずに直接取引を行うことができるため、取引にかかる時間を短縮し、効率的な取引を実現できます。

これらの利点から、社内取引システムは、大規模な投資を行う投資家や機関投資家を中心に利用が増えています。市場への影響を抑え、秘密を守りつつ、費用を抑えて取引を行いたい投資家にとって、社内取引システムは有力な選択肢と言えるでしょう。

| 利点 | 説明 |

|---|---|

| 市場への影響抑制 | 大きな金額の取引でも市場価格への影響を最小限に抑える。 |

| 取引の秘密保持 | 取引相手の情報が非公開のため、取引戦略の漏洩リスクを軽減。 |

| 取引コスト削減 | 取引手数料や売買差額などの費用が低い、または無料の場合もある。 |

| 取引スピードと効率性向上 | 仲介者を介さない直接取引により、迅速で効率的な取引を実現。 |

デメリットと課題

社内取引制度には、いくつかの難点と将来への課題が存在します。まず、取引価格の透明性が低いことが挙げられます。取引の情報が公開されていないため、価格が適正かどうかを判断することが難しく、価格を不正に操作したり、不正な取引が行われる懸念があります。これは投資家にとって大きな不安材料となります。市場で公開されている情報に基づいて取引を行う公開市場とは異なり、社内取引では情報が限られているため、価格の妥当性を評価する基準が曖昧になりがちです。

次に、取引に参加できる人が限られているため、取引の活発さが低い場合があります。これは、自分が希望する価格で取引できない可能性があることを意味します。十分な買い手や売り手がいない場合、取引が成立しにくくなり、価格が大きく変動するリスクも高まります。公開市場であれば多くの参加者が存在するため、売買がスムーズに行われ、価格も安定しやすい傾向があります。しかし社内取引では、参加者が限られるため、このような流動性の確保が難しい場合があります。

さらに、法的な整備が不十分な部分も課題です。将来的に規制が強化される可能性も考慮しなければなりません。現時点では明確なルールが定まっていない部分もあるため、将来、法改正によって取引の方法や条件が変更される可能性があります。そうなると、これまでの取引慣行が通用しなくなり、対応に追われる可能性も出てきます。

これらの難点を踏まえ、投資家は社内取引制度の利用について慎重に考える必要があります。将来に向けては、透明性を高め、取引の活発さを確保し、適切なルールの整備を進めることが重要です。これらの課題が解決されれば、社内取引制度はより安全で効率的な取引手段として発展していくことが期待されます。そのためには、関係者全体の協力と理解が必要です。

| 難点 | 課題 | 公開市場との比較 | 将来への展望 |

|---|---|---|---|

| 取引価格の透明性が低い | 価格の不正操作や不正な取引の懸念 | 公開市場は情報に基づいた取引が可能 | 透明性を高める必要がある |

| 取引参加者が限定的 | 取引の活発さが低い、希望価格での取引が困難、価格変動リスクが高い | 公開市場は多数の参加者により流動性が高い | 取引の活発さを確保する必要がある |

| 法的な整備が不十分 | 将来の規制強化、法改正による取引変更の可能性 | – | 適切なルールの整備が必要 |

将来の展望

社内取引システムは、企業内での売買取引をスムーズにし、費用を抑えることができるため、今後も多くの企業で導入されていくと考えられます。特に、コンピューターを使った自動売買であるアルゴリズム取引や、瞬時に大量の売買を行う高頻度取引の広まりにより、大規模な取引を素早く、かつ無駄なく行える社内取引システムの必要性はますます高まっていくでしょう。

しかし、社内取引システムには、取引内容が見えにくいことや、不正に価格を操作される危険性といった問題点もあります。そのため、関係機関による監視を強めたり、システムの仕組みを分かりやすくする取り組みが大切です。具体的には、取引記録を全て保存し、誰でも簡単に内容を確認できる仕組みにする、不正検知システムを導入し、怪しい動きを素早く見つけるといった対策が考えられます。

また、暗号技術を使った記録管理方法であるブロックチェーン技術も注目されています。ブロックチェーン技術を使うことで、取引内容をより明確にし、安全性を高めることができるため、社内取引システムの信頼性を向上させることに繋がると期待されています。例えば、取引記録をブロックチェーン上に記録することで改ざんを防ぎ、取引の透明性を高めることができます。さらに、スマートコントラクトを活用すれば、取引の自動化を進め、効率性を高めることも可能です。

これからの技術の進歩や規則の変化を見守りながら、社内取引システムがどのように発展していくかに注目していく必要があります。より安全で効率的な取引環境を作るためには、市場関係者、つまり企業、投資家、規制当局など、市場に関わる全ての人々が協力していくことが不可欠です。技術革新に対応した新しいルール作りや、業界全体での情報共有、不正防止のための取り組みなど、様々な協力が必要となるでしょう。

| メリット | デメリット | 対策 | 今後の展望 |

|---|---|---|---|

| 企業内での売買取引をスムーズにし、費用を抑えることができる。 アルゴリズム取引や高頻度取引の広まりにより、大規模な取引を素早く、かつ無駄なく行える。 |

取引内容が見えにくい。 不正に価格を操作される危険性がある。 |

関係機関による監視の強化 システムの仕組みの透明化 取引記録の保存、容易な確認 不正検知システム導入 ブロックチェーン技術の活用 |

技術の進歩や規則の変化を見守りながら、より安全で効率的な取引環境を作るためには、市場関係者全体での協力が必要。 技術革新に対応した新しいルール作り 業界全体での情報共有 不正防止のための取り組み |