個別払込額:投資の基礎知識

投資の初心者

先生、『個別払込額』ってよくわからないんですけど、教えてもらえますか?

投資アドバイザー

はい、わかりました。『個別払込額』とは、株式投資型クラウドファンディングで、ある会社に出資するときに、一人ひとりが実際に払うお金のことです。例えば、A社に10万円出資するなら、あなたの個別払込額は10万円です。

投資の初心者

なるほど。じゃあ、たくさんお金を出したいときは、いくらでも出していいんですか?

投資アドバイザー

いいえ、上限があります。同じ会社に1年間で出せるお金は50万円までと決まっているんです。これは、一般投資家を守るためのルールなんですよ。

個別払込額とは。

株式投資型クラウドファンディングという仕組みでお金を集める際に、投資家一人ひとりが支払う金額のことを『個別払込額』といいます。一般の投資家が出せる金額は、同じ会社に対しては1年間で50万円までと決められています。

個別払込額とは

株式投資型クラウドファンディングとは、インターネットを使って大規模な資金を集める仕組みです。多くの個人から少しずつお金を集めて、株式を公開していない企業などに投資を行います。この仕組みを使って投資をする際に、投資家一人ひとりが負担する金額が「個別払込額」です。

株式投資型クラウドファンディングの特徴は、少額から投資を始められることです。そのため、気軽に投資に参加できることから、近年、多くの人から関心を集めています。資金を集める企業にとっては、従来の銀行などからの融資とは異なる方法で資金を確保できます。投資家にとっては、将来性のある企業を早期に見つけ、応援する機会となります。つまり、株式投資型クラウドファンディングは、資金を必要とする企業と、投資をしたい個人をつなぐ新しい仕組みと言えるでしょう。

個別払込額は、投資家一人ひとりが負担する金額なので、無理のない範囲で設定することが大切です。少額から投資を始められる手軽さから、つい多くの金額を投資してしまいがちですが、投資にはリスクが伴います。投資した資金が全て戻ってこない可能性も十分にあります。特に、株式を公開していない企業への投資は、公開企業への投資に比べてリスクが高いとされています。そのため、個別払込額を決める際は、投資できる金額の上限を決め、その範囲内で投資するように心がける必要があります。

投資する際は、個別払込額だけでなく、投資先の企業についても詳しく調べる必要があります。企業の財務状況や事業内容、将来性などを確認し、本当に投資する価値があるのかを判断することが重要です。また、投資に関する情報を提供するウェブサイトや資料をよく読み、リスクについて十分に理解することも必要です。投資は自己責任で行うものなので、周りの意見に流されず、自分自身で判断することが大切です。

株式投資型クラウドファンディングは、新しい投資の選択肢として注目されていますが、投資にはリスクが伴うことを忘れずに、慎重に判断することが重要です。

| 項目 | 説明 |

|---|---|

| 株式投資型クラウドファンディング | インターネットを通じて多くの個人から少額ずつ資金を集め、未上場企業などに投資する仕組み |

| 個別払込額 | 投資家一人ひとりが負担する金額 |

| メリット(投資家) | 少額から投資可能、将来性のある企業への早期投資機会 |

| メリット(企業) | 銀行融資以外の資金調達手段 |

| リスク | 投資資金が戻ってこない可能性、未上場企業への投資はリスク高 |

| 個別払込額設定のポイント | 無理のない範囲、投資可能額の上限を決める |

| 投資時の注意点 | 企業の財務状況、事業内容、将来性などを確認、情報収集、リスク理解、自己責任での判断 |

投資の上限金額

株式投資型クラウドファンディングは、比較的小さな資金で企業を応援できる魅力的な仕組みです。しかし、投資には常にリスクが伴います。特に、経験の浅い投資家や少額で投資を始める方は、大きな損失を被ってしまう可能性も否定できません。そのため、投資家を守るための仕組みとして、投資できる金額に上限が設けられています。

具体的には、同じ会社に出資する場合、1年間で50万円までと定められています。これは、一つの企業に過度に集中投資することで、万が一その企業がうまくいかなかった場合に大きな損失を被ることを防ぐためです。50万円という金額は、投資に不慣れな方や少額から始めたい方にとっては、リスクをある程度抑えながら投資に挑戦できる適切な金額と言えるでしょう。

ただし、複数の会社に投資する場合は、それぞれの会社への投資額が50万円以下であれば、全体としては50万円を超える投資も可能です。例えば、A社に30万円、B社に40万円、C社に20万円投資する場合、それぞれの会社への投資額は50万円以下なので、合計90万円の投資が可能となります。

このように、投資の上限は、あくまで一つの会社に対する投資額に設定されているため、複数の会社に分散投資することで、より多くの資金を活用しながら、リスク分散を図ることもできます。

投資を行う際は、自分の持っている資金の状況や、どれくらいの損失までなら耐えられるかといったリスク許容度をしっかりと見極め、無理のない範囲で投資を行うことが大切です。将来設計や生活資金への影響も考慮し、余裕を持った資金で投資を行いましょう。焦らず、じっくりと時間をかけて、自分に合った投資方法を見つけることが、成功への近道です。

| 項目 | 内容 |

|---|---|

| 株式投資型クラウドファンディング | 少額から企業を応援できる投資 |

| 投資リスク | 損失の可能性あり |

| 投資上限 (同一企業) | 年間50万円 |

| 投資上限の理由 | 集中投資による損失を防ぐため |

| 複数企業への投資 | 各企業への投資が50万円以下であれば、合計50万円以上も可能 |

| リスク分散 | 複数企業への分散投資でリスク軽減 |

| 投資時の注意点 | 資金状況、リスク許容度、生活資金への影響を考慮 |

未公開株への投資

株式投資型資金調達とは、多くは証券取引所に上場していない企業の株に出資することを目的としています。このような上場していない株のことを、未公開株と言います。未公開株は、価格の変動が大きく、売買しにくいという特徴があります。つまり、株を売って現金に換えるのが難しい場合もあるということです。いつでも換金できるという安心感を求める方には不向きかもしれません。しかし、未公開株投資は、将来性のある企業にいち早く出資することで、大きな利益を得られる可能性を秘めているという大きな魅力もあります。

株式投資型資金調達は、証券取引所を通して売買される上場株とは異なる性質を持っています。上場株は市場で常に売買されているため、価格の推移や企業の情報が公開されていて比較的に分析しやすい一方、未公開株の情報は限られています。そのため、投資する企業の事業内容や財務状況などを綿密に調べ、将来性を自ら評価する必要があります。見返りが大きい可能性がある反面、元本割れのリスクも高く、市場の動向や企業の業績悪化などによって損失を被る可能性も否定できません。

未公開株への投資は、リスクとリターンの両方をよく理解し、余裕資金の範囲内で行うことが大切です。将来大きく成長する可能性を秘めた企業を、その成長過程を支えることで大きな果実を得られる可能性もありますが、投資する企業の事業内容や経営陣、財務状況などをしっかり分析し、リスクを十分に検討した上での投資判断が求められます。闇雲に投資するのではなく、情報収集や分析を怠らず、慎重な判断を心がけましょう。将来有望な企業に投資することは、その企業の成長を支援することに繋がると同時に、投資家自身にとっても大きな利益をもたらす可能性を秘めているのです。

| 項目 | 内容 |

|---|---|

| 投資対象 | 未公開株(証券取引所に上場していない企業の株) |

| 特徴 | 価格変動が大きく、売買しにくい(換金が難しい) |

| メリット | 将来性のある企業にいち早く出資することで、大きな利益を得られる可能性 |

| デメリット | 元本割れのリスクが高い、情報が少ないため分析が難しい |

| 注意点 | リスクとリターンを理解し、余裕資金の範囲内で行う、企業の事業内容や財務状況などを綿密に調べる |

少額投資のメリット

お金をあまり持っていない人でも、投資を始めるハードルが低いのが少額投資の大きな魅力です。投資というと、まとまったお金が必要で、始めるのが難しいと感じる人も多いでしょう。しかし、少額投資であれば、少ないお金から始めることができるので、投資に慣れていない人でも気軽に挑戦できます。たとえば、毎月決まった金額を積み立てていく方法や、千円単位といった少額から投資できる商品もあります。

少額投資は、リスクを抑える効果もあります。投資で失敗しないためには、リスクを抑えることが大切です。一つの会社に大きな金額を投資してしまうと、その会社の業績が悪化した際に大きな損失を被る可能性があります。しかし、少額投資であれば、色々な会社や分野に分散して投資することができます。一つの会社の業績が悪化しても、他の会社の業績が良ければ損失を少なく抑えることができます。このように、少額ずつ多くのものに投資することで、リスクを分散させることができるのです。

少額投資であっても、社会に貢献できる喜びを感じることができます。自分が良いと思う会社や、応援したい事業に投資することで、その成長を支え、社会の発展に貢献することができます。少額であっても、集まれば大きな資金となり、新しい仕事を生み出す力となります。自分の投資が社会を良くする力の一部になっていると考えると、投資することへの喜びも大きくなるでしょう。

少額投資は、投資の勉強にもなります。実際に投資をしてみると、経済の動きや企業の業績に関心を持つようになります。新聞やニュースを見る視点も変わり、世の中の流れを理解する助けになります。投資を通じて得た知識や経験は、将来、より大きな金額を投資する際にも役立つでしょう。少額から始めることで、無理なく投資を学び、経験を積むことができるのです。

| メリット | 説明 |

|---|---|

| ハードルが低い | 少額から始められるため、投資初心者でも気軽に挑戦できる。 毎月積み立てや千円単位での投資も可能。 |

| リスクを抑える | 分散投資が可能になり、1社の業績悪化の影響を軽減できる。 |

| 社会貢献 | 応援したい企業や事業に投資することで、社会の発展に貢献できる。 |

| 投資の勉強になる | 経済の動きや企業業績への関心が高まり、 将来の投資に役立つ知識・経験を積むことができる。 |

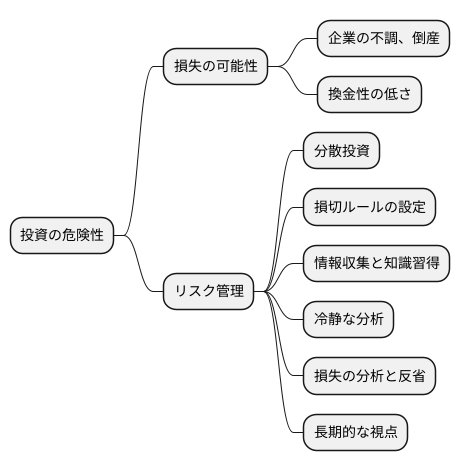

投資のリスク管理

お金を投じるということは、必ず危険と隣り合わせです。株式投資型クラウドファンディングも同様で、常に損をする可能性があるということを忘れてはいけません。出資先の会社が不調に陥ったり、最悪の場合、倒産してしまうと、投資したお金は戻ってこない可能性があります。さらに、未公開株はすぐには換金できないため、売りたい時に売れないという状況も想定しておく必要があります。

お金を投じる際には、これらの危険性をしっかりと理解し、自分がどこまで損失を受け入れられるかを慎重に見極めることが重要です。損失を最小限に抑えるための工夫として、複数の投資先に分散して投資する方法や、損失額が一定額に達したら売却するルールをあらかじめ決めておく方法などがあります。これらのリスク管理を徹底することで、大きな損失を防ぐ努力が必要です。

さらに、投資に関する情報を集め、知識を深めることもリスク管理の一つと言えるでしょう。経済の動向や投資先の会社の状況など、様々な情報を常にチェックすることで、より的確な判断ができます。感情に流されることなく、冷静に現状を分析し、投資によって得られる利益と、それに伴う危険性を適切に見極めることが大切です。たとえ損失が出たとしても、なぜそうなったのかを分析し、次の投資に活かすことで、より堅実な投資活動を行うことができます。焦らず、長期的な視点で投資に取り組む姿勢も重要です。