監理銘柄:投資家の注意点

投資の初心者

先生、『監理銘柄』ってよく聞くんですけど、一体どういうものなんですか?

投資アドバイザー

簡単に言うと、証券取引所に上場されている株の中で、上場廃止になるかもしれないと注意されている銘柄のことだよ。 例えば、会社の業績が悪化して倒産の危機に瀕していたり、不正会計などの問題が発覚した場合などに指定されるんだ。

投資の初心者

なるほど。つまり、危ない株ってことですか?

投資アドバイザー

そうだね。監理銘柄に指定されると、株価が大きく下落するリスクが高くなる。だから、投資家にとっては注意が必要な銘柄なんだ。もちろん、業績が回復して監理銘柄指定が解除される場合もあるけどね。

監理銘柄とは。

株式投資に使う言葉で『監理銘柄』というものがあります。これは、上場されている株が、上場廃止の基準に当てはまる可能性がある場合に、証券取引所が指定する銘柄のことです。

監理銘柄とは

株式市場には、様々な危険が潜んでいます。その中でも特に注意が必要なのが、監理銘柄と呼ばれるものです。監理銘柄とは、取引所が、その会社の財務状態の悪化や法令違反など、様々な問題点を抱えていると判断し、上場廃止になる可能性が高いと警告を発している銘柄を指します。

会社の経営状態が悪化すると、株価は下落する傾向があります。監理銘柄に指定された会社は、上場廃止の可能性が高いため、株価は大きく値下がりするリスクがあります。上場が廃止されると、その会社の株は市場での売買ができなくなり、投資家は大きな損失を被る可能性があります。

監理銘柄指定の理由は様々です。例えば、会社の業績が悪化していたり、不適切な会計処理を行っていたり、法令に違反している場合などが考えられます。これらの問題は、会社の信頼を損ない、投資家の投資意欲を大きく低下させる要因となります。

監理銘柄への投資は、高い危険を伴う投機と見なされます。一般的な投資とは異なり、価格の変動が激しく、短期間で大きな利益を得られる可能性がある一方、大きな損失を被る可能性も高いため、十分な知識と経験を持つ投資家のみが行うべきです。安易な気持ちで投資することは避け、投資する場合は、会社の財務状況や経営状況などを慎重に調べ、リスクを十分に理解した上で行う必要があります。そうでなければ、大きな損失を被り、後悔することになりかねません。

| 項目 | 内容 |

|---|---|

| 監理銘柄とは | 財務状態悪化や法令違反などにより、上場廃止の可能性が高いと取引所が警告を発している銘柄 |

| リスク | 株価の大幅下落、上場廃止による売買不可、大きな損失 |

| 指定の理由 | 業績悪化、不適切な会計処理、法令違反など |

| 投資の注意点 | 高リスクの投機、価格変動が激しい、十分な知識と経験が必要、財務状況や経営状況の調査、リスクの理解 |

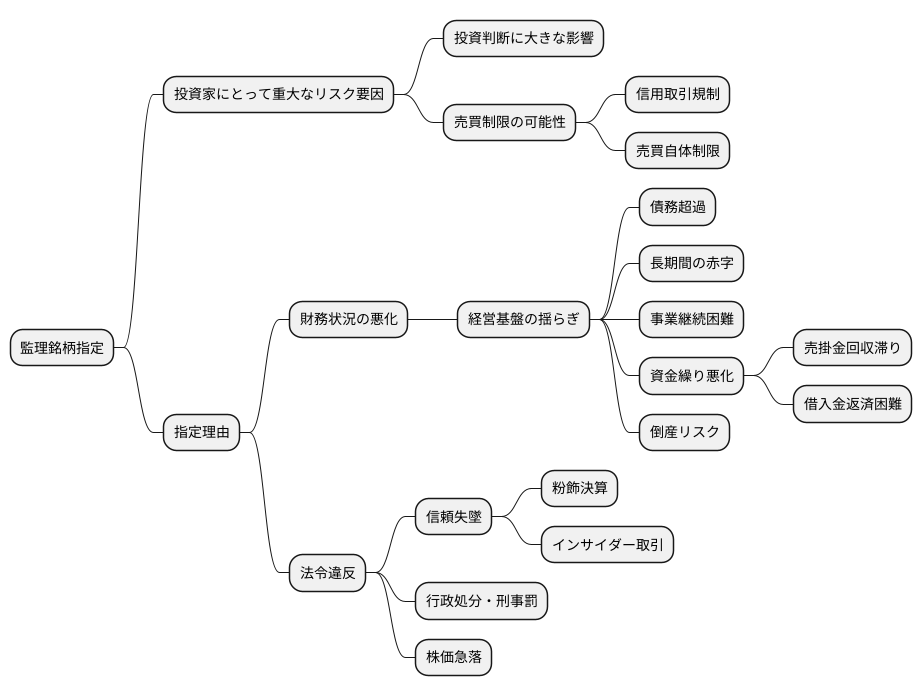

指定の理由と影響

株式市場において、ある銘柄が<監理銘柄に指定される>ということは、投資家にとって重大な意味を持ちます。これは、当該企業に何らかの問題が発生していることを示す警告であり、投資判断に大きな影響を及ぼします。監理銘柄指定の理由は大きく分けて二つあります。一つは<財務状況の悪化>です。これは、企業の経営基盤が揺らいでいることを意味します。例えば、債務超過に陥ったり、長期間にわたって赤字を計上したりしている場合が該当します。このような状態に陥ると、企業は事業を継続していくことが難しくなる可能性が高く、投資家にとっては資金を失うリスクが高まります。具体的には、売掛金の回収が滞ったり、借入金の返済が困難になったりするなど、資金繰りが悪化し、最悪の場合、倒産に陥る可能性も出てきます。

もう一つの理由は、<法令違反>です。これは、企業が法令を遵守していないことを示しており、投資家からの信頼を大きく損なう要因となります。粉飾決算のように財務情報を偽装したり、インサイダー取引のように不正に利益を得たりする行為は、市場の公正さを著しく害する行為です。このような行為が発覚すると、企業は行政処分や刑事罰を受ける可能性があり、投資家の信頼は失墜し、株価は急落する傾向にあります。また、監理銘柄に指定されると、投資家の売買活動にも制限がかかる場合があります。信用取引が規制されたり、売買自体が制限されたりすることで、投資家が自由に売買することができなくなり、損失を拡大させるリスクも懸念されます。<監理銘柄指定は投資家にとって重大なリスク要因>となるため、指定の理由や影響を十分に理解し、適切な投資判断を行うことが重要です。

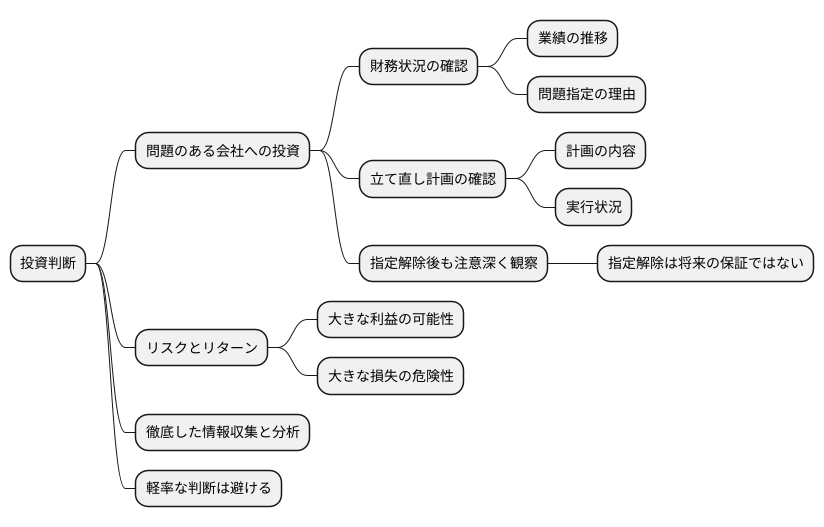

投資判断の重要性

お金を投じる場所を決めることは、とても大切なことです。特に、問題を抱えているとされる会社にお金を入れる場合は、より慎重に見極める必要があります。なぜなら、そのような会社は大きな損失を生む可能性があるからです。

まず、お金を投じる前に、その会社の財務状況、つまりお金の流れをしっかりと確認する必要があります。会社の業績が上向きか、下向きか、その理由は何なのかを調べなければなりません。そして、なぜ問題のある会社として指定されているのか、その理由を詳しく理解する必要があります。

会社の立て直し計画にも注目しましょう。会社が問題を解決するために、どのような計画を立て、どのくらい実行しているのかは、将来性を判断する上で大切な手がかりとなります。計画の内容だけでなく、実際にどの程度進んでいるのかを確認することが重要です。

問題のある会社としての指定が解除された場合でも、安心はできません。指定解除は、会社の状態が良くなった兆候ではありますが、将来の業績を約束するものではありません。指定が解除された後も、会社の動きを注意深く見守り続けることが大切です。

投資とは、将来への希望にお金をかけることですが、同時にリスクも伴います。特に問題を抱える会社への投資は、大きな利益を得られる可能性がある一方で、大きな損失を被る危険性も高いです。だからこそ、情報収集と分析を徹底し、慎重に判断することが大切です。自分のお金を守るためにも、投資判断は軽率に行ってはいけません。

情報収集の必要性

投資の世界では、確かな情報に基づいた判断が成功の鍵を握ります。情報収集は、いわば投資活動の羅針盤と言えるでしょう。羅針盤なしで航海に出る船のように、情報収集を怠れば、投資は思わぬ暗礁に乗り上げてしまうかもしれません。

上場企業に関する情報は、様々な場所で手に入れることができます。証券取引所の公式ホームページをはじめ、各企業が自ら公開している資料なども貴重な情報源です。これらの情報を丹念に集め、分析することで、投資対象とする企業の現状を深く理解することができます。特に決算短信や有価証券報告書は、企業の懐事情を知るための重要な資料です。これらの書類には、企業の収入や利益、持っている財産や借金の額など、経営状態を把握するための詳しい情報が記載されています。数字を読み解くことは容易ではありませんが、時間を掛けて理解を深めることで、企業の真の姿が見えてくるはずです。

また、企業のホームページや新聞記事、経済専門誌なども、企業の事業内容や経営方針、将来の展望を知る上で役立ちます。これらの情報源は、決算短信のような数値情報だけでなく、企業の理念や戦略、市場における立ち位置など、定性的な情報を提供してくれます。様々な角度から情報を集めることで、より立体的な企業像を描き、多角的な分析が可能になります。

最後に、情報源の信頼性にも注意を払う必要があります。玉石混交の情報が溢れる現代において、確かな情報を見極める目を持つことが大切です。公式な発表や信頼できる報道機関の情報源を優先的に活用し、噂や憶測に惑わされないようにしましょう。地道な情報収集と冷静な分析こそが、成功への近道と言えるでしょう。

| 情報収集の重要性 | 情報源 | 情報の種類 | 留意点 |

|---|---|---|---|

| 投資の羅針盤、情報収集を怠ると失敗の可能性あり | 証券取引所の公式HP、企業HP、決算短信、有価証券報告書 | 企業の財務状況、経営状態 | 数値の理解に時間を割く |

| 企業HP、新聞記事、経済専門誌 | 企業の事業内容、経営方針、将来展望、理念、戦略、市場における立ち位置 | – | |

| 情報源の信頼性 | 公式発表、信頼できる報道機関 | – | 噂や憶測に惑わされない |

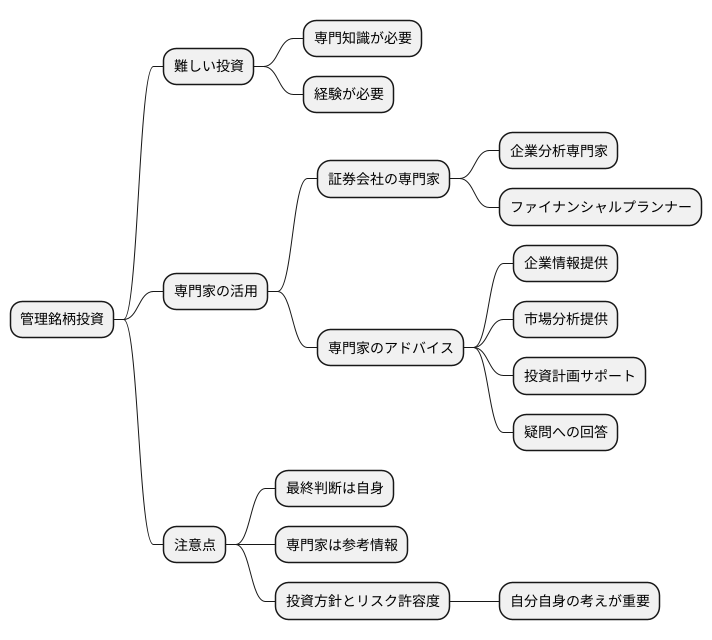

専門家への相談

株式市場において、市場を管理する側が定めた特別なルールが適用される銘柄、いわゆる管理銘柄への投資は、深い専門知識と経験を要する難しい投資と言えます。もし、ご自身で現状を把握し、将来を予測することに不安を感じるのであれば、専門家の知恵を借りることも一つの賢い方法です。

証券会社には、企業の価値を分析する専門家や、個々人に合わせたお金の計画を立てる専門家がいます。彼らは、長年培ってきた知識と経験を活かし、投資家にとって最適な助言をしてくれます。企業の財務状況や業績の推移といった基本的な情報だけでなく、市場全体の状況や経済の動きも踏まえた上で、投資の計画作りをサポートしてくれます。また、投資に関する疑問や不安にも丁寧に答えてくれるので、落ち着いて投資の判断をすることができるでしょう。

しかし、専門家の言葉だけを信じて全てを任せるのは危険です。最終的な投資の判断は、必ずご自身で行うようにしてください。専門家の意見は、あくまでも参考情報の一つとして捉え、ご自身の投資方針や、どれだけの損失までなら受け入れられるか、といったリスク許容度に合わせて判断する必要があります。自分自身の考えを持つことが、投資で成功するための鍵となるでしょう。