手じまい売り:保有株売却の戦略

投資の初心者

先生、『手じまい売り』ってよく聞くんですけど、どういう意味ですか?

投資アドバイザー

簡単に言うと、持っている株を売って、その株の取引をやめることだよ。例えば、ずっと持っていた株を、利益が出たから売ってしまったり、損失が大きくなりそうだから売ってしまったりする場合だね。

投資の初心者

なるほど。利益が出たときだけじゃなくて、損失を減らすためにも売ることがあるんですね。でも、売ったら損してしまうんじゃないですか?

投資アドバイザー

確かに、売った時に損失が確定するけど、もし株価がもっと下がったら、損失はもっと大きくなるよね?だから、損失がこれ以上大きくならないように、早めに売ってしまうこともあるんだよ。

手じまい売りとは。

投資の世界で使われる「手じまい売り」という言葉について説明します。これは、投資家や証券会社で自分の資産を運用している部署が、持っている株を売って、その取引を終わらせることを指します。

手じまい売りの定義

株式投資では、株を買って値上がりを期待するのはもちろんですが、買った株を売って利益や損失を確定させることも重要です。この売る行為を「手じまい売り」と言います。株価は常に変動しますから、いつ売るか、つまり手じまいするかは投資家にとって大きな課題です。

手じまい売りの目的は主に二つあります。一つは、株価が上がって利益が出た時に、その利益を確実に自分のものにするためです。これを「利益確定の売り」と言います。もう一つは、予想に反して株価が下がり、損失が出ている時に、これ以上の損失拡大を防ぐためです。これを「損切り」と言います。どちらも投資家にとっては重要な判断です。

利益確定の売りは、目標株価を設定しておき、その株価に達したら売るという方法がよく使われます。例えば、100円で買った株が120円になったら売ると決めておくわけです。もちろん、株価が上がり続けると思ったら、目標株価を再設定することもあります。一方、損切りは、損失をどこまで許容するかを決めておき、その金額まで下がったら売るという方法が一般的です。例えば、100円で買った株が80円になったら売ると決めておくわけです。損切りは、損失を最小限に抑えるために必要な措置ですが、実行するのは精神的に難しいものです。

証券会社も、自分の会社の資金で株の売買を行っています。これは「自己売買」と呼ばれます。証券会社も、市場の状況や保有している株の状態に応じて、手じまい売りを行います。利益を上げるために行うこともあれば、損失を減らすために行うこともあります。このように、手じまい売りは、個人投資家だけでなく、証券会社にとっても重要な取引です。株価の変動リスクを管理し、適切なタイミングで手じまい売りを行うことは、投資において成功するための鍵と言えるでしょう。

| 行為 | 目的 | 説明 | 例 |

|---|---|---|---|

| 手じまい売り | 利益確定の売り | 株価が上がって利益が出た時に、利益を確保するため | 100円で買った株が120円になったら売る |

| 損切り | 予想に反して株価が下がり、損失拡大を防ぐため | 100円で買った株が80円になったら売る |

| 主体 | 行為 | 目的 |

|---|---|---|

| 個人投資家 | 手じまい売り | 利益確保、損失抑制 |

| 証券会社 | 自己売買における手じまい売り | 利益確保、損失抑制 |

利益確定のための売却

株式投資では、利益を確保するために株を売却するタイミングが非常に大切です。これを利益確定のための売却といいます。買った値段よりも株価が上がり、あらかじめ決めていた目標の値段に達したら売却し、利益を確定させます。例えば、1株100円で買った株を120円で売れば、1株あたり20円の利益が得られます。この利益を確定させるためには、売却という行動が必要です。

利益確定のための売却は、投資戦略において重要な役割を果たします。株価は常に変動しており、いつまでも上がり続けるとは限りません。目標としていた株価に達した時に売却することで、確実に利益を確保することができます。もし売却せずに持ち続けていたら、その後株価が下がり、せっかくの利益が減ってしまうかもしれません。また、最悪の場合、買った時よりも株価が下がり、損失が出てしまう可能性もあります。

しかし、売却のタイミングは難しい判断を伴います。株価が目標価格に達した後にさらに上昇する可能性も十分にあります。もし目標価格で売却した後に株価が大きく上昇した場合、より大きな利益を得る機会を逃してしまうことになります。売却タイミングが早すぎても遅すぎても、最大限の利益を得ることは難しく、投資家の腕の見せどころと言えるでしょう。

目標株価を設定する際には、その会社の将来性や市場全体の動向などを分析し、慎重に判断する必要があります。また、市場の急激な変化に対応できるよう、常に情報を集め、状況に応じて柔軟に対応することも大切です。確実な利益を確保しつつ、より大きな利益を狙うためには、市場の分析力と的確な状況判断能力が求められます。そして、売買を繰り返す中で経験を積み、自分自身の売却戦略を確立していくことが大切です。

損失拡大を防ぐための売却

資産運用において、損失をいかに抑えるかは重要な課題です。保有している株の価値が下がり続ける時、更なる損失の拡大を未然に防ぐために、損切りという方法を取ることがあります。これは、保有資産を売却することで損失額を確定させる行為です。

損切りは、まるで負けを認める行為のように感じ、精神的に大きな負担となることがあります。誰もが損失を抱えたくはないと思うからです。しかし、損切りは将来の大きな損失から資産を守るための、重要なリスク管理手法と言えます。

例えば、ある投資家が1株あたり100円で買った株があるとします。この株の価格が80円まで下落したとしましょう。この時、もしこの株価が今後さらに下落する可能性が高いと判断した場合、投資家は更なる損失を防ぐために、80円の時点で株を売却する、つまり損切りを行うという選択をするかもしれません。

損切りを行う適切なタイミングを見極めることは容易ではありません。損失を受け入れがたいという気持ちから、損切りを先延ばしにしてしまう人も少なくありません。しかし、損失を認めたくないという心理的な抵抗こそが、結果的に損失を拡大させる大きな要因となります。感情に流されず、冷静な状況判断に基づいて適切なタイミングで損切りを実行することが、長期的な投資成功には不可欠です。

損切りは、一時的な損失を確定させる行為ではありますが、将来の大きな損失を防ぎ、投資全体の安定性を高めるための重要な戦略です。投資においては、損失の可能性を常に意識し、損切りを適切に活用することが大切です。

| 項目 | 説明 |

|---|---|

| 損切りとは | 保有資産を売却することで損失額を確定させる行為。将来の大きな損失から資産を守るためのリスク管理手法。 |

| 損切りの心理的負担 | 負けを認める行為のように感じ、精神的に大きな負担となる。損失を抱えたくない心理から、損切りを先延ばしにしてしまう場合も。 |

| 損切りの例 | 1株100円で買った株が80円に下落した場合、更なる下落を防ぐために80円で売却(損切り)を選択する。 |

| 損切りのタイミング | 適切なタイミングを見極めることは容易ではない。感情に流されず、冷静な状況判断に基づいて実行することが重要。 |

| 損切りの重要性 | 一時的な損失を確定させる行為だが、将来の大きな損失を防ぎ、投資全体の安定性を高めるための重要な戦略。 |

証券会社の自己売買

証券会社における自己売買とは、会社自身の資金を使って有価証券を売買する業務のことを指します。あたかも会社が個人投資家のように市場で売買活動を行うことで利益を追求するのです。自己売買部門は、市場の動向を綿密に分析し、将来の価格変動を予測することで利益を最大化しようとします。また、市場全体の動きだけでなく、個々の銘柄の分析も重要な要素となります。

自己売買部門が行う売却には様々な理由がありますが、その一つが手仕舞い売りです。保有している株価が目標価格に達した場合や、損失を限定するために売却を行うことがあります。また、市場環境の悪化が見込まれる場合、リスク管理の観点から保有資産を現金化するために手仕舞い売りを行うこともあります。例えば、世界的な金融危機や経済指標の悪化といった状況においては、保有株の価値が下落するリスクを回避するために売却を行う判断が下されるでしょう。

自己売買部門の売買活動は、市場に大きな影響を与える可能性があります。大口の売買注文は株価を大きく変動させる力を持つため、他の市場参加者は彼らの動向に常に注意を払う必要があります。特に、市場の流動性が低い銘柄においては、自己売買部門の売買が価格に与える影響はより大きくなります。そのため、市場参加者は自己売買部門の動向を注視し、彼らの売買戦略を分析することで、市場の動きを予測するヒントを得ることができるかもしれません。自己売買部門は、高度な分析技術や情報収集能力を持つ専門家集団であるため、彼らの行動は市場の将来動向を示唆する重要なシグナルとなる可能性を秘めているのです。

| 項目 | 説明 |

|---|---|

| 証券会社の自己売買 | 会社自身の資金で有価証券を売買する業務 |

| 目的 | 市場での売買活動による利益追求 |

| 手法 | 市場全体の動向分析、個々の銘柄分析 |

| 手仕舞い売りの理由 |

|

| 市場への影響 | 大口売買による株価変動、特に流動性の低い銘柄への影響大 |

| 市場参加者への示唆 | 自己売買部門の動向分析は市場予測のヒント |

手じまい売りのタイミング

株式投資で利益を確定したり、損失を限定するためには、保有株を売却する適切な時期を見極めることが大切です。この売却のタイミングは「手じまい売り」と呼ばれ、投資家の投資手法や市場の状況によって大きく変わってきます。短期的な売買を繰り返す投資家は、市場の小さな値動きにも素早く反応し、利益を確保するために頻繁に手じまい売りを行います。例えば、設定した目標株価に到達した時や、市場の急激な変動を察知した時など、機を見て売却することで利益を最大化しようとします。

一方、長期的な投資を目的とする投資家は、目先の小さな価格変動に一喜一憂することなく、企業の成長性を信じて長期間保有し続ける傾向があります。彼らは、数年、あるいは数十年という長いスパンで投資を行い、企業の価値が十分に高まったと判断した時点で、初めて手じまい売りを検討します。

手じまい売りのタイミングを判断する際に考慮すべき要素は様々です。市場全体の動き、個々の企業の業績、国内外の経済指標など、あらゆる情報を分析する必要があります。加えて、自身の投資方針やリスク許容度も重要な判断材料となります。

売却のタイミングを誤ると、せっかくの利益を取り逃がしたり、損失をさらに大きくしてしまう可能性があります。例えば、市場の急落前に売却していれば大きな損失を回避できたにも関わらず、売却のタイミングが遅れたために大きな損失を被る、ということもあり得ます。逆に、上昇トレンドを見誤って早々に売却してしまい、その後さらに株価が上昇し、大きな利益を得る機会を逃してしまう、というケースも考えられます。

だからこそ、適切な情報収集と綿密な分析を行い、自分の投資戦略に合った売却判断をすることが重要です。焦らず、じっくりと市場や企業の状況を見極め、最適なタイミングで手じまい売りを行いましょう。

| 投資手法 | 売却タイミング | 保有期間 | 考慮事項 |

|---|---|---|---|

| 短期投資 | 目標株価到達時、市場の急変時 | 短期 | 市場の小さな値動き、迅速な反応 |

| 長期投資 | 企業価値が十分に高まった時 | 長期(数年~数十年) | 企業の成長性、長期的な視点 |

| 共通の考慮事項 | |||

| 市場全体の動き、個々の企業の業績、国内外の経済指標、自身の投資方針、リスク許容度 | |||

まとめ

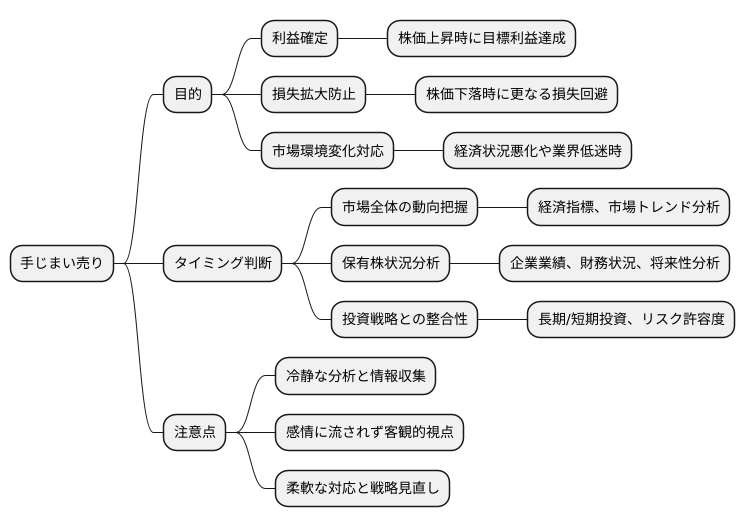

株式投資において、保有している株を売却する行為、いわゆる手じまい売りは、投資活動の中でも特に重要な位置を占めます。売却の判断は投資の結果を大きく左右するため、慎重に行う必要があります。手じまい売りの目的は様々ですが、大きく分けて三つの目的が考えられます。一つ目は利益確定です。株価が上昇し、目標としていた利益に達した場合、売却することで利益を確保します。二つ目は損失の拡大を防ぐためです。株価が下落し、損失が拡大する前に売却することで、更なる損失を回避します。三つ目は市場環境の変化に対応するためです。経済状況の悪化や業界全体の低迷など、市場環境が変化した場合、保有株の価値が下落する可能性があります。このような状況下では、早めの売却が有効な手段となります。

売却のタイミングを判断する際には、様々な要素を考慮する必要があります。まず、市場全体の動向を把握することが重要です。経済指標や市場全体のトレンドを分析し、今後の市場動向を予測することで、売買の判断材料を得ることができます。次に、保有株の状況を詳細に分析する必要があります。企業の業績や財務状況、将来性などを分析し、株価の推移を予測します。そして、自身の投資戦略との整合性も確認する必要があります。長期投資なのか短期投資なのか、どのようなリスク許容度を持っているのかなど、自身の投資戦略に基づいて売却の判断を行います。

市場の予測は常に不確実性を伴うため、売却の判断は容易ではありません。しかし、冷静な分析と適切な情報収集によって、成功の確率を高めることができます。焦って売却したり、逆に売却をためらったりすると思わぬ損失を被る可能性があります。感情に流されず、客観的な視点を保つことが重要です。市場は常に変化するため、柔軟な対応が求められます。市場の状況を常に把握し、必要に応じて投資戦略を見直すことで、より良い投資成果を目指しましょう。