外貨預金引受業務のすべて

投資の初心者

先生、『外貨預金の引受業務』って、何ですか? 株式や債券の発行の話で出てくる『引受業務』と何か関係があるのでしょうか?

投資アドバイザー

良い質問ですね。『外貨預金の引受業務』というのは、銀行が顧客から預かった外貨を、他の金融機関や市場で運用する際に、その運用結果について責任を持つことを指します。一方、株式や債券の『引受業務』は、証券会社が企業が発行する株式や債券を買い取り、投資家に販売する業務のことです。言葉は似ていますが、対象となるものや役割が違います。

投資の初心者

なるほど。つまり、外貨預金の場合は銀行が顧客のお金を責任を持って運用することで、株式や債券の場合は証券会社が企業の発行するものを買い取って販売するということですね。どちらも『引受』という言葉を使うので混乱していました。

投資アドバイザー

その通りです。外貨預金では銀行が元本割れのリスクなどを負う場合もあり、株式や債券の引受業務では証券会社が売れ残りのリスクなどを負います。それぞれ『引受』という言葉には、責任を持って引き受けるという意味合いが含まれていることを覚えておくと良いでしょう。

外貨預金のアンダーライター業務とは。

『外貨預金を引き受ける仕事』について説明します。これは、投資に関係のある言葉です。会社が株や債券といったお金を集めるための証券を発行する際に、発行会社のかわりに、証券会社がそれらの証券を買い取ります。この買い取る業務を引受業務と言います。

引受業務とは

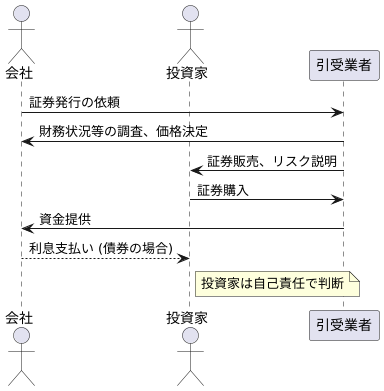

会社がお金を必要とする時、株や債券といった証券を発行することで、広くお金を集めることがあります。この時、発行する会社と、それを買う投資家の間に入って、お金の流れをスムーズにする重要な役割を担うのが「引受業務」です。

引受業務を行う金融機関のことを「引受業者」と呼びます。彼らは、発行を希望する会社に代わって、株や債券を買い取り、それを投資家に販売します。いわば、発行会社と投資家の橋渡し役となり、会社にとっては確実に資金を集め、投資家にとっては安心して投資できる環境を整備する役割を担っています。

引受業者は、会社の財務状況や事業内容、将来性などを細かく調べ、発行する証券の価格や条件を決定します。また、証券の内容やリスクについて投資家に説明するなど、専門的な知識と経験が必要とされる重要な仕事です。

例えば、会社が新しい工場を建てるためにお金が必要になったとします。この時、会社は銀行などの引受業者に相談し、債券を発行することにしました。引受業者は会社の財務状況などを調べ、債券の価格や利息などを決定します。そして、発行された債券を投資家に販売します。これにより会社は必要な資金を調達することができ、投資家は債券を購入することで利息を受け取ることができます。

外貨預金の場合も、銀行などの金融機関が引受業者として、預金を集める役割を担うことがあります。ただし、ここで注意が必要なのは、引受業者は、証券の販売を引き受けるだけで、元本や利息の支払いを保証するものではありません。投資家は、証券を購入する際には、発行会社の状況やリスクなどを十分に理解した上で、自己責任で判断する必要があります。

外貨預金における引受業務の役割

お金を外国の通貨で預ける外貨預金という仕組みでは、金融機関が重要な役割を担っています。この役割は、いわば預金を集めて運用する仲介役のようなもので、銀行などの金融機関のことを引受業者と呼びます。

顧客から集めた外貨預金は、そのまま保管されているわけではありません。引受業者は、集まったお金を効果的に運用して利益を生み出し、そこから顧客に約束した利息を支払う必要があります。具体的には、外国の債券や様々な金融商品に投資を行います。これらの投資によって得られた収益が、顧客への利息支払いの源泉となります。

引受業者は、市場の状況を常に把握し、適切な投資判断を行うことが求められます。世界経済の動きや金利の変動、為替相場の変化など、様々な要因を考慮しながら、顧客に安定した利息を支払えるよう、慎重に運用戦略を練らなければなりません。

しかし、投資にはリスクがつきものです。特に外貨預金の場合、為替レートの変動によって、預けたお金の価値が変わる可能性があります。円高になれば、預けたお金の円換算額は増えますが、円安になれば逆に減ってしまう可能性があります。場合によっては、元本割れ、つまり預けた金額を下回ってしまうこともあり得ます。

さらに、外貨預金は、日本の預金保険制度の対象外となるケースもあります。これは、万が一金融機関が破綻した場合、預金が保護されない可能性があることを意味します。外貨預金を行う際には、これらのリスクを十分に理解しておくことが大切です。引受業者がどのような運用を行っているか、また、預金保険の対象となるかどうかなどを事前に確認し、自己責任で判断することが重要です。

引受業務の種類

お金を集めるお手伝いをする、引受業務には大きく分けて二つの種類があります。一つは全額引受、もう一つは残額引受です。

全額引受とは、発行される株や債券といった有価証券のすべてを引受人が買い取る方法です。例えば、ある会社が新しい事業にお金が必要で、株を発行して資金を集めたいとします。このとき、引受人が発行される株のすべてを買い取る約束をするのが全額引受です。会社にとっては、確実に必要な資金を集められるという大きな利点があります。引受人は、買い取った株を投資家などに販売することで利益を得ます。ただし、引受人にとってはリスクが高い方法でもあります。なぜなら、株がすべて売れるとは限らないからです。もし売れ残ってしまった場合は、引受人が損失を負担することになります。

一方、残額引受とは、引受人が売れ残った有価証券だけを買い取る方法です。先ほどの例で言えば、引受人は株の販売のお手伝いをし、売れ残った株だけを買い取ります。会社にとっては、全額引受に比べて引受人に支払う手数料が安く済むという利点があります。しかし、株がどれくらい売れるかは不確かなため、必要な資金をすべて集められるとは限りません。引受人にとっては、リスクが小さいため、手数料も安く設定されます。

このように、全額引受と残額引受にはそれぞれ利点と欠点があります。企業は、資金調達の確実性と手数料のバランスを考えて、どちらの方法を選ぶかを決める必要があります。例えば、銀行などの金融機関が私たちから外貨預金を集める場合は、一般的に全額引受の形で行われています。これは、預金者にとっては安心して預けられるという利点があるためです。

| 項目 | 全額引受 | 残額引受 |

|---|---|---|

| 定義 | 発行される有価証券のすべてを引受人が買い取る方法 | 引受人が売れ残った有価証券だけを買い取る方法 |

| 企業側のメリット | 確実に必要な資金を集められる | 引受人に支払う手数料が安い |

| 企業側のデメリット | 手数料が高い | 必要な資金をすべて集められるとは限らない |

| 引受側のメリット | 利益が大きい可能性がある | リスクが小さい |

| 引受側のデメリット | リスクが高い (売れ残りの負担) | 利益が小さい |

| 例 | 銀行の外貨預金 | – |

預金者にとってのメリット・デメリット

預金には、日本で流通しているお金で行うものと、外国で使われているお金で行うものがあります。それぞれに良い点と悪い点があるので、よく理解しておく必要があります。

まず、外国のお金で行う預金には、日本の預金よりも高い利息を受け取れる可能性があるという利点があります。より多くの利息を受け取ることで、資産を増やすことができるかもしれません。また、もし外国へ旅行に行く機会があったり、外国にお金を送る必要が生じたりした場合に、両替の手間が省けるという利点もあります。

しかし、外国のお金で行う預金には、注意しなければならない点もいくつかあります。一番大きな点は、為替レートの変動によって、預けたお金の価値が目減りしてしまう可能性があるということです。例えば、預けた時よりも円高になってしまうと、円に換算した時に元本割れを起こしてしまう可能性があります。もう一つは、日本の預金保険制度の対象外となる場合があるということです。万が一、金融機関が破綻した場合に、預けたお金が戻ってこない可能性があります。

これらの点から、外国のお金で行う預金は、高い利息を得られる可能性がある一方で、元本割れのリスクも伴うということが分かります。したがって、外国のお金で預金をするかどうかは、それぞれの人の状況や資産運用の計画に合わせて慎重に検討する必要があります。自分の資産を守るためには、リスクとリターンのバランスをよく考え、無理のない範囲で行うことが大切です。焦らずじっくりと検討し、自分にとって最適な方法を選ぶようにしましょう。

| 預金の種類 | メリット | デメリット |

|---|---|---|

| 日本円預金 |

|

|

| 外貨預金 |

|

|

金融機関の選定

お金を外国の通貨で預ける、いわゆる外貨預金を考えているなら、どの金融機関に預けるのかはとても大切なことです。金利が高いところもいいですが、それだけで決めてはいけません。色々な金融機関をじっくり比べて、自分に合ったところを見つけることが大切です。

まず、その金融機関が信頼できるかどうかを調べましょう。歴史が長く、多くの人に利用されているか、経営状態は安定しているかといった点をしっかり確認することが重要です。次に、手数料をよく確認しましょう。お金を預ける時、引き出す時、そして通貨を交換する時など、様々な場面で手数料がかかります。これらの手数料が高すぎると、せっかくの利益が減ってしまいます。また、どんなサービスがあるかも比べてみましょう。例えば、インターネットで簡単に操作できるか、電話や窓口で相談できるか、色々な通貨を取り扱っているかなど、自分に必要なサービスが提供されているかを確認することが大切です。

さらに、外貨預金について、きちんと説明してくれる金融機関を選びましょう。外貨預金は、為替の変動によって利益が出たり損失が出たりする可能性がある商品です。ですから、その仕組みやリスクについて、担当者が分かりやすく丁寧に説明してくれるかどうかも、金融機関を選ぶ上で重要なポイントです。もし、分からないことや不安なことがあれば、遠慮せずに質問しましょう。納得した上で預金をすることが大切です。

複数の金融機関を比べることで、より有利な条件で外貨預金をすることができます。金利や手数料だけでなく、サービス内容や担当者の対応なども考慮に入れて、じっくり検討し、自分にぴったりの金融機関を選びましょう。

| 項目 | 詳細 |

|---|---|

| 信頼性 | 歴史、利用者数、経営状態の安定性 |

| 手数料 | 預入時、引出時、通貨交換時の手数料 |

| サービス | インターネット操作、電話/窓口相談、取扱通貨の種類 |

| 説明 | 外貨預金の仕組み、リスクについての分かりやすい説明 |

まとめ

外貨預金は、銀行などの金融機関を通して、日本円以外の通貨で預金をすることを指します。仕組みは円預金とほぼ同じですが、預けたお金は外貨に両替され、その外貨で運用される点が異なります。このため、円預金よりも高い金利が期待できる場合が多く、魅力的な運用手段として注目されています。

外貨預金の大きなメリットは、高い利息を受け取れる可能性があることです。一般的に、経済成長が著しい国や金利水準の高い国の通貨は、円よりも高い金利が設定されているため、外貨預金にすることで、より多くの利息を受け取れる可能性が高まります。しかし、為替の変動によって、預けたお金の価値が大きく変わるというリスクも存在します。例えば、円高になった場合、外貨から円に戻す際に目減りしてしまう可能性があります。逆に、円安になれば、利益を得ることも可能です。

外貨預金を始める際には、自分の資産状況や投資経験、リスク許容度をじっくりと検討し、無理のない範囲で運用することが大切です。また、複数の金融機関を比較し、手数料やサービス内容などを確認することも重要です。さらに、世界経済の動向や金利の変動は常に変化するため、最新の情報をこまめにチェックし、必要に応じて預け入れ通貨や金額を見直すなどの柔軟な対応も必要です。外貨預金は、適切に管理すれば資産を増やす有効な手段となり得ますが、リスクを伴うことも忘れてはなりません。常に慎重な姿勢を保ち、計画的に運用していくことが大切です。

| 項目 | 内容 |

|---|---|

| 定義 | 銀行などの金融機関を通して、日本円以外の通貨で預金すること。 |

| 仕組み | 円預金とほぼ同じだが、預けたお金は外貨に両替され、その外貨で運用される。 |

| メリット | 円預金よりも高い金利が期待できる。 |

| デメリット/リスク | 為替の変動によって、預けたお金の価値が大きく変わる。円高になった場合、元本割れのリスクがある。 |

| 注意点 |

|