米国金利:政策金利の仕組み

投資の初心者

先生、この『外貨預金のフェデラル・ファンド・レート』って、なんだか難しくてよくわからないんです。もう少し簡単に説明してもらえますか?

投資アドバイザー

なるほど。簡単に言うと、アメリカの銀行同士がお金を貸し借りする時の利率のことだよ。銀行もお金が足りない時は、他の銀行からお金を借りるんだね。

投資の初心者

銀行同士でお金を貸し借りするんですか?でも、利率って誰がどうやって決めるんですか?

投資アドバイザー

いい質問だね。この利率は、アメリカの国の銀行(連邦準備銀行)が目標とする利率を示していて、銀行同士はその利率を参考にしながら貸し借りの利率を決めるんだ。だから、この利率はアメリカの金融政策にとってとても重要なんだよ。

外貨預金のフェデラル・ファンド・レートとは。

アメリカ合衆国の中央銀行である連邦準備銀行には、一般の銀行もお金を預けています。このお金は利息がつきません。銀行同士でこの預けたお金を貸し借りすることがありますが、その時の金利のことを『フェデラル・ファンド・レート』と言います。アメリカの中央銀行はこの金利を調整することで、景気を良くしたり、物価の上昇を抑えたりする金融政策の目標値としています。

政策金利とは

政策金利とは、日本銀行のような中央銀行が、一般の銀行に対して資金を貸し出す際の基準となる金利のことです。これは、経済全体の舵取りをする上で非常に重要な役割を果たしています。いわば経済の体温計のようなもので、その動きによって経済の健康状態を推し量ることができます。

この金利は、物価の安定と雇用の最大化を目的として、中央銀行によって調整されます。物価が上がって困る状況では、金利を引き上げることでお金の流れを絞り、物価の上昇を抑えようとします。金利が上がると、銀行からお金を借りるコストが増えるため、企業は設備投資や事業拡大に慎重になり、個人も住宅ローンなどの借り入れを控えるようになります。その結果、経済活動全体が落ち着き、物価上昇の勢いが弱まる効果が期待できます。

逆に、経済が停滞気味で物価が上がらない、あるいはむしろ物価が下がる懸念があるような状況では、中央銀行は政策金利を引き下げます。金利が下がると、銀行からお金を借りるコストが減るため、企業は積極的に投資を行い、個人も消費を増やすようになります。こうして経済活動を活発化させ、物価を適正な水準に戻そうとします。このように、政策金利は経済全体に大きな影響を与えるため、中央銀行は様々な経済指標を見ながら、慎重にその水準を決めています。

政策金利の変化は、私たちの生活にも深く関わっています。例えば、住宅ローンや自動車ローンなどの金利は、政策金利の影響を受けて変動します。政策金利が上がると、これらのローン金利も上がり、家計への負担が増えることになります。逆に、政策金利が下がると、ローン金利も下がり、家計への負担が軽くなります。

ですから、政策金利の動向を理解することは、経済の現状を把握し、将来の経済動向を予測する上でとても大切です。新聞やテレビのニュース、インターネット上の解説記事などで、政策金利に関する情報をこまめにチェックし、常に最新の情報を知っておくように心がけましょう。

| 政策金利 | 目的 | 効果 | 経済への影響 | 生活への影響 |

|---|---|---|---|---|

| 中央銀行が一般銀行に資金を貸し出す際の基準金利 | 物価の安定と雇用の最大化 | 経済の体温計 | 経済全体への大きな影響 | 住宅ローンや自動車ローン金利への影響 |

| 上昇時 | インフレ抑制 | お金の流れを絞る

|

経済活動の鎮静化、物価上昇抑制 | ローン金利上昇、家計負担増 |

| 低下時 | 景気刺激、デフレ抑制 | お金の流れを緩和

|

経済活動の活性化、物価適正水準化 | ローン金利低下、家計負担減 |

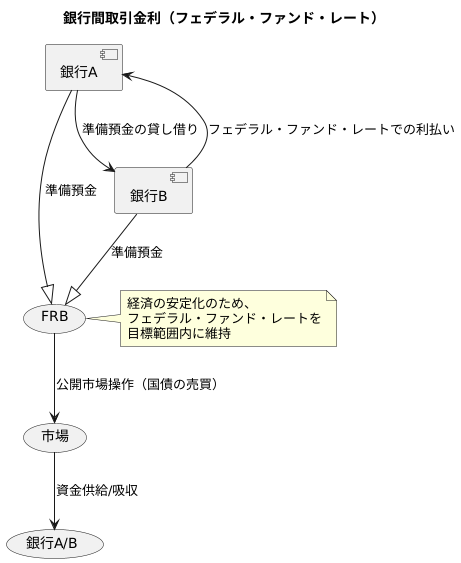

銀行間取引の金利

銀行同士がお金を貸し借りする際の利率のことを、銀行間取引金利と言います。銀行間取引金利の代表例として、アメリカの銀行間取引金利であるフェデラル・ファンド・レートがあります。これは、銀行が中央銀行である連邦準備制度理事会(FRB)に預けている準備預金を、他の銀行に貸し出す際の金利です。

銀行は、お客様から預かっているお金の出し入れにいつでも対応できるように、常に一定額のお金をFRBに預けておく必要があります。これが準備預金です。しかし、予想外に多くのお客様がお金を払い戻したり、大きなお金の動きがあったりすると、銀行が保有する準備預金が不足してしまうことがあります。このような場合、銀行は他の銀行から短期でお金を借りて、準備預金を補充します。このとき、銀行間で取り決められる金利がフェデラル・ファンド・レートです。

フェデラル・ファンド・レートは、銀行間のお金の需要と供給によって毎日変動します。お金を借りたい銀行が多く、貸したい銀行が少ない場合は、金利は上昇します。逆に、お金を貸したい銀行が多く、借りたい銀行が少ない場合は、金利は下落します。

アメリカの中央銀行であるFRBは、経済の安定を図るため、このフェデラル・ファンド・レートを適切な水準に維持しようと努めています。具体的には、目標とする金利の範囲を設定し、公開市場操作などを通じて市場にお金を供給したり、吸収したりすることで金利を調整しています。公開市場操作とは、FRBが国債などの債券を売買することで、市場に出回るお金の量を調整する仕組みです。市場にお金を供給すれば金利は下がり、お金を吸収すれば金利は上がります。このようにして、FRBはフェデラル・ファンド・レートを目標の範囲内に収め、経済の安定化を図っています。

準備預金の役割

銀行はお客様から預かったお金をすべてそのまま保管しているわけではありません。一部は貸し出しに回し、経済活動を支えています。しかし、預金者からの突然の払い戻し要請にも対応できるよう、常に一定額の手元資金を確保しておく必要があります。これが準備預金と呼ばれるもので、銀行の安定性を保つための重要な仕組みです。各銀行は、預かったお金のうち一定の割合を日本銀行に預け入れることが法律で義務付けられています。これが準備預金制度です。

準備預金は、銀行経営の安全性を高める役割を果たしています。預金者が一斉にお金を引き出そうとした場合でも、準備預金があることで銀行はすぐに対応できます。つまり、取り付け騒ぎのような事態を防ぎ、金融システム全体の安定性を守る上で、準備預金は重要な役割を担っていると言えるでしょう。

また、日本銀行は準備預金の額を調整することで、世の中に出回るお金の量をコントロールし、景気を調整することができます。景気が過熱し、物価が上がりすぎている場合は、準備預金に預け入れる割合を引き上げます。すると、銀行が貸し出しに回せるお金が減り、お金の流れが抑制されます。逆に、景気が低迷している場合は、準備預金の割合を下げることで銀行の貸出能力を高め、お金の流れを活発化させ、景気を刺激することができます。このように、準備預金制度は、物価の安定にも大きな影響を与えています。

準備預金は、銀行の健全な経営を支え、金融システム全体の安定性を維持するために欠かせない仕組みです。さらに、日本銀行による金融政策の重要な手段としても活用され、私たちの経済活動に深く関わっています。

| 項目 | 説明 |

|---|---|

| 準備預金とは | 銀行が預金の一部を日本銀行に預け入れること。銀行の安定性や金融システムの安定に必要。 |

| 準備預金制度の役割 |

|

| 景気過熱時の対応 | 準備預金率の引き上げ -> 銀行の貸出減少 -> お金の流れ抑制 -> 景気抑制 |

| 景気低迷時の対応 | 準備預金率の引き下げ -> 銀行の貸出増加 -> お金の流れ活発化 -> 景気刺激 |

公開市場操作

公開市場操作とは、中央銀行である連邦準備制度理事会(FRB)が市場で債券などを売買することで、銀行など金融機関が保有する資金量を調節し、経済全体をコントロールする金融政策のことです。これは、経済の安定化を図るための重要な手段の一つとなっています。

具体的には、FRBが国債などの債券を買い入れると、銀行の預金が増えます。お金が増えると、銀行はお金を貸し出しやすくなり、世の中に出回るお金の量が増加します。お金を借りる企業や人々が増えることで経済活動が活発になり、景気を刺激する効果が期待できます。また、お金の供給が増えると、金利は低下する傾向にあります。金利が下がると、企業は設備投資を行いやすくなり、個人は住宅ローンなどを利用しやすくなります。

逆に、FRBが国債などの債券を売却すると、銀行の預金は減ります。世の中に出回るお金の量が減るため、経済活動は抑制され、景気を冷ます効果が期待できます。また、お金の供給が減ると、金利は上昇する傾向にあります。金利が上がると、企業は借入れにくくなり、設備投資が抑制されます。個人も住宅ローンなどの利用が難しくなります。

FRBは、この公開市場操作を通じて、短期金利の指標であるフェデラル・ファンド・レート(FFレート)を目標値に近づけるように調整しています。FFレートは銀行間で資金を貸し借りする際の金利であり、他の金利の基準となる重要な金利です。FFレートを操作することで、物価の安定と雇用の最大化を目指しています。物価上昇が懸念される場合には、債券を売却して金利を引き上げ、物価上昇を抑えようとします。逆に、景気後退が懸念される場合には、債券を買い入れて金利を引き下げ、景気を刺激しようとします。

FRBは、様々な経済指標や市場の動向を綿密に調べて、公開市場操作の実施規模やタイミングを慎重に決めています。経済状況を正確に把握し、適切な政策を行うことで、経済の安定に貢献しています。

| 操作 | 銀行の預金 | 市場に出回るお金 | 経済活動 | 金利 | 景気 |

|---|---|---|---|---|---|

| 国債の購入 | 増加 | 増加 | 活発化 | 低下 | 刺激 |

| 国債の売却 | 減少 | 減少 | 抑制 | 上昇 | 冷却 |

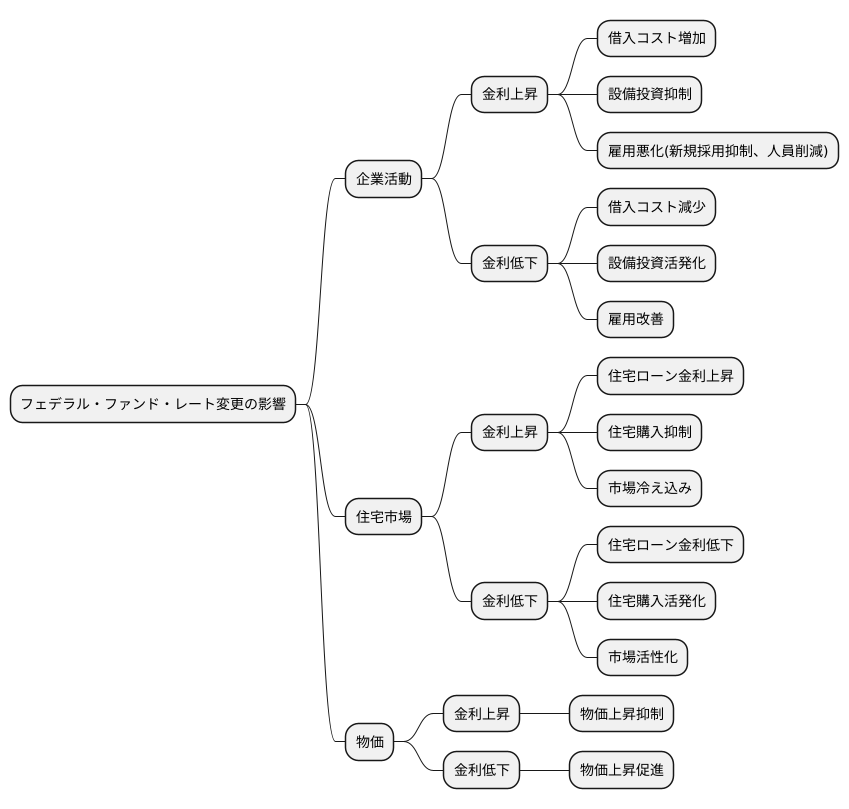

経済への影響

米国の中央銀行である連邦準備制度理事会(FRB)が政策金利であるフェデラル・ファンド・レートを変更すると、経済全体に大きな波及効果が生じます。この金利は、銀行同士が短期資金を貸し借りする際の基準となる金利であり、他の金利の指標となるため、経済活動に広範な影響を及ぼします。

まず、企業活動への影響をみてみましょう。フェデラル・ファンド・レートが上昇すると、企業が銀行からお金を借りる際のコストが増加します。すると、新たな工場建設や設備投資といった事業拡大に慎重になり、設備投資が抑制される傾向があります。また、人件費も企業にとって大きな負担となるため、新規採用を控える、あるいは人員削減を行うなど、雇用にも悪影響が出ることがあります。

次に、住宅市場への影響です。住宅ローン金利はフェデラル・ファンド・レートと連動する傾向があります。金利が上がると、住宅ローンの返済額も増えるため、住宅購入をためらう人が増え、住宅市場は冷え込む可能性があります。逆に金利が下がると、住宅ローンの負担が軽くなり、住宅購入の動きが活発化し、市場が盛り上がることが期待されます。

さらに、物価への影響も無視できません。金利の上昇は物価上昇を抑える効果があります。企業の投資意欲が減退し、個人の消費も抑制されることで、需要が減り、物価上昇の勢いが弱まるからです。逆に、金利の低下は物価上昇を招く可能性があります。

このように、フェデラル・ファンド・レートの変更は、企業活動、住宅市場、物価といった経済の様々な側面に影響を与えます。そのため、FRBは経済の現状を様々な角度から分析し、適切な金融政策を実行することで、物価の安定と雇用の最大化を目指しています。経済の将来を予測する上で、フェデラル・ファンド・レートの動向を注意深く観察することは大変重要です。