イールドカーブを読み解く

投資の初心者

先生、イールドカーブについて教えてください。期間が長いほど金利が高いっていうのはどういうことですか?

投資アドバイザー

いい質問だね。お金を貸す期間が長ければ長いほど、貸し倒れのリスクなどが高くなります。そのため、貸し主はより高い金利を要求する傾向があるんだよ。だから、イールドカーブは通常右肩上がりになるんだ。

投資の初心者

なるほど。じゃあ、右肩下がりの逆イールドの場合はリスクが低いってことですか?

投資アドバイザー

そうではないんだ。逆イールドは、将来の景気悪化を予測して、短期金利が上昇している場合に発生しやすいんだ。投資家は長期的な資産よりも、安全性の高い短期国債などに資金を集中させるため、短期金利が上がり、長期金利を上回ることがあるんだよ。つまり、逆イールドは景気の悪化を示唆するサインとされているんだ。

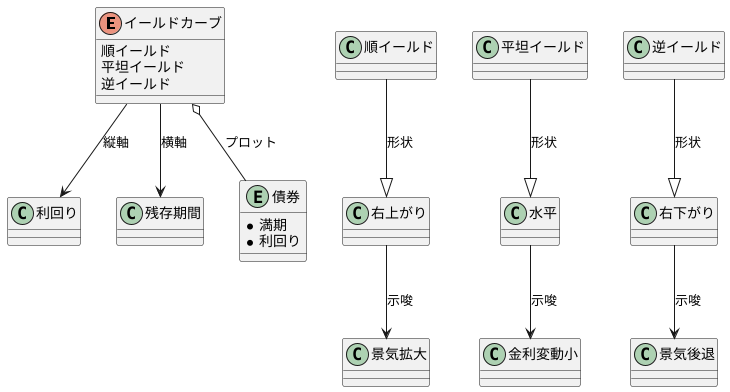

イールドカーブとは。

債券投資において、利回りと満期までの期間の関係を示すグラフ、つまり利回り曲線について説明します。このグラフは、縦軸に利回り、横軸に満期までの期間をとり、それぞれの期間に対応する利回りを点でプロットし、それらを線でつないで作成します。これにより、満期までの期間と利回りの関係を視覚的に把握することができます。通常、満期までの期間が長いほど利回りも高くなる傾向があり、グラフが右肩上がりになります。これを順イールドと呼びます。反対に、グラフが右肩下がりになる場合を逆イールドと呼び、これは通常の状況とは異なり、市場に何らかの特別な要因が影響している可能性を示唆しています。

イールドカーブとは

お金を貸し借りする際、期間が長ければ長いほど、貸し手はより多くの利息を求めます。これは、将来の不確実性に対する対価であり、この関係性を視覚的に表したものがイールドカーブ、つまり利回り曲線です。

イールドカーブは、グラフの縦軸に利回り、横軸に残存期間をとり、異なる満期の債券の利回りを点でプロットし、それらを線で繋いで作成します。通常、国債のように信用リスクの低い債券の利回りが用いられます。

この曲線の形は、市場の金利動向や将来の経済見通しを反映しており、大きく分けて3つの形状に分類できます。まず、右上がり、つまり期間が長いほど利回りが高くなる形状は「順イールド」と呼ばれ、将来の景気拡大への期待を示唆します。景気が良くなると、企業活動が活発化し、お金の需要が高まるため、将来の金利上昇が予想され、長期の債券ほど高い利息が要求されるからです。

次に、傾きがほとんどない水平な形状は「平坦イールド」と呼ばれます。これは、将来の金利変動があまりないと予想されている状態です。景気拡大から後退への転換期によく見られます。

最後に、右下がり、つまり期間が短いほど利回りが高くなる形状は「逆イールド」と呼ばれます。これは、将来の景気後退への懸念を示唆します。景気後退局面では、中央銀行が政策金利を引き下げることで景気刺激を図ることが予想されます。そのため、将来の短期金利は低下すると見込まれ、短期債券よりも長期債券の利回りが低くなる現象が起こります。

このように、イールドカーブの形状を分析することで、将来の経済動向を予測する手がかりを得ることができます。ただし、イールドカーブはあくまで市場の予想を反映したものであり、必ずしも将来の経済動向を正確に予測できるわけではないことに注意が必要です。市場参加者の心理や様々な要因が複雑に絡み合って金利は変動するため、他の経済指標も併せて総合的に判断することが重要です。

順イールドと逆イールド

債券市場において、将来の金利動向を占う上で重要な指標となるのが、イールドカーブと呼ばれる利回り曲線です。この曲線は、様々な満期までの債券利回りを繋いで描かれ、大きく分けて三つの代表的な形状を示します。

まず、最も一般的な形状は「順イールド」です。これは、満期までの期間が長くなるほど利回りも高くなる状態を指します。通常、お金を貸す期間が長くなればなるほど、貸し倒れのリスクや物価変動などの不確実性が増すため、投資家はより高い利回りを求める傾向があります。そのため、順イールドは市場が安定的に推移している状態を表すことが多いと言えます。

次に、「逆イールド」と呼ばれる状態があります。これは短期の債券利回りが長期の債券利回りを上回る現象です。通常とは異なるこの状態は、市場関係者が将来の景気後退を予測している時に発生しやすいため、注意が必要です。景気後退局面では、中央銀行は景気を刺激するために政策金利を引き下げる傾向があります。そのため、将来の短期金利は現在の短期金利よりも低くなると予想されます。すると、投資家は安全資産とされる長期債券に資金を集中させます。長期債券への需要が高まると、その価格は上昇し、利回りは低下します。結果として、短期の利回りが長期の利回りを上回る逆イールドが発生するのです。つまり、逆イールドは景気後退の前兆と捉えられることが多いのです。

最後に、「フラットイールド」と呼ばれる状態があります。これは満期までの期間に関係なく、利回りがほぼ一定の状態を指します。順イールドから逆イールド、あるいはその逆へと変化する過程で、一時的にフラットイールドになることがあり、市場参加者は今後の金利動向を注視する局面と言えます。

このように、イールドカーブの形状は市場の状況や経済の動向を反映しており、今後の金利変動を予測する上で重要な指標となるため、投資家は常にその形状に注目する必要があります。

| イールドカーブの形状 | 利回りの特徴 | 市場の解釈 |

|---|---|---|

| 順イールド | 満期が長いほど利回りも高い | 市場が安定的に推移 |

| 逆イールド | 短期の利回りが長期の利回りを上回る | 景気後退の予兆 |

| フラットイールド | 満期に関係なく利回りがほぼ一定 | 順/逆イールドへの変化過程、金利動向に注視 |

イールドカーブの活用方法

お金をどこにどのように投じるかを決める際に、とても役立つ道具に、利回り曲線というものがあります。これは、債券の満期までの期間と、その利回りの関係を示したグラフです。この曲線の形を見ることで、私たちは賢く投資判断を下すことができます。

例えば、この曲線が右上がりになっている場合、これを順イールドと呼びます。順イールドの場合、満期までの期間が長い債券ほど、高い利回りを受け取ることができます。つまり、長い期間お金を貸す方が、より多くの利子をもらえるということです。もし長期の投資を考えているのであれば、順イールドの時は長期債券に投資するのが良い選択かもしれません。

一方で、利回り曲線が右下がりになっている場合、これを逆イールドと呼びます。逆イールドでは、満期までの期間が短い債券ほど利回りが高くなります。つまり、短い期間お金を貸す方が、より多くの利子をもらえる状態です。短期の投資を考えているのであれば、逆イールドの時は短期債券に注目するのが良いかもしれません。

利回り曲線は、債券投資だけでなく、株式投資の判断材料にもなります。逆イールドは、景気が悪くなる前のサインだと考えられることがよくあります。逆イールドが現れると、株式市場全体が値下がりする可能性が高まります。反対に、順イールドの傾きが急な時は、景気が良くなると予想されるため、株式市場は値上がりする可能性があります。

このように、利回り曲線は様々な投資判断に役立つ便利な道具です。しかし、利回り曲線はあくまで過去のデータに基づいて作られているため、将来の金利の動きを正確に予測できるものではありません。投資判断をする際は、他の情報も参考にしながら、慎重に検討することが大切です。

| 利回り曲線 | 説明 | 投資への示唆 | 景気への示唆 |

|---|---|---|---|

| 順イールド (右上がり) | 満期が長いほど利回り高い | 長期投資向け、長期債券への投資 | 景気上昇の予兆 |

| 逆イールド (右下がり) | 満期が短いほど利回り高い | 短期投資向け、短期債券への投資 | 景気悪化の予兆、株式市場下落の可能性 |

経済予測への活用

将来の経済の動きを読むために、様々な方法が用いられますが、その中でも特に注目されているのが利回り曲線です。これは、異なる満期の債券の利回りをグラフにしたもので、将来の経済の健全性を示す重要な指標となります。

特に注目されるのが、利回り曲線が逆転する「逆イールド」と呼ばれる現象です。通常、お金を貸す期間が長ければ長いほど、リスクが高まるため、利回りも高くなります。つまり、長期の債券の利回りは短期の債券の利回りよりも高くなります。しかし、将来の景気が悪くなると予想される場合、投資家は安全な長期国債に資金を集中させます。すると、長期国債の価格が上がり、利回りは下がります。

短期の利回りが長期の利回りよりも高くなる、つまり逆イールドの状態は、景気後退の前兆現象として広く認識されています。過去のデータを見ると、逆イールドが発生してから数ヶ月から数年後に景気が後退するケースが多く見られます。これは、逆イールドが市場参加者の将来の景気に対する不安を反映していると考えられます。彼らは、将来の景気の悪化を予想し、安全な資産と考えられる長期国債に投資するため、長期金利が低下し、逆イールドが発生するのです。

しかし、逆イールドが発生したからといって、必ず景気後退が起こるとは限りません。逆イールドはあくまでも景気後退の可能性を示唆する一つの指標であり、他の経済指標と合わせて総合的に判断することが重要です。例えば、雇用統計や物価上昇率、企業の業績など、様々な経済指標を分析することで、より精度の高い経済予測を行うことができます。また、逆イールドの発生から景気後退までの期間や、景気後退の深刻度は、その時々の経済状況によって大きく異なります。過去のデータや他の経済指標と合わせて分析することで、より的確な経済予測を行うことができます。常に最新の情報を収集し、多角的な分析を行うことが重要です。

まとめ

お金を貸し借りする際の利子は、借りる期間が長ければ長いほど、一般的には高くなります。これを期間構造と言い、この関係性をグラフで表したものが利回り曲線、つまりイールドカーブです。グラフの横軸に債券の償還までの期間、縦軸に利回りをとって描かれます。イールドカーブは、債券投資や経済の先行きを読む上で、なくてはならない道具となっています。

イールドカーブには、いくつかの代表的な形があります。右肩上がりの形を順イールドと言い、これは将来の金利上昇が予想されている時に見られます。景気が良くなり、物価が上がると予想される局面では、中央銀行は政策金利を引き上げる傾向があり、将来の金利も高くなると予想されるからです。

逆に、右肩下がりの形を逆イールドと言い、これは将来の金利低下、ひいては景気後退が予想されている時に見られます。景気が悪くなると予想される局面では、中央銀行は政策金利を引き下げることで景気を下支えしようとします。そのため、将来の金利は低くなると予想されるのです。

また、水平な形をフラットイールドと言い、これは将来の金利に大きな変化がないと予想されている時に見られます。景気が安定的に推移すると予想される局面では、金利も大きく変動しないと予想されるため、フラットイールドになりやすいです。

投資をする人は、このイールドカーブの形を見ることで、どの期間の債券に投資するのが有利かを判断する材料にします。また、経済の専門家も、イールドカーブを使って将来の景気の動向を予測し、政策に役立てています。

イールドカーブは金融市場や経済を読み解く上で重要な道具ですが、あくまで一つの目安に過ぎません。他の経済の動きも合わせて見て、総合的に判断することが大切です。さらに、過去のデータが将来もそのまま当てはまるとは限らないため、常に最新の情報を集め、状況に応じて対応していく必要があります。

| イールドカーブの形 | 傾き | 将来の金利予想 | 景気予想 | 中央銀行の政策 |

|---|---|---|---|---|

| 順イールド | 右肩上がり | 上昇 | 景気上昇、物価上昇 | 政策金利引上げ |

| 逆イールド | 右肩下がり | 低下 | 景気後退 | 政策金利引下げ |

| フラットイールド | 水平 | 変化なし | 景気安定 | 金利据え置き |