格付けを理解し投資に役立てよう

投資の初心者

先生、「格付」ってよく聞くんですけど、どういう意味ですか?

投資アドバイザー

簡単に言うと、証券の安全性を評価したものだよ。どのくらい安全かによってランク付けされているんだ。例えば、AAAっていうのが一番安全で、Dが一番低いんだよ。

投資の初心者

なるほど。安全性がわかるんですね。それって、具体的にどんな影響があるんですか?

投資アドバイザー

安全性が高いと、お金を借りる時のコストが低くなるんだ。逆に、安全性が低いと、コストが高くなる。BBよりも低い格付けだと、投資には向かないと判断されることが多いんだよ。

格付とは。

投資の世界で使われる「格付け」という言葉について説明します。格付けとは、簡単に言うと、証券の安全性を評価したものです。正式には信用格付けと言います。ムーディーズやスタンダード・アンド・プアーズといった有名な格付け会社が、それぞれの基準で評価を行います。最高の評価はトリプルエーで、最低はディーです。ダブルビー以下の評価をつけられた証券は、一般的に投資に適さない債券と見なされ、債券を発行する際に大きな影響を与えます。つまり、格付けが高いほど、資金調達にかかる費用を抑えることができるのです。

格付けとは

格付けとは、会社や国がお金を借りるために発行する債券の安全性を評価したものです。正式には信用格付けと呼ばれ、専門の機関である格付け会社が、それぞれの基準で評価を行います。これは、お金を借りる側が将来、約束通りにお金を返せるかどうかの信頼度を示すものです。

格付けは、段階別に表示されます。高い格付けは、返済能力が高いことを示し、低い格付けは、返済が滞る危険性が高いことを意味します。投資をする人にとって、格付けは投資を決める上で重要な判断材料の一つです。どの程度の安全性を求めるか、どの程度のリスクを取れるかによって、自分に合った格付けの債券を選ぶことが大切です。

格付けは、債券への投資だけでなく、株式投資など他の投資判断にも役立ちます。会社の財務状況や経営の健全性を示す指標となるため、企業分析の一つとして格付け情報を使うことも可能です。

しかし、格付けはあくまでも一つの目安であり、絶対的なものではありません。投資判断を行う際には、他の情報も合わせて総合的に判断することが重要です。財務諸表を直接確認したり、業界の動向を調べたり、様々な情報を集めることで、より精度の高い投資判断が可能になります。

また、格付けは将来の業績を保証するものではありません。高い格付けの債券でも、投資したお金が減ってしまう危険性はゼロではありません。会社の業績が悪化したり、予期せぬ出来事が起こったりすることで、格付けが下がってしまうこともあります。そのため、常に最新の情報を確認し、状況の変化に気を配ることが大切です。

格付けは、投資の世界で安全性を測る重要な道具です。その仕組みを理解することで、より適切な投資判断を行うことができます。格付けを正しく理解し、他の情報と組み合わせることで、リスクを減らし、より効果的な投資を行うことができるでしょう。

| 項目 | 説明 |

|---|---|

| 格付けの定義 | 会社や国が発行する債券の安全性を評価したもの |

| 格付け機関 | 信用格付けを行う専門機関 |

| 格付けの目的 | お金を借りる側の返済能力の信頼度を示す |

| 格付けの表示 | 段階別に表示(高格付け=高返済能力、低格付け=高リスク) |

| 投資判断における役割 | 投資判断の重要な材料。安全性を求めるか、リスクを取れるかで判断 |

| 格付けの用途 | 債券投資だけでなく、株式投資など他の投資判断にも役立つ |

| 格付けの限界 | あくまでも一つの目安であり、絶対的なものではない |

| 他の情報との組み合わせ | 財務諸表、業界動向など、他の情報と合わせて総合的に判断 |

| 将来の保証 | 将来の業績を保証するものではない。格付けは変化する可能性がある |

| 最新情報の確認 | 常に最新の情報を確認し、状況の変化に気を配ることが重要 |

主な格付け会社

世界には数多くの会社が債券などの格付けを行っていますが、中でも特に注目すべきはムーディーズ、スタンダード・アンド・プアーズ、フィッチ・レーティングスの三社です。これらは世界的な大手格付け会社として広く認識されており、各国や企業の発行する債券の信用力を評価する重要な役割を担っています。

これらの格付け会社は、それぞれ独自の尺度を用いて評価を行っています。企業であれば、財務の健全性、収益性、将来性といった要素を、国であれば、政治の安定性、経済の成長性、財政状況などを分析し、総合的に判断します。評価方法は非常に複雑で、多くの専門家が詳細な調査を行い、厳正な手続きを経て格付けを決定します。そのため、評価には高度な専門知識と経験が必要です。

これらの格付けは、世界中の投資家が投資判断を行う際の重要な指標となっています。どの債券に投資をするか、どの程度のリスクを取るかを判断する際に、格付け会社の評価は大きな影響力を持つため、格付け会社は高い信頼性と透明性が求められるのです。公平で正確な評価を行うことが、市場の健全な発展に不可欠です。

また、格付けは企業の資金調達にも大きく関わっています。高い格付けを得ている企業は、低い金利で資金を借り入れることができます。反対に、低い格付けの企業は、高い金利を支払わなければ資金調達ができず、事業運営に大きな負担がかかります。そのため、多くの企業は格付け会社から高い評価を得るために、財務体質の強化や事業の安定化に力を入れています。

格付け会社は、金融市場全体の安定にも重要な役割を果たしています。投資家が適切な判断を下せるよう情報を提供することで、市場の混乱を防ぎ、健全な市場の発展を支えていると言えるでしょう。

| 格付け会社 | 主な評価対象 | 評価基準 | 格付けの意義 | 格付けへの影響 |

|---|---|---|---|---|

| ムーディーズ、S&P、フィッチ | 各国、企業 | 財務の健全性、収益性、将来性、政治の安定性、経済の成長性、財政状況など | 投資家が投資判断を行う際の重要な指標。企業の資金調達に影響。市場の安定に寄与。 | 高い格付けは低い金利での資金調達を可能にし、低い格付けは高い金利を支払う必要が生じる。 |

格付けの等級

お金を貸したり、投資したりする際に、その安全性を見極める一つの物差しとして、格付けというものがあります。これは、いわば企業や国がお金を借りる力があるかどうかを評価したものです。格付けは、文字と数字を組み合わせた記号で示され、大まかに言うと、AAAが一番上で、Dが一番下となります。

この格付けには、大きく分けて二つの段階があります。AAAからBBBまでは「投資適格」と呼ばれ、比較的安全な投資先とみなされます。これは、お金を貸した相手が約束通りにお金を返してくれる可能性が高いと考えられているからです。反対に、BB以下の格付けは「投資不適格」あるいは「投機的格付け」と呼ばれ、元本割れ、つまり貸したお金が返ってこない危険性が高いとされます。

BBとBBBの間は、投資適格と投資不適格の境目となっています。この境目を超えて格付けが変わると、市場に大きな影響が出ることがあります。例えば、格付けがBBBからBBに下がると、多くの投資家がその債券を売却し、価格が急落する可能性があります。

格付けは、債券の利息にも影響を与えます。安全性の高い、つまり格付けの高い債券は利息が低く、危険性の高い、つまり格付けの低い債券は利息が高く設定されます。これは、格付けの低い債券は元本が返ってこない危険性が高いため、投資家は高い利息を得ることでその危険性を埋め合わせようとするからです。

格付けは投資を決める上で重要な情報の一つですが、将来を完全に予測したものではありません。格付け会社によって評価が異なる場合もありますし、格付けは変わることもあります。ですから、常に最新の情報を集め、他の情報と合わせてじっくりと判断することが大切です。

| 格付け | 安全性 | 投資適格性 | 利息 | 説明 |

|---|---|---|---|---|

| AAA | 最高 | 投資適格 | 低 | お金を貸した相手が約束通りにお金を返してくれる可能性が非常に高い |

| BBB | 比較的安全 | 投資適格 | 低 | お金を貸した相手が約束通りにお金を返してくれる可能性が高い |

| BB | 危険性が高い | 投資不適格(投機的格付け) | 高 | 元本割れ、つまり貸したお金が返ってこない危険性が高い |

| D | 最低 | 投資不適格(投機的格付け) | 高 | 元本割れ、つまり貸したお金が返ってこない危険性が高い |

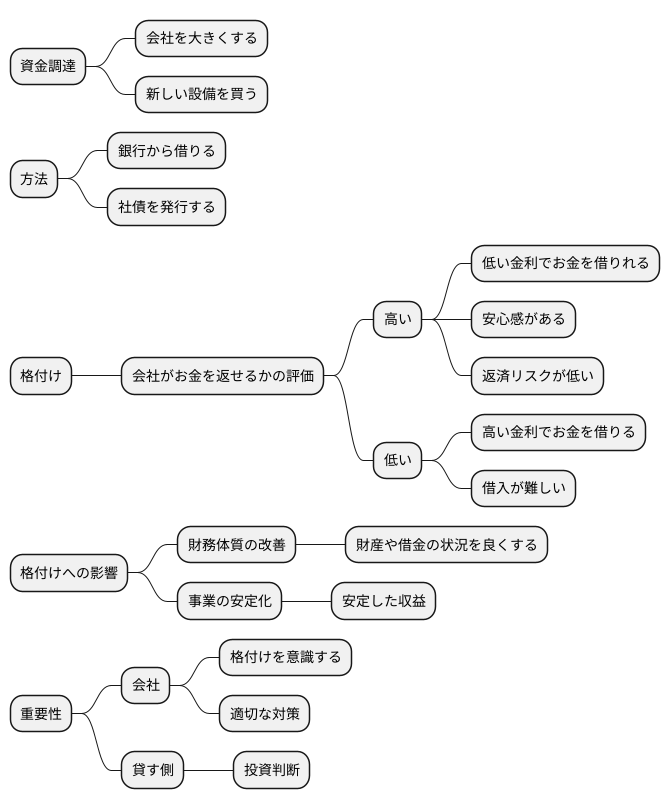

格付けと資金調達

会社を大きくしたり、新しい設備を買うためにはお金が必要です。このお金を集めることを資金調達と言います。お金を集めるには、銀行から借りたり、社債を発行したりといろいろな方法があります。どの方法を使う場合でも、格付けはとても重要です。格付けとは、会社がお金をきちんと返せるかどうかの評価のことです。格付けが高い会社は、低い金利でお金を借りることができます。これは、格付けが高い会社は、お金を貸した人にとって安心感があり、貸したお金が返ってこない危険性が低いと考えられるからです。格付けが高いほど、お金を借りる時の負担が軽くなるということです。反対に、格付けが低い会社は、高い金利でお金を借りなければなりません。場合によっては、お金を借りること自体が難しくなることもあります。

格付けは、会社がお金を借りる際にかかる費用に直接影響します。そのため、会社は格付けを高くするために、財務体質の改善や事業の安定化に努めています。財務体質の改善とは、会社の財産や借金の状況を良くすることです。事業の安定化とは、会社の収益が安定して得られるようにすることです。健全な財務状況を維持し、安定した収益を確保することは、格付けを高くすることに繋がるだけでなく、会社の成長にとっても欠かせません。

格付けは、会社がお金を集める上で重要な指標となります。そのため、会社は常に格付けを意識し、適切な対策を行うことが大切です。また、お金を貸す側も会社の格付けを参考に、投資の判断を行うことが重要です。格付けは、会社にとっても、お金を貸す人にとっても、重要な情報源となるのです。

格付けの限界

信用格付けは、投資を考える上で大切な判断材料の一つですが、それだけに頼るのは危険です。なぜなら、格付けは過去の財務情報や将来の予測を基に算出されるものであり、将来の業績を約束するものではないからです。格付けは、いわば企業の健康診断のようなもので、過去の状態を評価し、今後の見通しを示すものですが、将来の不確実性を完全に排除することはできません。

また、格付けを行う機関によって評価の基準が異なる点にも注意が必要です。同じ企業でも、機関によって異なる格付けが与えられる場合があります。それぞれの機関が重視するポイントや分析方法に違いがあるため、全く同じ結果にならないのは当然と言えるでしょう。そのため、複数の機関の格付けを比較検討し、違いが生じている理由を理解することが大切です。

さらに、格付けは一度決まれば永遠に変わらないものではありません。企業の業績や財務状況は常に変化するため、それに伴って格付けも見直されます。格付けは、いわば企業の成績表のようなもので、定期的に更新されるものと考えましょう。ですから、過去の格付けだけを見て判断するのではなく、常に最新の情報を把握する必要があります。

投資判断を行う際には、格付け以外にも様々な情報を考慮に入れるべきです。財務諸表を詳しく分析し、事業の内容や業界の動向を理解することも重要です。企業を取り巻く様々な要因を多角的に分析し、総合的な判断を下す必要があります。格付けはあくまでも判断材料の一つであり、最終的な決断は自分の責任で行うべきです。

格付けの高い企業であっても、将来の経済状況や市場環境の変化によって業績が悪化する可能性は常にあります。格付けは過去の実績に基づいた評価であり、未来を予言する水晶玉ではありません。常に最新の情報を確認し、状況の変化に気を配りながら、慎重な投資判断を心がけましょう。目先の格付けだけに惑わされず、長期的な視点で企業の価値を判断することが、成功への鍵と言えるでしょう。

| 信用格付けの注意点 | 詳細 |

|---|---|

| 将来の業績保証ではない | 過去のデータと将来予測に基づくもので、将来を約束するものではない。 |

| 格付け機関による評価基準の違い | 機関ごとに評価基準が異なり、同じ企業でも異なる格付けがつく場合がある。複数の機関の格付けを比較検討する必要がある。 |

| 格付けは変化する | 企業の業績や財務状況の変化に伴い、格付けも定期的に見直される。常に最新情報を把握する必要がある。 |

| 他の情報も考慮する | 財務諸表の分析、事業内容、業界動向など、様々な情報を総合的に判断する必要がある。 |

| 格付けの高い企業でもリスクはある | 経済状況や市場環境の変化によって、業績が悪化する可能性もある。 |

| 長期的な視点 | 目先の格付けだけに惑わされず、長期的な視点で企業の価値を判断する。 |