1株あたり純資産で企業価値を評価

投資の初心者

先生、『1株あたり純資産』ってどういう意味ですか?

投資アドバイザー

いい質問だね。会社の純資産を発行済みの株式数で割ったものだよ。純資産とは、簡単に言うと会社の全財産から負債を引いた残り、つまり本当の持ち物のことだ。

投資の初心者

なるほど。つまり、もし会社が解散したら、1株あたりでどれくらいの財産が株主に配られるのかを表している数値ってことですね?

投資アドバイザー

その通り!まさにその理解で正解だ。BPSが高いほど、1株あたりの価値が高いと判断できる一つの目安になるんだよ。

BPSとは。

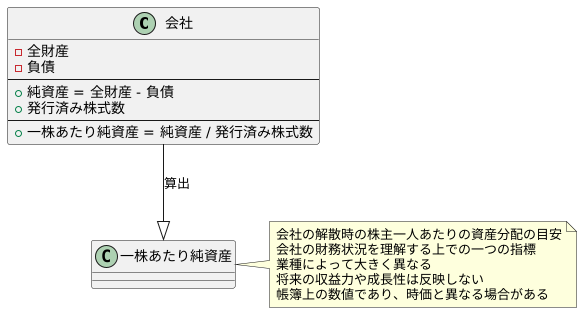

『一株あたり純資産』とは、会社が持つ純資産(会社の本当の財産)を発行済み株式数で割ったもので、投資に関係する言葉です。これは、一株あたりどれだけの純資産を持っているかを示すものです。

1株あたり純資産とは

一株あたり純資産(略して一株純資産)とは、会社が持つ純資産を発行済み株式数で割った数値のことです。簡単に言うと、もし会社が解散した場合、株主一人あたりにどれくらいの資産が分配されるかを示す目安です。

では、純資産とは何かというと、会社の全財産から負債(借金など)を差し引いた残りの金額です。これは会社の本当の持ち物であり、会社の財産基盤とも言えます。この純資産を発行済みの株式数で割ることで、一株あたりどれだけの純資産が支えられているか、つまり一株純資産が計算できます。

一株純資産が高いということは、一株あたり多くの資産に支えられていることを意味します。もし会社が解散した場合、株主はより多くの財産を受け取れる可能性が高いため、一般的には有利だと考えられます。しかし、一株純資産はあくまで帳簿上の数値です。会社の資産は、土地や建物など、時価と帳簿上の金額が異なるものも含まれています。そのため、一株純資産が高いからといって、必ずしも会社の本当の価値が高いとは限りません。

また、一株純資産は会社の将来の収益力や成長性を反映していません。将来大きな利益を上げる可能性のある会社は、たとえ一株純資産が低くても、市場では高く評価されることがあります。逆に、一株純資産が高くても、将来性がなければ市場では低く評価されることもあります。

さらに、業種によっても一株純資産は大きく異なります。製造業のように多くの工場や設備を持つ会社は、一般的に一株純資産が高くなる傾向があります。一方、IT企業のように形のない資産(知的財産など)が多い会社は、一株純資産が低くなる傾向があります。そのため、一株純資産を分析する際は、同業他社と比較することが重要です。一株純資産は会社の財務状況を理解する上での一つの指標であり、他の指標と合わせて総合的に判断する必要があることを覚えておきましょう。

投資判断での活用方法

1株あたり純資産、いわゆるBPSは、株式投資における判断材料のひとつとして、株価の割安・割高を評価する際に役立ちます。このBPSは、企業が保有する純資産を発行済み株式数で割ることで算出されます。簡単に言うと、もし会社が解散した場合、株主1人あたりにどれだけの資産が分配されるかを示す指標です。

株価がBPSを下回っている、つまり株価純資産倍率(PBR)が1倍未満である場合、その株は割安と判断されることがあります。これは、理論上、会社が清算されれば株主はBPS分の資産を受け取れるため、株価がそれよりも低いということは、解散価値よりも低い価格で株が買えることを意味します。いわば、お買い得な状態と言えるかもしれません。

一方で、株価がBPSを大幅に上回っている、つまりPBRが1倍を大きく超えている場合、その株は割高と判断される可能性があります。もちろん、将来的な収益の増加が見込まれる成長企業などは、BPSを上回る株価で取引されることも珍しくありません。将来の利益成長への期待が、現在の株価に織り込まれているからです。

BPSは、企業の財務の健全性を評価する上でも役立ちます。BPSが高いということは、自己資本、つまり返済義務のないお金で事業を運営できている割合が高いことを示し、財務基盤が安定していると考えられます。反対に、BPSが低い場合は、借入金など返済義務のあるお金への依存度が高く、財務的なリスクが高い可能性があります。

しかし、BPSだけで投資判断を下すのは危険です。BPSはあくまで過去の財務データに基づいた指標であり、将来の業績を保証するものではありません。また、業種によってBPSの適正水準は異なります。そのため、投資判断を行う際は、BPSだけでなく、他の財務指標や企業の事業内容、将来性なども総合的に検討することが重要です。

| 項目 | 内容 |

|---|---|

| BPS(1株あたり純資産) | 企業の純資産を発行済み株式数で割って算出。会社解散時の株主1人あたり分配資産の目安。 |

| PBR(株価純資産倍率) | 株価をBPSで割った値。PBR < 1倍は割安、PBR > 1倍は割高とされる可能性あり。 |

| BPSと株価の関係 | 株価 < BPS:割安の可能性(解散価値より低い価格で購入可能) 株価 > BPS:割高の可能性(将来の収益増加期待が織り込まれている場合もある) |

| BPSと財務健全性 | BPS高:自己資本比率が高く財務基盤が安定 BPS低:借入金依存度が高く財務リスクが高い可能性 |

| BPSの注意点 | 過去のデータに基づいた指標であり、将来の業績を保証しない。 業種によって適正水準が異なる。 他の財務指標や事業内容、将来性も総合的に検討が必要。 |

注意点と限界

一株当たり純資産(BPS)は、企業の財務状態を評価する上で役立つ指標ですが、その利用には注意すべき点と限界があります。まずBPSは過去の会計データに基づいて計算されるため、将来の業績を保証するものではありません。企業の真の価値は、将来どれだけの利益を生み出し、どれだけ成長していくかによって大きく左右されます。過去のデータは将来を予測する手がかりにはなりますが、将来の成功を約束するものではないことを理解しておく必要があります。

次に、BPSは資産を帳簿価格で評価しているため、必ずしも市場における実際の価格を反映しているとは限りません。特に土地や建物、機械設備といった固定資産は、時の流れとともに価値が変動し、帳簿上の価格と市場価格に大きな差が生じることがあります。例えば、都心の一等地にある土地は、帳簿価格よりもはるかに高い市場価格で取引される可能性があります。逆に、老朽化した工場の設備は、帳簿価格よりも低い市場価格になるかもしれません。

さらに、BPSは目に見えない資産の価値を十分に反映できていない場合があります。例えば、消費者に広く知られたブランド力や最先端の技術力といった無形資産は、企業の競争力を高める重要な要素です。しかし、これらの無形資産は、BPSには含まれないケースが多く、BPSだけで企業の価値を判断すると、これらの重要な要素を見落とす可能性があります。

したがって、BPSだけで企業の価値を判断するのは危険です。BPSはあくまで企業の財務状態を理解するための一つの指標であり、他の財務指標や企業を取り巻く様々な情報を総合的に分析することで、より正確な企業評価を行う必要があります。収益性や成長性、将来の見通しといった要素も合わせて検討することが重要です。

| BPSの注意点と限界 | 説明 |

|---|---|

| 過去のデータに基づく | 過去の会計データに基づいて計算されるため、将来の業績を保証するものではありません。将来の利益や成長性を考慮する必要があります。 |

| 帳簿価格での評価 | 資産を帳簿価格で評価しているため、市場価格を反映していない可能性があります。特に固定資産は市場価格との乖離が大きくなる可能性があります。 |

| 無形資産の未反映 | ブランド力や技術力といった無形資産を十分に反映できていない場合があります。これらの無形資産は企業の競争力に大きく影響するため、見落とすと正確な評価ができません。 |

| 単独での使用の危険性 | BPSだけで企業価値を判断するのは危険です。他の財務指標や企業の状況を総合的に分析する必要があります。 |

他の指標との組み合わせ

1株当たり純資産(BPS)は、企業の解散価値を測る重要な指標ですが、単独で用いるだけでは、その企業の真の姿を捉えきれません。他の指標と組み合わせることで、より精度の高い投資判断が可能になります。

例えば、収益性を測る指標である株価収益率(PER)と組み合わせることで、現在の株価が割安か割高かを判断する材料となります。BPSが高いにも関わらずPERが低い場合は、市場がその企業の収益力を低く評価している可能性があり、今後の業績改善による株価上昇が期待できるかもしれません。逆に、BPSが低くPERが高い場合は、市場の期待値が高すぎる可能性があり、注意が必要です。

また、成長性を測る指標である株価売上高倍率(PSR)との組み合わせも有効です。BPSとPSRの両方が高い場合は、市場がその企業の将来的な成長に期待を寄せていると考えられます。しかし、成長の持続可能性を慎重に見極める必要があります。

さらに、企業の財務体質を分析する上で、自己資本比率や流動比率といった財務指標との組み合わせも重要です。BPSが高いからといって、必ずしも財務体質が健全とは限りません。多額の負債を抱えている場合、BPSは高くても倒産リスクが高まる可能性があります。自己資本比率や流動比率を確認することで、企業の財務の安定性を判断することができます。

そして、株主還元策を重視する投資家にとっては、配当利回りや配当性向といった指標との組み合わせも欠かせません。BPSが高い企業でも、配当利回りが低い場合は、株主への還元が少ない可能性があります。これらの指標を見ることで、企業の株主還元に対する姿勢を把握できます。

このように、BPSを他の指標と組み合わせて分析することで、企業の収益性、成長性、財務体質、株主還元策など、多角的な視点から企業を評価することができます。多様な情報を活用し、慎重な分析を行うことで、より確かな投資判断が可能になります。

| 指標の組み合わせ | 解釈 | 投資判断 |

|---|---|---|

| BPS & PER (PER:株価収益率) |

|

収益性に着目 |

| BPS & PSR (PSR:株価売上高倍率) |

高BPS & 高PSR:市場は将来的な成長に期待 → 成長の持続可能性を見極める | 成長性に着目 |

| BPS & 自己資本比率 & 流動比率 | 高BPSでも、多額の負債を抱えている場合は倒産リスクが高まる可能性あり。自己資本比率や流動比率を確認することで、財務の安定性を判断。 | 財務体質に着目 |

| BPS & 配当利回り & 配当性向 | 高BPSでも、低配当利回りの場合は株主還元が少ない可能性あり。企業の株主還元に対する姿勢を把握。 | 株主還元策に着目 |

まとめ

一株あたり純資産(BPS)は、企業の解散価値を測る物差しとして、また株価の割安度を判断する物差しとして役に立ちます。BPSは、企業の純資産を発行済み株式数で割ることで計算されます。つまり、もし会社が今すぐ解散した場合、株主一人あたりにどれだけの資産が分配されるかを示す数値です。BPSが高いほど、株主への還元余力が高いと解釈できます。また、BPSを現在の株価と比較することで、株価の割安度を評価することも可能です。株価がBPSを下回っている場合、その株は割安と判断されることがあります。

しかし、BPSだけで投資判断を下すのは危険です。BPSは過去の帳簿上の数値に基づいて計算されるため、将来の収益や成長性を反映しているとは限りません。例えば、将来大きな利益が見込まれる成長企業の場合、BPSは低くても株価は高くなることがあります。また、BPSは有形資産を重視する一方で、現代の企業にとって重要な無形資産(特許、ブランド、ノウハウなど)の価値を十分に捉えきれていないという欠点もあります。技術力やブランド力が高い企業の場合、BPSではその真の価値を評価できない可能性があります。

したがって、投資判断を行う際は、BPSだけでなく、他の財務指標や企業情報も合わせて総合的に分析することが重要です。株価収益率(PER)や株価売上高倍率(PSR)といった収益性を示す指標や、自己資本比率といった財務の健全性を示す指標、配当利回りといった株主還元を示す指標などを併せて確認することで、より多角的な視点から企業を評価できます。これらの指標をBPSと組み合わせて分析することで、より精度の高い投資判断が可能になります。投資は、多角的な視点と慎重な分析が不可欠です。BPSのメリットとデメリットを理解し、適切に活用することで、より効果的な投資を行いましょう。

| 項目 | 内容 |

|---|---|

| BPS(一株あたり純資産)の定義 | 企業の純資産 ÷ 発行済み株式数 |

| BPSの活用 |

|

| BPSが高い場合 | 株主への還元余力が高いと解釈 |

| 株価 < BPS | 株は割安と判断される場合あり |

| BPSの注意点 |

|

| BPS以外の投資判断指標 |

|

| 効果的な投資を行うために | BPSのメリットとデメリットを理解し、他の指標と合わせて総合的に分析 |