ROEで企業の収益性を見極める

投資の初心者

先生、「ROE」ってよく聞くんですけど、何のことかよく分かりません。教えてもらえますか?

投資アドバイザー

いいかい? ROEは「自己資本利益率」のことで、会社が株主から集めたお金をどれだけうまく使って利益をあげているかを表す割合のことだよ。例えば、100万円出資して10万円の利益が出たら、ROEは10%になるんだ。

投資の初心者

なるほど。100万円投資して10万円の利益ならROEは10%ですね。ということは、ROEの数字が大きいほど、投資したお金を効率的に活用して利益をあげている会社ということですね?

投資アドバイザー

その通り! ROEが高い会社は、効率的に利益をあげていると考えられる。ただ、ROEだけで会社の良し悪しを判断するのではなく、他の指標と合わせて総合的に判断することが大切だよ。

ROEとは。

会社のお金の使い方のうまさを示す『自己資本利益率』について説明します。これは、会社が自分のお金でどれだけ儲けを出せたかを見るためのものです。

自己資本利益率とは

自己資本利益率(自己資本利益割合ともいいます)は、会社が株主から預かったお金をどれだけ有効に活用して利益をあげているかを示す大切な収益性指標です。この割合は、会社の純利益を自己資本で割って計算します。自己資本とは、会社が株主から集めた資金や、これまでの事業活動で積み上げた利益などを合わせたものです。

この数値が高いほど、少ない元手で多くの利益をあげている、つまり資本効率が良いことを意味します。逆に低い場合は、集めた資金を十分に活かせていない、経営効率が悪い可能性があります。例えば、同じ100万円の自己資本を持つ二つの会社があるとします。A社は10万円の利益、B社は20万円の利益をあげたとします。この場合、A社の自己資本利益率は10%、B社は20%となります。B社の方が自己資本利益率が高く、より効率的に資金を活用していることがわかります。

自己資本利益率は、投資家が企業の将来性を判断する際にも重要な役割を果たします。高い自己資本利益率を継続的に維持している会社は、成長性が高いと見なされることが多いです。ただし、単年度の数値だけで判断するのではなく、数年間の推移を見ることで、より正確な評価ができます。一時的に高い数値が出ていても、それが長続きしなければ意味がありません。また、同じ業界の他の会社と比較することも重要です。業界の平均値と比べて高い数値を出している会社は、その業界で競争力が高いと考えられます。

このように、自己資本利益率は会社の収益性や将来性を測る上で欠かせない指標であり、投資判断を行う上で有効な情報を提供してくれます。しかし、自己資本利益率だけで会社のすべてを判断することはできません。他の財務指標と合わせて総合的に判断することが大切です。

| 項目 | 説明 |

|---|---|

| 自己資本利益率 (ROE) | 株主から預かったお金をどれだけ有効に活用して利益をあげているかを示す収益性指標。純利益 ÷ 自己資本 で計算。 |

| 自己資本 | 株主から集めた資金や、これまでの事業活動で積み上げた利益などを合わせたもの。 |

| 数値が高い場合 | 少ない元手で多くの利益をあげている、つまり資本効率が良い。 |

| 数値が低い場合 | 集めた資金を十分に活かせていない、経営効率が悪い可能性がある。 |

| 計算例 | 自己資本100万円、利益10万円のA社はROE 10%、自己資本100万円、利益20万円のB社はROE 20%。B社の方が効率的。 |

| 投資判断における役割 | 高いROEを継続的に維持している会社は、成長性が高いと見なされることが多い。 |

| 注意点 | 単年度ではなく数年間の推移を見る。業界の平均値と比較する。他の財務指標と合わせて総合的に判断する。 |

計算方法と注意点

収益性を測る指標のひとつ、自己資本利益率(ROE)の計算方法と注意点について解説します。ROEは、企業が株主から預かったお金をどれだけ有効に活用して利益を上げているかを示す重要な数値です。

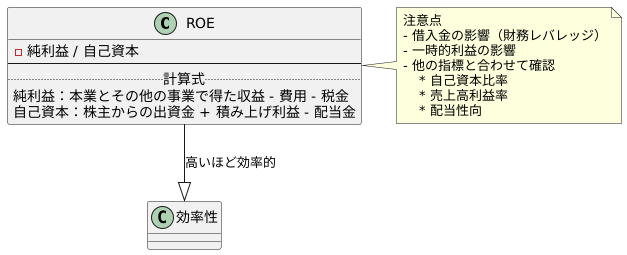

ROEは、純利益を自己資本で割ることで算出されます。純利益とは、企業が本業とその他の事業で得た収益から、税金や様々な費用を差し引いた最終的な利益です。これは、企業の儲けの実力を示す重要な指標です。一方、自己資本とは、株主からの出資金と、これまで企業が積み上げてきた利益の合計から、株主への配当金を差し引いたものです。これは、企業が事業を行うための元手となるお金を示しています。

つまり、ROEは、株主から集めたお金と、過去から積み立ててきた利益をどれだけ効率的に使って、最終的な利益を生み出しているかを示す割合と言えるでしょう。ROEの数値が高いほど、株主の資金を効率的に運用し、高い利益を上げていると判断できます。

しかし、ROEだけで投資の判断を下すのは危険です。なぜなら、ROEは借入金の活用状況(財務レバレッジ)に影響を受けるからです。借入金が多い企業は、自己資本が少なくなるため、ROEが高くなる傾向があります。また、一時的な特別利益などで純利益が大きく増減した場合、ROEもそれに伴って大きく変動する可能性があります。

したがって、ROEを見る際には、借入金の割合や純利益の推移なども併せて確認することが重要です。ROE単独ではなく、他の財務指標と合わせて多角的に分析することで、より的確な企業評価を行うことができます。他の指標としては、自己資本比率や売上高利益率、配当性向などを確認すると、企業の財務状況や経営方針をより深く理解することができます。

活用方法と事例

自己資本利益率(ROE)は、企業がどれほど上手に株主のお金を使って利益を生み出しているかを示す大切な尺度です。投資先を選ぶ際に、このROEは非常に役立ちます。ROEが高いほど、企業は少ない元手で多くの利益を上げていることを意味し、経営効率が良いと言えるでしょう。

例えば、A社とB社という二つの会社を比べてみましょう。A社のROEが20%、B社のROEが10%だとします。この場合、A社はB社と比べて二倍の効率で利益を上げています。つまり、A社は株主から預かった100円につき20円の利益を生み出しているのに対し、B社は10円しか生み出せていないということです。このように、ROEを見ることで、どの会社がより効率的に事業を行っているかを判断することができます。

しかし、ROEだけで投資を決めるのは早計です。ROEが高いからといって、必ずしも良い投資先とは言えないからです。例えば、A社が多くの借金をして事業を拡大していたとしましょう。借金によって事業規模が大きくなれば、利益も増え、ROEも高くなります。しかし、もしA社の事業がうまくいかなくなったら、借金の返済が難しくなり、倒産する危険性も高まります。つまり、高いROEは、借金によるものかもしれないので、注意が必要です。

また、同じ業界の他社のROEと比べることも重要です。A社のROEが20%で、B社のROEが10%だったとしても、もしその業界の平均ROEが15%だとしたら、B社の10%は低いと言えるでしょう。逆に、A社の20%は平均より高く、優れていると言えるでしょう。このように、ROEは他の会社のROEや、会社の財務状況などと合わせて総合的に判断することが大切です。ROEだけを見るのではなく、様々な情報を組み合わせて、多角的に検討することで、より確かな投資判断を行うことができます。

| 項目 | 説明 |

|---|---|

| 自己資本利益率(ROE) | 株主資本を使ってどれだけの利益を生み出しているかを示す指標。高いほど効率が良い。 |

| ROEの比較例 |

A社はB社の2倍の効率で利益を上げている。 |

| ROEの注意点 |

|

| 業界平均ROEとの比較例 |

|

| 結論 | ROEだけでなく、財務状況や他社比較など、多角的に検討する必要がある。 |

目標値と改善策

事業の収益性を測る指標として、自己資本利益率(ROE)は重要です。一般的に、ROEの目標値は10%以上と言われています。これは、出資された資本に対して、どれだけ効率的に利益を生み出しているかを示すからです。しかし、すべての企業に一律に10%の目標値が当てはまるわけではありません。企業が属する業種や、企業の成長段階によって、適切なROEは異なってきます。

例えば、成長過程にある企業は、高いROEが期待されます。新たな事業展開や技術革新によって、急速に利益を伸ばせる可能性があるからです。一方で、成熟した業界で事業を展開する企業は、必ずしも高いROEを目指すべきではありません。市場の成長が緩やかなため、無理に高いROEを追求すると、過剰な投資やリスクにつながる可能性があります。このような企業にとっては、安定したROEを維持することが重要になります。堅実な経営を続け、着実に利益を積み重ねていくことが、長期的な成長につながります。

ROEを改善するためには、主に三つの方法があります。一つ目は売上高を伸ばすことです。新しい商品やサービスを開発したり、販売経路を広げたりすることで、より多くの収益を上げることができます。二つ目は費用を抑えることです。不要な支出を減らし、生産性を高めることで、利益率を向上させることができます。三つ目は資産を有効活用することです。在庫管理を徹底したり、設備投資を最適化したりすることで、少ない資本でより多くの利益を生み出すことができます。

ROEを持続的に改善するためには、これらの方法を組み合わせて、総合的に取り組むことが重要です。そして、それぞれの企業は、置かれた状況に合わせて適切な目標値を設定し、具体的な改善策を実行していく必要があります。市場環境の変化や競合他社の動向にも注意を払いながら、柔軟に戦略を調整していくことが、持続的な成長を実現するための鍵となります。

| 項目 | 説明 |

|---|---|

| ROE (自己資本利益率) | 事業の収益性を測る重要な指標。出資された資本に対してどれだけ効率的に利益を生み出しているかを示す。一般的に10%以上が目標値とされるが、業種や成長段階によって適切な値は異なる。 |

| 成長企業 | 高いROEが期待される。新たな事業展開や技術革新によって急速に利益を伸ばせる可能性がある。 |

| 成熟企業 | 必ずしも高いROEを目指すべきではない。市場の成長が緩やかなため、無理に高いROEを追求すると過剰な投資やリスクにつながる可能性がある。安定したROEを維持することが重要。 |

| ROE改善策 |

|

| 持続的ROE改善 | 上記の方法を組み合わせて総合的に取り組むことが重要。適切な目標値設定、具体的な改善策の実行、市場環境や競合他社の動向への注意、柔軟な戦略調整が必要。 |

他の指標との関係性

自己資本利益率(ROE)は、企業の収益性を測る重要な指標ですが、単独で評価するよりも、他の財務指標と合わせて分析することで、より深い洞察を得ることができます。ROEは、他の指標との関連性を理解することで、その水準の高低の要因を特定し、企業の財務状況をより正確に把握することができます。

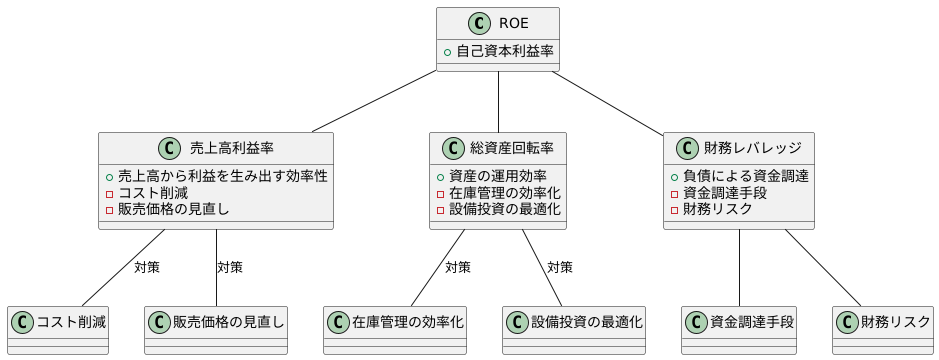

ROEは、売上高利益率、総資産回転率、財務レバレッジの3つの指標に分解することができます。これはデュポン分解と呼ばれ、ROEを多角的に分析する上で非常に役立ちます。まず、売上高利益率は、企業が売上高からどれだけの利益を生み出しているかを示す指標です。売上高利益率が高いほど、効率的に利益を上げていることを意味します。次に、総資産回転率は、企業が保有する資産をどれだけ効率的に活用して売上高を創出しているかを示す指標です。総資産回転率が高いほど、資産の運用効率が高いことを示します。最後に、財務レバレッジは、企業が事業にどれだけの負債を利用しているかを示す指標です。財務レバレッジが高いほど、負債による資金調達を積極的に行っていることを意味します。

これらの3つの指標は、ROEと密接に関連しています。例えば、売上高利益率が向上すれば、ROEも向上する傾向があります。同様に、総資産回転率や財務レバレッジの向上も、ROEの向上に繋がります。しかし、財務レバレッジは諸刃の剣であることを忘れてはなりません。負債は資金調達手段として有効ですが、過剰な負債は企業の財務リスクを高める可能性があります。

ROEが低い場合、デュポン分解を用いてその要因を分析することで、効果的な対策を立てることができます。例えば、ROEが低い原因が売上高利益率の低さにある場合は、コスト削減や販売価格の見直しなどの対策が考えられます。総資産回転率が低い場合は、在庫管理の効率化や設備投資の最適化などが有効です。このように、ROEだけでなく、関連する他の指標も合わせて分析することで、企業の財務状況を総合的に判断し、より適切な経営判断を行うことができます。