最良執行:投資成果を高める鍵

投資の初心者

先生、『最良執行』って、手数料が安い証券会社を選ぶってことですか?

投資アドバイザー

手数料は確かに大切な要素ですが、それだけではありません。証券の売買では、売買手数料以外にも、市場への影響や売買のタイミングによる価格変動といった『隠れた費用』も発生します。『最良執行』とは、これらの費用も含めた総費用を最小限にするよう努力する義務のことです。

投資の初心者

なるほど。『隠れた費用』も考える必要があるんですね。具体的にはどんな費用があるんですか?

投資アドバイザー

例えば、一度にたくさんの株を売買しようとすると、市場価格に影響を与えてしまい、思ったような価格で売買できないことがあります。これが『市場への影響による費用』です。他にも、売買のタイミングが遅れたために損失が発生するといった『機会費用』もあります。これらの費用も含めて、顧客にとって一番良い方法で売買を行うことが『最良執行』です。

最良執行とは。

お金を運用する会社が、株や債券などの売買をするときには、売買にかかる手数料や税金だけでなく、市場への影響などで生じる目に見えにくい費用も含めて、取引にかかる費用全体をできるだけ少なくする必要があります。なぜなら、取引費用は運用成績を悪化させる要因となるからです。(実際の運用成績は、見かけ上の運用成績から取引費用を引いたものになります。) こういう費用全体を最小限にする努力のことを「最良執行」といい、お金を運用する会社が持つ責任の一つです。近年、株の取引場所が自由に選べるようになったり、会社自身の資金で取引を行うことが増えたりするなど、取引の方法が多様化しているため、「最良執行」を徹底することがますます重要になっています。

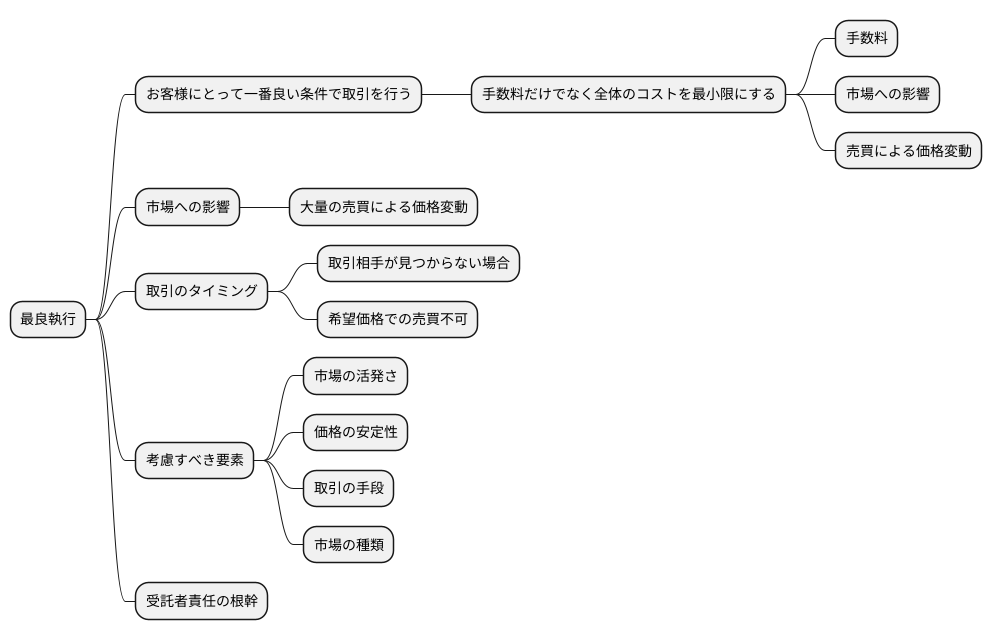

最良執行とは

お預かりした大切な資産を運用する際、金融機関や運用会社には『最良執行』と呼ばれる大切な責任があります。これは、一言で言えば、お客様にとって一番良い条件で取引を行うということです。

よく誤解されることですが、単に売買の手数料が安い場所を選ぶ、ということではありません。確かに手数料は大切な要素ですが、それ以外にも市場への影響や、売買による価格の変動といった隠れた費用も含めて、全体のコストを最小限にする必要があります。

例えば、大きな金額の株を一度に売買しようとすると、その売買自体が市場価格を動かしてしまう可能性があります。また、売買したい時にすぐに取引相手が見つからない市場では、希望する価格で売買できない場合もあります。このような市場の特性や取引のタイミングも、最良執行を考える上では欠かせない要素です。

具体的には、市場の活発さや、価格の安定性なども含めた様々な条件を比較検討し、お客様にとって総合的に最も有利な取引方法を選ばなければなりません。近年、取引の手段や市場の種類が増えているため、常に最新の情報を把握し、より良い方法を追求していく努力が求められています。

お客様からお預かりした資産を大切に扱うという意味で、最良執行は受託者責任の根幹をなすと言えるでしょう。

取引コストの全体像

お取引にかかる費用は、ぱっと見てわかる手数料や税金だけではありません。売買注文を出す行為そのものが市場に少なからず影響を与え、その影響が費用となって現れることもあります。これを市場影響費用といいます。

例えば、たくさんの株を一度に買おうとすると、その株の値段が上がってしまうことがあります。逆に、たくさんの株を一度に売ろうとすると、その株の値段が下がってしまうことがあります。自分が売買注文を出すことで株価が変わってしまうと、最初に考えていた値段で取引できないことになりかねません。これが市場影響費用の正体です。

市場影響費用は、お取引にかかる費用のうち、無視できない割合を占める場合があります。特に、一度にたくさんの株を取引する場合や、あまり売買されていない株を取引する場合は、市場影響費用が大きくなる傾向があります。

また、市場影響費用以外にも、お取引にかかる費用は様々です。例えば、売買のタイミングや市場の活況度合いによっても費用は変わってきます。活発に売買されている株は、希望の値段で売買しやすいので費用は抑えられますが、あまり売買されていない株は、希望の値段で売買しにくいため費用がかさむ場合があります。

お取引で最も良い結果を得るためには、これらの様々な費用をきちんと把握し、できるだけ少なくすることが大切です。そのためには、市場の状況を的確に分析する力や、市場についての深い知識が欠かせません。証券会社など専門家の助言を受けながら、様々な情報を活用し、ご自身に合ったお取引方法を見つけることが重要です。

| 費用の種類 | 説明 | 影響を受ける場合 |

|---|---|---|

| 市場影響費用 | 売買注文を出す行為そのものが市場に影響を与え、取引価格が変動することで発生する費用。 | 一度にたくさんの株を取引する場合、あまり売買されていない株を取引する場合 |

| その他費用 | 売買のタイミングや市場の活況度合いによって変動する費用。 | 市場の活況度合いが低い場合、希望の値段で売買しにくい株を取引する場合 |

| 手数料、税金 | 売買時に明示的に発生する費用。 | 常に発生 |

最良執行の難しさ

最良執行とは、お客様の注文を最も有利な条件で執行することですが、これは口で言うほど容易なことではありません。株式や債券などの市場は常に動いており、まるで生き物のように上がったり下がったりを繰り返します。そのため、将来の価格や市場への影響を寸分違わず予想することは、天気予報で明日の気温を完璧に当てるのと同じくらい難しいのです。つまり、どんなに経験豊富な専門家でも、未来を完全に予測することはできないのです。

取引の状況も毎回違います。ある時は多くの買い注文が出て活況を呈する一方、ある時は売りが殺到し価格が急落することもあります。このように、市場は常に変化し続けるため、取引ごとに最適な方法は変わってきます。まるで、日々変わる天候に合わせて服装を選ぶようなものです。常に状況に合わせた的確な判断が必要となります。最良執行を実現するためには、市場の動きを常に注意深く観察し、迅速かつ的確な判断を下す必要があるのです。

さらに、取引にかかる手数料や税金といった取引コストの計算方法や、その評価基準も複雑です。専門家でさえ理解に時間を要するほど、複雑に絡み合っています。そのため、取引が本当に最良の条件で行われたのかどうかを、公平な目で判断することは非常に難しいと言えるでしょう。これは、職人の技術を評価する際に、様々な要素を考慮しなければならないのと同じです。

これらの難しさがあるため、運用会社は常に最新の技術や情報を積極的に取り入れ、お客様にとって最良の取引を実現できるよう、たゆまぬ努力を続ける必要があるのです。常に学び続け、進化していくことが求められています。まるで、技術を磨き続ける職人、あるいは常に新しい知識を吸収する学者のように。

| 最良執行の難しさ | 具体例 | 類似例 |

|---|---|---|

| 市場の変動性 | 価格の変動予測困難 | 天気予報 |

| 取引状況の変化 | 売買の活況度合い | 服装選び |

| 取引コストの複雑性 | 手数料、税金計算 | 職人の技術評価 |

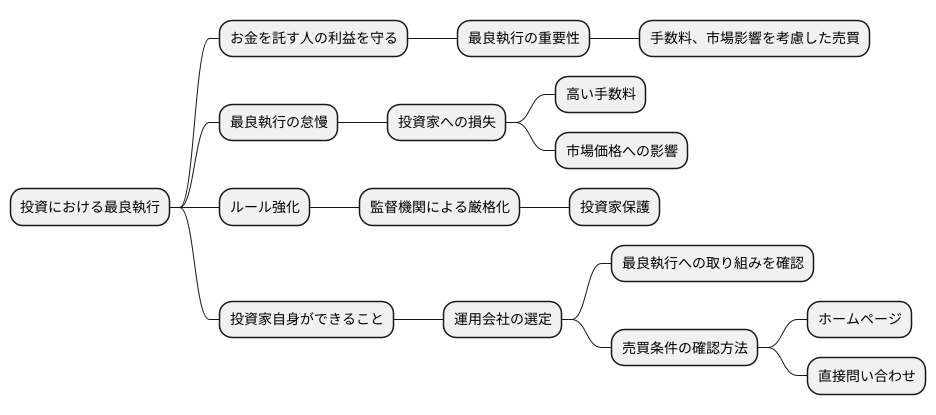

投資家保護の観点

お金を託す人たちの利益を守ることは、投資の世界でとても大切です。それを実現するためには、「最良執行」という考え方が欠かせません。これは、預かったお金で投資を行う際に、手数料や市場の影響などをよく考えて、一番良い条件で売買を行うことを指します。

もし、お金を運用する会社がこの最良執行を怠ると、どうなるでしょうか。例えば、手数料の高い取引所を選んでしまったり、大きな注文を出して市場価格を動かしてしまったりすることで、投資家にとっては損失につながる可能性があります。本来得られるはずの利益が、不適切な取引によって減ってしまうかもしれません。

このような事態を防ぐため、国のお金に関するルールを決める機関は、最良執行に関するルールをより厳しくしています。投資家を守るための仕組みを強化し、運用会社が適切に業務を行うように監督しているのです。

投資家自身も、自分の大切なお金を誰に託すのか、しっかりと見極める必要があります。運用会社が、どのような考えで最良執行に取り組んでいるのか、具体的にどのような方法で売買の条件を決めているのかなどを事前に確認することが大切です。ホームページなどで情報公開されている場合もありますし、直接問い合わせることもできます。

投資は、将来に向けた大切な活動です。最良執行への理解を深め、信頼できる運用会社を選ぶことで、自分のお金を安心して任せられるようにしましょう。

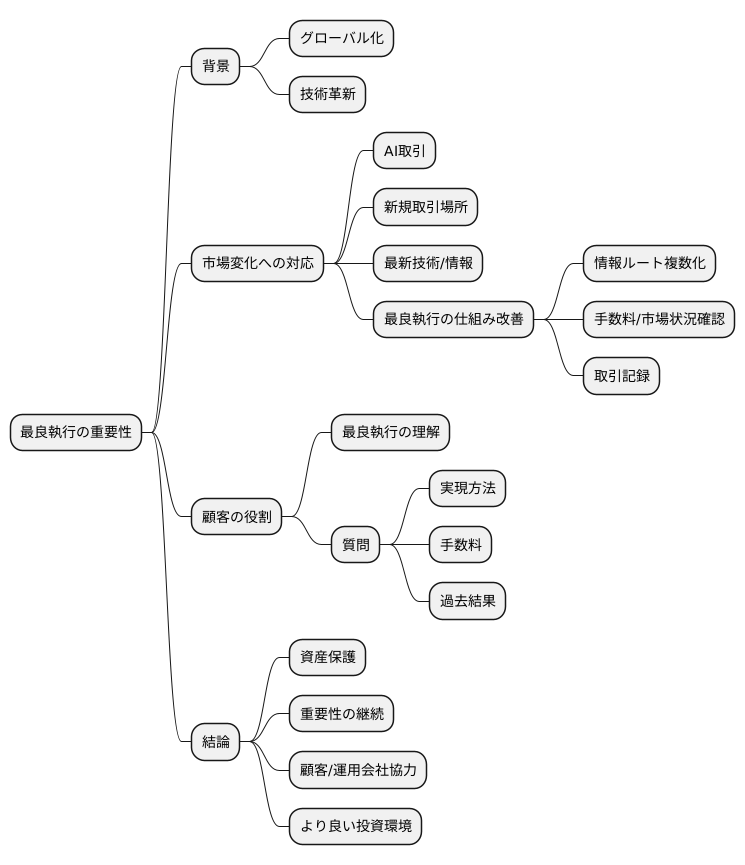

今後の展望と重要性

お金の世界は国境を越えて広がり、技術もどんどん新しくなっています。そのため、お客さまにとって一番良い条件で取引を行う「最良執行」の大切さがこれまで以上に増しています。

例えば、人工知能を使った取引や新しい取引場所の登場など、市場は常に変化しています。このような変化に遅れをとらないためには、運用会社は常に最新の技術や情報を学び、最良執行のための仕組みをもっと良くしていく必要があります。具体的には、取引の情報ルートを複数持つこと、取引にかかる手数料や市場の状況を常に確認すること、そして取引の記録をきちんと残すことなどが挙げられます。

また、お客さま自身も最良執行についてよく理解し、運用会社に積極的に質問をすることが大切です。例えば、「どのような方法で最良執行を実現しているのか」「取引の手数料はいくらかかるのか」「過去に行った取引の結果はどうだったのか」といった質問をすることで、運用会社が適切な最良執行を行っているかを確かめることができます。

最良執行は、お客さまの大切な資産を守るための重要な土台です。今後の市場においても、最良執行の重要性は変わりません。お客さまと運用会社が共に協力し、最良執行を徹底していくことで、より良い投資環境を築いていくことができると考えています。

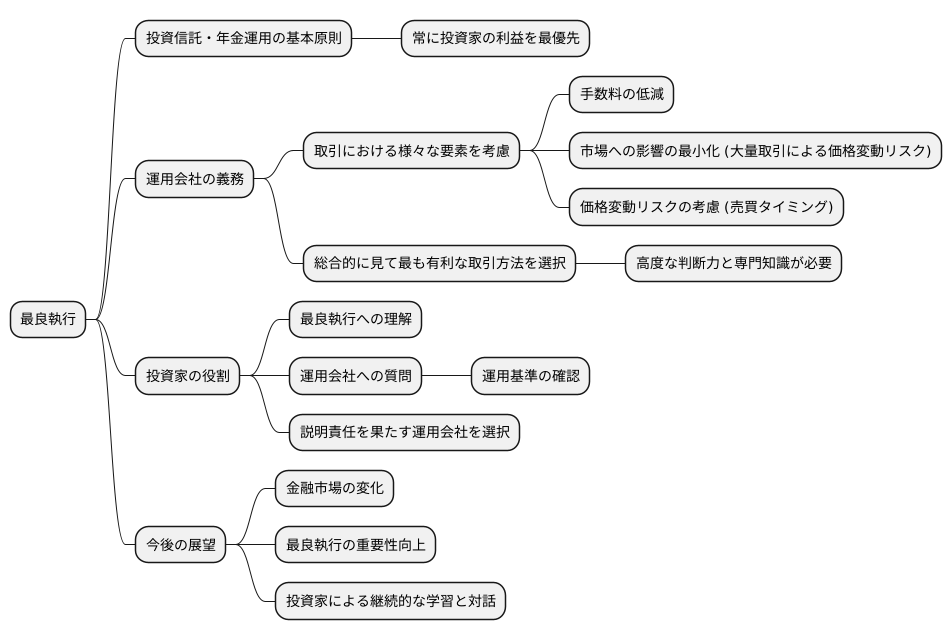

まとめ

私たちが投資信託や年金に預けているお金は、どのように運用されているのでしょうか? その運用を理解する上で欠かせないのが「最良執行」という考え方です。これは、預かったお金を運用する会社が、常に私たちの利益を一番に考えて取引を行う義務のことを指します。運用会社は、私たちの利益を最大にするため、様々なことを考えながら取引を行う必要があります。

まず、取引にかかる手数料を低く抑えることは当然のことです。しかし、それだけではありません。大きな金額の取引を一度に行うと、市場価格に影響を与え、思わぬ損失につながる可能性があります。また、売買のタイミングによっては、価格変動のリスクも考慮しなければいけません。このように、手数料だけでなく、市場への影響や価格の変動といった様々な要素を総合的に見て、最も有利な取引方法を選ぶ必要があるのです。 これは簡単なことではなく、運用会社には高度な判断力と専門知識が求められます。

私たち投資家も、自分の資産を守るためには、最良執行についてよく理解しておくことが大切です。運用会社がどのような基準で最良執行を行っているのか、積極的に質問してみましょう。 自分のお金をどのように運用しているのか、きちんと説明してくれる会社を選ぶことが重要です。金融市場は常に変化しており、それに伴って、最良執行の重要性はさらに高まっていくでしょう。 私たち投資家も、常に学び続け、運用会社との対話を重ねることで、大切なお金をより効果的に運用していくことができるのです。