株式で年金掛金を?新しい納付方法

投資の初心者

先生、『上場株式による掛金納付』ってどういう意味ですか?難しくてよくわからないです。

投資アドバイザー

簡単に言うと、会社が従業員の年金を積み立てるとき、お金の代わりに上場している会社の株で納めることができる仕組みのことだよ。

投資の初心者

へえ、株で払えるんですね。でも、なんでそんな仕組みがあるんですか?

投資アドバイザー

それはね、株価が上がれば、年金の資産も増える可能性があるからだよ。企業にとっては、現金支出を抑えつつ年金資産を増やす効果が期待できる、というメリットがあるんだ。

上場株式による掛金納付とは。

会社員などの年金を運用する年金基金には、会社が従業員に代わって積み立てるお金(掛金)があります。この掛金は通常お金で支払いますが、法律の改正によって、特定の場合に限り、お金の代わりに株式で支払うことが認められるようになりました。具体的には、厚生年金基金と会社が合意した場合、会社は追加で積み立てるお金(補足掛金)を、証券取引所に上場されている株式で支払うことができます。株式の価格は、取引されている時の価格で計算され、詳しい計算方法は厚生労働省が決めたルールに従います。確定給付企業年金の場合も同様で、会社は追加の掛金を株式で支払うことができます。ただし、複数の会社が共同で運用するタイプの確定給付企業年金の場合は、年金基金側の同意が必要です。

株式納付制度の概要

従業員の老後の生活資金を確保するための年金制度において、掛金の納付方法はこれまで、主に現金で行われてきました。しかし、社会経済情勢の変化や企業の資金運用ニーズの多様化を背景に、平成12年の法律改正によって、新たな選択肢が加わりました。それが株式納付制度です。

この制度は、厚生年金基金や確定給付企業年金において、事業主が従業員の年金掛金の一部を上場株式で納付することを可能にするものです。従来の現金納付に加えて株式での納付を認めることで、企業の資金繰りの柔軟性を高め、より多様な資産運用を通じて年金資産の効率的な運用を促進することを目的としています。

株式納付制度の対象となるのは、法定掛金を上回る上乗せ部分の掛金、いわゆる補足掛金です。従業員の基本的な年金給付を確保するための法定掛金は、引き続き現金で納付する必要があります。上乗せ部分の掛金に株式納付を適用することで、将来の年金給付額の向上を図りつつ、企業の財務戦略にも柔軟性を持たせることができます。

納付できる株式は上場株式に限られています。株式の時価が変動することを考慮し、納付時の時価で評価されます。また、納付に際しては、厚生労働省令で定められた所定の算定方法に従う必要があります。これは、適正な掛金納付を確保し、年金制度の健全性を維持するための重要な規定です。さらに、基金型確定給付企業年金の場合は、株式納付を行う前に、基金の同意を得る必要があります。基金の運営状況や投資方針との整合性を図ることで、年金資産の安定運用を図ることが重要です。

| 項目 | 内容 |

|---|---|

| 制度名 | 株式納付制度 |

| 概要 | 厚生年金基金や確定給付企業年金において、事業主が従業員の年金掛金の一部を上場株式で納付することを可能にする制度 |

| 目的 | 企業の資金繰りの柔軟性を高め、より多様な資産運用を通じて年金資産の効率的な運用を促進する |

| 対象掛金 | 法定掛金を上回る上乗せ部分の掛金(補足掛金) |

| 納付可能な株式 | 上場株式 |

| 株式の評価 | 納付時の時価 |

| 納付方法 | 厚生労働省令で定められた所定の算定方法に従う |

| 基金型確定給付企業年金の場合 | 株式納付を行う前に、基金の同意を得る必要がある |

厚生年金基金における株式納付

従業員の老後資金を積み立てるための制度である厚生年金基金では、事業主が現金の代わりに株式を納付できる場合があります。これは、厚生年金基金の同意を得た上で、本来現金で支払うべき補足掛金の一部または全部を株式で納めることを意味します。

この株式納付には、事業主にとっていくつかの利点があります。まず、保有している株式を有効活用できるため、現金の支出を抑えることができます。特に、成長が見込まれる自社株を納付する場合には、将来の値上がり益も期待できます。また、現金ではなく株式を保有することで、物価上昇のリスクにも対応できます。

しかし、株式納付にはリスクも伴います。株式の価格は変動するため、納付時の価格よりも値下がりする可能性があります。そうなると、年金資産の目減りにつながりかねません。そのため、事業主は株式市場の動向を慎重に見極め、長期的な視点で判断する必要があります。過去の株価推移や将来の業績予想などを考慮し、リスクとリターンのバランスを適切に評価することが重要です。

厚生年金基金側も、受託者責任の観点から、納付された株式の評価やリスク管理を適切に行う必要があります。例えば、特定の銘柄に集中しすぎないよう、分散投資を心がける必要があります。また、株式の時価評価を定期的に行い、必要な場合は売却などの対応も検討しなければなりません。このように、株式納付は事業主と厚生年金基金双方にとって、慎重な運用と管理が必要な制度と言えるでしょう。

| 項目 | 内容 | メリット | デメリット/リスク |

|---|---|---|---|

| 厚生年金基金への株式納付 | 事業主が現金の代わりに株式で厚生年金基金に掛金を納付する制度。 | 現金支出の抑制 | 株価変動による年金資産の目減りリスク |

| 自社株納付による値上がり益の期待 | |||

| 物価上昇リスクへの対応 | |||

| 保有資産の有効活用 | |||

| 事業主の対応 | 株式市場の動向を慎重に見極め、長期的な視点で判断。 | – | 株価下落リスク |

| リスクとリターンのバランス評価 | |||

| 厚生年金基金の対応 | 受託者責任の観点から、納付された株式の評価やリスク管理を適切に行う。 | – | 特定銘柄への集中リスク |

| 適切な時価評価と売却判断 |

確定給付企業年金における株式納付

確定給付企業年金は、将来受け取れる年金額があらかじめ決まっている制度です。従業員にとっては、将来の年金受給額が確定しているため、安心して老後の生活設計を立てることができます。一方で、企業にとっては、従業員に約束した年金を確実に支払う義務があります。この確定給付企業年金において、企業は現金だけでなく、株式を納付することで年金の積み立てを行うことができます。これを株式納付といいます。

株式納付は、主に確定給付企業年金を運営する基金に行われます。この基金は、従業員から集めた掛金や企業からの掛金をまとめて運用し、将来の年金給付に備えています。株式納付を行う場合、基金が同意する必要がある場合もあります。これは、基金が責任を持って年金資産を管理し、加入者の利益を守るためです。

企業にとって、株式納付にはいくつかのメリットがあります。まず、自社の株式を年金資産として活用できるため、現金の支出を抑え、資金繰りを楽にすることができます。また、年金資産の運用において、株式を組み入れることで、資産の分散を図り、リスクを抑えながら収益性を高める可能性があります。

しかし、株式納付にはリスクも伴います。株式の価値は市場の変動によって上下するため、年金資産の価値が変動する可能性があります。もし、納付した株式の価格が下落した場合、年金資産が目減りする可能性もあるため、適切なリスク管理を行う必要があります。企業は、納付する株式の種類や時期、リスク管理の方法などを慎重に検討し、従業員への影響を最小限に抑えるよう努める必要があります。

また、従業員に対しては、株式納付によって年金資産がどのように影響を受けるか、分かりやすく説明する義務があります。企業は、透明性の高い情報提供を行い、従業員の理解と協力を得ることが重要です。

| 項目 | 内容 |

|---|---|

| 確定給付企業年金 | 将来の年金受給額があらかじめ決まっている制度。 |

| 株式納付 | 企業が現金の代わりに株式を年金基金に納付すること。 |

| メリット(企業) | – 現金支出の抑制、資金繰りの改善 – 年金資産の分散、リスク抑制と収益性向上 |

| リスク(企業) | – 株式価値の変動による年金資産の目減りリスク |

| 基金の役割 | – 掛金の運用、年金給付の準備 – 株式納付への同意(場合により) |

| 従業員への影響 | – 年金資産の変動リスク – 企業による情報提供の必要性 |

株式納付のメリットとデメリット

株式納付とは、現金ではなく株式を年金基金に拠出する制度です。この制度には、会社経営者や従業員双方にとってメリットとデメリットが存在します。

まず、会社にとってのメリットを見ていきましょう。最大の利点は、現金支出を抑えながら年金資産を形成できる点です。特に、自社株を多く保有する経営者にとっては、保有株式を活用することで資金繰りを圧迫することなく年金積立を行うことができます。また、年金資産を株式で運用することで、市場の活況時には資産増加も見込めます。分散投資先の一つとして株式を活用することで、年金資産全体の運用状況の安定化を期待することもできます。

一方、デメリットも存在します。株式市場は常に変動するため、拠出した株式の価値が下落する可能性があります。市場の低迷期には、年金資産が目減りするリスクも考慮しなければなりません。また、株式納付には、通常の現金納付に比べて複雑な手続きが必要となります。基金の同意を得るための資料作成や申請手続きなど、事務負担も増加します。関連法令や年金基金の規約を理解し、適切な手続きを行う必要があるため、専門家の助言を受けることも重要です。

従業員の立場から見ると、会社が株式納付を行うことで、間接的に自社の業績向上に貢献することになると言えます。会社の財務状況が改善されれば、従業員の給与や賞与の増加、福利厚生の充実につながる可能性があります。しかし、株式市場の変動リスクは従業員にも影響します。会社の拠出した株式の価値が下落すれば、将来受け取る年金額が減少する可能性もあるため、注意が必要です。

このように株式納付にはメリットとデメリットが存在するため、導入を検討する際には、会社の財務状況、株式市場の動向、年金基金の規約などを総合的に判断することが重要です。専門家とよく相談し、慎重に検討を進めることが不可欠です。

| 立場 | メリット | デメリット |

|---|---|---|

| 会社 |

|

|

| 従業員 |

|

|

今後の展望と注意点

株式納付制度は、企業年金における資産運用の新たな手法として注目を集めています。これは、企業が従業員の年金資産の一部を自社株で納付できる仕組みです。将来は、より多くの企業がこの制度を活用し、年金資産の運用を多様化していくと見込まれます。この制度の導入により、企業は従業員の年金資産の一部を自社株で保有することが可能となり、財務基盤の強化につながる可能性があります。また、従業員にとっては、自社の成長による利益を享受できるというメリットがあります。

しかしながら、株式納付制度には注意すべき点も存在します。株式市場は常に変動しており、価格の変動リスクは避けられません。特に自社株に集中投資した場合、企業業績の悪化は年金資産の減少に直結する恐れがあります。そのため、企業はリスク管理を徹底し、分散投資などの適切な対策を講じる必要があります。専門家の知見を借りながら、自社の財務状況や年金制度の特性を踏まえた上で、慎重な運用計画を策定することが重要です。

さらに、従業員への丁寧な説明も欠かせません。株式納付制度の仕組みやリスク、運用状況などを分かりやすく伝え、従業員の理解と協力を得ることが大切です。透明性の高い情報公開は、制度への信頼感を高め、年金制度の円滑な運営につながります。従業員が安心して老後の生活設計を立てられるよう、企業は受託者責任をしっかりと果たしていく必要があります。制度のメリットとデメリットを正しく理解した上で、導入を検討することが重要です。

| 項目 | 内容 |

|---|---|

| 定義 | 企業が従業員の年金資産の一部を自社株で納付できる仕組み |

| メリット (企業) | 財務基盤の強化 |

| メリット (従業員) | 自社の成長による利益の享受 |

| デメリット/リスク | 株式市場の変動リスク、自社株への集中投資による年金資産減少リスク |

| 対策 | リスク管理の徹底、分散投資、専門家の知見活用、適切な運用計画策定 |

| その他 | 従業員への丁寧な説明、透明性の高い情報公開、受託者責任 |

適切な手続きと専門家の活用

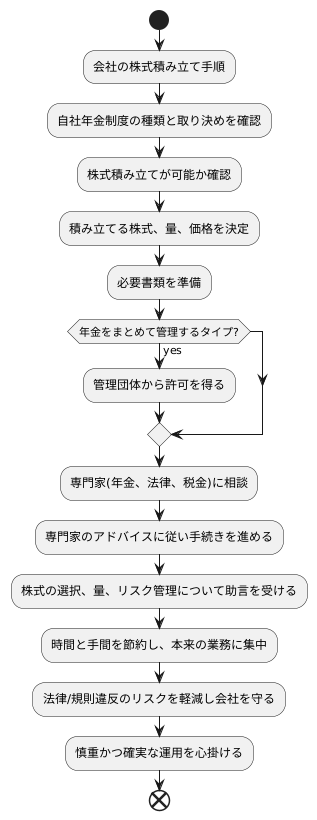

会社のお金を株式で積み立てるには、法律や規則で決められた正しい手順を踏むことがとても大切です。まず自社の年金制度の種類や、年金に関する取り決めをしっかり確認し、株式で積み立てができるかどうかを調べましょう。積み立てられるとわかったら、どの会社の株式をどれだけ、どのくらいの値段で積み立てるのかを決めます。そして必要な書類を揃えます。年金をまとめて管理するタイプの制度の場合は、管理している団体から許可を得る手続きも必要になります。

これらの手続きは複雑で専門的な知識が必要になります。そのため、会社の中に年金担当の社員がいる場合でも、年金に詳しい専門家や法律の専門家、税金の専門家などの外部の専門家に相談するのが良いでしょう。専門家の助言を受けることで、手続きがスムーズになり、危険なことを避けることができます。

例えば、専門家は、法律や規則に合った正しい手続きの方法を教えてくれます。また、積み立てる株式の選び方や、どれだけの量を積み立てるのが適切かといったアドバイスももらえます。さらに、株式の価格が変動することで起こる損失を小さくする方法なども教えてくれるでしょう。

専門家に相談することで時間や手間を省き、本来の業務に集中できます。また、法律や規則違反のリスクを減らし、会社を守る事にも繋がります。年金制度は、会社の将来やそこで働く人たちの生活を守る大切な制度です。ですから、専門家の力を借りながら、慎重かつ確実な運用を心掛けましょう。