賢く備える老後資金:個人退職口座のススメ

投資の初心者

先生、「IRA」ってよく聞くんですけど、何のことかよく分かりません。教えていただけますか?

投資アドバイザー

いいかい?「IRA」は簡単に言うと、自分で老後のためにお金を積み立てていく制度のことだよ。アメリカでよく使われているんだ。個人退職用積立勘定って意味だね。

投資の初心者

なるほど。銀行の預金とは違うんですか?

投資アドバイザー

そうだね、銀行預金とは少し違う。IRAは、将来の年金受給額を増やすための制度なんだ。運用益が非課税になるなど、税制上の優遇措置がある場合が多いんだよ。

IRAとは。

『個人退職用積立勘定』とは、アメリカで利用されている確定拠出型の個人年金制度のことです。個人が老後のために積み立てを行う制度で、英語では『IRA』(インディビジュアル・リタイアメント・アレンジメント)と呼ばれています。

個人退職口座とは

個人退職口座(通称個人退職勘定)とは、老後の生活資金を準備するための、アメリカで利用できる私的な年金制度です。確定拠出型という仕組みを採用しており、毎月積み立てる金額は自分で自由に決められます。

この制度を利用すると、積み立てたお金は運用会社によって運用され、利益が出ればその分、将来受け取れる金額が増えます。しかし、運用で損失が出た場合は、その分受け取れる金額が減ってしまうというリスクも抱えています。

個人退職勘定には、大きく分けて二つの種類があります。一つは伝統的な個人退職勘定です。このタイプは、積み立てたお金を運用に回している間は税金がかかりません。その代わり、将来お金を受け取るときに税金を支払う必要があります。もう一つはロス型個人退職勘定です。こちらは積み立てたお金に最初から税金がかかりますが、将来お金を受け取るときは非課税となります。どちらのタイプを選ぶかは、現在の収入や税金の状況、将来の予想などを考慮して決める必要があります。

積み立てたお金は、原則として60歳になるまで引き出すことができません。もし、早く引き出してしまうと、税金に加えて罰金が科せられる場合があるので注意が必要です。

運用方法は、提供されている選択肢の中から選ぶことになります。例えば、株式、債券、不動産投資信託など、様々な選択肢が用意されているのが一般的です。自分の年齢やリスク許容度に合わせて、適切な運用方法を選ぶことが大切です。

日本の個人型確定拠出年金(愛称イデコ)と似た制度ですが、細かな点で違いもあります。老後の生活に備え、安定した収入源を確保したいと考える人にとって、個人退職勘定は検討する価値のある制度と言えるでしょう。

| 項目 | 内容 |

|---|---|

| 制度名称 | 個人退職口座(個人退職勘定) |

| 目的 | 老後の生活資金準備 |

| 仕組み | 確定拠出型 |

| 積立金額 | 自分で決定 |

| 運用 | 運用会社による運用、利益と損失の可能性あり |

| 種類 | 伝統的な個人退職勘定、ロス型個人退職勘定 |

| 伝統的な個人退職勘定 | 積立時は非課税、受取時に課税 |

| ロス型個人退職勘定 | 積立時に課税、受取時に非課税 |

| 引き出し | 原則60歳まで不可、早期引き出しは罰金あり |

| 運用方法 | 株式、債券、不動産投資信託など |

| 類似制度 | 日本の個人型確定拠出年金(イデコ) |

個人退職口座の種類

老後の生活資金を準備する方法として、個人退職口座を利用することは賢明な選択です。個人退職口座には主に二つの種類があり、それぞれに特徴があります。一つは、積み立てたお金が所得控除の対象となる「一般型」です。この口座にお金を積み立てると、現在の所得税を減らす効果があります。つまり、今、税金を少なく払えるという利点があります。仮に年間100万円の所得があり、20万円を一般型に積み立てたとします。すると、課税対象となる所得は80万円となり、所得税の負担が軽くなります。もう一つは、積み立てたお金は所得控除の対象になりませんが、運用で得た利益や将来受け取る時にお金が非課税となる「非課税型」です。こちらは、積み立て時に税金の優遇はありませんが、運用益や受け取り時に税金がかからないため、長い目で見た時に大きなメリットがあります。例えば、非課税型で100万円を運用し、200万円に増えたとします。この場合、100万円の利益に対して税金は一切かかりません。どちらの口座を選ぶかは、現在の収入や将来の税率、そして運用期間の長さを考慮する必要があります。現在の収入が多く、税金を軽減したい場合は一般型が適しています。反対に、将来の税率が高くなると予想される場合や、若い世代で運用期間が長い場合は非課税型が有利となる可能性があります。それぞれの長所と短所をしっかりと理解し、自分に合った口座を選ぶことが大切です。将来の安心のために、早いうちから個人退職口座について検討することをお勧めします。

| 種類 | 積立時 | 運用益 | 受取時 | メリット | デメリット | 向き |

|---|---|---|---|---|---|---|

| 一般型 | 所得控除 | 課税 | 課税 | 現在の所得税軽減 | 運用益、受取時に課税 | 現在収入が多く税金を軽減したい人 |

| 非課税型 | 控除なし | 非課税 | 非課税 | 運用益、受取時非課税 | 積立時に控除なし | 将来の税率上昇を見込む人、若年層 |

運用方法の選択

老後の生活資金を確保するために、個人退職口座を活用した資産運用は大変重要です。様々な商品に投資できる個人退職口座ですが、どの商品を選ぶかで将来受け取れる金額が変わってきます。そこで、自分に合った運用方法を選ぶためのポイントをいくつかご紹介します。

まず、投資可能な商品にはどのようなものがあるのでしょうか。代表的なものとしては、投資信託、株式、債券などが挙げられます。投資信託は、多くの投資家から集めたお金を専門家がまとめて運用する商品です。株式は、企業の ownership を持つことを意味し、債券は企業や国にお金を貸し付けるものです。それぞれリスクとリターンの特徴が異なり、投資信託は比較的リスクが低く、株式はリスクが高い一方、リターンも高くなる傾向があります。債券は株式と比較するとリスクとリターンは共に低いのが一般的です。

次に、ご自身の状況を把握しましょう。年齢、リスクをどの程度まで許容できるか、投資の目的などを明確にすることが大切です。例えば、若いうちは長期的な視点で運用できるため、多少リスクを取ってリターンを狙うことも可能です。逆に、退職間近の方は、元本割れのリスクを避け、安全性を重視した運用が望ましいでしょう。また、住宅購入資金のような短期的な目標であれば、元本確保を重視し、老後資金のような長期的な目標であれば、多少のリスクを取って運用期間の長期化を活かした運用を検討するのも良いでしょう。

さらに、分散投資はリスクを抑える上で有効な手段です。一つの商品に集中して投資するのではなく、複数の商品に分散して投資することで、特定の商品で損失が出た場合でも、他の商品で利益を上げることができれば、損失を軽減することが期待できます。

最後に、定期的な見直しも欠かせません。市場環境やご自身の状況は常に変化するため、一度決めた運用方法をそのまま続けるのではなく、定期的にポートフォリオの内容を確認し、必要に応じて調整していくことが、長期的な資産形成には重要です。

| 項目 | 内容 |

|---|---|

| 投資可能な商品 | 投資信託、株式、債券 投資信託: 専門家がまとめて運用、比較的低リスク 株式: 企業のownership、高リスク高リターン 債券: 企業や国にお金を貸し付け、低リスク低リターン |

| 状況把握 | 年齢、リスク許容度、投資目的を明確化 若い頃: 長期視点、リスクを取って高リターン狙いも可能 退職間近: 元本割れ回避、安全性を重視 短期目標: 元本確保重視 長期目標: リスクを取って長期化を活かす |

| 分散投資 | 複数の商品に分散投資することでリスク軽減 |

| 定期的な見直し | 市場環境や自身の状況変化に応じてポートフォリオ調整 |

節税効果

老後の生活資金を準備するにあたり、税金対策は欠かせない要素です。個人退職口座を活用することで、賢く税金を抑えながら、将来への備えを充実させることが可能です。大きく分けて二つの種類があり、それぞれ異なる節税メリットがあります。

まず、一つ目は、積み立てたお金が所得控除の対象となるタイプの口座です。この口座にお金を積み立てると、その年の所得が減ったとみなされます。つまり、課税対象となる所得が少なくなるため、支払う所得税が軽くなるのです。たとえば、所得税率が20%の人が、年間100万円をこの口座に積み立てたとします。すると、本来なら20万円の所得税がかかるところ、その負担を減らすことができます。

二つ目は、運用で得た利益や、将来お金を受け取る際に税金がかからないタイプの口座です。こちらは、運用益に対してかかる税金がないため、雪だるま式にお金を増やす効果が期待できます。仮に同じ金額を積み立て、同じ利回りで運用したとしても、税金がかからない分、より多くの資金を老後に受け取ることが可能です。また、老後に受け取る際にも税金がかからないため、将来の税負担を心配することなく、安心してお金を使うことができます。

どちらの口座も、長期的な視点で資産形成を行う上で大きなメリットがあります。個々の状況や将来設計に合わせて、最適な方を選び、あるいは両方を組み合わせることで、より効果的に節税しながら、ゆとりある老後を迎えるための準備を進めることができるでしょう。

| 種類 | 節税メリット | 効果 | 具体例 |

|---|---|---|---|

| 積立金が所得控除の対象 | 積立金が所得控除となり、所得税が軽減される | 課税対象となる所得が少なくなり、支払う所得税が軽くなる | 所得税率20%の人が年間100万円積み立てると、20万円の所得税が軽減される |

| 運用益と受取時非課税 | 運用益と受取時に税金がかからない | 雪だるま式にお金を増やす効果、老後の税負担を軽減 | 同じ金額を積み立て、同じ利回りで運用した場合、税金がかからない分、より多くの資金を受け取れる |

注意点

老後の生活資金を準備するために、個人で積み立てを行うことができる個人退職口座は、計画的に資産形成を行う上で有効な手段です。しかし、利用する際にはいくつかの注意点があります。しっかりと理解した上で利用を始めないと、思わぬ損失を被る可能性も出てきますので注意が必要です。

まず、個人退職口座には様々な種類があり、それぞれ預け入れられる金額や運用方法、受け取れる時期などに違いがあります。代表的なものとして、確定拠出年金と個人型確定拠出年金(愛称イデコ)がありますが、それぞれ加入資格や運用方法、税制上の優遇措置などが異なります。どの口座が自分の状況に合っているのか、将来のライフプランも踏まえて慎重に選ぶ必要があります。

次に、お金を引き出せる時期にも制限があります。原則として60歳まで引き出すことができません。特別な事情がある場合でも、手数料や税金などが発生する場合があります。また、引き出し時には税金がかかることも覚えておく必要があります。積み立て期間中は税制上の優遇措置を受けられますが、受け取る際には所得税や住民税が課税されます。

さらに、口座によっては所得制限がある場合もあります。一定以上の収入がある方は利用できない場合もありますので、事前に自分の状況を確認しておくことが大切です。

これらの注意点以外にも、運用する金融商品の手数料やリスクなど、考慮すべき点は多岐に渡ります。個人退職口座の制度や各金融機関の提供する商品内容を十分に理解し、自分にとって最適な選択をすることが重要です。信頼できる専門家に相談することも、大きな失敗を防ぐ有効な手段となります。将来の安心のために、しっかりと情報収集を行い、計画的に老後資金の準備を行いましょう。

| 項目 | 内容 |

|---|---|

| 種類 | 確定拠出年金、個人型確定拠出年金(イデコ)など。加入資格、運用方法、税制優遇などが異なる。 |

| 引出し時期 | 原則60歳まで引出し不可。特別な事情の場合でも手数料や税金が発生する可能性あり。 |

| 税金 | 積み立て期間中は税制優遇。引出し時には所得税・住民税が課税される。 |

| 所得制限 | 口座によっては所得制限あり。一定以上の収入がある方は利用できない場合も。 |

| 手数料/リスク | 運用する金融商品の手数料やリスクを考慮する必要がある。 |

| その他 | 制度や商品内容を理解し、最適な選択をする。専門家相談も有効。 |

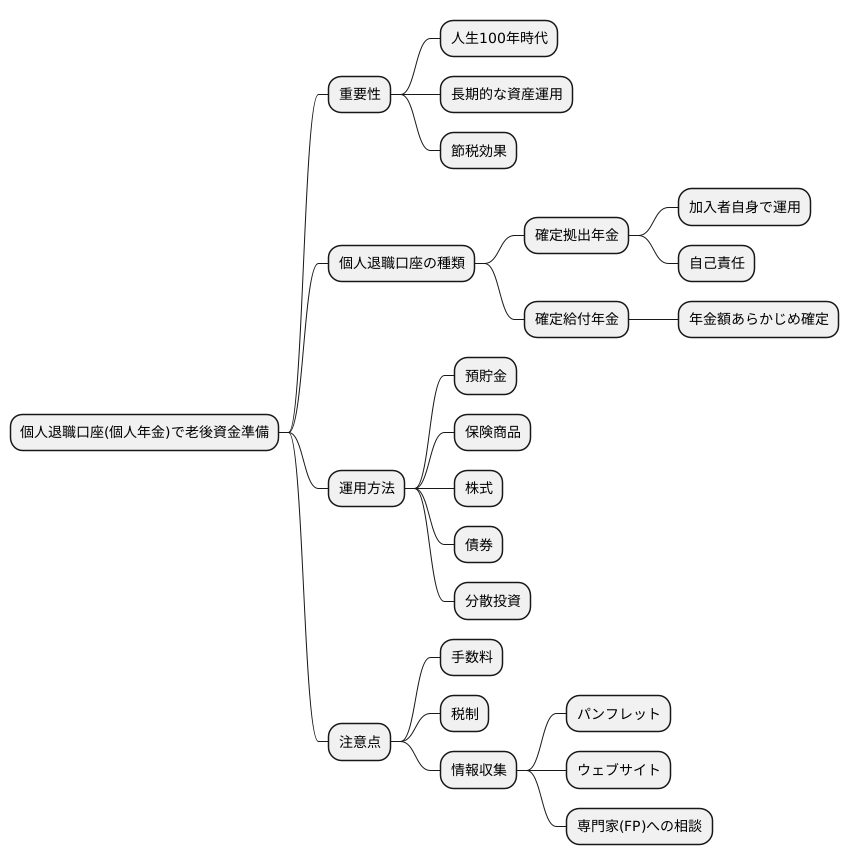

まとめ

老後の生活資金を準備することは、人生100年時代において大変重要です。そのための有効な手段の一つとして、個人退職口座、いわゆる個人年金があります。これは、長期的な視点で資産運用を行いながら、節税効果も期待できる制度です。

個人退職口座には様々な種類があります。代表的なものとして、確定拠出年金と確定給付年金が挙げられます。確定拠出年金は、加入者自身が運用方法を選び、責任を持って資産運用を行う制度です。一方、確定給付年金は、将来受け取れる年金額があらかじめ決められている制度です。どちらの制度にもメリット・デメリットがあるため、自身の状況や投資方針に合わせて慎重に選択する必要があります。

また、個人退職口座で利用できる運用方法も多岐に渡ります。預貯金や保険商品、株式や債券など、様々な金融商品から選ぶことができます。リスク許容度や運用期間などを考慮し、自分にとって最適な運用方法を見つけることが大切です。リスクを抑えたい場合は預貯金や保険商品、積極的に運用したい場合は株式や債券といったように、分散投資を行うことも有効な手段です。

個人退職口座は、計画的に積み立てを行うことで、将来の不安を軽減し、安心して老後を過ごすためのかけがえのないものとなるでしょう。ただし、口座の種類や運用方法によって、手数料や税制上の取り扱いが異なるため、事前にしっかりと情報収集を行うことが重要です。パンフレットやウェブサイトなどで情報を集めるだけでなく、ファイナンシャルプランナーなどの専門家に相談することも有効です。専門家のアドバイスを受けながら、自分に合った個人退職口座を選び、より良い老後設計を実現しましょう。