安心の老後設計:確定給付企業年金とは

投資の初心者

先生、確定給付企業年金って、将来もらえる年金がはっきり決まっているんですよね?

投資アドバイザー

そうです。会社が、将来君たちにいくら年金を払うか約束してくれる制度のことです。だから「給付建て年金」とも呼ばれます。

投資の初心者

じゃあ、もし運用がうまくいかなくてお金が減っちゃったらどうなるんですか?

投資アドバイザー

それは会社が責任を持って払ってくれます。運用のリスクは会社が負う仕組みになっているので、君たちが心配する必要はありません。

確定給付企業年金とは。

会社が将来支払う年金の額をあらかじめ従業員と約束する年金制度について説明します。この制度は「確定給付企業年金」と呼ばれ、約束した年金額は変わることはありません。そのため「給付建て年金」とも言われています。年金として支払うためのお金はまとめて運用し、運用で損が出ても会社が責任を負います。この制度には、会社が直接運営する方法と、年金基金という組織を作って運営する方法の二種類があります。

確定給付企業年金の概要

確定給付企業年金は、将来受け取れる年金額が予め決まっている年金制度です。会社が従業員に約束した金額を将来支払う義務を負い、その支払いを確実にするために必要な資金を運用します。この制度では、従業員が受け取る年金額は、勤続年数や最終的な給与額などを基に計算されます。毎月の給与から掛金を支払う場合もありますが、受け取る年金額は掛金の額とは関係ありません。

この年金制度の大きな利点は、将来受け取れる年金額が確定していることです。老後の生活設計を安心して立てられるだけでなく、年金受給額の見通しがつきやすいため、計画的に人生設計を進めることができます。将来の年金額が確定していることで、老後の生活資金に対する不安を減らし、精神的なゆとりを持つことにも繋がります。

また、会社が倒産した場合でも、年金資産は守られる仕組みとなっています。これは、年金資産が会社とは別の独立した機関で管理されているためです。仮に会社が経営難に陥っても、従業員の年金資産は保全され、将来の年金受給額に影響が出ないようになっています。この点も、確定給付企業年金の魅力の一つと言えるでしょう。

企業にとっては、この制度を導入することで従業員の福利厚生を充実させ、優秀な人材を確保しやすくなるという利点があります。魅力的な福利厚生は、求職者にとって大きな魅力となり、企業イメージの向上にも貢献します。従業員にとっては、老後の生活に備える確実な手段となるため、安心して仕事に打ち込むことができ、ひいては企業の成長にも繋がるのです。

| 項目 | 内容 |

|---|---|

| 制度の名称 | 確定給付企業年金 |

| 年金額 | 予め決定(勤続年数、最終給与額等で算出) |

| 掛金 | 給与天引きの場合もある(年金額に影響なし) |

| 運用 | 会社が運用 |

| 従業員のメリット |

|

| 企業のメリット |

|

給付の計算方法

会社員にとって、老後の生活資金を確保することは大切な事です。そのための手段の一つとして、確定給付企業年金があります。この年金は、あらかじめ決められた計算方法によって、将来受け取れる金額が決まります。受け取れる金額は、主に勤続年数、最終の給料、平均の給料によって決まります。長く会社で働き、貢献した人ほど、より多くの年金を受け取ることができる仕組みです。

計算方法は会社によって異なり、会社の就業規則に記載されています。具体的な計算方法としては、勤続年数に一定の数字を掛け合わせ、それに平均の給料もしくは最終の給料を掛け合わせる方法が一般的です。例えば、勤続年数が30年で、平均給料が40万円、掛け合わせる数字が2%だとすると、計算式は 30年 × 2% × 40万円 = 24万円となり、年間に24万円の年金を受け取れます。

また、会社によっては、管理職への役職手当や、扶養している家族の人数に応じて金額が加算される場合もあります。例えば、管理職手当として年間に3万円、扶養家族が2人いて1人につき年1万円が加算される場合、先ほどの24万円に3万円と2万円を足して、合計29万円の年金を受け取れることになります。

このように確定給付企業年金は、従業員が会社に貢献した期間や、家族構成などを考慮して計算されるため、一人ひとりの状況に合わせた老後の生活保障を提供することができるのです。将来、どれくらいの年金を受け取れるのか、会社の就業規則を確認しておきましょう。

| 項目 | 説明 | 計算式 |

|---|---|---|

| 確定給付企業年金 | 会社員のための老後生活資金確保の手段。将来の受取額があらかじめ決まっている。 | – |

| 受給額決定要素 | 勤続年数、最終給与、平均給与 | – |

| 基本計算式 | 勤続年数 × 一定の割合 × 平均給与(または最終給与) | 例:30年 × 2% × 40万円 = 24万円 |

| 加算要素 | 役職手当、扶養家族手当など | 例:管理職手当 3万円 + 扶養家族手当 2万円 = 5万円 |

| 最終受給額 | 基本計算額 + 加算額 | 例:24万円 + 5万円 = 29万円 |

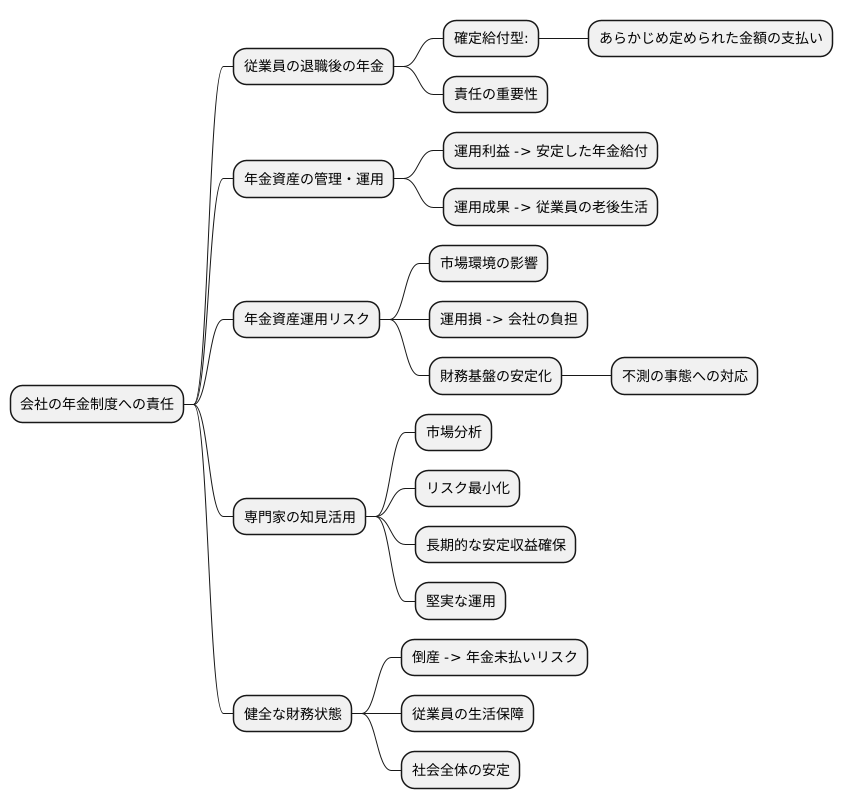

企業の責任と役割

会社は、従業員が退職後に受け取る年金を確実にするため、年金制度の運営において大きな責任を担っています。特に、確定給付型の企業年金では、あらかじめ定められた金額を従業員に支払う約束をしているため、その責任はより重要です。約束した金額を確実に支払うためには、会社は年金資産を適切に管理し、運用する必要があります。年金資産の運用によって利益が出れば、将来支払うべき年金原資が増え、より安定した年金給付が可能となります。従業員に将来安心して老後を送ってもらうためには、会社の年金資産の運用成果が大きく影響するのです。

しかし、年金資産の運用は市場環境の影響を受けるため、常に順調に利益が出るわけではありません。運用がうまくいかず、目標とする収益に届かない場合、会社はその不足分を負担する義務があります。従業員への支払いを滞りなく行うためには、会社は財務基盤を安定させ、不測の事態にも対応できるような備えをしておく必要があるのです。

そのため、会社は年金資産の運用において、専門家の知見を活用することが重要です。市場の動向を的確に分析し、リスクを最小限に抑えながら、長期的な視点で安定した収益を確保できる運用方法を選択しなければなりません。目先の利益にとらわれず、将来にわたって従業員に年金を支払い続けることができるよう、堅実な運用を心がける必要があります。

会社の健全な財務状態は、年金制度の安定的な運営に欠かせない要素です。会社が倒産してしまうと、従業員は年金を受け取ることができなくなる可能性があります。従業員の老後の生活を守るためには、会社が安定した経営を続け、責任ある年金制度の運営を続けることが不可欠です。会社は、従業員に対する責任を真摯に受け止め、年金制度の運営に真摯に取り組む必要があります。これは、単なる義務ではなく、従業員の生活の安心を支え、ひいては社会全体の安定にも貢献する重要な役割といえます。

二つの実施形態

会社員にとって、将来受け取れる年金は大切な生活の支えです。年金制度には様々な種類がありますが、会社が負担する企業年金制度の一つに確定給付企業年金があります。この確定給付企業年金には、大きく分けて二つの種類があります。一つは「規約型」、もう一つは「基金型」です。それぞれの仕組みや特徴を理解することで、将来設計に役立てることができます。

まず、「規約型」について説明します。これは、会社が年金に関する規約を独自に定め、会社の責任で年金事業を行う方法です。年金を支払うための資産は会社が直接管理し、運用によって得られた利益や損失も会社が負担します。つまり、年金資産の運用がうまくいけば従業員に多くの給付金を支払うことができますが、運用がうまくいかない場合は会社がその損失を補填しなければなりません。

次に、「基金型」について説明します。こちらは、会社が独立した年金基金を設立し、その基金に年金事業を委託する方法です。この場合、年金資産の管理や運用は基金が行います。運用で利益が出れば基金の資産が増え、損失が出れば基金の資産が減りますが、会社はその責任を負いません。基金型は、規約型に比べて会社にとって年金事業の運営負担が軽く、リスクも少ないというメリットがあります。

どちらの形態であっても、従業員に約束した年金額を支払うという最終的な目的は同じです。しかし、運営方法や責任の所在、リスク負担の主体が異なります。会社は、自社の従業員数や財務状況、事業の安定性などを総合的に判断し、どちらの形態が適切かを慎重に検討する必要があります。従業員も、自分が加入している年金制度がどちらの形態なのか、それぞれのメリットやデメリットを理解しておくことが大切です。

| 項目 | 規約型 | 基金型 |

|---|---|---|

| 年金事業の運営 | 会社 | 独立した年金基金 |

| 年金資産の管理・運用 | 会社 | 年金基金 |

| 運用損益の責任 | 会社 | 年金基金 |

| 会社のリスク | 高 | 低 |

| 会社の負担 | 高 | 低 |

従業員のメリット

会社が費用を負担する確定給付企業年金には、従業員の皆様にとって様々な利点があります。まず第一に、将来受け取れる年金額が確定しているため、老後の生活設計が立てやすくなります。毎月の年金額が事前に分かっていれば、家計のやりくりもしやすく、安定した生活を送るための計画を安心して立てることができます。第二に、年金資産の運用は会社が行うため、従業員は運用による損失を心配する必要がありません。株式や債券などの金融商品の価格が変動しても、あらかじめ約束された年金額は保証されます。市場環境の悪化による影響を受けることなく、安心して老後を迎えることができるのです。第三に、万が一会社が倒産した場合でも、年金資産は守られます。これは、従業員の皆様の将来の生活を守るための重要な仕組みです。これらの制度によって、従業員は安心して仕事に打ち込むことができ、会社の成長にも貢献できると考えられます。長期的な視点でキャリアを築き、技術や知識を深めていく上でも、この制度は大きな支えとなるでしょう。確定給付企業年金は、従業員の生活の安定を図り、ひいては企業全体の活性化にも繋がる重要な役割を担っていると言えるでしょう。

| メリット | 説明 |

|---|---|

| 老後生活設計の容易さ | 将来の年金額が確定しているため、家計のやりくりがしやすく、安定した生活設計が可能。 |

| 運用リスクなし | 会社が年金資産の運用を行うため、従業員は運用損失を心配する必要がない。市場環境の悪化による影響を受けない。 |

| 倒産時の資産保護 | 会社が倒産した場合でも、年金資産は保護される。 |

確定拠出年金との違い

会社員にとって、老後の生活資金を準備することは大切な事です。その手段の一つとして、会社が提供する年金制度があります。大きく分けて確定給付企業年金と確定拠出年金があり、どちらも老後の生活を支える重要な役割を担いますが、仕組みや特徴が大きく異なります。それぞれの制度を理解し、自分に合った制度を選ぶことが、豊かな老後を送るための鍵となります。

確定給付企業年金は、将来受け取れる年金額があらかじめ決まっている制度です。会社が年金の運用を行い、運用リスクは会社が負います。そのため、受け取れる金額は確定しており、老後の生活設計を立てやすいという安心感があります。将来の年金額は、勤続年数や給与などに応じて計算されます。会社によっては、退職金の一部を確定給付企業年金に加入することで上乗せしてくれる場合もあります。

一方、確定拠出年金は、従業員自身で掛金を拠出し、運用方法を選び、その結果によって将来の年金額が決まる制度です。自分で運用を行うため、運用によって大きな利益を得られる可能性がある反面、損失が出る可能性もあります。つまり、運用リスクは従業員自身が負うことになります。確定拠出年金には、自分で運用を行う「個人型」と、会社が用意した商品の中から選択する「企業型」があります。商品には、株式や債券、預貯金など様々な種類があり、自分の年齢やリスク許容度に合わせて選択することができます。

確定給付企業年金は、安定した年金収入を得たいという方に向いています。将来受け取れる金額が確定しているため、老後の生活設計が立てやすく、安心して老後を過ごすことができます。一方、確定拠出年金は、積極的に運用に取り組み、より高い収益を目指したいという方に向いています。運用次第では、確定給付企業年金よりも多くの年金収入を得られる可能性があります。しかし、運用で損失が出る可能性もあるため、リスクを理解した上で加入する必要があります。どちらの制度にもメリットとデメリットがあるため、それぞれの特性を理解した上で、自分に合った制度を選ぶことが大切です。

| 項目 | 確定給付企業年金 | 確定拠出年金 |

|---|---|---|

| 将来の年金額 | あらかじめ確定 | 運用結果次第 |

| 掛金の拠出 | 会社 | 従業員自身 |

| 運用 | 会社 | 従業員自身(個人型)/ 会社が用意した商品から選択(企業型) |

| 運用リスク | 会社 | 従業員自身 |

| メリット | 安定した年金収入、老後の生活設計が立てやすい | 高い収益の可能性 |

| デメリット | 運用益は享受できない | 損失が出る可能性 |

| 向いている人 | 安定した年金収入を得たい人 | 積極的に運用に取り組み、より高い収益を目指したい人 |