将来設計の助っ人:個人年金

投資の初心者

先生、『個人年金』って難しくてよくわからないです。簡単に説明してもらえますか?

投資アドバイザー

そうだね、簡単に言うと、毎月お金を積み立てて、将来、毎月お小遣いみたいに受け取れる仕組みだよ。今のうちに準備しておくと、老後の生活が安心になるよね。

投資の初心者

なるほど。でも、銀行にお金を預けるのと何が違うんですか?

投資アドバイザー

銀行預金と違って、積み立てたお金は運用されて、増える可能性があるんだ。それと、税金面で少しお得になる場合もあるんだよ。

個人年金とは。

『個人年金』とは、将来お金を受け取るために、あらかじめ決めた方法で生命保険会社や信託銀行などに積み立てていく金融商品のことです。自分で加入を決めることができ、それぞれの会社によって色々な種類があります。積み立てるお金は、生命保険や共済のような形のものだと、税金が安くなる場合があります。また、自分で積み立てて将来お金を受け取るという意味で考えると、国民年金基金や個人型確定拠出年金(イデコ)、財形年金貯蓄なども、広い意味では個人年金と同じようなものと言えます。

老後の備え

人生百年と言われる現代において、老後の生活資金をどう確保するかは、誰もが抱える大きな課題です。公的年金だけでは、ゆとりある生活を送るには十分とは言えない時代になりました。だからこそ、若い頃から自分自身で老後の生活設計を立て、計画的に準備を進めることが大切です。

その有効な方法の一つが、個人年金への加入です。個人年金とは、民間の金融機関で定期的に掛金を積み立て、将来、年金として受け取れる金融商品です。いわば、自分自身で作る私的な年金制度と言えるでしょう。将来の生活資金を確保するための計画的な資産形成に役立ち、公的年金に上乗せすることで、より安心して老後を過ごせるようにしてくれます。

個人年金には様々な種類があります。例えば、積立期間中に運用を行うタイプでは、将来受け取れる年金額が変動する可能性がありますが、運用がうまくいけば、より多くの年金を受け取れる可能性も秘めています。一方、あらかじめ将来受け取れる年金額が確定しているタイプもあります。こちらは、運用による変動リスクがないため、将来の収入を予測しやすく、計画的な生活設計を立てやすいというメリットがあります。

このように、個々の状況や将来設計に合わせて最適なプランを選択できることが、個人年金の大きな魅力です。老後の生活に不安を抱えている方は、一度、金融機関に相談し、自分に合った個人年金プランを探してみることをお勧めします。専門家のアドバイスを受けながら、早いうちから将来への備えを始めることで、より穏やかで豊かな老後を送ることができるはずです。

| テーマ | 内容 |

|---|---|

| 老後資金問題 | 公的年金だけでは不十分な時代になり、自身で老後の生活設計と準備が必要 |

| 個人年金 | 民間の金融機関で掛金を積み立て、将来年金として受け取れる金融商品。私的年金制度。 |

| 個人年金の種類 |

|

| メリット | 状況や将来設計に合わせ最適なプランを選択できる。 |

| 推奨行動 | 金融機関に相談し、自分に合った個人年金プランを探してみる。 |

様々な種類

老後の生活資金準備のために、様々な種類の個人年金があります。大きく分けて、生命保険会社が扱う生命保険型と、信託銀行などが扱う年金型の二種類があります。

生命保険型は、保険料の一部が死亡時の保障に使われます。そのため、加入中に万が一のことがあった場合、残された家族にお金が支払われます。これは、生命保険型ならではの大きな利点と言えるでしょう。一方、年金型は、お金の運用成果によって将来受け取れる年金額が変わることがあります。うまく運用できれば、高い利益を得て、より多くの年金を受け取れる可能性を秘めています。

生命保険型と年金型以外にも、確定拠出年金という制度があります。これは、自分で運用方法を選べるのが特徴です。株式や債券など、様々な商品の中から自分の知識や考え方に合ったものを選ぶことができます。将来受け取れる年金額は、選んだ商品の運用成果によって変動します。

このように、個人年金には様々な種類があります。それぞれにメリットとデメリットがあるので、自分の状況や目的に合った商品を選ぶことが重要です。例えば、家族にお金を残したいという人は生命保険型が良いかもしれません。また、少しでも多くの年金を受け取りたいという人は、年金型の中で積極的に運用する商品を選ぶと良いでしょう。

それぞれの商品の仕組みや特徴をしっかりと理解し、じっくりと比較検討してから、自分に最適な個人年金を選びましょう。将来の安心のために、早いうちから準備を始めましょう。

| 種類 | 特徴 | メリット | デメリット | 向き不向き |

|---|---|---|---|---|

| 生命保険型 | 保険料の一部が死亡保障に充当 | 死亡時に家族へ保障が支払われる | 運用成果が低い可能性 | 家族にお金を残したい人 |

| 年金型 | 運用成果によって年金額が変動 | 高い運用成果で多くの年金を受け取れる可能性 | 元本割れのリスク | 少しでも多くの年金を受け取りたい人 |

| 確定拠出年金 | 自分で運用方法を選択 | 自分の知識・考え方に合った運用が可能 | 運用成果の責任は自身 | 投資に積極的な人 |

税制優遇

個人年金には、税金面でのお得な制度があります。大きく分けて、お金を積み立てている時と、将来お金を受け取る時の二つのタイミングで優遇措置を受けられます。

まず、積み立てている時は、生命保険型の個人年金の場合、払ったお金の一部が所得控除となります。所得控除とは、所得税や住民税を計算する際の所得の金額を減らすことができる制度です。つまり、控除を受けた分だけ税金の負担が軽くなるのです。例えば、年間10万円の控除を受ければ、その分だけ課税対象となる所得が減り、結果として支払う税金が少なくなります。

次に、将来お金を受け取る時にも、税金の優遇があります。受け取る年金の一部は控除の対象となり、税負担が軽減されます。これは、長期間積み立てたお金にやっと手を付ける時に、税金で大きく目減りすることを防ぐための仕組みです。

これらの税制優遇は、個人年金を使う大きなメリットです。他の金融商品と比べて、税金面で有利に資産形成を進めることができます。ただし、控除の金額や条件は商品によって様々です。同じ個人年金でも、保険会社や商品の種類によって、受けられる恩恵が大きく変わることもあります。契約前にしっかりと内容を確認し、自分に合った商品を選ぶことが大切です。パンフレットをよく読んだり、窓口で担当者に質問したりして、不明な点を解消してから加入するようにしましょう。

| タイミング | 優遇措置 | 効果 | 注意点 |

|---|---|---|---|

| 積み立て時 | 払込保険料の一部が所得控除 | 所得税・住民税の負担軽減 (例:年間10万円の控除で課税所得が10万円減る) | 控除額や条件は商品によって異なる。保険会社や商品種類で恩恵が変わる場合も。契約前に内容確認と自分に合った商品選びが重要。パンフレット確認や窓口で質問し不明点解消後加入を。 |

| 受け取り時 | 受取年金の一部が控除対象 | 税負担軽減、受取額が目減りするのを防ぐ |

計画的な運用

老後の生活資金を準備することは、将来の安心につながる大切な事です。そのための方法の一つとして、個人年金という制度があります。個人年金は、将来受け取る年金の開始年齢や受け取る期間、そして毎月受け取れる金額を、前もって決めておくことができる制度です。

この制度を利用することで、老後の生活設計を計画的に立て、必要な資金を明確にすることができます。例えば、65歳から年金を受け取り始めたい、毎月20万円受け取りたい、といった具体的な目標を設定することで、毎月の積立金額を逆算して決めることができます。

個人年金は、毎月一定の金額を積み立てるという仕組みです。決まった金額を定期的に積み立てることは、無理なく続けられる範囲で、着実に貯蓄を増やしていく上でとても有効な方法です。少額からでも始めることができ、着実に積み重ねていくことで、将来大きな財産となります。

将来の生活設計をしっかり立てることは、個人年金をより効果的に活用するために不可欠です。例えば、老後の生活費はどのくらいかかるのか、他に収入源はあるのか、といった点を具体的に考えてみましょう。年金だけで生活費が足りない場合は、不足分を補うための計画を立てる必要があります。

個人年金は、老後の生活を支える大切な備えです。将来の目標を明確にし、計画的に運用していくことで、ゆとりある老後を送るための大きな助けとなるでしょう。将来への不安を減らし、安心して暮らせる未来のために、今から準備を始めましょう。

| 項目 | 内容 |

|---|---|

| 個人年金とは | 将来受け取る年金の開始年齢、期間、金額を前もって決めておく制度 |

| メリット | 老後の生活設計を計画的に立てられる、必要な資金を明確にできる、無理なく続けられる範囲で着実に貯蓄を増やせる |

| 活用方法 | 毎月の積立金額を逆算して決める、少額からでも始める |

| 注意点 | 老後の生活費、他の収入源を考慮し、不足分を補う計画を立てる |

| まとめ | 老後の生活を支える大切な備え |

リスクとリターン

お金を増やす方法として、個人向け年金という制度があります。大きく分けて、元本確保型と変額型の二種類があります。

元本確保型は、文字通り、最初に預けたお金は必ず保証される仕組みになっています。ですので、安心して運用できるという大きな利点があります。将来受け取れる金額が比較的予想しやすいので、計画的に将来設計を立てる上でも役立ちます。しかし、安全性が高い分、得られる利益は少なめになる傾向があります。銀行に預金するのと似たような感覚で、大きな利益は期待できませんが、損をする心配が少ないという特徴があります。

一方、変額型は、株式や債券といった金融商品で運用されるため、運用成績が良い場合は大きな利益が期待できます。将来受け取れる金額が、世の中の景気や市場の動向によって大きく変わる可能性があります。うまくいけば、元本確保型よりも多くの金額を受け取れるかもしれません。しかし、投資である以上、損失が出る可能性もあります。場合によっては、最初に預けたお金よりも少ない金額しか受け取れない、いわゆる元本割れのリスクも存在します。

どちらのタイプが自分に合っているかは、自分がどれくらいのリスクを取れるか、そして将来どれくらいのお金が欲しいかによって大きく変わってきます。じっくり時間をかけて増やしたいのか、それとも多少のリスクを取ってでも大きく増やしたいのか、自分の考えや状況に合わせて選ぶことが大切です。また、将来の景気や物価の変動といったことも考えて、慎重に選ぶ必要があります。どちらが良いとは一概に言えず、それぞれの商品の仕組みをしっかりと理解し、自分に合った商品を選ぶことが大切です。

| 項目 | 元本確保型 | 変額型 |

|---|---|---|

| 元本保証 | あり | なし |

| リターン | 低め | 高め(潜在的) |

| リスク | 低い | 高い |

| 将来の受取額 | 比較的予想しやすい | 市場の動向に左右される |

| 適切な人 | 安全性を重視する人 | リスクを取ってでも大きな利益を狙う人 |

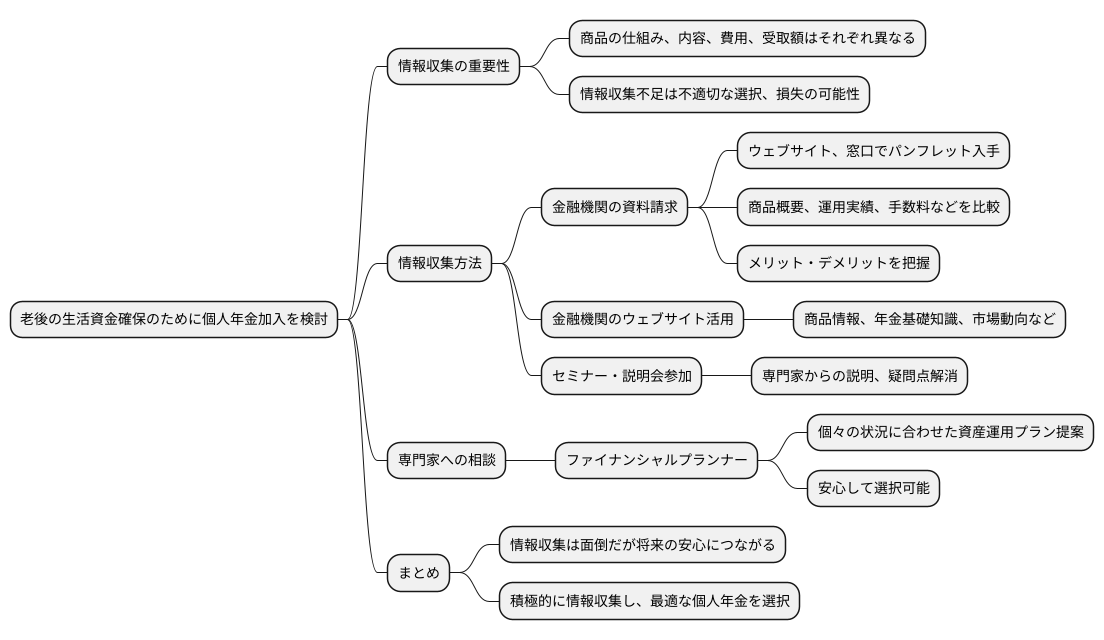

情報収集の重要性

老後の生活資金を確保するために、個人年金への加入を考える人は少なくありません。様々な会社から多様な商品が提供されている個人年金ですが、最適な選択をするためには、事前の情報収集が非常に大切です。なぜなら、各商品の仕組みや内容、費用、受け取れる金額などはそれぞれ異なるからです。情報収集を怠ると、自分の状況に合わない商品を選んでしまい、結果的に損をしてしまう可能性もあります。

まず、各金融機関の資料請求を行いましょう。ウェブサイトや窓口で入手できるパンフレットには、商品概要や運用実績、手数料などが記載されています。これらの資料を比較することで、各商品のメリット・デメリットを把握することができます。また、金融機関のウェブサイトも貴重な情報源です。商品情報だけでなく、年金に関する基礎知識や、最新の市場動向なども掲載されているので、学習に役立ちます。さらに、セミナーや説明会に参加するのも有効です。専門家から直接説明を聞くことで、より深い理解が得られますし、疑問点を解消することもできます。

自分だけで判断するのが難しいと感じる場合は、お金の専門家に相談してみましょう。例えば、ファイナンシャルプランナーは、個々の状況に合わせて、最適な資産運用プランを提案してくれます。専門家の客観的なアドバイスを受けることで、より安心して個人年金を選ぶことができるでしょう。将来設計を考える上で、情報収集は面倒な作業と思われるかもしれません。しかし、時間をかけた情報収集は、将来の安心につながる大切な取り組みです。老後の生活を豊かにするために、積極的に情報収集を行い、自分に最適な個人年金を選びましょう。