運用プロセスの解剖

投資の初心者

『運用プロセス』って、お金を運用する全部の手続きのことですよね?具体的にどんなことをするのか、もう少しわかりやすく教えてください。

投資アドバイザー

そうですね。お金を運用するすべての手続きのことです。例えるなら、料理を作る工程のようなものです。レシピを決めて、材料を買い、調理し、味見をして、完成させるといった流れと同じように、お金の運用にも手順があります。大きく分けると、計画を立て、売買を行い、結果を確認する、という流れになります。

投資の初心者

なるほど、料理の工程ですか。計画を立て、売買を行い、結果を確認する、ということですね。計画を立てるって、具体的にどんなことをするんですか?

投資アドバイザー

計画を立てる段階では、まず目標を決めます。例えば、『3年後に10万円増やす』といった目標です。次に、目標達成のためにどんな方法で運用していくか戦略を立てます。例えば、値上がりしそうな株を買う、といった戦略です。そして、どれくらいのリスクを取るかなど、具体的なルールも決めます。これが計画を立てる段階です。

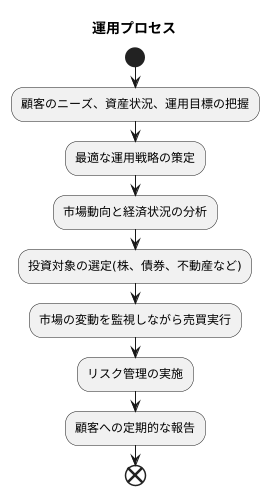

運用プロセスとは。

お金の運用に関する言葉である「運用プロセス」について説明します。運用プロセスとは、お金を運用する機関が行う運用全体の仕事の流れや判断の仕組みなどを指します。例えば、活発に売買を行う運用方法の場合、年金を運用する会社から示された運用ルールを守りながら、次のような流れで運用を行います。(1)日々の情報収集や会社の財務状況などの分析に基づいて、どのような運用戦略をとるかを決めます。例えば、どの会社の株を買うか、どの分野にどのくらい投資するか、債券の満期までの期間を調整するか、短期的な資産配分はどうするかなどを決めます。(2)証券会社を評価・選定し、売買取引を行い、保有する資産の組み合わせを作ります。(3)リスクを管理します。例えば、目標とする指標との差を管理するなどです。そして、定期的に運用成績を評価し、その結果を年金を運用する会社に報告します。例えば、なぜそのような成績になったのかを分析して報告します。これらの仕事の流れと判断の仕組み全体が「運用プロセス」です。

運用プロセスの全体像

お金を扱う専門家集団である運用機関は、顧客から預かった大切な資産をどのように増やしていくのか、その全行程を運用プロセスと呼びます。これは、大海原を航海する羅針盤のようなもので、資産という広大な海を安全に、かつ効率よく渡り歩くために必要不可欠な指針です。このプロセスは、ただ作業の手順を並べたものではありません。市場を取り巻く状況の変化に柔軟に対応するための戦略作りから、日々の売買、危険の管理、顧客への報告まで、様々な活動を含んでいます。それぞれの段階が綿密に繋がり、全体として調和して働くことで、初めて顧客の期待に応える運用成果に結びつきます。

まず、運用機関は顧客のニーズや資産の状況、運用目標などを丁寧に把握します。顧客の希望を叶えるにはどのような運用戦略が最適か、綿密な計画を立てます。次に、市場の動向や経済の状況を分析し、どの資産に投資するのが良いのか、慎重に検討します。株や債券、不動産など、様々な投資対象から、最適な組み合わせを選びます。そして、選んだ資産を実際に売買する段階では、市場のわずかな変化も見逃さず、顧客にとって最も有利な条件で取引を行うための専門的な技術が求められます。

さらに、投資には常に危険が伴います。市場の急な変動によって損失が出る可能性もあります。そのため、運用機関は危険を常に監視し、適切な対策を講じる必要があります。資産の価値が大きく下落する事態を防ぐため、様々なリスク管理の手法を用いて、顧客の資産を守ります。最後に、運用状況を定期的に顧客に報告します。透明性の高い報告は、顧客との信頼関係を築き、安心して資産を預けてもらうために不可欠です。顧客の資産を扱う重大な責任と、市場の変動に対応するという重責を担う運用機関にとって、確固たる運用プロセスを持つことは、信頼性を保証する重要な要素と言えるでしょう。

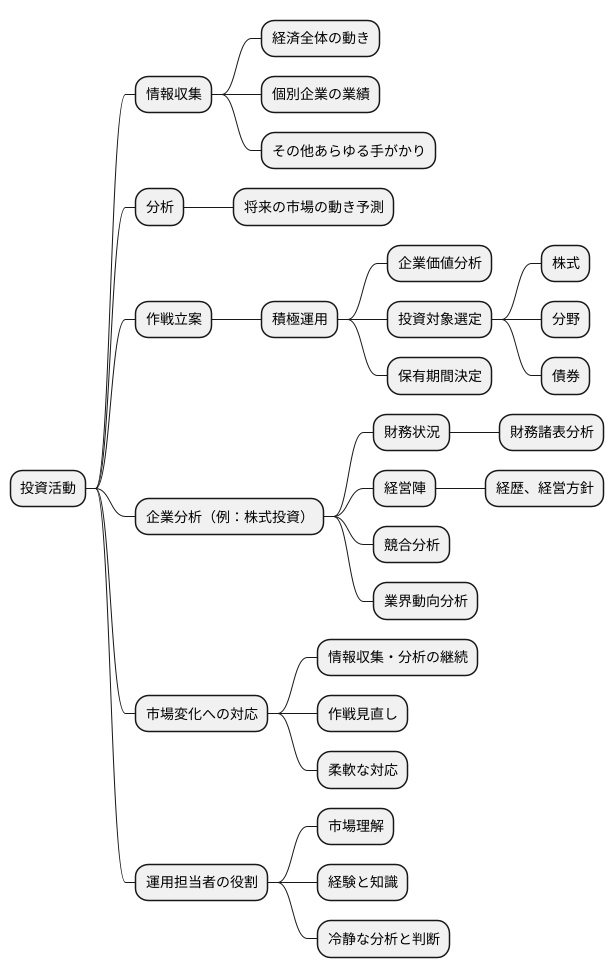

情報収集と戦略策定

投資活動は、まず情報収集から始まります。経済全体の動きや、一つ一つの企業の業績など、様々な情報を集めることが重要です。まるで名探偵のように、あらゆる手がかりを集め、分析することで、将来の市場の動きを予想し、投資の作戦を立てていきます。

市場の平均よりも高い利益を狙うことを「積極運用」と言いますが、この方法では、企業の価値などを分析することを基本としています。どの会社の株を買うのか、どの分野に重点を置くのか、債券をどれくらいの期間保有するのかなど、具体的な作戦を立てます。

例えば、ある会社の株に投資しようとする場合、その会社の財務状況、経営陣の手腕、競合他社の状況、業界全体の動向などを詳しく調べます。財務諸表を読み解き、会社の収益力や負債の状況などを分析します。また、経営陣の経歴や経営方針なども調べ、会社の将来性を評価します。さらに、競合他社の状況や業界全体の動向なども分析し、その会社が市場でどのような位置づけにあるのかを把握します。これらの情報を総合的に判断し、投資する価値があるかどうかを決定します。

市場は常に変化します。そのため、情報収集と分析、そして作戦の見直しは継続的に行う必要があります。状況に合わせて柔軟に対応していくことが大切です。

経験豊富で知識が深い運用担当者の市場を深く理解する力は、この段階で非常に重要な役割を果たします。彼らは、長年の経験と知識に基づいて、市場の動きを的確に捉え、将来の動向を予測することができます。また、市場で起こっている様々な出来事に対して、冷静に分析し、適切な判断を下すことができます。熟練した運用担当者の存在は、投資活動を成功させる上で不可欠です。

取引執行とポートフォリオ構築

お金をどう増やすか、描いた設計図に基づき、実際に株や債券などの売買を行うことを取引執行と言います。この時、どの証券会社に取引を頼むかは大切な判断です。証券会社によって手数料や取引の腕前に差がありますから、それらをよく考えて慎重に選びます。

売買を通じて、様々な種類の資産を組み合わせたポートフォリオを作ります。ポートフォリオとは、いわば資産の詰め合わせです。卵を一つの籠に盛るのではなく、複数の籠に分けるように、一つの資産に集中せず、様々な資産に分散して投資することで、市場の変動による損失を少なくし、安定した運用成果を目指します。

例えば、ある会社の株だけに投資していた場合、その会社が不祥事を起こすと大きな損失を被る可能性があります。しかし、複数の会社の株や債券、不動産などに分散投資していれば、一つの会社の不祥事の影響は限定的になります。

ポートフォリオを構築する際には、市場の流動性も重要な要素です。流動性とは、簡単に言うと、買いたい人がいる時にすぐに売れて、売りたい人がいる時にすぐに売れるかどうかの度合いです。もし、流動性が低い資産に投資してしまうと、売りたい時に売れずに損失を被る可能性があります。また、取引コスト、つまり売買にかかる手数料なども考慮しなければなりません。コストが高すぎると、せっかくの利益が減ってしまいます。

このように、効率的な取引執行を行うには、市場の状況や取引コストなどをよく理解し、最適な方法を選択することが求められます。適切な取引執行とポートフォリオ構築を通じて、リスクを抑えながら、目標とする利益を追求していくのです。

| 項目 | 説明 |

|---|---|

| 取引執行 | 投資計画に基づき、株や債券などの売買を行うこと。証券会社選びは手数料や取引スキルを考慮し慎重に行う。 |

| ポートフォリオ | 様々な資産の組み合わせ。リスク分散のため、一つの資産に集中せず、多様な資産に投資する。 |

| 分散投資の例 | 一つの会社の株への集中投資はリスクが高い。複数企業の株、債券、不動産などへの分散投資はリスクを軽減する。 |

| 市場の流動性 | 資産の売買のしやすさ。流動性が低いと、売りたい時に売れず損失の可能性がある。 |

| 取引コスト | 売買にかかる手数料。高すぎると利益を圧迫する。 |

| 効率的な取引執行 | 市場状況や取引コストを理解し、最適な方法を選択する必要がある。 |

リスク管理

資産運用において、危険性をうまく扱うことは欠かせません。お金を投じるということは、常に損をする可能性があるということです。どんなにうまくいくように見えても、市場の動きや思いもよらない出来事によって、損失が出てしまうこともあります。だからこそ、危険性をしっかりと管理することが大切なのです。

まず、どんな危険性があるのかをきちんと見極める必要があります。例えば、株価や為替の変動によって資産価値が上下する危険性、世界的な不況や自然災害といった予想外の出来事が起こる危険性、投資先の企業が倒産する危険性など、様々なものが考えられます。これらの危険性を一つ一つ丁寧に洗い出し、リストアップすることが重要です。次に、それぞれの危険性がどのくらいの大きさで、どのくらいの頻度で起こりうるのかを評価します。起こる可能性が低いけれど、もし起きたら大きな損失に繋がるもの、頻繁に起こるけれど影響は少ないものなど、危険性には様々な種類があります。それぞれの危険性の大きさと起こる頻度を把握することで、どの危険性を重点的に管理すべきかを判断することができます。

そして、評価した結果に基づいて、適切な対策を考えます。例えば、特定の資産に集中投資をしている場合は、複数の資産に分散投資することで、一つの資産の価格が下落した場合の影響を小さくすることができます。また、常に最新の市場情報を入手し、市場の動きを予測することで、大きな変動に備えることも大切です。危険性を管理する際には、あらかじめ決めた指標と比較して、今の状態が適切かどうかを常に確認します。そして、必要に応じて資産の構成比率を変えたり、売買のタイミングを調整したりすることで、危険性を調整します。

危険性を管理する作業は、一度やったら終わりではありません。市場の状況は常に変化しているので、それに合わせて柔軟に対応していく必要があります。定期的に危険性の見直しを行い、必要に応じて対策を修正していくことが、安定した運用を実現するために不可欠です。

| ステップ | 内容 | 具体例 |

|---|---|---|

| 危険性の特定 | 投資における様々なリスクを洗い出す | 株価変動、為替変動、自然災害、企業倒産など |

| 危険性の評価 | 各リスクの大きさ、発生頻度を評価 | 発生頻度が低いが高損失のリスク、発生頻度が高いが低損失のリスクなど |

| 対策の実施 | 評価に基づき適切な対策を実施 | 分散投資、市場情報の収集、指標との比較、資産構成比率の変更、売買タイミングの調整など |

| 定期的な見直し | 市場状況の変化に応じてリスクと対策を見直す | 定期的なリスク評価、対策の修正 |

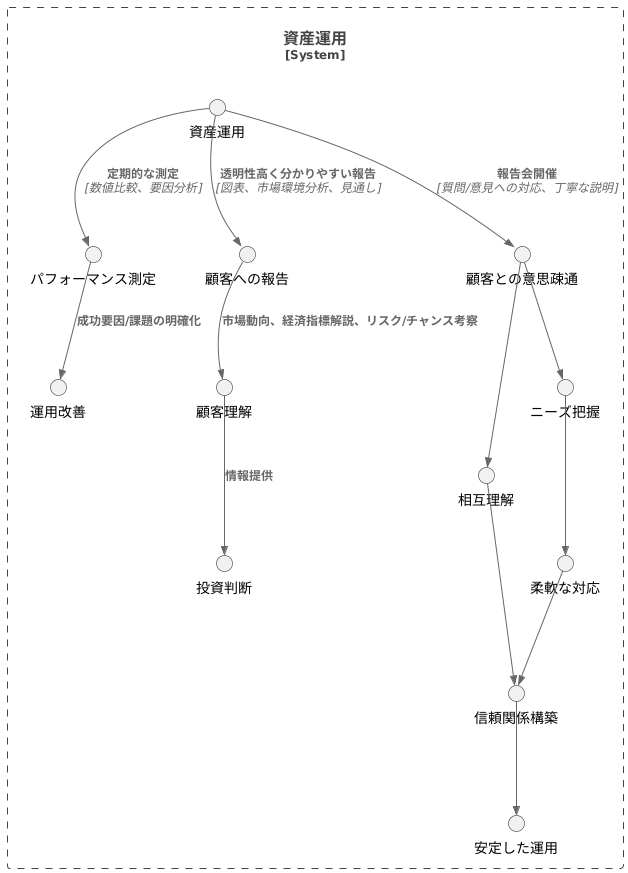

パフォーマンス評価と顧客への報告

資産運用は、ただ市場に資金を投じるだけでなく、その後の綿密な評価と顧客への説明責任までを包含する一連の作業です。運用成果を評価し、顧客に報告することは、責任ある運用を行う上で欠かせない要素です。

まず、定期的なパフォーマンスの測定が重要です。具体的には、設定した期間における収益率やリスク指標などを算出し、目標との差異を検証します。単に数値を比較するだけでなく、なぜそのような結果になったのかを深く掘り下げて分析します。市場の変動要因や選択した投資戦略の影響などを多角的に検討することで、成功要因や課題を明確化し、将来の運用改善に繋げます。

次に、顧客への報告は、透明性が高く分かりやすいものであるべきです。専門用語を避け、図表などを用いて視覚的に理解しやすい報告書を作成します。報告書には、運用成果だけでなく、その背景にある市場環境の分析や今後の見通しなども含めます。市場の動向や経済指標の解説、今後のリスクとチャンスに関する考察などを加えることで、顧客の理解を深め、今後の投資判断に役立つ情報を提供します。

顧客との良好な意思疎通は、信頼関係の構築に不可欠です。報告会などを開催し、顧客からの質問や意見に真摯に耳を傾け、丁寧な説明を行うことで、相互理解を深めます。顧客のニーズや状況を的確に把握し、その変化に応じて柔軟に対応することで、長期的な信頼関係を築き、安定した運用を継続していく基盤を築きます。

このように、パフォーマンス評価と顧客への報告は、資産運用の最終段階ではなく、次の運用へと繋がる重要なプロセスです。継続的な改善と顧客との良好な関係性を維持することで、顧客の資産形成を長期的に支援していきます。

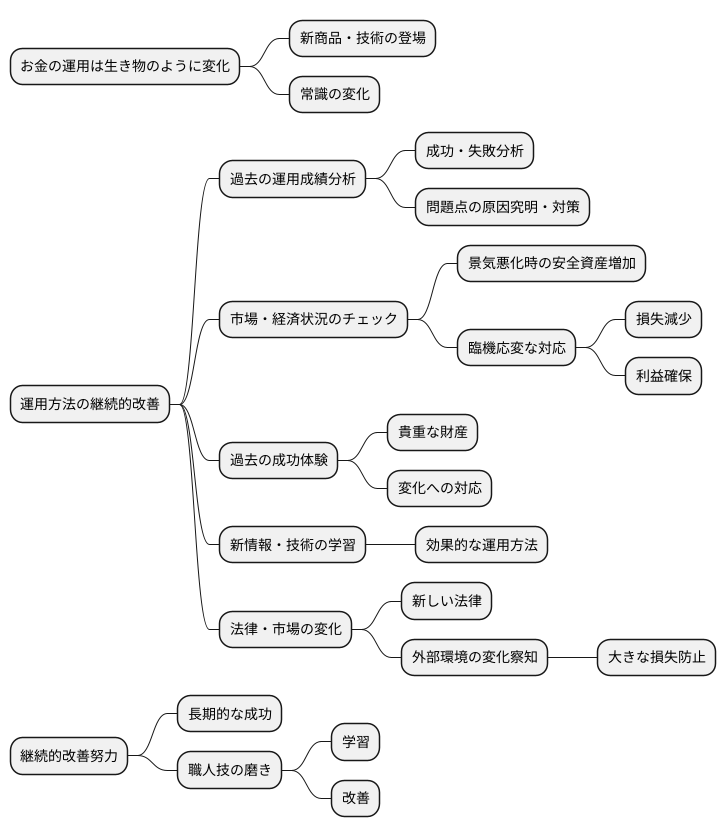

継続的な改善

お金の世界は、まるで生き物のように常に変化しています。新しい商品や技術が次々と出てきて、昨日の常識が今日の非常識になることさえあります。ですから、お金の運用方法も一度決めたきりではいけません。常に磨きをかけ、より良いものにしていく必要があります。

具体的には、過去の運用成績を細かく調べることが大切です。うまくいったこと、そうでなかったことを分析し、もし問題点が見つかれば、その原因を探り、対策を考えます。市場の動きや経済の状況も常にチェックし、必要に応じて運用方法を調整します。たとえば、景気が悪くなりそうな時は、安全な資産を増やすなど、臨機応変に対応することで、損失を減らし、利益を守るのです。

過去の成功体験は、確かに貴重な財産です。しかし、過去の成功にしがみついていては、変化に対応できません。常に新しい情報や技術を学び、積極的に取り入れることで、より効果的な運用方法を見つけ出すことができます。

さらに、法律や市場の仕組みの変化にも注意を払う必要があります。例えば、新しい法律によって、ある商品の運用が難しくなることもあります。このような外部環境の変化をいち早く察知し、対応することで、大きな損失を防ぐことができます。

このように、お金の運用は、継続的な改善努力があってこそ、長期にわたって成功を収めることができるのです。まるで職人が技を磨き続けるように、常に学び、改善を続ける姿勢が、お金の世界で生き残るための鍵と言えるでしょう。