金融保証会社FGICを知る

投資の初心者

先生、「FGIC」ってなんですか?投資の本でよく見るんですけど、難しくて…

投資アドバイザー

FGICは簡単に言うと、お金を貸した人が、もし借りた人がお金を返せなくなっても大丈夫なように保証してくれる会社だよ。例えば、AさんがBさんに100万円貸したとする。Bさんがお金を返せなくなった場合、FGICがAさんに100万円を返す仕組みなんだ。

投資の初心者

なるほど。でも、なんでそんなことをしてくれるんですか?

投資アドバイザー

FGICは保証料をもらって経営している会社だからだよ。AさんはBさんにお金を貸す代わりに、FGICに保証料を支払う。もしBさんがお金を返せなくても、Aさんは損をしない。Bさんはお金を借りやすくなるし、FGICは保証料で利益を得る。みんなが得をする仕組みなんだよ。

FGICとは。

投資の世界で使われる言葉「FGIC」について説明します。FGICとは、日本語で言うと「金融保証保険会社」で、アメリカの金融保証協会という団体に所属している会社です。この会社は、モノラインと呼ばれる、金融保証を専門に行う会社の一つです。

金融保証会社とは

金融保証会社とは、債券を発行する企業や団体に対して保証を提供する会社のことです。債券とは、企業などが資金を調達するため発行する借用証書のようなものです。発行体が事業の失敗などで約束通りに利息や元本の支払いができなくなった場合、つまり債務不履行に陥った場合、金融保証会社が代わりに債券の保有者に元本と利息を支払います。

この保証があるおかげで、債券の信用度は上がります。信用度を表す格付けも高くなり、発行体は低い金利で資金を集めることができます。金利が低いと、利息の支払額が少なくなるので、資金調達の負担が軽くなるのです。投資家にとっては、金融保証会社が付いている債券は、元本や利息が支払われないリスクが減るので、安心して投資できます。

では、金融保証会社はどのようにして利益を得ているのでしょうか。金融保証会社は、発行体から保証料を受け取ります。この保証料が主な収入源です。また、集めた保証料や自己資金を株式や債券などで運用し、利益を上げています。もちろん、保証を引き受ける際には、発行体の財務状況や事業内容などを綿密に調べ、債務不履行のリスクを最小限に抑えるようにしています。

このように、金融保証会社は、発行体と投資家の双方にとって利益がある存在です。特に、信用力の低い発行体にとっては、金融保証会社の存在は資金調達をスムーズに進める上で非常に重要です。金融保証会社は、地方自治体が発行する地方債、企業が発行する社債、住宅ローンなどをまとめて証券化した資産担保証券など、様々な種類の債券を保証しており、金融市場全体の安定に大きく貢献しています。近年、複雑で分かりにくい金融商品が増えてきていますが、金融保証会社は専門的な知識と豊富な経験を活かし、金融市場の健全な発展を支えています。

| 項目 | 説明 |

|---|---|

| 金融保証会社 | 債券発行体の債務不履行時に、債券保有者に元本と利息を支払う会社 |

| 債券 | 企業などが資金調達のため発行する借用証書 |

| 保証の効果(発行体) | 債券の信用度・格付け向上、低金利での資金調達 |

| 保証の効果(投資家) | 元本・利息不払いのリスク軽減、安心して投資可能 |

| 金融保証会社の収入源 | 発行体からの保証料、運用益 |

| 金融保証会社の役割 | 発行体と投資家の双方に利益、金融市場の安定に貢献 |

| 保証対象 | 地方債、社債、資産担保証券など |

FGICの概要

金融保証保険会社、エフ・ジー・アイ・シー(正式名称フィナンシャル・ギャランティ・インシュランス・カンパニー)は、アメリカ合衆国における重要な金融機関です。この会社は、債券の発行体に対して保証を提供することで、発行体の資金調達を支援する役割を担っています。地方自治体が発行する地方債や、企業が発行する社債、そして、住宅ローンなどをまとめて証券化した資産担保証券など、様々な種類の債券が保証の対象となります。

エフ・ジー・アイ・シーが保証を行うことで、これらの債券は投資家にとってより魅力的なものとなります。投資家は、保証によって債務不履行、つまり発行体が約束通りに利子や元本を支払えないという危険性を低減できるため、安心して投資することができるのです。これは、発行体、特に信用力の低い発行体にとっては、資金調達を円滑に行う上で大きな助けとなります。エフ・ジー・アイ・シーの保証がなければ、資金を借り入れることが難しい場合もあるからです。

エフ・ジー・アイ・シーは、発行体から保証料を受け取ることで収益を上げています。受け取った保証料は適切に管理・運用され、将来の支払いに備えています。また、保証を行う際には、発行体の財務状態や事業内容などを厳しく審査しています。独自の審査基準を設け、リスク管理を徹底することで、保証の質を維持しているのです。アメリカ金融保証協会にも加盟しており、業界全体の健全性向上にも貢献しています。

近年、金融商品はますます複雑化しており、金融市場におけるエフ・ジー・アイ・シーの役割は一層重要性を増しています。様々な債券を保証することで、金融市場全体の活性化を促し、経済の安定にも寄与していると言えるでしょう。エフ・ジー・アイ・シーは、長年の経験と実績を持つ、信頼できる金融保証会社です。今後も、金融市場において重要な役割を果たしていくことが期待されます。

| 項目 | 内容 |

|---|---|

| 会社名 | エフ・ジー・アイ・シー(フィナンシャル・ギャランティ・インシュランス・カンパニー) |

| 事業内容 | 債券発行体への保証提供 |

| 保証対象 | 地方債、社債、資産担保証券など |

| 保証のメリット (投資家) | 債務不履行リスクの軽減、安全な投資 |

| 保証のメリット (発行体) | 資金調達を円滑化、特に信用力の低い発行体 |

| 収益 | 発行体からの保証料 |

| リスク管理 | 発行体の財務状態等の審査、独自の審査基準 |

| 所属団体 | アメリカ金融保証協会 |

| 役割 | 金融市場の活性化、経済の安定に貢献 |

金融保証の重要性

お金を貸し借りする世界では、信用がとても大切です。この信用を補強し、より安心して取引を行うために「金融保証」という仕組みが存在します。金融保証は、現代のお金のやり取りにおいてなくてはならないものとなっています。

企業がお金を借りる場合を考えてみましょう。企業は事業を大きくしたり、新しい設備を導入したりするために、お金を必要とします。この時、金融機関からお金を借りる際に、金融保証会社が間に入ることがあります。金融保証会社が「この企業はきちんと返済します」とお墨付きを与えることで、企業はより低い金利でお金を借りることができるようになります。これは企業にとって、利息の負担が減ることを意味し、借りたお金をより有効に活用できる大きなメリットとなります。

一方、お金を貸す側、つまり投資家にとっても、金融保証は大きな安心材料となります。もし、お金を借りた企業が倒産してしまい、返済ができなくなってしまった場合でも、金融保証会社が代わりに投資家にお金を返してくれるからです。これにより、投資家は大きな損失を被ることなく、安心して投資を行うことができます。

特に、経済状況が不安定な時期には、この金融保証の重要性はさらに増してきます。将来どうなるかわからない状況では、企業の経営状態も変わりやすく、お金を貸す側も慎重になります。このような時に、金融保証があれば、お金の流れが滞ることなく、経済全体が安定しやすくなります。

金融保証は、債券だけでなく、住宅ローンや様々な金融商品にも利用されています。このように、金融保証は私たちの生活を支える金融システムの安定に欠かせない重要な役割を担っていると言えるでしょう。

| 立場 | メリット | 金融保証の役割 |

|---|---|---|

| 企業(お金を借りる側) | 低い金利でお金を借りることができる、利息負担の軽減、借りたお金を有効活用できる | 返済能力をお墨付きすることで、企業の資金調達をサポート |

| 投資家(お金を貸す側) | 投資のリスク軽減、万が一の際の損失回避、安心して投資できる | 企業が返済できなくなった場合に、代わりに投資家にお金を返済 |

| 経済全体 | お金の流れを円滑化、経済の安定化 | 不況時などでも資金の流れを維持し、経済活動を支える |

モノラインの役割

モノラインは、債務の支払いを保証する専門機関であり、お金の世界で重要な役割を担っています。特に、債券市場において、その存在は欠かせません。

モノラインがどのように市場で機能しているかを見てみましょう。企業が事業資金を調達するために債券を発行する際、モノラインはその債券に保証を付けます。これは、発行された債券の信用力を高める効果があります。信用力の向上は、投資家にとって債券の魅力を高めます。なぜなら、もし債券の発行者が約束通りに支払えなくなった場合でも、モノラインが代わりに支払ってくれるからです。この仕組みにより、企業はより良い条件で資金を調達することが可能になります。例えば、低い金利で資金を集められるようになるのです。これが、市場全体の資金の流れを良くし、経済活動を活発にすることに繋がります。

投資家にとって、モノラインの保証が付いた債券は安心して投資できる商品となります。元本や利子の支払いが滞る心配が減るため、安心して資金を投入できます。そして、多くの投資家が市場に資金を投入することで市場は安定し、活気づくのです。

モノラインは、保証を提供する際、発行体の財務状況や事業内容などを独自の厳しい基準で審査します。発行体の返済能力を慎重に見極めることで、保証によるリスクを最小限に抑える努力をしているのです。さらに、市場全体の動きを常に注意深く観察し、様々なリスクを適切に評価することで、市場の安定に貢献しています。

金融市場は、日々複雑さを増しています。このような状況下で、モノラインは専門的な知識と豊富な経験を活かし、市場の健全な発展に貢献する重要な役割を担っていると言えるでしょう。モノラインの役割は、今後ますます重要になっていくと考えられます。

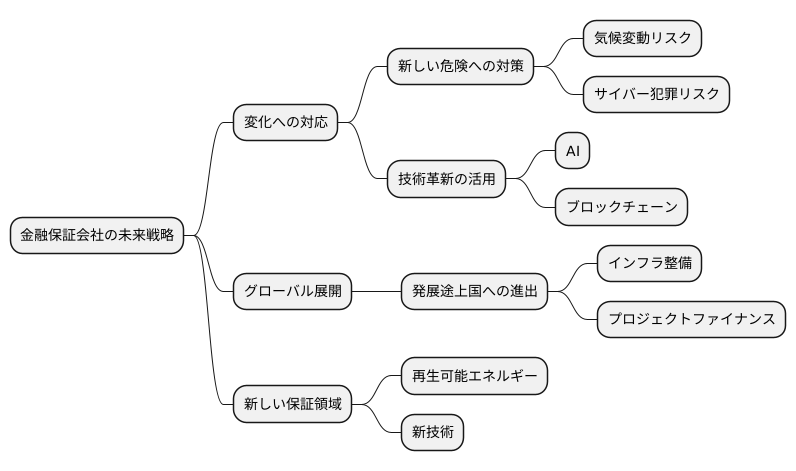

今後の展望

金融の世界は、まるで生き物のように常に姿を変えていきます。金融保証会社を取り巻く状況も、例外ではありません。金融保証会社は、これから先の未来を見据え、変化の波に乗り遅れることなく、新しい危険に立ち向かい、同時に新しい事業の芽を見つけ出す必要があります。

まず、気候変動による危険や、コンピュータネットワークを悪用した犯罪といった、今までになかった危険への対策が急務です。これらの危険をきちんと見極め、保証を引き受けるかどうかの判断基準に組み込んでいくことが重要です。また、技術の進歩も、金融保証会社に大きな影響を及ぼすでしょう。人工知能や、情報を鎖のように繋いで管理する技術は、仕事の効率を高め、今までにない新しいサービスを生み出す可能性を秘めています。金融保証会社は、これらの技術を積極的に取り入れることで、他の会社に負けない力をつける必要があるでしょう。

さらに、世界が一つにつながっていく中で、海外への進出も重要な作戦となります。特に発展途上にある国々では、道路や鉄道などの社会基盤の整備や、大きな事業への資金援助の必要性が高まっており、金融保証会社にとって大きな事業の機会となります。金融保証会社は、世界全体を見渡す広い視野を持って事業を広げていく必要があります。

金融保証会社は、社会の変化を敏感に感じ取り、対応していくことで、着実に成長を続け、金融市場の発展に貢献していくことが求められています。時代の変化とともに、保証の対象となるものも多様化していくでしょう。例えば、再生可能エネルギー事業への保証や、新しい技術を使った事業への保証など、今までにない分野での保証の需要が高まっていくと予想されます。金融保証会社は、常に新しい情報や知識を吸収し、社会のニーズに応じた保証を提供していくことで、存在価値を高めていくことができるでしょう。