CLO入門:仕組みと投資妙味

投資の初心者

先生、『CLO』ってよく聞くんですけど、どういう意味ですか?

投資アドバイザー

『CLO』は、『担保付き貸付債務』の略で、簡単に言うと、企業にお金を貸したときの借用書をまとめて、それを証券にして投資家にお金を集めるしくみだよ。

投資の初心者

借用書をまとめて証券にするって、どういうことですか?

投資アドバイザー

例えば、たくさんの会社にお金を貸したとします。それぞれから借用書をもらいますが、それを一つのかごに入れて、かごを小さく分けて投資家に売るイメージだよ。そうすることで、投資家はたくさんの会社の借用書に少しずつ投資できるんだ。

CLOとは。

『CLO』という投資用語について説明します。『CLO』は『Collateralized Loan Obligation』の略で、会社への貸付金をまとめて証券にした商品のことです。

CLOとは

企業にお金を貸した証書を束ねて、投資商品にしたものを、担保付貸付債務証券、略してCLOと言います。 簡単に言うと、複数の会社への貸付金をまとめて証券化したもののことです。

このCLOは、様々な種類に分かれており、それぞれの種類で利息を受け取る順番や、お金が返ってくる順番が違います。順番が早いものほど安全なので、利息は少なめです。逆に、順番が遅いものは、お金が返ってこない可能性も多少ありますが、その分高い利息を受け取ることができます。

CLOは、投資する人にとっては、リスクを分散させる効果があります。というのも、一つの会社にお金を貸すよりも、複数の会社にお金を貸す方が、リスクが減るからです。一つの会社が倒産しても、他の会社が倒産しなければ、大きな損失は避けられます。

一方、お金を借りたい会社にとっては、CLOは新たな資金調達の手段になります。銀行からお金を借りる以外の方法でお金を集めることができるので、事業を拡大するための資金をより簡単に調達できるようになります。

近年、このCLO市場は大きく成長しています。より多くの人が投資対象としてCLOに注目しており、市場に流れるお金の量も増えています。CLOは複雑な仕組みではありますが、仕組みをきちんと理解することで、今までになかった投資機会を見つけることができるかもしれません。

例えば、ある会社が新しい工場を建てるためにお金を借りたいと考えているとします。その会社は、銀行ではなくCLOを通して投資家からお金を集めることを選択するかもしれません。投資家は、その会社の事業内容や将来性などを評価し、CLOに投資します。そして、会社が利益を上げれば、投資家は利息を受け取ることができます。このように、CLOは企業と投資家の双方にとってメリットのある仕組みと言えるでしょう。

| 項目 | 内容 |

|---|---|

| CLOとは | 企業への貸付金をまとめて証券化したもの |

| 種類 | 利息/元本返済順位が異なる複数の種類が存在 |

| リスクとリターン | 順位が早いほど安全で利息は低く、順位が遅いほどリスクが高く利息は高い |

| 投資家にとってのメリット | リスク分散効果 |

| 企業にとってのメリット | 新たな資金調達手段 |

| 市場動向 | 近年、市場は大きく成長 |

CLOの仕組み

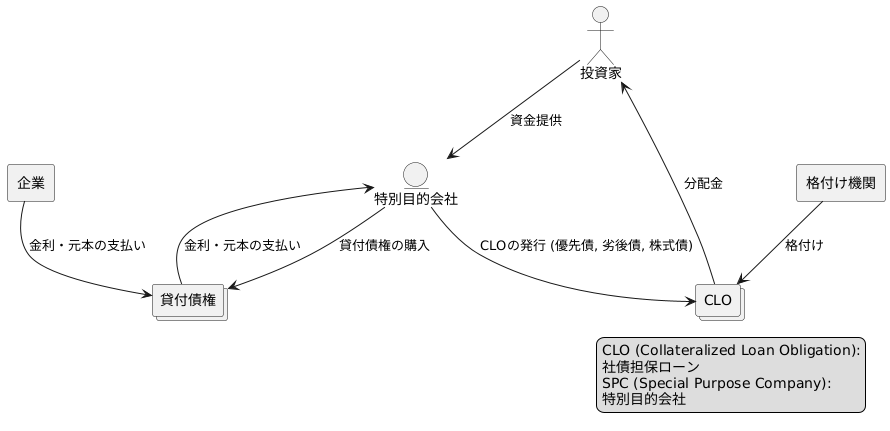

社債担保ローン(CLO)は、複雑な仕組みではありますが、基本的な流れを理解することで、その働きが見えてきます。まず、投資家から資金を集めるため、特別目的会社(特定目的会社ともいいます)が設立されます。この会社は、CLOを発行し運用するだけの目的で作られた会社です。この特別目的会社が、銀行などの金融機関が企業に貸し付けているお金の権利、つまり貸付債権を買い取ります。そして、集めた貸付債権をまとめて担保とし、新たに社債を発行します。これがCLOです。

発行されたCLOは、複数の種類に分けられます。まるで何層にもなったケーキのように、優先順位の高いものから低いものへと順番に並べられます。例えば、一番上の層には優先債、その下に劣後債、一番下の層には株式債といった具合です。それぞれの層は、リスクと見返りのバランスが異なります。優先債は、最もリスクが低く、他の種類よりも先に元本と利息を受け取れます。その代わり、得られる利息は比較的少なめです。反対に、株式債は、最もリスクが高いですが、高い利回りを期待できます。

特別目的会社が保有する貸付債権から、企業が金利や元本を支払います。特別目的会社は、受け取ったお金を、あらかじめ決められた優先順位に従って、CLOの投資家に分配します。

さらに、CLOは、多くの場合、格付け機関と呼ばれる第三者機関によって評価を受け、信用格付けが付与されます。これは、投資家にとって、CLOのリスクを判断するための重要な情報源となります。格付けが高いほど、元本や利息が支払われないリスクが低いと考えられます。

CLOの投資妙味

社債担保ローン(CLO)への投資は、他の債券投資と比べて高い収益が見込めるという点で、投資家にとって大きな魅力があります。特に、債券の中でも比較的高利回りが見込まれる劣後債やエクイティ債は、高い収益を求める投資家にとって、魅力的な選択肢となり得ます。

CLOは、複数の企業への貸付債権をまとめて運用しているため、一つの企業の経営状況が悪化しても、他の企業への貸付がその影響を緩和する分散投資効果が期待できます。仮に一つの企業が債務の返済ができなくなったとしても、CLO全体への影響は限定的と言えるでしょう。

さらに、CLOは市場の状況変化に応じて、機動的な運用が行われます。景気や金利の変動など市場環境の変化を常に注視し、保有する貸付債権の入れ替えや、金利変動に対応した戦略調整などを行います。このような柔軟な運用によって、市場の変動リスクを抑える効果が期待できます。

また、CLOは、一般的に知られる国債や社債といった伝統的な債券投資とは異なる性質を持っているため、投資家が保有する資産全体のリスク分散効果を高め、投資の選択肢を広げるという点でもメリットがあります。CLOを投資のポートフォリオに加えることで、より多様な資産構成を実現し、市場の変動に対する耐性を高めることができるでしょう。

| メリット | 説明 |

|---|---|

| 高利回り | 特に劣後債やエクイティ債は高利回りが見込める |

| 分散投資効果 | 複数の企業への貸付債権をまとめて運用するため、一社への依存リスクを軽減 |

| 機動的な運用 | 市場環境の変化に合わせた柔軟な運用でリスクを抑える |

| リスク分散効果の向上 | 伝統的な債券投資とは異なる性質を持ち、ポートフォリオの多様化に貢献 |

CLOのリスク

社債担保ローン債権(CLO)は、高い収益が見込める反面、投資する際には様々な危険も存在します。大きく分けて金利の変動による危険、信用に関する危険、換金性の低さによる危険などが挙げられます。

まず、金利の変動による危険について説明します。市場の金利が上昇すると、CLOの価値は下落します。これは、CLOの利息の支払いが固定されているため、市場金利が上昇すると、CLOの魅力が薄れ、価格が下がるためです。

次に、信用に関する危険について説明します。CLOは、多くの企業への貸付債権をまとめて証券化した商品です。もし、これらの企業が債務不履行を起こすと、CLOの元本や利息の支払いが滞り、損失を被る可能性があります。特に、景気が悪化した場合、多くの企業が経営難に陥るため、信用に関する危険は高まります。

最後に、換金性の低さによる危険について説明します。CLOは、株式や債券のように活発に売買されている商品ではありません。そのため、すぐに換金したい場合、希望する価格で売却できない可能性があります。特に、メザニン債やエクイティ債といった劣後債は、換金性が低い傾向があります。つまり、必要な時にすぐにお金に換えられない可能性があるということです。

CLOは複雑な仕組みの商品です。投資を行う際は、これらの危険性を十分に理解することが不可欠です。目論見書などを熟読し、危険性を理解した上で、自己責任で投資判断を行うようにしましょう。高い収益には高い危険が伴うことを忘れずに、慎重な判断が必要です。

| リスク要因 | 内容 |

|---|---|

| 金利変動リスク | 市場金利の上昇によりCLOの価値が下落するリスク。CLOの利息支払いは固定されているため、市場金利上昇時にCLOの魅力が薄れ、価格が下がる。 |

| 信用リスク | CLOの構成資産である企業の債務不履行により、元本や利息の支払いが滞り、損失を被るリスク。景気悪化時にリスクが高まる。 |

| 換金性リスク | CLOは株式や債券ほど活発に取引されていないため、すぐに換金したい場合、希望価格で売却できないリスク。特に、メザニン債やエクイティ債といった劣後債は換金性が低い。 |

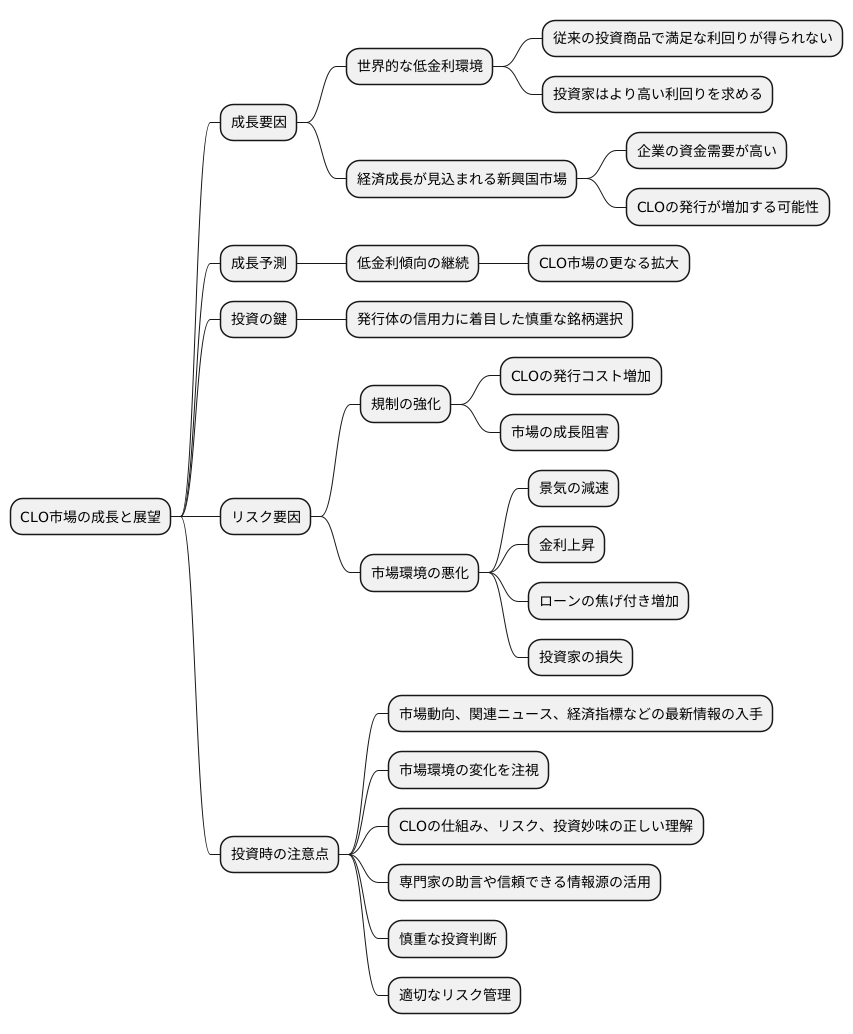

CLOの将来展望

債務担保証券の一種であるローン担保証券(CLO)市場は、近年、世界規模で成長を続けています。この成長を後押ししている主な要因は、世界的な低金利環境です。銀行預金など従来の投資商品では満足な利回りが得られない状況下で、多くの投資家は、より高い利回りを求めてCLOのような比較的リスクの高い商品に注目するようになりました。

今後も、この低金利傾向が続くと予想されることから、CLO市場はさらに拡大する可能性が高いと考えられます。特に、経済成長が見込まれる新興国市場においては、企業の資金需要が高く、CLOの発行が増加する可能性を秘めています。発行体の信用力に着目した慎重な銘柄選択は、投資における成功の鍵と言えるでしょう。

しかし、CLO市場の将来はバラ色ばかりではありません。市場を取り巻く環境は常に変化しており、規制の強化や市場環境の悪化といったリスクも存在します。例えば、金融規制の強化は、CLOの発行コストを増加させ、市場の成長を阻害する可能性があります。また、景気の減速や金利上昇局面においては、CLOの担保となっているローンの焦げ付きが増加し、投資家の損失につながる可能性も懸念されます。

CLOへの投資を検討する際には、市場の動向や関連ニュース、経済指標など常に最新の情報を入手し、市場環境の変化を注視することが重要です。加えて、CLOの仕組みやリスク、投資妙味を正しく理解することも欠かせません。CLOは、多くの企業からの貸付債権を束ねた複雑な金融商品であるため、その仕組みに潜むリスクを理解しなければ、予期せぬ損失を被る可能性があります。専門家の助言や信頼できる情報源を活用し、CLOへの投資判断は慎重に行う必要があります。適切なリスク管理を行いながら、CLO市場の成長を取り込むことで、新たな投資機会を捉えることができるでしょう。