債券貸借取引の仕組みと利点

投資の初心者

先生、『債券貸借取引』って難しくてよくわからないんです。簡単に言うとどういう意味ですか?

投資アドバイザー

そうだね、確かに少し難しい言葉づかいだね。簡単に言うと、お金を貸したい人が、お金を借りたい人に債券を貸し出すことだよ。そして、約束した期間が過ぎたら、借りた人は同じ種類の債券を同じ量だけ返すんだ。

投資の初心者

じゃあ、例えば国債を貸し出して、後で同じ国債が返ってくるってことですか?

投資アドバイザー

その通り!まさにそういうことだよ。もちろん、貸し出す債券の種類は国債に限らず、企業が発行する債券などもあるよ。

債券貸借取引とは。

投資の世界で使われる「債券貸借取引」という言葉について説明します。これは、ある人(貸す側)が、別の人(借りる側)に債券を貸し出すことです。そして、あらかじめ決めておいた期間が過ぎた後、借りた側が貸した側に、同じ種類の同じ量の債券を返すという約束に基づいた取引のことです。

債券貸借取引とは

債券貸借取引とは、債券を保有している人が、その債券を一定の期間、他の人に貸し出す取引のことです。まるで図書館で本を借りるように、債券を借りたり貸したりする仕組みです。この取引では、債券を貸し出す人を貸出者、債券を借りる人を借入者と呼びます。

貸出者は、自分が保有する債券を一時的に借入者に渡します。しかし、単にあげるわけではなく、契約で定めた期間が終了すると、借入者は同種、同量の債券を貸出者に返却する義務があります。例えば、山田さんが10年満期の国債を保有しており、それを田中さんに1年間貸し出すと約束したとします。1年後には、田中さんは山田さんに同じ10年満期の国債を、借りた時と同じ量だけ返さなければなりません。これは、お金ではなく、債券そのものを貸し借りする取引です。

では、なぜこのような取引が行われるのでしょうか。貸出者にとっては、債券を貸し出すことで、手数料収入を得ることができるというメリットがあります。まるで家や部屋を貸して家賃収入を得るように、債券を貸すことで利益を得るのです。一方、借入者にとっては、特定の債券を必要とする様々な理由があります。例えば、株の空売りで必要となる場合や、債券の受渡し決済に利用する場合、担保として債券が必要な場合などです。このように、債券貸借取引は、貸出者と借入者双方にとってメリットがあるため、市場で広く行われています。また、債券市場全体の流動性を高める効果も期待できます。これは、市場で債券が活発に取引されるようになることで、より円滑に売買できるようになることを意味します。

| 項目 | 説明 |

|---|---|

| 債券貸借取引 | 債券を保有する人(貸出者)が、一定期間、債券を他の人(借入者)に貸し出す取引。 |

| 貸出者 | 債券を貸し出す人。手数料収入を得る。 |

| 借入者 | 債券を借りる人。株の空売り、債券の受渡し決済、担保など様々な理由で債券を必要とする。 |

| 取引の流れ | 貸出者が債券を借入者に貸し出す → 契約期間終了後、借入者は同種同量の債券を貸出者に返却する。 |

| メリット(貸出者) | 手数料収入を得ることができる。 |

| メリット(借入者) | 特定の債券を必要とする様々なニーズを満たせる。 |

| 市場への影響 | 債券市場全体の流動性を高める効果がある。 |

貸借取引の目的

債券の貸し借りは、お金を貸し出す側と借りる側の両方にとって利益となる仕組みです。まず、債券を貸し出す側から見てみましょう。保有している債券を貸し出すことで、利子を得ることができます。これは貸し出し料と呼ばれ、債券の種類や市場の状況によって金額が変わります。ただ債券を持っているだけでは何も生み出しませんが、貸し出すことで利益を得られるので、貸す側にとっては魅力的な取引です。

一方、債券を借りる側にもメリットがあります。必要な債券を一時的に借りることができるため、価格が下がると予想される時に売って利益を狙う取引や、異なる市場間での価格差を利用した取引といった、様々な投資戦略を実行できます。また、債券の受け渡しに失敗した場合や、担保として債券が必要な場合などにも、債券を借りることで問題を解決できます。

例えば、ある会社が発行した債券の価格が今後下がると予想した投資家は、その債券を借りて売却します。その後、予想通り価格が下がった時点で債券を買い戻し、借りた債券を返却します。この売却価格と買戻価格の差額が利益となります。これが価格が下がると予想される時に売って利益を狙う取引の一例です。

また、債券の受け渡しに失敗した場合、ペナルティが発生する可能性があります。このような場合、債券を借りることで受け渡しを完了させ、ペナルティを回避することができます。

このように、債券の貸し借りは市場で活動する人々にとって、様々な目的で利用される重要な取引であり、市場全体の流動性向上にも貢献しています。貸す側にとっては保有資産の有効活用、借りる側にとっては投資機会の拡大やリスク管理に役立つ、双方にとってwin-winの関係と言えるでしょう。

| 立場 | メリット | 具体例 |

|---|---|---|

| 債券を貸し出す側 | 利子(貸し出し料)を得ることができる。保有資産の有効活用になる。 | – |

| 債券を借りる側 | 様々な投資戦略を実行できる。価格下落時の売却益を狙う、市場間価格差を利用した取引など。債券の受け渡し失敗や担保不足などの問題解決。 | 価格下落を見込んだ売買:債券を借りて売却 → 価格下落後に買戻し → 借りた債券を返却し、差額で利益を得る。 受け渡し失敗への対応:債券を借りて受け渡しを完了し、ペナルティを回避。 |

取引参加者

債券の貸し借り取引には、実に様々な人が関わっています。貸す側の中心は、年金基金や保険会社、投資信託といった大きなお金を扱う機関投資家です。彼らはたくさんの債券を保有しており、債券の貸し借りによって利益を得ようとします。保有している債券を貸し出すことで、金利のような形で収入が得られるからです。また、個人投資家も、証券会社を通してこの取引に参加できます。

一方、債券を借りる側には、ヘッジファンドや証券会社、機関投資家などがいます。彼らの目的は様々です。例えば、持っていない債券を売って、値下がりした時に買い戻して利益を得る「空売り」や、異なる市場で同じ商品に価格差が生じた際に、安い方で買って高い方で売ることで利益を得る「裁定取引」などに利用されます。また、借りたお金を使って大きな金額の取引を行う「レバレッジ取引」にも使われます。加えて、債券の受け渡しに失敗した場合の対応としても、債券の借り入れは重要です。

このように、貸す側は債券を有効活用して利益を得たいと考えており、借りる側は様々な投資戦略を実行したり、取引の失敗を防いだりするために債券を必要としています。債券の貸し借りは、貸す側と借りる側のそれぞれの思惑が一致することで成り立っている取引と言えるでしょう。貸す側は、眠らせている資産を活用して収益を上げることができ、借りる側は必要な債券を調達することで、投資戦略を実行したり、リスク管理を行うことができます。このように、債券貸借市場は、市場全体の流動性を高め、効率的な資金運用を可能にする重要な役割を担っています。

| 参加者 | 役割 | 目的 |

|---|---|---|

| 貸し手 | 年金基金、保険会社、投資信託、個人投資家 | 保有債券の有効活用、金利収入 |

| 個人投資家 | 証券会社を通して取引に参加 | |

| 借り手 | ヘッジファンド、証券会社、機関投資家 | 空売り、裁定取引、レバレッジ取引 |

| 債券の受け渡し失敗への対応 |

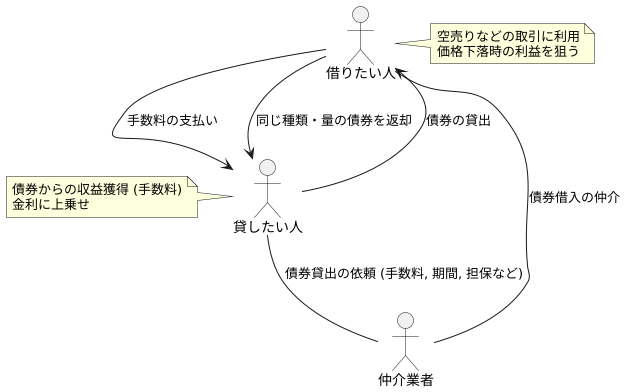

取引の仕組み

債券の貸し借りというのは、証券会社や貸し借り取引を仲介する業者を通して行われます。貸したい人と借りたい人は、これらの仲介業者を通じて相手を探し、貸し借りの条件を決めます。この条件には、貸し借りの手数料の割合、貸し借りの期間、担保などが含まれます。

話がまとまると、貸したい人は持っている債券を借りたい人に貸し出し、借りたい人は手数料を支払います。貸し借りの期間が終わると、借りたい人は同じ種類で同じ量の債券を貸したい人に返します。この時、貸したい人に返される債券は、最初に貸し出された債券と同じものでなくても構いません。同じ種類、同じ量の債券であれば、別の債券で返すことができます。例えば、あ会社が発行した債券を貸し出した場合、返す時にあ会社が発行した別の債券で返すことも可能です。

しかし、返す債券の安全性や満期などは、貸し出した債券とほぼ同じくらいのものでなければなりません。貸し借りの仕組みをもう少し詳しく見てみましょう。まず、借りたい人は、債券を借りることで、空売りなどの取引を行うことができます。空売りとは、持っていない債券を売ることです。将来、債券の価格が下がると予想した場合、先に債券を借りて売っておき、価格が下がった後に買い戻して返すことで利益を得ることができます。

一方、貸したい人にとっては、債券を貸し出すことで、保有している債券から収益を得ることができます。貸し出しによって得られる手数料は、債券の金利に上乗せされるため、より高い収益を得ることが期待できます。このように、債券の貸し借りには、貸したい人、借りたい人、そして仲介業者の三者が関わっており、それぞれの思惑によって成り立っています。また、市場全体で債券の流動性を高める役割も担っています。

取引のリスク

お金を貸し借りして債券の取引をする際には、いくつか気を付けなければならない点があります。貸し出す側にとって一番大きな心配は、借りた相手が債券を返せなくなることです。これは、いわば貸し倒れのようなものです。相手が倒産してしまうと、貸した債券は戻ってこなくなるかもしれません。このような事態を防ぐために、担保を取ったり、借りる相手の財務状況をよく調べたりすることが大切です。また、債券の値段は常に変動しているため、貸している間に値段が下がってしまうと、貸した側が損をする可能性があります。例えば、高い値段で買った債券を貸している間に値段が下がり、返却された時に売ろうとしても、買った時よりも低い値段でしか売れないかもしれません。

一方、借りる側にもリスクはあります。まず、借りる際の手数料である貸借料率が上がってしまう可能性があります。需要と供給の関係で、債券を借りたい人が多くなると、貸借料率が上がってしまい、借りるための費用が増えてしまうのです。また、債券を借りる際に担保を預けることがありますが、その担保の価値が下がってしまうと、追加で担保を差し入れなければならない場合があります。例えば、株を担保として預けている場合、株価が下落すると、担保として預けている株の価値が下がってしまい、追加で株を預ける必要が出てくるかもしれません。このように、債券の貸し借りには、貸す側にも借りる側にも様々なリスクがあります。これらのリスクをよく理解した上で、取引を行うことが重要です。

| 立場 | リスク | 対策 |

|---|---|---|

| 貸す側 | 貸し倒れリスク(債券が返却されない) | 担保を取る、借り手の財務状況を調べる |

| 価格変動リスク(債券価格の下落) | – | |

| 借りる側 | 貸借料率上昇リスク(借りる費用の増加) | – |

| 担保価値下落リスク(追加担保の差し入れ) | – |

市場の動向

債券を貸し借りする市場は、近年、目覚ましい発展を見せています。世界中でのお金の供給増加と低い利子の状態が続いていることが、大きな要因です。これらの状況を受けて、年金基金や保険会社といった大きな投資家が債券への投資を増やしており、それに伴い債券を貸し借りする取引の必要性も高まっています。

特に、利益を追求するために様々な投資を行う、活動的な運用をしている投資家たちの間で、債券の貸し借りが活発になっています。彼らは、利益を最大化するために、様々な戦略を実行します。例えば、ある債券の価格が下がると思えば、その債券を借りて売却し、価格が下がった後に買い戻すことで利益を得ようとします。このような取引は、市場全体の活発さを高める効果も持っています。多くの売買が行われることで、市場はよりスムーズに機能するようになるからです。

また、近年、市場を監督する立場にある当局は、市場の透明性を高めるための取り組みを積極的に行っています。これは、市場でどのような取引が行われているかを、誰にでも分かりやすく公開することを意味します。透明性が高まることで、不正が行われにくくなり、取引の安全性が向上します。例えば、取引の情報が公開されることで、不当に高い価格で債券が取引されるといった事態を防ぐことができます。

債券市場全体の規模は、今後も拡大していくと予想されています。世界経済の成長や、投資家の債券への関心の高まりなどを考えれば、当然の流れと言えるでしょう。そして、債券市場の拡大に伴い、債券を貸し借りする市場も、さらに成長していくことが期待されます。より多くの投資家が債券取引に参加するようになれば、貸し借りの需要も増加し、市場はさらに活発になるでしょう。

| 要因 | 内容 | 結果 |

|---|---|---|

| お金の供給増加と低金利 | 年金基金や保険会社といった大規模投資家が債券投資を増やす | 債券貸借取引の必要性増加 |

| 投資家の利益追求 | 様々な戦略を実行(例:空売り) | 市場全体の活発化 |

| 当局による市場透明性の向上 | 取引情報の公開 | 不正防止、取引の安全性向上 |

| 世界経済の成長と投資家の関心の高まり | 債券市場の拡大 | 債券貸借市場の成長 |