相場の奇妙な規則性:アノマリーとは?

投資の初心者

先生、「アノマリー」ってよく聞くんですけど、何のことですか?

投資アドバイザー

簡単に言うと、理屈では説明できないけど、よく起こる現象のことだよ。例えば、株の値段が毎年同じ時期に上がる、下がるといったようなものだね。「節分天井」「彼岸底」って言葉、聞いたことあるかな?

投資の初心者

なんとなく聞いたことがあります。「節分天井」「彼岸底」もアノマリーの一つなんですか?

投資アドバイザー

そうだよ。理由ははっきりしないけど、節分の頃に株価が高くなり、お彼岸の頃に安くなる傾向がある。こういう説明のつかない現象をアノマリーって言うんだ。

アノマリーとは。

投資の世界で使われる「アノマリー」という言葉について説明します。アノマリーとは、理屈では説明できないけれど、なぜかそういう結果になりやすい状態のことです。株式市場でいえば、毎年同じような値動きをする傾向があるのに、どうしてそうなるのか納得できる理由がないものなどを指します。例として、「節分天井」や「彼岸底」といった言葉があります。

相場の奇妙な規則性:アノマリーとは

株の売買の世界では、会社の業績や景気の良し悪し、世界の出来事など、様々なことが株価の上がり下がりに関わっています。これらの情報が複雑に絡み合い、市場は常に変化しています。このような状況の中で、理屈では説明しにくいけれど、ある時期になると決まった動きを見せる現象があります。これをアノマリーと呼びます。アノマリーは、市場に隠された秘密の規則のように、投資家たちの関心を集めています。一見バラバラに見える市場の動きの中に、何か法則を見つけられるのでしょうか?アノマリーを知ることで、投資の作戦に新しい考え方を加えることができるかもしれません。

アノマリーには様々な種類があります。例えば、曜日にまつわるアノマリーでは、週の始まりは株価が上がりやすく、週末は下がりやすいという傾向があります。また、季節にまつわるアノマリーもあります。日本では、4月や12月、3月に株価が上がりやすいと言われています。これは、新年度や年末、年度末の決算期に関連した資金の動きが影響していると考えられています。さらに、特定のイベントにまつわるアノマリーもあります。オリンピックやワールドカップなどの大きなイベントの前後には、株価が特定の動きを見せることがあります。これらのアノマリーは、必ずしも常に起こるわけではありませんが、過去の市場の動きを分析することで、ある程度の予測をすることができます。

アノマリーは、市場参加者の心理や行動、制度的な要因などが複雑に絡み合って生じる現象だと考えられています。例えば、曜日のアノマリーは、週末に持ち株を持ち越したくない投資家の心理が影響している可能性があります。また、季節のアノマリーは、企業の決算やボーナス支給の時期といった制度的な要因が影響していると考えられます。アノマリーを理解し、活用するためには、その背景にある要因を分析することが重要です。アノマリーは投資判断の材料の一つとなり得ますが、絶対的な法則ではありません。市場の状況は常に変化するため、アノマリーだけに頼った投資は危険です。他の情報と合わせて総合的に判断することが大切です。

| アノマリーの種類 | 概要 | 発生時期 | 要因 |

|---|---|---|---|

| 曜日にまつわるアノマリー | 週の始まりは株価が上がりやすく、週末は下がりやすい | 週単位 | 週末に持ち株を持ち越したくない投資家の心理 |

| 季節にまつわるアノマリー | 4月、12月、3月に株価が上がりやすい | 月単位/年度単位 | 企業の決算やボーナス支給の時期といった制度的な要因 |

| イベントにまつわるアノマリー | オリンピックやワールドカップなどの大きなイベントの前後には、株価が特定の動きを見せる | イベント開催時期 | 市場参加者の心理や行動 |

アノマリーの種類と具体例

株式投資の世界では、経験に基づいた法則、つまりアノマリーを活用する投資家もいます。アノマリーとは、理論的な裏付けはないものの、一定の期間、繰り返し発生する価格変動のパターンを指します。代表的なアノマリーとして、「節分天井」と「彼岸底」が挙げられます。「節分天井」とは、文字通り節分の時期に株価が上昇し、その後下落する現象を指します。これは、企業の決算対策や年末年始の休暇明けの活発な取引が一巡し、利益確定の売りが増えるためと考えられています。しかし、明確な根拠はなく、あくまで経験則に基づいた考え方です。一方、「彼岸底」とは、お彼岸の時期に株価が下落し、その後上昇する現象です。年度末が近づき、企業の決算対策の売りが一巡し、新たな年度への期待感から買い戻しが入るためと考えられています。こちらも「節分天井」と同様に、明確な根拠はなく経験則に基づいた考え方です。

これらのアノマリーは、必ずしも毎年発生するとは限りません。また、発生したとしても、その時期や価格変動の幅は年によって異なります。つまり、これらのアノマリーだけを頼りに投資判断を行うのは危険です。しかし、多くの投資家がこれらのアノマリーを意識しているため、市場心理に影響を与え、実際に株価が変動する可能性は否定できません。アノマリーは市場参加者の心理や行動が複雑に絡み合って生じる現象とも言えます。他にも、曜日や季節、特定の経済指標の発表日など、様々なアノマリーが存在します。例えば、週末や月末月初は株価が変動しやすい、夏枯れ相場、などです。これらのアノマリーを理解することは、市場の動向を予測する上での一つの材料となり得ます。ただし、アノマリーはあくまで経験則に基づいたものであり、絶対的な法則ではありません。他の様々な要因も考慮に入れて、総合的に判断することが重要です。常に冷静な分析と判断を行い、リスク管理を徹底することが、長期的な投資成功の鍵となります。

| アノマリー | 時期 | 傾向 | 考えられる理由 |

|---|---|---|---|

| 節分天井 | 節分 | 株価上昇後下落 | 決算対策、年末年始明けの取引一巡後の利益確定売り |

| 彼岸底 | お彼岸 | 株価下落後上昇 | 決算対策の売り一巡、新年度への期待感による買い戻し |

| 週末/月末月初 | 週末/月末月初 | 株価変動しやすい | – |

| 夏枯れ相場 | 夏 | – | – |

アノマリーと投資戦略

相場には、過去の経験に基づいた法則のようなものが存在します。これをアノマリーと呼びます。よく知られている例としては、特定の月に株価が上昇しやすくなるといった季節性アノマリーや、小型株効果、バリュー効果などがあります。これらのアノマリーは、必ずしも常に成立するとは限りませんが、市場参加者の多くが意識しているため、投資戦略に活用できる可能性があります。

アノマリーを投資戦略に活用する際には、そのアノマリーがなぜ発生するのかを理解することが重要です。例えば、季節性アノマリーは、企業の決算時期や投資家の行動パターンなどに関連していると考えられます。また、小型株効果は、小型株の情報が少ないため、市場で適切に評価されていない可能性があることなどが要因として考えられます。アノマリーの発生要因を理解することで、そのアノマリーが将来も継続する可能性を評価することができます。

アノマリーは、あくまで経験則に基づくものであるため、将来も必ず成立するとは限りません。過去のデータに基づいて有効性が確認されたアノマリーも、市場環境の変化などによって、将来自ら消滅したり、逆の現象が発生したりする可能性があります。そのため、アノマリーだけに頼った投資は危険です。アノマリーを投資判断に活用する場合には、ファンダメンタルズ分析やテクニカル分析といった他の分析手法と組み合わせて、総合的に判断することが重要です。

また、アノマリーを意識しすぎることも危険です。市場参加者の多くが特定のアノマリーを意識して行動する場合、その行動自体が市場に影響を与え、アノマリーの効果を薄めたり、逆に増幅させたりする可能性があります。

アノマリーは、投資判断を行う上での一つの材料として捉えるべきです。他の分析手法と組み合わせて、慎重に投資判断を行うことが、長期的な投資成果につながります。市場の動きを常に観察し、変化に対応していく柔軟性も重要です。

| アノマリー | 説明 | 発生要因の例 | 注意点 |

|---|---|---|---|

| 季節性アノマリー | 特定の月に株価が上昇しやすくなる。 | 企業の決算時期、投資家の行動パターン | ・必ず成立するとは限らない。 ・市場環境の変化で消滅・反転する可能性がある。 ・アノマリーだけに頼った投資は危険。 ・他の分析手法と組み合わせて総合的に判断する。 ・アノマリーを意識しすぎることも危険。 ・市場参加者の行動がアノマリーの効果に影響する可能性がある。 |

| 小型株効果 | 小型株は大型株よりも高いリターンが期待できる。 | 小型株の情報が少ないため、市場で適切に評価されていない可能性がある。 | |

| バリュー効果 | 割安株は成長株よりも高いリターンが期待できる。 | 市場参加者が成長株を過大評価している可能性がある。 |

アノマリー活用の注意点

値動きの歪み、つまり相場における特殊な規則性を指すアノマリーは、投資判断の材料として注目されています。しかし、その活用には注意が必要です。アノマリーは、過去の市場データから見つかる一定の傾向であり、未来の市場を完全に予測できる魔法の杖ではありません。過去のデータに規則性があったとしても、未来永劫それが通用する保証はどこにもないのです。

市場を取り巻く環境は常に変化します。経済の動向や政治の情勢、国際関係、あるいは突発的な事件など、様々な要因が市場を揺るがし、過去の傾向を覆す可能性があります。過去のデータから導き出されたアノマリーに固執しすぎると、こうした変化に対応できず、大きな損失を被る危険性があります。

また、アノマリーだけに注目すると、市場全体の大きな流れを見失ってしまう恐れがあります。木を見て森を見ず、ということわざがあるように、細かな値動きの規則性に囚われすぎると、市場全体の動向や経済の基礎的な条件を見誤る可能性があります。冷静に市場全体を分析し、柔軟に投資戦略を調整していくことが重要です。

アノマリーは、あくまで投資判断を行う上での材料の一つに過ぎません。絶対的に正しい法則ではなく、参考情報の一つとして捉えるべきです。市場分析や企業業績の確認など、他の情報と合わせて総合的に判断することが大切です。アノマリーを過信せず、常に注意深く市場を観察し、慎重に投資判断を行うようにしましょう。

| アノマリーについて | 注意点 |

|---|---|

| 値動きの歪み、相場における特殊な規則性。投資判断の材料として注目される。 | 過去の市場データから見つかる一定の傾向であり、未来の市場を完全に予測できるものではない。 |

| 市場環境は常に変化する。過去のデータに固執すると、変化に対応できず損失を被る危険性がある。 | |

| アノマリーだけに注目すると、市場全体の大きな流れを見失う恐れがある。 | |

| 投資判断を行う上での材料の一つに過ぎない。絶対的に正しい法則ではなく、参考情報の一つとして捉えるべき。 | |

| 他の情報と合わせて総合的に判断し、アノマリーを過信せず、常に注意深く市場を観察し、慎重に投資判断を行う。 |

市場の動向を見極める

市場の動きを的確につかむことは、投資において非常に大切です。市場の動きには、経済の状況や企業の業績、世界情勢、そして投資家たちの心理など、様々な要因が複雑に絡み合っています。そのため、過去のデータや経験則だけに頼るのではなく、常に新しい情報を集め、変化する状況に合わせて対応していく柔軟性が必要です。

時として、過去のデータから見て説明のつきにくい、イレギュラーな値動きが見られることがあります。このような現象は、専門家の間では『相場格言』に例えられるような、経験則に基づく市場の癖のようなものと捉えられることがあります。たとえば、特定の時期に株価が上がりやすい、特定の出来事が起きた後に相場が下落しやすい、などです。これらの経験則は、市場参加者の心理的な側面を反映している場合もあります。大勢の人が同じように考えて行動することで、相場の動きに一定のパターンが生じるためです。しかし、これらの経験則は絶対的なものではありません。市場環境や参加者の構成は常に変化しており、過去の経験則がそのまま当てはまるとは限らないからです。

市場の状況を正しく理解するためには、様々な角度からの分析が不可欠です。経済指標や企業の財務状況といった数値データだけでなく、ニュースや専門家の意見、さらには市場参加者の雰囲気といった定性的な情報も参考にしながら、総合的に判断することが重要です。市場には絶対的な法則や確実な投資手法はありません。だからこそ、多くの情報を集め、多角的に分析することで、投資の成功に近づくことができるのです。市場を理解し、適切な判断をするためには、継続的な学習と情報収集を怠らないようにしましょう。常に学び続け、市場の変化に適応していくことが、投資の成功への鍵となります。

| 要素 | 説明 |

|---|---|

| 市場の動き | 経済状況、企業業績、世界情勢、投資家心理など様々な要因が複雑に絡み合う |

| 柔軟性 | 過去のデータや経験則だけに頼らず、常に新しい情報を集め、変化する状況に合わせて対応していく必要性 |

| 相場格言 | 過去のデータから見て説明のつきにくいイレギュラーな値動きを説明する経験則。市場参加者の心理的な側面を反映している場合も。 |

| 相場格言の限界 | 絶対的なものではなく、市場環境や参加者の構成は常に変化するため、過去の経験則が必ずしも当てはまるとは限らない。 |

| 市場理解のための分析 | 経済指標、企業財務状況といった数値データだけでなく、ニュース、専門家の意見、市場参加者の雰囲気といった定性的な情報も参考に総合的に判断。 |

| 継続的な学習 | 市場には絶対的な法則や確実な投資手法はないため、継続的な学習と情報収集を怠らないことが重要。 |

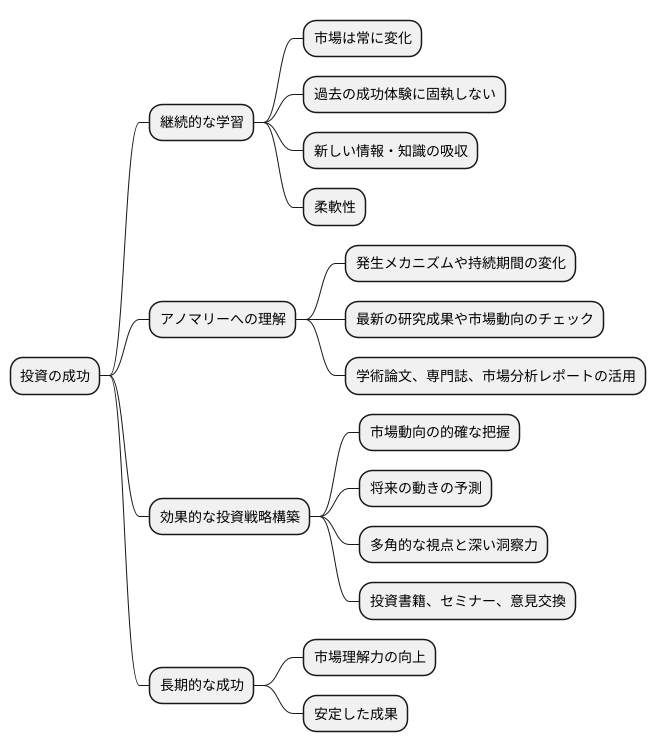

継続的な学習の重要性

投資の世界で成功を収めるためには、学び続ける姿勢が何よりも重要です。市場は生き物のように常に変化しており、昨日まで有効だった手法が今日通用するとは限りません。過去の成功体験に固執せず、常に新しい情報や知識を吸収していく柔軟性が必要です。

特に、市場における価格の歪み、いわゆるアノマリーは、その発生メカニズムや持続期間が常に変化するものです。過去のデータに基づいて特定のアノマリーを利用した投資戦略を立てたとしても、市場環境の変化によってその有効性が失われる可能性は十分にあります。ですから、アノマリーに関する最新の研究成果や市場の動向を常にチェックし、理解を深める努力が欠かせません。学術論文や専門誌、市場分析レポートなど、様々な情報源を活用し、常に情報をアップデートしていく必要があります。

継続的な学習は、市場の変化への対応力を高めるだけでなく、より効果的な投資戦略を構築する上でも不可欠です。市場の動向を的確に捉え、将来の動きを予測するためには、多角的な視点と深い洞察力が必要です。そのためには、投資に関する書籍を読み込んだり、セミナーに参加して専門家の知見に触れたり、他の投資家と意見交換を行ったりと、様々な方法で学習を深めることが大切です。

市場を完全に理解することは容易ではありません。しかし、絶えず学び続けることで、市場の動きを読み解く力を少しずつ高めていくことができるはずです。投資は、一度成功すればそれで終わりというものではありません。市場の荒波を乗り越え、長期にわたって安定した成果を上げるためには、継続的な学習こそが成功への鍵となるのです。