中庸を行く投資戦略:エンハンスト・インデックス運用

投資の初心者

先生、『エンハンスト・インデックス運用』って、普通のインデックス運用とは何が違うんですか?

投資アドバイザー

良い質問だね。普通のインデックス運用は市場全体の動きに合わせて投資するのに対して、エンハンスト・インデックス運用は、市場の動きに沿いつつも、少しだけ工夫を加えて利益を増やそうとする運用方法なんだ。

投資の初心者

工夫を加えるっていうのは、具体的にはどういうことですか?

投資アドバイザー

例えば、市場全体を表す株価指数に組み入れられている株を少しだけ変更したり、それぞれの株の比率を調整したりすることで、市場平均よりも高い利益を目指しているんだよ。ただし、大きく変わりすぎないように、ある程度の範囲内で調整しているんだ。

エンハンスト・インデックス運用とは。

投資の言葉で「改良型指数運用」というものがあります。これは、基準となる指標からのずれ(トラッキング・エラーと呼ばれます)を0.5から2%程度に抑えつつ、その指標と似たようなリスクとリターンの特徴を保ちながら、より安定して高い利益を目指していく方法です。そのため、銘柄の選び方は、従来の積極的な運用と比べて数が多く、特定の傾向に偏ることも少なくなります。指数運用と積極運用の中間的なやり方で、中くらいのリスクの運用方法と言えるでしょう。「エンハンス(Enhance)」は「質や能力を高める、増やす」という意味で、この運用方法は、指数の質を高めるやり方と言えます。

指標を少しだけ超える投資

皆さんがよく耳にする「市場平均」というものがあります。これは、市場全体の動きを一つの数値で表したもので、投資の世界では「指標」とも呼ばれます。この指標と同じ値動きを目指す運用方法を「指標連動運用」と言いますが、今回ご紹介する「指標を少しだけ超える投資」は、この指標連動運用に少しだけ工夫を加えたものです。

指標連動運用は、市場全体の動きに沿って投資を行うため、大きな利益を狙うことは難しい反面、損失も抑えられます。一方、市場平均以上の利益を狙う「積極運用」は、大きな利益を得られる可能性がある一方で、損失も大きくなる可能性があります。「指標を少しだけ超える投資」は、この二つの良い点を組み合わせたような運用方法です。つまり、指標連動運用のように大きな損失のリスクを抑えつつ、指標を少しだけ上回る利益を狙うのです。

具体的には、「追跡誤差」と呼ばれる指標を用いて、指標とのずれ具合を調整します。この追跡誤差は、運用成績が指標と比べてどの程度異なるかを示す数値です。「指標を少しだけ超える投資」では、この追跡誤差を0.5%から2%程度に抑えながら運用を行います。これは、指標にぴったりと沿うのではなく、少しだけ上回るように調整することを意味します。例えるなら、大海原を航海する船が、大きな波には逆らわず乗りこなしながら、小さな波をうまく捉えて、目的地により早く到着しようとするようなものです。小さな波を捉えることで、指標を上回る利益を積み重ね、大きな波に耐えることで、損失を最小限に抑える、バランスの良い投資戦略と言えるでしょう。

| 運用方法 | メリット | デメリット | リスク | 目標 |

|---|---|---|---|---|

| 指標連動運用 | 大きな損失を抑える | 大きな利益は難しい | 低 | 市場平均と同じ値動き |

| 積極運用 | 大きな利益を得られる可能性 | 大きな損失の可能性 | 高 | 市場平均以上の利益 |

| 指標を少しだけ超える投資 | 指標連動運用のように損失を抑えつつ、指標を少しだけ上回る利益を狙う | – | 中 | 指標 + α (0.5%〜2%) |

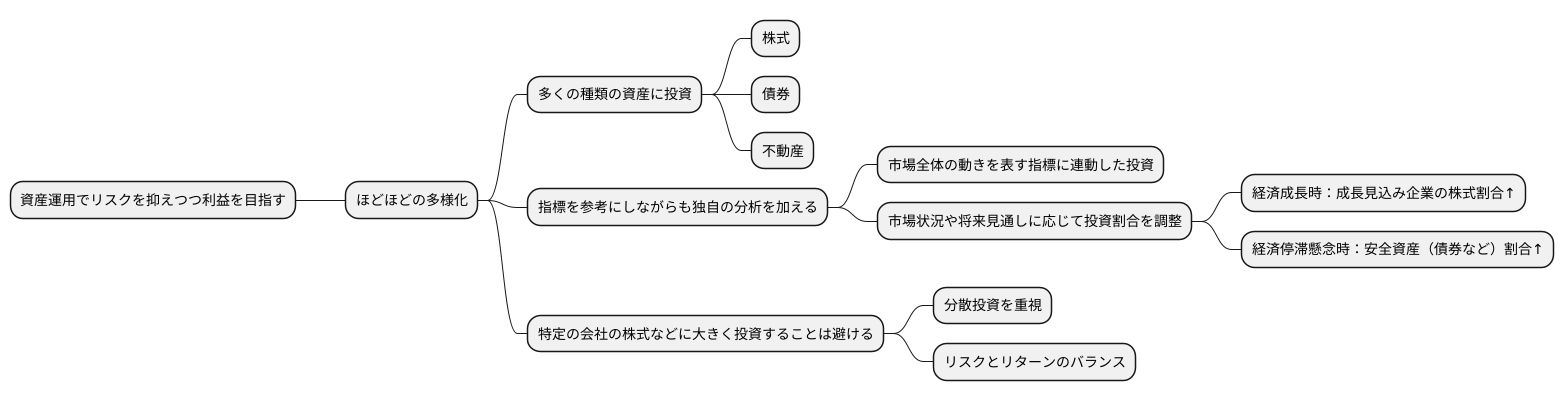

ほどほどの多様化でリスクを抑える

資産運用を考える上で、リスクを抑えつつ利益を目指すことはとても大切です。そのための有効な手段の一つとして、「ほどほどの多様化」という考え方があります。これは、多くの種類の資産に投資することで、リスクを分散させる方法です。

具体的には、株式や債券、不動産など、様々な種類の資産に投資します。卵を一つの籠に入れるのではなく、複数の籠に分けて入れることで、一つの籠が落ちてしまっても、他の籠の卵は無事というわけです。

この「ほどほどの多様化」を実践する方法の一つに、指標を参考にしながらも、独自の分析を加える運用方法があります。これは、市場全体の動きを表す指標に連動した投資を基本としながらも、市場の状況や将来の見通しに応じて、投資する資産の割合を調整する方法です。

例えば、経済が活発に成長すると予想される場合は、成長が見込まれる会社の株式の割合を高めます。反対に、経済の停滞が懸念される場合は、比較的安全とされる債券の割合を高めるといった具合です。このように、市場の状況に合わせて柔軟に資産配分を調整することで、指標を上回る利益の獲得を目指します。

ただし、特定の会社の株式などに大きく投資することは避け、あくまでも分散投資を重視します。これは、一つの投資先に大きな損失が出た場合でも、全体への影響を最小限に抑えるためです。まるで、綱渡りでバランスを取るように、リスクとリターンのバランスを保つことが、安定した資産運用を実現する鍵と言えるでしょう。

指標運用と積極運用のいいとこ取り

「指標運用」と「積極運用」、二つの運用方法の長所を組み合わせたのが「指標重視型運用」です。この運用方法は、市場全体の値動きに連動することを目指す指標運用のように、安定した運用を基本とします。それと同時に、市場を分析し、指標を構成する銘柄の一部を調整することで、市場平均を上回る利益の獲得を目指します。

指標運用は、市場全体の動きに沿うため、大きな損失は避けやすい一方、市場平均を大きく超える利益を得るのも難しいです。反対に、積極運用は、銘柄選択の巧みさによって高い利益を狙えますが、市場の変動に大きく左右され、損失も大きくなる可能性があります。指標重視型運用は、両者の長所を取り入れることで、安定性と収益性のバランスを取っています。

具体的には、まず市場全体の動きを捉えるために、日経平均株価やTOPIXなどの指標に準じた運用を行います。その上で、市場の状況や将来の展望を分析し、有望な銘柄の比率を高めたり、期待できない銘柄の比率を下げたりすることで、指標を上回る利益を目指します。

中程度のリスクで中程度の利益を求める投資家に向いている運用方法と言えます。指標運用では物足りないと感じるけれども、積極運用ではリスクが高すぎると感じる投資家にとって、指標重視型運用は、両者の良い点をバランス良く備えた、魅力的な選択肢となるでしょう。リスクを抑えつつ、市場平均以上の利益を狙いたいという、穏健な運用を望む投資家に適しています。

| 運用方法 | 特徴 | メリット | デメリット | 向き不向き |

|---|---|---|---|---|

| 指標運用 | 市場全体の動きに連動 | 大きな損失を避けやすい、安定した運用 | 市場平均を大きく超える利益を得にくい | 中程度のリスクとリターンを求めない投資家 |

| 積極運用 | 市場分析に基づき銘柄選択 | 高い利益を狙える | 市場の変動に大きく左右され、損失も大きくなる可能性 | リスク回避志向の投資家 |

| 指標重視型運用 | 指標運用を基本としつつ、一部銘柄を調整 | 安定性と収益性のバランス、市場平均以上の利益を狙える | 指標運用よりはリスクが高い、積極運用よりはリターンが低い | 中程度のリスクとリターンを求める投資家、穏健な運用を望む投資家 |

市場の動きを上手に活用

株式投資の世界では、市場全体の動き、つまり市場の上げ下げにうまく対応することで利益を増やし、損失を減らすことが大切です。この考えに基づいた運用方法の一つが、市場全体を捉える運用を基本とし、さらに工夫を加えて利益を高めることを目指す運用方法です。これは、市場の状況を見ながら、柔軟に投資する銘柄の組み合わせを変えていくことで実現されます。

市場全体が上昇傾向にある、つまり多くの銘柄の価格が上がっている時には、成長が期待できる銘柄への投資を増やす戦略をとります。具体的には、将来の業績拡大が見込まれる有望な銘柄を多く組み入れることで、市場平均を上回る利益の獲得を目指します。まるで追い風を受けて、さらに速く走る帆船のように、市場の上昇に合わせて利益を大きく伸ばそうとする考え方です。

反対に、市場全体が下降傾向にある、つまり多くの銘柄の価格が下がっている時には、値下がりしそうな銘柄への投資を減らす戦略をとります。価格が下がりそうな銘柄の比率を下げ、比較的安定している銘柄の比率を高めることで、損失をできるだけ少なく抑えるよう努めます。嵐の中で帆を小さくして船を守るように、市場の下落による損失を最小限に抑えようとする考え方です。

このように、市場が上昇している局面では積極的に利益を追求し、下降している局面では損失を抑える守りの姿勢に転じることで、安定した運用成績の実現を目指します。そのためには、常に市場の動きを注意深く観察し、状況に応じた適切な判断を行うことが重要になります。市場をよく見て、的確なタイミングで投資の舵取りを行うことが、成功への鍵と言えるでしょう。

| 市場の状況 | 投資戦略 | 目的 | 比喩 |

|---|---|---|---|

| 上昇傾向 | 成長期待銘柄への投資を増やす | 市場平均を上回る利益獲得 | 追い風を受けて走る帆船 |

| 下降傾向 | 値下がりしそうな銘柄への投資を減らす | 損失の最小化 | 嵐の中で帆を小さくする船 |

高度な分析で利益を追求

利益を追求するために、綿密な分析に基づいた運用方法が注目を集めています。これは、市場全体の動きを読むだけでなく、個々の企業の将来性を評価し、最も効果的な組み合わせを見つけ出すことで、高い利益を目指そうというものです。

そのためには、市場全体を深く理解することが不可欠です。統計や経済の理論を用いた高度な分析手法を使って、市場の状況を正確につかむ必要があります。例えば、市場全体の成長性を測る指標や、個々の企業の財務状況や業績を分析する手法など、様々な分析手法を駆使することで、より精度の高い予測が可能となります。

市場は常に変化しており、一度行った分析結果がずっと正しいとは限りません。刻々と変わる状況に合わせて、常に最新の情報を集め、分析結果を見直す必要があります。新聞や経済専門誌、企業の発表資料など、様々な情報源から情報を集め、分析に役立てることが大切です。

このような高度な分析を行うためには、専門的な知識と豊富な経験が必要です。市場の動きを的確に読み解き、最適な投資判断を行うことができる専門家が運用を担当します。過去の市場データや経済指標などを分析し、将来の市場動向を予測することで、投資のリスクを抑えつつ、高い利益を目指します。

高度な分析に基づいた運用は、市場の複雑な動きに対応するための有効な手段と言えるでしょう。専門家の深い知識と経験によって、市場の変化を捉え、投資機会を最大限に活用することで、着実な利益の獲得を目指します。

| 項目 | 内容 |

|---|---|

| 目的 | 利益の追求 |

| 手法 | 綿密な分析に基づいた運用 |

| 分析対象 | 市場全体の動き、個々の企業の将来性 |

| 分析方法 | 統計、経済理論を用いた高度な分析、市場全体の成長性指標、企業の財務状況・業績分析 |

| 情報収集 | 新聞、経済専門誌、企業の発表資料等、常に最新の情報収集と分析結果の見直し |

| 運用担当 | 専門的な知識と豊富な経験を持つ専門家 |

| 専門家の役割 | 市場の動きを的確に読み解き、最適な投資判断、過去の市場データや経済指標などを分析し将来の市場動向を予測 |

| 効果 | 市場の複雑な動きに対応、投資リスクを抑えつつ高い利益獲得 |

より良い指標を作る工夫

市場全体の平均的な動きを捉える指標は、投資判断の重要な指針となります。しかし、指標は完璧ではなく、改善の余地も存在します。これを踏まえ、指標そのものの質を高め、より効率的な投資を目指すのが、エンハンスト・インデックス運用です。

指標は市場全体の動きを示すものですが、必ずしもすべての投資家に最適な構成とは言えません。例えば、将来有望な新興企業が指標に含まれていない、あるいは業績不振の企業が依然として指標に含まれている、といった状況も起こりえます。このような指標の不完全性に着目し、エンハンスト・インデックス運用では銘柄の構成を調整することで、指標の欠点を補う工夫をします。

具体的には、成長性が高いと判断される銘柄の比率を高めたり、逆に業績悪化が懸念される銘柄の比率を下げたりします。また、市場の状況変化に応じて、銘柄の入れ替えを行う場合もあります。これらの調整は、綿密な調査や分析に基づいて行われます。

エンハンスト・インデックス運用は、単に指標と同じ動きを目指すのではなく、指標を改良することで、指標以上の成果を目指します。いわば、指標に付加価値を付けるような運用手法と言えるでしょう。これにより、市場平均を上回る収益の獲得が期待できます。ただし、銘柄選択の判断が運用成績を左右するため、運用会社の力量が問われる運用手法でもあります。

| 項目 | 説明 |

|---|---|

| 指標の課題 | 市場全体の動きを示すが、必ずしもすべての投資家に最適な構成とは言えない。将来有望な企業が含まれていなかったり、業績不振の企業が含まれていたりする可能性がある。 |

| エンハンスト・インデックス運用 | 指標の欠点を補うため、銘柄の構成を調整する運用手法。 |

| 具体的な調整方法 | 成長性が高い銘柄の比率を高め、業績悪化が懸念される銘柄の比率を下げる。市場状況に応じて銘柄の入れ替えを行う。 |

| 運用目標 | 指標と同じ動きを目指すのではなく、指標を改良し、市場平均を上回る収益を目指す。 |

| 注意点 | 銘柄選択の判断が運用成績を左右するため、運用会社の力量が問われる。 |