現受け・現渡しとは?仕組みと注意点

投資の初心者

『現受け・現渡し』って言葉、投資の話でよく聞くんですけど、いまいちよくわからないんです。先生、簡単に説明してもらえますか?

投資アドバイザー

そうですね。『現受け』は、例えばあなたが外国のおお金をたくさん持っていて、それを実際に受け取ることを指します。反対に『現渡し』は、あなたが外国のおお金を誰かに渡すことを指します。FXなどで使われる言葉で、取引で得たお金を実際のお金として受け取るか、渡すか、ということです。

投資の初心者

なるほど。でも、FXって差金決済っていう方法で利益を得るんですよね?それなら、実際にお金を受け渡しする必要はないんじゃないですか?

投資アドバイザー

いい質問ですね。確かにFXは差金決済が基本ですが、現受け・現渡しも可能です。例えば、あなたがアメリカドルをたくさん持っていて、アメリカ旅行に行くことになったら、FXで買ったドルを現受けしてそのまま旅行に持っていくことができます。反対に、アメリカから帰国して日本円に戻したい場合は、ドルを現渡しして円を受け取ることも可能です。

現受け・現渡しとは。

お金のやり取りに関する言葉、『現受け・現渡し』について説明します。現受けとは、例えば外国のお金の取引で、買ったお金を利益や損失で計算するのではなく、実際のお金として受け取ることを指します。一方、現渡しとは、売ったお金を相手に渡して、その代わりに代金を受け取ることを指します。

現受け・現渡しの概要

為替証拠金取引(FX)では、通常、通貨を売買した際の差額で損益が決まります。しかし、実際に通貨を受け取ったり、渡したりすることも可能です。これを「現受け・現渡し」と言います。

現受けとは、自分が買った通貨を実際に受け取ることを指します。例えば、ドル/円という通貨ペアでドルを買っている場合、そのドルを自分の銀行口座に送金してもらうことができます。これは、まるで両替所で円をドルに交換し、そのドルを受け取るのと似ています。円をドルに交換し、実際にドルを手にするイメージです。

一方、現渡しとは、自分が売った通貨を実際に渡すことを指します。例えば、ドル/円という通貨ペアでドルを売っている場合、自分が持っているドルを渡すことで、代わりに円を受け取ることができます。こちらも両替所でドルを円に交換するのと似ています。持っているドルを渡し、代わりに円を受け取るイメージです。

通常、FX取引は差金決済で行われます。これは、取引で得た利益や損失だけを精算する仕組みです。例えば、1ドル100円の時に1万ドル買って、1ドル110円になった時に売れば、10万円の利益となります。この場合、実際にドルを受け取ったり、渡したりする必要はありません。利益の10万円だけを受け取ればよいのです。

しかし、現受け・現渡しを利用すれば、実際の通貨を自分の銀行口座に保有したり、売却したりすることが可能になります。例えば、海外旅行に行く際に、現受けを利用して必要な外貨を手に入れたり、海外からの送金を受け取る際に、現渡しを利用して日本円に交換したりすることができます。ただし、現受け・現渡しには手数料が発生する場合があるので、事前に確認しておくことが大切です。

| 取引 | 説明 | 例(ドル/円) | イメージ |

|---|---|---|---|

| 現受け | 買った通貨を実際に受け取る | ドルを買っている場合、ドルを自分の銀行口座に送金してもらう | 両替所で円をドルに交換し、ドルを受け取る |

| 現渡し | 売った通貨を実際に渡す | ドルを売っている場合、ドルを渡して円を受け取る | 両替所でドルを円に交換し、円を受け取る |

| 差金決済(通常FX) | 取引の損益のみを精算 | 1ドル100円で1万ドル買い、1ドル110円で売れば、10万円の利益を受け取る | – |

現受けの仕組みと利点

現受けとは、外国為替証拠金取引(FX)で得た利益や元本を外貨として受け取る仕組みのことです。銀行口座への送金ではなく、実際に現金として外貨を受け取ることを指します。

現受けの仕組みは、まずFX会社に現受けの申し込みを行います。申し込みが承認されると、FX会社が指定する銀行口座に日本円を入金します。この日本円は、申し込み時の為替レートで外貨に換算され、指定の場所に現金として用意されます。この時、換算される為替レートは、申し込み時のレートが適用されるため、レート変動のリスクを避けることができます。受け取り場所としては、FX会社によっては空港の窓口や、特定の銀行での受け取りが可能な場合があります。

現受けには様々な利点があります。まず、海外旅行に際して、両替手数料を節約できる可能性があります。通常、空港や銀行で外貨に両替する場合、両替手数料が発生します。しかし、現受けを利用することで、この両替手数料を抑える、もしくは無くすことが可能です。また、海外送金の場合も、現受けした外貨を直接送金することで、銀行送金手数料を削減できる場合があります。さらに、海外に資産を保有したい場合にも、現受けを利用することで円を外貨に交換し、海外の銀行口座に送金することができます。これは、為替レートの変動リスクを軽減し、資産の分散にも役立ちます。

ただし、現受けには手数料が発生する場合があります。手数料の金額や受け取り場所、受け取り可能な通貨の種類などは、FX会社によって異なるため、事前に確認することが重要です。また、多額の現金を持ち歩くことになるため、防犯対策をしっかりと行う必要があります。このように、現受けは海外旅行や海外送金、海外資産保有などに便利なサービスですが、手数料や安全面などを考慮した上で利用することが大切です。

| 項目 | 内容 |

|---|---|

| 現受けとは | FXで得た利益や元本を外貨現金で受け取る仕組み |

| 仕組み | 1. FX会社に申し込み 2. 指定口座に日本円を入金 3. 申し込み時のレートで外貨に換算 4. 指定場所で現金受取 (空港窓口や特定銀行など) |

| 利点 | 1. 両替手数料の節約 2. 海外送金手数料の削減 3. 海外資産保有時の為替変動リスク軽減と資産分散 |

| 注意点 | 1. 手数料の発生 (FX会社により異なる) 2. 多額の現金持ち歩きによる防犯対策の必要性 |

現渡しの仕組みと利点

現渡しとは、実際に保有している外貨を売って日本円に交換する取引のことです。まるで外国のお金を持っている財布から、日本円が入った財布にお金を移し替えるようなイメージです。この現渡しは、様々な場面で活用できます。

例えば、海外での仕事が終わって日本に帰国する際、現地で貯めたお金を日本円に換える必要が生じます。このような時に、現渡しを利用すればスムーズに両替ができます。また、海外からの収入を外国の通貨で受け取っている場合にも、現渡しを使って日本円に交換することができます。海外の銀行口座から日本の銀行口座へ、まるで橋を渡してお金を送るように、手軽に両替が可能です。

現渡しを行うには、まず外国為替取引を取り扱う会社に現渡しの申し込みを行います。そして、会社が指定した銀行口座に、交換したい外国のお金を送金します。その後、会社がその外国のお金を売って、日本円に交換し、指定した日本の銀行口座に送金してくれます。

現渡しには手数料がかかる場合があります。手数料は会社によって異なるため、事前に確認しておくことが大切です。また、為替の変動によって、受け取る日本円の金額が変わる可能性があることにも注意が必要です。為替レートは常に変動しているため、同じ金額の外国のお金を両替しても、受け取る日本円の金額が日によって異なる場合があります。高値で売却できるタイミングを見計らうことも、賢く現渡しを利用する上で重要なポイントと言えるでしょう。

| 項目 | 内容 |

|---|---|

| 現渡しとは | 保有している外貨を売って日本円に交換する取引 |

| 利用シーン | 海外赴任終了後の両替、海外からの収入の受け取りなど |

| 手順 | 1. 外国為替取引会社に申し込み 2. 指定口座に外貨を送金 3. 会社が外貨を売却し、日本円に交換 4. 指定の日本円口座に送金 |

| 手数料 | 会社によって異なるため要確認 |

| 注意点 | 為替変動により受け取り金額が変動する可能性あり |

現受け・現渡しを行う際の注意点

実際の通貨を受け渡しする「現受・現渡」には、いくつか注意すべき点があります。まず、費用面を見てみましょう。金融機関によって手数料が異なるため、事前に確認することが大切です。また、取引できる最低金額が決まっている場合があり、少額の取引では現受・現渡ができない可能性があります。

次に、取引にかかる時間についてです。通常の通貨取引はすぐに決済されますが、現受・現渡は銀行間の送金を伴うため、数日かかる場合があります。すぐに通貨が必要な場合は、現受・現渡ではなく、両替を利用した方が良いでしょう。

さらに、為替変動による損失リスクにも注意が必要です。現受・現渡の為替レートは、申し込んだ時点のレートが適用されます。そのため、受け渡しまでの間に為替レートが変動すると、利益が出ることもあれば、損失が出ることもあります。

加えて、現物の受け渡し方法も確認が必要です。金融機関によっては、窓口での受け渡しや、自宅への配送など、様々な方法が用意されています。それぞれの方法で手数料や手続きが異なる場合があるため、事前に確認しておきましょう。また、保管場所についても考えておく必要があります。特に高額の通貨を受け取る場合は、安全な保管場所を確保することが重要です。

最後に、現受・現渡は、税金の対象となることを覚えておきましょう。利益が出た場合は、確定申告が必要となる場合があります。これらの点を踏まえ、事前にしっかりと準備を行い、現受・現渡をスムーズに進めましょう。

| 項目 | 注意点 |

|---|---|

| 費用 | 金融機関によって手数料が異なる。最低取引金額が設定されている場合がある。 |

| 取引時間 | 銀行間の送金が必要なため数日かかる場合がある。 |

| 為替変動リスク | 申し込んだ時点の為替レートが適用されるため、為替変動による損失リスクがある。 |

| 受け渡し方法 | 窓口、配送など金融機関によって異なる。手数料や手続きも異なる場合がある。保管場所の確保が必要。 |

| 税金 | 利益が出た場合は確定申告が必要な場合がある。 |

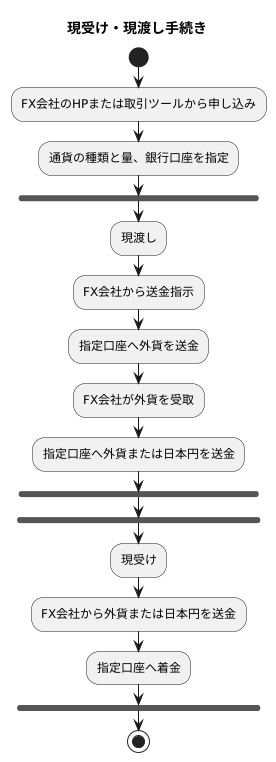

利用する際の具体的な手続き

外国為替証拠金取引(FX)において、実際の通貨を受け渡す現受け・現渡しを行う際の手続きは、利用する会社によって多少の違いがあります。しかし、大まかな流れは共通していますので、以下に一般的な手続きを詳しく説明します。

まず、取引を行っているFX会社のホームページまたは取引ツールから、現受け・現渡しの申し込みを行います。この時、どの通貨をどれだけの量受け渡すのかを明確に指定する必要があります。また、受け渡しに利用する銀行口座も忘れずに指定しましょう。

現渡しを行う場合は、FX会社から送られてくる指示に従い、指定された銀行口座へ外貨を送金します。送金が完了し、FX会社が外貨を受け取ると、取引内容に応じて指定の銀行口座へ外貨または日本円が送金されます。現受けの場合も同様に、FX会社から日本円または外貨が指定の口座へ送金されます。

これらの手続きには数営業日かかる場合があります。そのため、現受け・現渡しを希望する場合は、時間に余裕を持って手続きを行うようにしましょう。

また、一部のFX会社では、電話や電子メールによる申し込みも受け付けている場合があります。もし、ホームページや取引ツールからの申し込み方法が不明な場合は、利用しているFX会社に直接問い合わせて確認することをお勧めします。問い合わせる際には、口座番号などの必要な情報を手元に用意しておくとスムーズに手続きが進みます。

まとめ

外国為替証拠金取引(FX)には、実際に通貨を受け渡しする「現受け」「現渡し」という仕組みがあります。これは、旅行や海外送金、海外からの収入受け取りなど、様々な場面で活用できる便利な機能です。

例えば、海外旅行に行く際に、円を現地通貨に両替する場合。従来は、銀行や空港の両替所で両替するのが一般的でしたが、現受けを利用すれば、FX会社でより有利な為替レートで両替し、現地の空港や銀行で外貨を受け取ることができます。また、海外に送金する場合も、現渡しを利用すれば、銀行送金よりも手数料を抑えられる可能性があります。さらに、海外からの収入がある場合、現受けを利用することで、為替レートの変動リスクを軽減しながら、収入を円に両替することができます。

しかし、現受け・現渡しを利用する際には、いくつか注意すべき点があります。手数料や最低取引数量、取引時間、為替レートの変動リスクなどを事前に確認することが重要です。FX会社によって手数料や最低取引数量が異なるため、複数のFX会社のサービス内容を比較検討することが大切です。また、取引時間はFX会社によって決められているため、時間に余裕を持って取引を行う必要があります。さらに、為替レートは常に変動するため、取引を行うタイミングによっては、予想よりも不利なレートで取引が成立する可能性があります。

現受け・現渡しを利用する際は、FX会社の公式案内ページなどで詳細な情報を事前に確認し、不明な点があれば、FX会社に問い合わせることを強く推奨します。それぞれのFX会社で取引方法やルールが異なる場合もあるため、しっかりと理解した上で利用することが大切です。現受け・現渡しを適切に活用することで、FX取引をより便利に、そして効果的に行うことができるでしょう。

| メリット | デメリット | 利用シーン |

|---|---|---|

| 有利な為替レートで両替可能 | 手数料、最低取引数量、取引時間、為替変動リスクの確認が必要 | 海外旅行時の両替 |

| 銀行送金より手数料を抑えられる可能性 | FX会社によって手数料や最低取引数量が異なる | 海外送金 |

| 為替レート変動リスクを軽減しながら収入を円に両替可能 | 取引時間はFX会社によって決められている | 海外からの収入受け取り |

| 為替レートは常に変動する |