ドル高のサイン?仲値不足を理解する

投資の初心者

先生、『仲値不足』ってどういう意味ですか?ドル買い材料になるって聞いたんですけど、よくわかりません。

投資アドバイザー

いい質問だね。『仲値』っていうのは、銀行同士で毎日決めるドルなどの外国のお金の交換レートのことだよ。そして『仲値不足』っていうのは、この交換レートで円をドルに交換したい人がたくさんいて、ドルが足りない状態のことなんだ。

投資の初心者

なるほど。ドルが足りないってことは、ドルを欲しい人がたくさんいるってことですね。でも、それがどうしてドル買い材料になるんですか?

投資アドバイザー

そうだよ。何かが足りない時は、その値段は上がるよね?ドルも一緒で、欲しい人がたくさんいるのに数が足りないと、ドルの値段が上がっていくんだ。だから、『仲値不足』はドルの値段が上がる、つまりドル買い材料になるんだよ。

仲値不足とは。

投資の世界で使われる言葉に「仲値不足」というものがあります。これは、お昼頃に行われる為替取引の決済で、円をドルに交換したい人が、ドルを円に交換したい人よりも多い状態のことを指します。ものが足りなくなると値段が上がっていくように、ドルが足りなくなるとドルの価値は上がり、円安ドル高へと動いていきます。そのため、「仲値不足」はドルを買うための良いきっかけとして捉えられます。

仲値不足とは

{銀行同士が通貨をやり取りする市場で、特にアメリカドルの取引において、ドルを欲しい銀行が多くても、ドルを持っている銀行が少ない状態を『仲値不足』といいます。これは、銀行が毎日企業との取引に必要な外貨を手に入れるための重要な市場での出来事です。

朝早く、企業は銀行にその日の取引に必要な外貨の注文を出します。銀行はこれらの注文を集計し、仲値という特定の時間に行われる取引で必要な外貨を調達します。もし、この仲値の時間にドルを売ってくれる銀行が少ないと、ドルが不足する、つまり仲値不足の状態になります。

仲値不足になると、ドルをどうしても手に入れたい銀行は、通常よりも高い値段でドルを買うことを迫られます。これは、お店で人気商品が品薄になると、値段が上がるのと同じ仕組みです。

ドルの値段が上がると、他の通貨と比べてドルの価値が高くなる、つまりドル高につながります。また、銀行は高く買ったドルのコストを企業に転嫁するため、企業の輸入コストが増加し、国内の物価上昇につながる可能性も懸念されます。

仲値不足は一時的なものから長期的なものまで様々で、国際的な経済状況や金融政策、市場の思惑など様々な要因が複雑に絡み合って発生します。日々のニュースや経済指標に注意し、世界経済の動向を把握することで、仲値不足のような市場の動きを理解する一助となるでしょう。

なぜ仲値不足が起きるのか

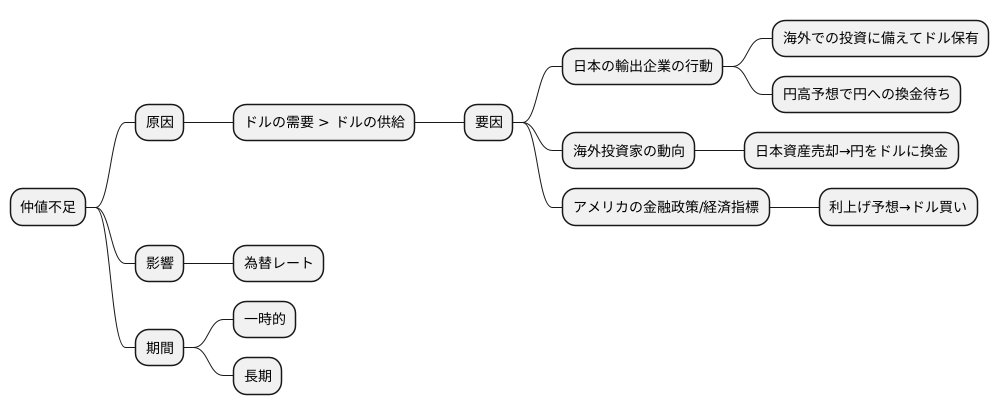

為替市場において、銀行が顧客に提示するドル円の為替レートは、仲値を基準に決められます。この仲値は、市場でのドルと円の需給バランスを反映して日々変動しています。しかし、時には銀行が必要とするだけのドルを市場で調達できない、いわゆる「仲値不足」という状況が発生することがあります。仲値不足は、市場におけるドルの需要と供給の不均衡によって引き起こされます。具体的には、ドルの需要が供給を上回った場合に発生しやすくなります。

では、なぜドルの需要が供給を上回ってしまうのでしょうか。考えられる要因の一つは、日本の輸出企業の行動です。輸出企業は海外での取引でドルを受け取りますが、必ずしもすぐに円に換金するとは限りません。例えば、今後の海外での投資に備えてドルのまま保有しておく、あるいは円高局面を予想して円への換金を待つといった行動をとることがあります。このような場合、市場に供給されるはずのドルが減少し、結果としてドル不足につながる可能性があります。

また、海外投資家の動向も仲値不足に影響を与えます。海外投資家が日本株や日本国債などの資産を売却し、得られた円をドルに換金して自国に持ち帰る動きが活発化すると、市場でのドル需要が急増します。さらに、アメリカにおける金融政策や経済指標の発表なども、市場参加者の行動に大きな影響を与えます。例えば、アメリカの利上げが予想されると、ドルの魅力が高まり、世界中でドル買いが進む可能性があります。このような状況下では、ドルの供給が需要に追いつかなくなり、仲値不足が発生しやすくなります。

国際的な金融情勢や経済状況は常に変化するため、仲値不足の発生頻度や期間も一定ではありません。一時的な需給の乱れで解消されることもあれば、世界経済の大きな変化を背景に長期間続くこともあります。いずれにしても、仲値不足は為替市場の重要な指標であり、その動向を注視していく必要があります。

市場への影響

お昼の外国為替取引で基準となる価格である仲値が不足すると、為替相場に大きな混乱が生じます。仲値は、銀行などの金融機関が顧客に外貨を売買する際の価格の目安となるため、この価格がないと円とドルなどの通貨をスムーズに交換することが難しくなります。

仲値不足は、ドルの供給不足という形で現れ、ドルの価値を押し上げます。ドルの価値が上がると、相対的に円の価値は下落し、円安ドル高が加速します。この円安ドル高は、輸入企業と輸出企業に相反する影響を与えます。

輸入企業にとっては、商品をドルで購入するコストが増加します。例えば、これまで1ドル100円だったものが、円安ドル高で1ドル120円になると、同じ商品でも2割多く支払う必要が出てきます。この輸入コストの増加は、企業の利益を圧迫する要因となります。値上げをすれば消費者の負担が増え、売上が減少する可能性もあります。

一方で、輸出企業にとっては、円安は追い風となります。円安になると、海外の顧客から見ると日本の製品が割安になるため、輸出競争力が向上します。同じ商品でも、海外の顧客は少ない金額で購入できるようになるので、販売数量の増加が見込めます。また、ドル建てで得た収益を円に換算すると、円安によってより多くの円を得ることができるため、利益が増加する可能性があります。

このように、仲値の不足は市場参加者に様々な影響を及ぼし、経済全体にも大きな波及効果をもたらす可能性があります。為替相場の安定は経済の安定に不可欠であり、仲値不足への対策は重要な課題と言えるでしょう。

| 事象 | 輸入企業への影響 | 輸出企業への影響 |

|---|---|---|

| 仲値不足 → ドル供給不足 → ドル高円安 | 輸入コスト増加(例:1ドル100円→1ドル120円) 利益減少の可能性 値上げによる売上減少の可能性 |

輸出競争力向上 販売数量増加の可能性 ドル建て収益増加の可能性 |

仲値不足と金融政策

金融政策は、国の経済を安定させるための重要な手段であり、中央銀行がその役割を担っています。中央銀行は、物価の安定や雇用の最大化といった目標を達成するために、市場の資金の流れを調整しています。その調整方法の一つとして、市場に流通するお金の量を操作することで、景気をコントロールしています。金融政策と密接に関係するのが為替レート、つまり異なる通貨間の交換比率です。為替レートは、輸出入の価格や企業の収益に大きな影響を与えるため、中央銀行は過度な変動を抑えるよう努めています。

近頃、市場では仲値不足という現象が注目を集めています。仲値とは、銀行間で通貨を交換する際の基準となる価格のことです。この仲値が不足するということは、銀行間で円とドルなどの通貨交換が円滑に進まなくなってきていることを意味します。仲値不足が深刻化すると、企業の海外取引や国際的な資金移動に支障が生じ、経済活動全体に悪影響を及ぼす可能性があります。このような事態を避けるため、中央銀行は市場介入という手段を用いることがあります。市場介入とは、中央銀行が直接市場で通貨を売買することで、為替レートを調整する行為です。仲値不足の場合、中央銀行は保有するドルなどの外貨を売却し、市場に供給することで、不足を解消しようとします。

具体的には、中央銀行がドルを売って円を買うことで、ドルの供給量が増え、円の需要量が増えます。すると、ドルの価格は下がり、円の価格は上がるため、為替レートは円高ドル安方向に調整されます。これにより、仲値不足が解消され、市場の流動性が回復することが期待されます。しかし、市場介入は常に効果があるとは限りません。市場参加者の予測や国際的な金融情勢など、様々な要因が為替レートに影響を与えるため、中央銀行の思惑通りに市場が動かないこともあります。そのため、中央銀行は市場の反応を注意深く観察しながら、介入の規模やタイミングを慎重に判断する必要があります。市場介入は強力な政策手段である一方、副作用も伴う可能性があるため、その運用には高度な専門知識と経験が求められます。

投資家への影響

為替相場の仲値が発表されない、いわゆる仲値不足は、投資家にとって見過ごせない重要な情報です。この状況は、市場の不安定さを示唆しており、投資判断に大きな影響を及ぼす可能性があります。

例えば、ドルの仲値が不足し、市場ではドル高が予想されているとしましょう。このような場合、ドル建てで保有している資産、例えばアメリカの株式や債券の価値は、円換算で上昇する可能性があります。これは、1ドルで購入できる円の量が少なくなるからです。逆に、円建て資産の価値は、ドル換算で下落する可能性があります。

こうした為替変動リスクを考慮に入れずに投資を行うと、予想外の損失を被る可能性があります。したがって、投資家は、常に最新の市場情報を入手し、為替の変動が自分の資産にどのような影響を与えるかを慎重に検討する必要があります。円高ドル安に向かう局面では、ドル建て資産を円に換えることで利益を確定できる可能性が高まりますし、逆に円安ドル高に進む局面では、保有資産の価値が大きく下落する可能性も想定しておく必要があります。

さらに、仲値不足は企業の業績にも影響を及ぼします。特に、海外との取引が多い企業は、為替変動の影響を受けやすく、仲値不足のような市場の不安定化は、企業の収益を圧迫する可能性があります。輸出企業にとっては、円高は売上の減少につながる可能性があり、輸入企業にとっては、仕入れコストの上昇につながる可能性があります。

そのため、投資家は、企業の業績見通しや財務状況を分析する際に、為替変動リスクを十分に考慮する必要があります。為替相場の変動予測や、企業の業績への影響度合いなど、多角的な視点から分析を行うことが大切です。市場の動向を注意深く観察し、仲値不足といった市場からのサインを的確に読み解くことで、より効果的な投資戦略を構築し、リスクを最小限に抑えながら、着実な利益を追求することができるでしょう。

| 仲値不足の影響 | 内容 | 対策 |

|---|---|---|

| 投資家への影響 | 市場の不安定さを示唆し、投資判断に影響を与える。ドル建て資産は円高で価値が上昇、円安で価値が下落する可能性がある。 | 常に最新の市場情報を入手し、為替変動が資産に与える影響を検討する。円高局面ではドル建て資産を円に換える、円安局面では保有資産価値の下落を想定する。 |

| 企業への影響 | 海外取引が多い企業は為替変動の影響を受けやすい。円高は輸出企業の売上減少、輸入企業の仕入れコスト上昇につながる可能性がある。 | 企業の業績見通しや財務状況を分析する際に為替変動リスクを考慮する。為替相場の変動予測や企業の業績への影響度合いを多角的に分析する。 |

今後の見 outlook

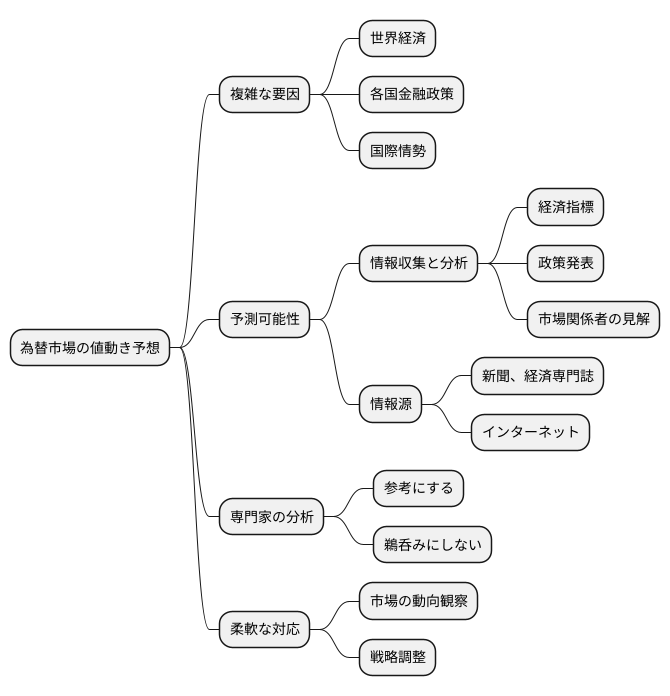

今後の為替市場における値動きの予想は、様々な要素が複雑に絡み合っているため、容易ではありません。世界経済の状況、各国の金融政策、国際情勢など、様々な要因が為替相場に影響を与えるため、一つの要因だけで判断することはできません。まるで糸が複雑に絡まった網のように、これらの要因が相互に作用し合い、為替相場を揺り動かします。

しかし、全く予想が不可能というわけではありません。継続的に情報を集め、分析することで、ある程度の予測は可能です。世界各国の経済指標や、政府や中央銀行による政策発表、市場関係者の見解などは、今後の為替相場の動きを予測する上で重要な情報源となります。これらの情報をこまめにチェックし、分析することで、為替相場の大きな流れを読み解く手がかりを得ることができます。新聞や経済専門誌、インターネット上のニュースサイトなどを活用し、常に最新の情報を入手するように心がけましょう。

市場関係者の発言や専門家の分析にも注目しましょう。彼らの発言やレポートは、今後の為替相場の見通しを理解する上で貴重な情報源となります。ただし、市場関係者や専門家の見解も必ずしも正しいとは限らないため、鵜呑みにせず、他の情報と照らし合わせながら、自分自身で判断することが大切です。

為替相場は常に変動するものであり、絶対的な予測は不可能です。常に最新の情報にアンテナを張り、市場の変化に柔軟に対応していくことが、投資で成果を上げるために不可欠です。市場の動向を注意深く観察し、状況に応じて投資戦略を調整することで、リスクを最小限に抑えながら、投資の機会を最大限に活かすことができるでしょう。