FX投資で資産運用を始めよう

投資の初心者

先生、『FX』ってよく聞くんですけど、どういう意味ですか?

投資アドバイザー

『FX』は、『外国為替証拠金取引』の略だよ。外国のお金、例えばドルやユーロなどを売ったり買ったりして、その差額で利益を得る取引のことだね。

投資の初心者

例えば、1ドル100円の時に買って、1ドル110円になった時に売れば、10円の利益になるってことですか?

投資アドバイザー

その通り!でも、逆に1ドル90円になったら10円の損失になることもあるから、注意が必要だよ。少ないお金で大きな金額の取引ができる『証拠金取引』だから、利益も大きくなりやすいけど、損失も大きくなりやすいんだ。

FXとは。

外国のお金(例えば、アメリカドルやヨーロッパのユーロなど)を売ったり買ったりして、その値段の違いで利益を得ることを目指す取引があります。これは『外国為替証拠金取引』という正式な名前で呼ばれていますが、普段は『FX』と略して呼ばれることが多いです。このFXについて説明します。

外国為替証拠金取引とは

外国為替証拠金取引、略して外国為替取引とは、異なる通貨を交換することで利益を得ようとする投資の方法です。簡単に言うと、ある国の通貨を別の国の通貨に交換し、その交換レートの変動によって利益を狙います。 例えば、1米ドルが100円の時にドルを買い、その後1米ドルが110円になった時にドルを円に戻すと、10円の利益が出ます。この差額が利益となるわけです。

もう少し具体的に見てみましょう。例えば、あなたが10万円の資金で外国為替取引を始めるとします。外国為替取引では「証拠金」という仕組みを利用することで、少ない資金で大きな金額の取引ができます。例えば、証拠金率が1%の場合、10万円の資金で1000万円分の取引ができます。これは「レバレッジ効果」と呼ばれ、少ない資金で大きな利益を狙える魅力があります。

しかし、レバレッジは諸刃の剣です。利益が大きくなる可能性がある一方で、損失も大きくなる可能性があります。例えば、1米ドル100円の時に1000万円でドルを買った後、1米ドル90円になると100万円の損失が出ます。証拠金として預けた10万円を上回る損失が出てしまうのです。これを「ロスカット」といいます。

そのため、外国為替取引ではリスク管理が非常に重要です。損失を限定するために、「損切り」と呼ばれるあらかじめ決めた損失額で取引を終了する注文方法や、為替レートの変動を抑える「両建て」といった手法を学ぶ必要があります。また、常に世界の経済状況や政治情勢に注意を払い、為替レートがどのように変動するか予測する努力も必要です。

外国為替取引は24時間取引が可能で、インターネットを通じて手軽に始められますが、大きな利益を得られる可能性がある一方で、大きな損失を被るリスクも伴います。始める前に、仕組みやリスクを十分に理解し、余裕資金で行うことが大切です。

| 項目 | 説明 | メリット | デメリット/リスク |

|---|---|---|---|

| 外国為替証拠金取引(FX) | 異なる通貨を交換し、交換レートの変動で利益を狙う投資 | 少額資金で大きな取引が可能(レバレッジ効果)、24時間取引可能 | 損失もレバレッジで拡大、ロスカットのリスク、経済・政治情勢の影響を受ける |

| 証拠金 | 少額の資金で大きな金額の取引を可能にする仕組み | レバレッジ効果による大きな利益獲得の可能性 | 証拠金を上回る損失発生の可能性(ロスカット) |

| レバレッジ | 少ない資金で大きな取引を可能にする倍率 | 大きな利益を狙える | 大きな損失を被るリスク |

| ロスカット | 証拠金を上回る損失が出た場合に強制的に取引が終了されること | 損失の拡大を防ぐ | 強制終了による損失確定 |

| リスク管理 | 損失を限定するための手法 | 損失の最小化 | – |

| 損切り | あらかじめ決めた損失額で取引を終了する注文方法 | 損失の拡大を防ぐ | – |

| 両建て | 為替レートの変動を抑える手法 | リスクヘッジ | 利益も限定的 |

取引の仕組み

外国為替証拠金取引(FX)は、主にインターネットを通じて行われます。取引業者が用意した取引画面に接続し、売買したい通貨の組み合わせ、量、価格などを指定して注文を出します。注文が成立すると、自分の口座にある通貨と取引対象の通貨が交換されます。

FX取引では、通貨を売買する際に「買い」と「売り」の二つの立場を取ることができます。「買い」とは、ある通貨の価値が上がると見込んでその通貨を買うことです。例えば、円安ドル高になると予想する場合はドルを買います。その後、予想通り円安ドル高が進み、ドルの価値が上がれば、ドルを売って利益を得ます。これは、安く買って高く売るという、通常の商取引と同じ考え方です。

逆に「売り」とは、ある通貨の価値が下がると見込んでその通貨を売ることです。これは、証券取引などでいう「空売り」と同じ仕組みです。例えば、円高ドル安になると予想する場合はドルを売ります。もちろん、この時点では自分の口座にドルがない場合でも売ることが可能です。これが証拠金取引の仕組みです。その後、予想通り円高ドル安が進み、ドルの価値が下がれば、ドルを買い戻すことで利益を得ます。これは、高く売って安く買い戻すという取引です。

このように、FXでは「買い」と「売り」を組み合わせることで、為替の値動きが上がった場合でも下がった場合でも利益を狙うことができます。FXの魅力は、この「売り」からも利益を狙えるところにあります。さらに、少ない資金で大きな金額の取引ができるレバレッジという仕組みもFXの特徴です。ただし、レバレッジは利益を大きくする一方、損失も大きくする可能性があるので、注意が必要です。

取引画面では、現在の為替レートやチャート、注文状況などを確認することができます。また、取引業者によっては、経済指標の発表や市場分析などの情報を提供しているところもあります。これらの情報を活用し、適切なタイミングで取引を行うことが大切です。

| 取引 | 予想 | 行動 | 利益確定 |

|---|---|---|---|

| 買い | 円安ドル高 | ドルを買う | ドル高でドルを売る |

| 売り | 円高ドル安 | ドルを売る | ドル安でドルを買い戻す |

FXの特徴

- インターネットを通じて行われる

- 買いと売りの両方から利益を狙える

- レバレッジで少ない資金で大きな取引ができる(ただし、損失も大きくなる可能性あり)

取引画面の情報

- 為替レート

- チャート

- 注文状況

- 経済指標

- 市場分析

レバレッジ効果

資金を有効に活用し、大きな利益を狙うことができるのが、レバレッジ効果です。これは、証拠金と呼ばれる少ない元手で、何倍もの金額の取引を可能にする仕組みです。例えば、1万円の元手でレバレッジ25倍の取引を行うと、25万円分の売買ができます。これは、取引会社が資金を貸し出してくれるおかげです。

このレバレッジ効果を利用すれば、少ない資金でも大きな収益機会を得ることができます。例えば、25万円分の取引で価格が1%上昇した場合、2500円の利益となります。これは、元手1万円に対して25%の利益率に相当します。

しかし、レバレッジは利益を拡大するのと同時に、損失も拡大させる可能性があるため、注意が必要です。同じように価格が1%下落した場合、2500円の損失が発生し、これも元手1万円の25%に相当します。つまり、価格変動が予想と反対の方向に進んだ場合、元手を大きく上回る損失を被る可能性があるのです。

そのため、レバレッジをかける倍率は、自分の資金力やリスクに対する考え方に合わせて慎重に決める必要があります。高い倍率を設定すれば大きな利益を狙えますが、同時に大きな損失を被る危険性も高まります。無理な倍率を設定せず、損失が出ても生活に支障が出ない範囲で取引を行うことが大切です。また、価格変動のリスクを軽減するために、損失を限定する注文方法を学ぶなど、リスク管理の方法を身につけることも重要です。

| 項目 | 説明 | 例 |

|---|---|---|

| レバレッジ効果 | 少ない元手で何倍もの金額の取引を可能にする仕組み | 1万円の元手でレバレッジ25倍なら25万円分の売買が可能 |

| メリット | 少ない資金で大きな収益機会を得られる | 25万円の取引で価格が1%上昇すると2500円の利益(元手1万円に対して25%の利益率) |

| デメリット | 利益拡大と同時に損失も拡大する可能性がある | 25万円の取引で価格が1%下落すると2500円の損失(元手1万円に対して25%の損失) |

| 注意点 |

|

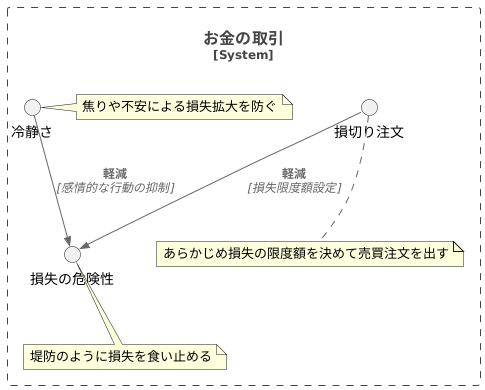

取引のリスク管理

お金を扱う取引では、損をする危険性を減らすことがとても大切です。そのためには、あらかじめ損失の限度額を決めておくことが重要になります。この、損失の限度額をあらかじめ決めて売買注文を出すことを「損切り注文」と言います。

たとえば、ある値段で商品を買ったとします。その後、商品の値段が下がった場合、損失が出ます。この損失がある金額に達したら自動的に商品を売るように設定するのが損切り注文です。損切り注文をしておけば、値段が下がり続けても損失をある程度に抑えることができます。

損切り注文は、まるで堤防のような役割を果たします。堤防は、川の水があふれて周囲に被害が出るのを防ぎます。損切り注文も同様に、損失があふれて大切な資金が失われるのを防いでくれます。

取引をする際には、冷静さを保つことも大切です。予想に反して値段が動くと、焦ったり不安になったりして、慌てて取引をしてしまうことがあります。しかし、このような感情的な行動は、かえって損失を大きくする原因になりかねません。冷静に状況を判断し、計画に沿って取引を行うように心がけましょう。

常に危険性を意識し、損失を小さくするための適切な対策を行うことが、取引で成功するための大切な鍵となります。焦らず、計画的に取引を行い、損失を最小限に抑える工夫を忘れずに行いましょう。

情報収集の重要性

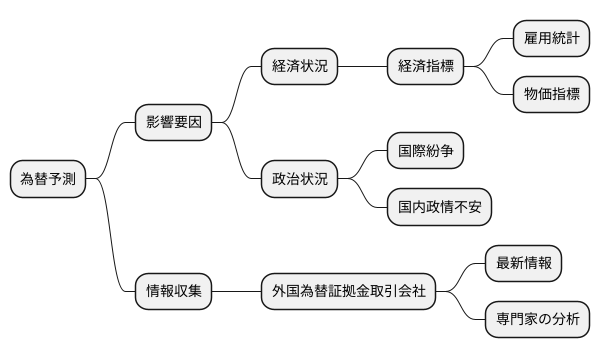

お金を扱う取引で成果を上げるには、将来の値動きを予想することが欠かせません。外国為替証拠金取引も例外ではなく、為替の値動きを予測するには、様々な情報を集めることが重要です。

為替の値動きに影響を与える要因は様々ですが、特に重要なのは各国の経済状況です。経済状況を測る物差しとして、様々な経済指標が発表されています。例えば、雇用に関する統計や物価の変動を示す指標などです。これらの経済指標は、国の景気の良し悪しを映し出す鏡のようなものです。アメリカの雇用統計が良い数字であれば、ドルの価値が上がる可能性が高まります。逆に、悪い数字であれば、ドルの価値が下がる可能性が高まります。経済指標が発表されると、その直後に為替の値動きが大きく変わることもよくありますので、発表のタイミングには特に注意が必要です。

世界の政治状況も、為替の値動きに大きな影響を与えます。国と国との争いや、国内の政情不安などは、為替市場に大きな波紋を広げることがあります。例えば、ある国で政情不安が起きた場合、その国の通貨の価値は下がる可能性があります。また、大きな国際紛争が勃発した場合、世界経済全体に不安が広がり、安全な通貨とされる円の価値が上がることもあります。このように、世界の政治状況を常に把握しておくことは、為替の値動きを予測する上で非常に重要です。

これらの情報を効率的に集めるには、外国為替証拠金取引会社が提供する最新情報や専門家の分析を活用するのが良いでしょう。これらの情報源を活用することで、常に最新の情報を手に入れ、より正確な予測を立てることができます。情報を集めることは、外国為替証拠金取引で成功するための土台と言えるでしょう。