外貨預金で売る!ショートの基礎知識

投資の初心者

先生、『外貨預金のショート』ってよく聞くんですけど、どういう意味ですか?

投資アドバイザー

簡単に言うと、将来の為替レートが下がると予想して、持っている外貨を売ることだね。例えば、ドルを持っている人が、将来ドルの価値が下がると考えてドルを売る、これがドルショートだよ。

投資の初心者

でも、今売ってしまったら、ドルが必要になった時に困りませんか?

投資アドバイザー

そうだね。だから、ショートは『売ること』と同時に『将来買い戻すこと』を前提にしているんだ。安く売って、もっと安くなった時に買い戻せば利益が出る。でも、予想が外れて値上がりしてしまうと損をするリスクもあるんだよ。

外貨預金のショートとは。

『外貨預金の空売り』という投資用語について説明します。これは、外貨預金を売ること、あるいは売ったことで持っている状態のことを指します。例えば、ドルと円の為替取引で『ドルの空売り』と言う場合は、ドルを売って円を買う状態を意味します。これは、『買い持ち』を意味する『ロング』の反対です。買い持ちとは、ある通貨を買って持っている状態のことです。

売りとは何か

投資の世界では、利益を得るために「買う」戦略だけでなく「売る」戦略も重要です。この「売る」というポジションのことを、一般的に「ショート」と呼びます。これは、将来の価格下落を見込んで利益を狙う取引手法です。

具体例を挙げて説明します。例えば、アメリカドルと日本円の取引で「ドル・ショート」を行うとします。これは、アメリカドルを売って、日本円を買う取引のことです。この時、投資家はアメリカドルの価値が将来下がることを期待しています。

まず、はじめに持っているアメリカドルを売って日本円に換えます。その後、予想通りアメリカドルの価値が下がったとします。そうすると、最初に売った時よりも少ない日本円で、同じ量のアメリカドルを買い戻すことができます。この、売った時と買い戻した時の日本円の差額が利益となるわけです。

例えば、1ドル100円の時に100ドルを売って10000円に換えたとします。その後、ドルの価値が下がり、1ドル90円になったとします。この時、100ドルを買い戻すには9000円しか必要ありません。つまり、10000円−9000円=1000円の利益が得られます。

このように、ショートポジションを取ることで、価格の下落局面でも利益を追求することが可能になります。しかし、価格が予想に反して上昇した場合には損失が発生するため、売買のタイミングの見極めは非常に重要です。綿密な市場調査と的確な判断が必要となるでしょう。

| ステップ | 説明 | 為替レート | 金額(円) | 損益 |

|---|---|---|---|---|

| 初期状態 | 100ドル保有 | 1ドル = 100円 | 10,000円相当 | – |

| ドルショート | 100ドルを売って日本円に換える | 1ドル = 100円 | 10,000円 | – |

| ドル安 | ドルの価値が下落 | 1ドル = 90円 | – | – |

| ドル買い戻し | 100ドルを買い戻す | 1ドル = 90円 | 9,000円 | +1,000円 |

買いとの違い

「買い」とよく対比される「売り」には、実は二つの種類があります。一つは、既に持っているものを売却して利益を得る方法です。これは、例えば土地や株券など、自分が所有しているものをより高い値段で売ることで利益を上げます。もう一つは「空売り」と呼ばれるもので、これは「買い」の正反対の考え方です。まだ所有していないものを売却し、後で買い戻すことで利益を狙います。

空売りは、対象となるものの価格が下がると予想した場合に行います。例えば、ある会社の株価が今後下がると考えたとします。この時、まず証券会社からその会社の株を借り、それを市場で売却します。そして、実際に株価が下がった後に、同じ株を市場で買い戻して証券会社に返却します。売却価格と買い戻し価格の差額が利益となります。例えば、1株1000円で売って、後で1株800円で買い戻せたとすると、1株あたり200円の利益となります。

一方、「買い」は、対象となるものの価格が上がると予想した場合に行います。例えば、ある会社の株価が今後上がると考えたとします。この時、その会社の株を市場で購入します。そして、実際に株価が上がった後に、それを市場で売却します。購入価格と売却価格の差額が利益となります。例えば、1株1000円で買って、後で1株1200円で売却できたとすると、1株あたり200円の利益となります。

このように、「買い」と「空売り」は、市場価格の動きに対する予想が正反対の投資手法です。どちらが良い悪いではなく、市場の状況や自分の見通しに合わせて適切な方を選ぶことが大切です。熟練した投資家は、市場の動向を注意深く観察し、状況に応じて「買い」と「空売り」を巧みに使い分けて利益を上げています。

| 取引 | 前提 | 方法 | 利益 | 例 |

|---|---|---|---|---|

| 買い | 価格上昇予想 | 安く買って高く売る | 売却価格 – 購入価格 | 1000円で買って1200円で売る→200円の利益 |

| 売り (保有資産) | – | 高く売る | 売却価格 – 購入価格 | – |

| 売り (空売り) | 価格下落予想 | 高く売って安く買い戻す | 売却価格 – 買戻し価格 | 1000円で売って800円で買い戻す→200円の利益 |

外貨預金での活用

外貨預金は、円以外の通貨で預金をすることを指します。銀行に預け入れたお金は、指定した通貨で保管され、その通貨の金利が適用されます。例えば、アメリカのドルで預金した場合、ドルの金利が適用されます。外貨預金の魅力は、金利の高い通貨に預けることで、円預金よりも高い利息を受け取れる可能性があることです。また、円安になった場合には、預金していた外貨を円に換算することで為替差益を得ることも期待できます。

しかし、外貨預金は常に利益が出るわけではありません。預けている通貨が円高になってしまうと、為替差損が生じる可能性があります。例えば、ドルで預金していて円高になった場合、同じドルでも換算すると円の金額が減ってしまうのです。さらに、金融機関によっては、為替手数料や口座維持手数料などの費用がかかる場合もあります。これらの費用も考慮に入れる必要があります。

外貨預金は、基本的には保有している通貨の価値が上がることを期待する「買い」の投資です。「売り」の投資、つまり通貨の価値が下がることを期待して利益を得るためには、FX(外国為替証拠金取引)などの別の金融商品を利用する必要があります。FXでは、レバレッジをかけることで少ない資金で大きな取引ができますが、その分リスクも大きくなります。

外貨預金とFXはどちらも外貨を扱う投資ですが、リスクとリターンの関係が大きく異なります。外貨預金は比較的リスクが低い投資とされていますが、FXはハイリスク・ハイリターンな投資です。どちらが自分に合っているかは、自分の投資経験や、どれだけの損失を許容できるかによって慎重に判断する必要があります。目先の利益にとらわれず、様々な情報を収集し、じっくりと検討することが大切です。

| 項目 | 外貨預金 | FX(外国為替証拠金取引) |

|---|---|---|

| 定義 | 円以外の通貨で預金をすること | 通貨の価値が上がるか下がるかを予測して売買する取引 |

| メリット |

|

|

| デメリット |

|

|

| リスク | 比較的低い | 高い |

| リターン | 比較的低い | 高い |

| 投資の種類 | 買い | 買いと売り |

リスク管理の重要性

投資において、利益を追求するのと同様に、リスクを管理することも非常に大切です。うまく運用すれば大きな利益を得られる可能性がある一方で、損失が発生する危険性も常に存在します。特に、売りから入る投資では、価格が上昇した場合、損失が想定以上に膨らむ可能性があります。だからこそ、リスクを適切に管理することが投資活動において不可欠なのです。

損失の拡大を防ぐためには、いくつかの方法があります。まず、損失を一定の範囲内に抑える注文を設定することが重要です。あらかじめ損失の限度額を決めておき、その額に達したら自動的に売買を実行することで、大きな損失を避けることができます。また、一度に運用する資金の量を調整することも有効な手段です。一度に大きな金額を運用すると、それだけ損失も大きくなる可能性があります。保有している資産全体から見て、適切な割合の資金で運用することで、損失の影響を軽減することができます。

さらに、市場の状況を常に把握し、変化に対応していく柔軟性も必要です。経済の状況や企業の業績など、様々な要因によって市場は常に変動しています。市場の動きを注意深く観察し、状況に応じて投資戦略を修正していくことで、リスクを最小限に抑えることができます。

常に最悪の事態を想定し、損失を最小限にするための計画を立てておくことも重要です。市場は予測不可能な動きをすることがあり、予期せぬ出来事が発生する可能性も常にあります。起こりうる最悪の事態を想定し、対応策を準備しておくことで、損失を最小限に抑え、長期的に安定した投資成果を得ることができるでしょう。冷静な判断と適切なリスク管理を心がけ、市場の変化に適切に対応していくことが、投資成功の鍵となります。

| リスク管理の重要性 | 損失抑制策 | 市場対応 | 最悪事態への備え |

|---|---|---|---|

| 投資は利益追求と同時にリスク管理が重要。売りの場合は価格上昇で損失拡大の可能性。 | – 損失限度額を設定し、自動売買 – 一度に運用する資金量を調整 |

– 市場状況の変化を把握 – 状況に応じた投資戦略の修正 |

– 最悪の事態を想定し対応策を準備 – 長期的に安定した投資成果を目指す |

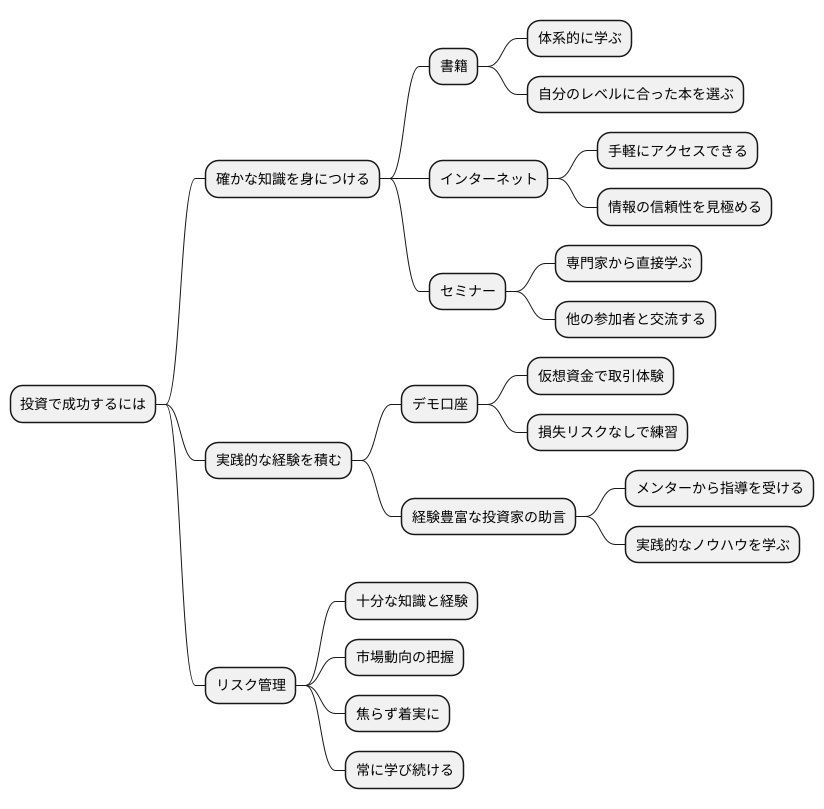

学ぶための方法

投資の世界で成功するには、確かな知識を身につけることが何よりも大切です。学ぶ方法は様々ありますが、どれを選ぶかによって、理解の深さも変わってきます。まず、基本的な知識を身につけるには、書籍が役立ちます。体系的にまとめられた内容で、じっくりと時間をかけて学ぶことができます。投資に関する様々な書籍が出版されているので、自分のレベルや目的に合った一冊を見つけることが重要です。また、インターネット上には、ウェブサイトやブログなど、多くの情報源があります。手軽にアクセスできる反面、情報の信頼性をしっかりと見極める必要があります。発信元が明確で、客観的な情報に基づいた内容を選ぶようにしましょう。さらに、セミナーに参加するのも有効な学習方法です。専門家から直接話を聞くことで、より深い理解を得られるだけでなく、他の参加者と交流することで、新たな視点や考え方を学ぶこともできます。信頼できる情報源から正確な知識を身につけることで、投資に対する正しい理解を深めることができます。

知識を身につけるだけでなく、実践的な経験を積むことも大切です。デモ口座は、実際のお金を使わずに取引を体験できるため、初心者にとって最適なツールです。仮想資金を使って取引を行うことで、市場の動きや取引の仕組みを理解することができます。また、損失のリスクを心配することなく、様々な投資戦略を試すことができるため、実践的なスキルを磨くことができます。さらに、経験豊富な投資家の助言を求めることも有効です。メンターやアドバイザーから直接指導を受けることで、実践的なノウハウや市場分析の方法などを学ぶことができます。経験に基づいた助言は、投資判断を行う上で貴重な指針となります。

投資は自己責任で行うものであり、常にリスクが伴います。十分な知識と経験を積み、市場の動向を常に把握することで、リスクを最小限に抑えながら、着実に利益を上げていくことができます。焦らず、一歩一歩着実に知識と経験を積み重ねていくことが、投資で成功するための近道です。常に学び続ける姿勢を忘れずに、市場の変化に柔軟に対応していくことが重要です。