アウトライト取引:為替取引の基本

投資の初心者

先生、「アウトライト」っていう投資の言葉の意味がよくわからないんです。教えてもらえますか?

投資アドバイザー

いいですよ。「アウトライト」は、簡単に言うと、今すぐ取引する、あるいは将来の約束した日にちで取引することを、単独で行う取引のことです。例えば、今すぐドルを買ったり、3ヶ月後に円を売る約束をする、といった取引のことですね。他の取引と組み合わせたりせずに、単独で行うところがポイントです。

投資の初心者

なるほど。他の取引と組み合わせないっていうのが重要なんですね。では、例えば、ドルを買って、同時にユーロを売る、みたいなのはアウトライトとは言わないんですか?

投資アドバイザー

その通りです。ドルを買って同時にユーロを売る、というのは組み合わせの取引になるので、アウトライトとは言いません。アウトライトはあくまでも単独の取引のことですよ。

アウトライトとは。

『アウトライト』という投資用語について説明します。これは、将来の約束ではなく、今現在の価格で、通貨をそのまま売ったり買ったりする取引のことです。また、将来のある時点での価格を決めて、通貨を売買する約束をする取引も、単独で行う場合は『アウトライト』と呼ばれます。

アウトライト取引とは

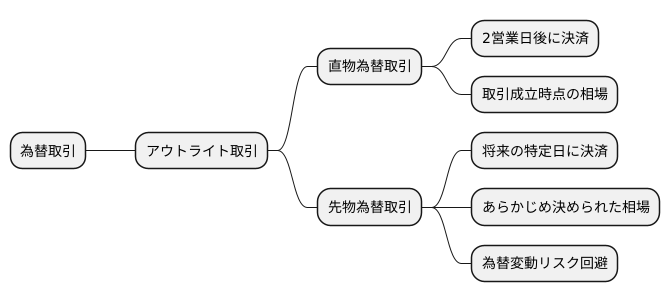

為替取引には様々な種類がありますが、その中でも基本となるのがアウトライト取引です。これは、単独の為替取引のことを指し、具体的には直物為替取引と先物為替取引の二種類があります。

まず、直物為替取引について説明します。これは、取引が成立した時点から二営業日後に決済を行う取引です。例えば、月曜日に取引が成立した場合、水曜日に決済が行われます。この取引は、取引成立時点の為替相場に基づいて行われます。つまり、月曜日の相場で取引が成立した場合、水曜日の決済日に相場が変動していても、月曜日の相場で決済が行われるということです。

次に、先物為替取引について説明します。これは、将来の特定の日にちに、あらかじめ決められた為替相場で決済を行う取引です。例えば、三か月後にドルを円に交換する取引を、今日の時点で相場を決めて行うことができます。これは、将来の為替変動リスクを回避するために利用されることが多い取引です。

アウトライト取引は、これらの直物為替取引と先物為替取引を、他の取引と組み合わせることなく、単体で完結させる取引形態です。例えば、旅行のためにドルを円に交換する、あるいは輸入企業が商品の代金決済のために円をドルに交換するといった取引が、アウトライト取引に該当します。スワップ取引のように、異なる通貨同士を交換し、将来また元の通貨に戻す取引とは異なり、一度の取引で完結するのが特徴です。相場変動のリスクを最小限に抑えたい場合や、単純な為替取引を行いたい場合に適した取引形態と言えるでしょう。

直物為替取引でのアウトライト

直物為替取引の中でも、アウトライト取引は最も基本的な取引形態です。分かりやすく言うと、私たちが海外旅行へ行く際に、空港や銀行の窓口で日本円を外貨に交換する行為が、まさに直物為替のアウトライト取引にあたります。これは個人に限った話ではなく、企業が国際的な取引を行う際にも同様です。海外との取引で商品を輸出し、その代金を受け取る時や、逆に輸入した商品の代金を支払う際にも、直物為替のアウトライト取引が頻繁に利用されています。

この取引の大きな特徴は、取引時点の為替レート(直物レート)に基づいて取引が成立する点です。そして、実際の資金の受け渡し(決済)は、取引日から2営業日後に行われます。例えば、月曜日に取引が成立した場合、水曜日に決済が行われることになります。この2営業日という短い期間は、メリットとデメリットの両面を持っています。メリットとしては、取引の手続きが簡潔で分かりやすいことが挙げられます。初めて為替取引を行う人でも、比較的容易に取引を進めることができます。一方、デメリットとしては、取引日から決済日までの間に為替レートが変動するリスクがあります。2営業日という短期間ではありますが、為替相場は常に変動しているため、思わぬ損失を被る可能性も否定できません。

そのため、為替変動リスクをできるだけ抑えたい場合は、取引を行うタイミングを慎重に見極めることが重要になります。為替相場の動向を注意深く観察し、取引に最適なタイミングを見計らうことで、リスクを最小限に抑えながら、円滑な国際取引を実現することが可能になります。

| 項目 | 内容 |

|---|---|

| 取引形態 | 直物為替取引(アウトライト取引) |

| 概要 | 取引時点の為替レート(直物レート)で取引が成立し、2営業日後に決済が行われる。 |

| 例 | 海外旅行時の両替、企業の輸出入取引時の代金授受 |

| メリット | 手続きが簡潔で分かりやすい。 |

| デメリット | 取引日から決済日までの間に為替レートが変動するリスクがある。 |

| リスク対策 | 為替相場の動向を注意深く観察し、取引に最適なタイミングを見計らう。 |

先物為替取引でのアウトライト

先物為替取引の中で、将来のある特定の日にちに、あらかじめ決めておいた為替の値段で売買することを約束する取引を、アウトライト取引と言います。これは、将来の為替の値動きによる損失を防ぐことを目的とした取引です。

例えば、日本の会社が三か月後にアメリカの会社から商品を売った代金として100万ドルを受け取るとします。現在の為替の値段が1ドル140円だとすると、1億4千万円を受け取ることになります。しかし、三か月後に円高が進んで1ドル130円になったとしたら、受け取れる金額は1億3千万円となり、1千万円も少なくなってしまいます。このような為替の変動による損失を為替変動リスクと言います。

この為替変動リスクを避けるために、先物為替取引を利用することができます。例えば、三か月後の為替の値段を1ドル135円で固定する契約を銀行と結ぶことができます。そうすれば、三か月後に円高になって1ドル130円になっても、1ドル135円で100万ドルを円に換えることができるので、1億3千5百万円を受け取ることが確定します。逆に、三か月後に円安になって1ドル145円になったとしても、1ドル135円の値段でしか円に換えることができません。つまり、為替の値動きに関係なく、受け取る金額をあらかじめ確定できることが、アウトライト取引の大きな利点です。

ただし、注意しなければならない点もあります。もし、三か月後に円安の1ドル145円になっていた場合、先物為替取引をしていなければ1億4千5百万円を受け取ることができたはずです。しかし、先物為替取引によって為替の値段を1ドル135円で固定していたため、円安による利益を得る機会を失ってしまうことになります。このように、為替変動リスクを避けることができる反面、為替の動きが有利な方向に進んだ場合に得られるはずの利益を得られないという側面もあることを理解しておく必要があります。

取引の時点では、お金のやり取りはありません。契約した将来の決済日に、あらかじめ決めておいた為替の値段で取引を行います。将来の為替の変動リスクを避けるための有効な手段ですが、為替の値動きを見極めることも重要です。

| 項目 | 内容 |

|---|---|

| 取引名称 | アウトライト取引 |

| 定義 | 将来のある特定の日にちに、あらかじめ決めておいた為替の値段で売買することを約束する取引 |

| 目的 | 将来の為替の値動きによる損失(為替変動リスク)を防ぐ |

| メリット | 為替変動リスクを回避し、受け取る金額をあらかじめ確定できる |

| デメリット | 為替の動きが有利な方向に進んだ場合に得られるはずの利益を得られない可能性がある |

| 取引時点での金銭のやり取り | なし |

| 決済日 | 契約した将来の日 |

| 注意点 | 為替の値動きを見極めることが重要 |

アウトライト取引のメリット

分かりやすくて手軽に始められるのが、この取引の大きな利点です。お金のやり取りに関する複雑な取引は他にもたくさんありますが、この取引は手続きがとても単純で、内容も理解しやすいのが特徴です。ですから、初めてお金のやり取りをする人でも、難なく取引を進めることができます。

取引の種類によっては、すぐに決済が完了するのもメリットの一つです。現在の値段で即座に決済する取引の場合、お金の流れが滞りにくく、自由に使えるお金を確保しやすい状態を保てます。これは、急な出費に対応したり、新たな投資の機会を逃さないために大変役立ちます。

将来の値段を決めて取引するタイプの場合、将来の価格変動による危険を避けられるという利点があります。為替の値段は常に変動するため、将来の取引において損失が出る可能性もゼロではありません。しかし、この取引では事前に値段を決めておくため、将来の価格変動に影響されることなく、安定した経営計画を立てることができます。

このように、アウトライト取引は、分かりやすさ、資金の流動性、将来のリスク管理という点で、様々なメリットを提供しています。これらの利点を理解し、活用することで、より効率的にお金のやり取りを行い、安定した財務状況を築くことが可能になります。特に、国際的な取引を行う企業にとっては、為替変動リスクを軽減できる点は大きな魅力と言えるでしょう。また、初めて為替取引を行う個人投資家にとっても、シンプルな取引手順は大きな安心材料となるはずです。

| メリット | 説明 | 対象者 |

|---|---|---|

| 分かりやすさ・手軽さ | 手続きが単純で内容も理解しやすい。 | 初めてお金のやり取りをする人、個人投資家 |

| 迅速な決済 | 即時決済により、お金の流れが滞りにくく、自由に使えるお金を確保しやすい。 | 急な出費に対応したい人、新たな投資機会を逃したくない人 |

| 将来の価格変動リスクの回避 | 事前に値段を決めておくため、将来の価格変動に影響されない安定した計画を立てられる。 | 国際的な取引を行う企業 |

アウトライト取引の注意点

為替相場と直接関わる取引は、気をつけなければならない点がいくつかあります。特に、『アウトライト取引』と呼ばれる、実際の通貨の受け渡しを伴う取引では、注意深く検討すべき点がいくつか存在します。

まず、為替の変動によって損をする可能性があることを理解しておく必要があります。取引のタイミングによって、円高にも円安にも振れる為替の動きは、利益にも損失にも直結します。例えば、円高局面で外貨を買うと、同じ金額でより多くの外貨を手に入れることができますが、逆に円安局面で外貨を買うと、同じ金額で手に入る外貨の量は少なくなります。つまり、為替の動きを読み違えると、損失を被る可能性があるのです。

次に、取引の種類によってリスクとリターンのバランスが異なることを理解する必要があります。『直物取引』と呼ばれる、2営業日以内に決済を行う取引は、短期間の為替変動の影響を受けやすいという特徴があります。一方で、『先物取引』と呼ばれる、将来の指定した日にちで決済を行う取引は、将来の為替変動リスクをあらかじめ固定することができます。しかし、先物取引では為替レートが有利に動いた場合でも、その利益を得ることができません。つまり、将来の為替変動リスクを避ける代わりに、大きな利益を得る機会も失う可能性があるのです。

最後に、取引を行う金融機関によって手数料や為替レートの提示価格に差があることを知っておく必要があります。手数料は取引ごとに発生する費用であり、為替レートの提示価格の差(スプレッド)は、買値と売値の差額です。これらの費用は金融機関によって異なるため、複数の金融機関を比較検討し、自身にとって最も有利な条件で取引を行う金融機関を選ぶことが大切です。

このように、アウトライト取引を行う際には、為替変動リスク、取引の種類によるリスクとリターンのバランス、そして取引コストを理解した上で、慎重に取引を進める必要があります。

| 項目 | 注意点 | 具体例/詳細 |

|---|---|---|

| 為替変動リスク | 為替の変動によって損失が発生する可能性がある | 円高時:外貨を多く買える 円安時:外貨を少なくしか買えない |

| 取引の種類 | リスクとリターンのバランスが異なる | 直物取引:2営業日以内に決済、短期の為替変動の影響を受けやすい 先物取引:将来の指定日に決済、為替変動リスクを固定できるが、大きな利益を得る機会も失う可能性がある |

| 取引コスト | 金融機関によって手数料やスプレッドが異なる | 手数料:取引ごとに発生する費用 スプレッド:買値と売値の差額 複数の金融機関を比較検討する必要がある |

他の為替取引との違い

為替取引には様々な種類がありますが、その中でも「アウトライト取引」は、他の取引形態、例えば「スワップ取引」や「オプション取引」とは大きく異なります。それぞれの特徴を理解することで、自分に合った取引方法を選択することが可能になります。

まず、アウトライト取引は、最も基本的な為替取引です。ある通貨を売って、別の通貨を買うというシンプルな取引で、売買が成立した時点で取引は完了します。取引目的は、単純に異なる通貨を保有すること、または保有している通貨を換金することです。例えば、旅行で海外に行く際に日本円を現地通貨に交換する、あるいは海外からの送金を受け取る際に現地通貨を日本円に交換するといった場合が、アウトライト取引にあたります。

次に、スワップ取引は、異なる通貨同士を一定期間交換し、その後元に戻す取引です。この取引の主な目的は、異なる通貨間の金利差を利用して利益を得ることです。例えば、低金利の通貨を売って、高金利の通貨を買い、一定期間保有することで金利差による利益を狙います。そして、期日を迎えると、最初に交換した通貨を再び交換し、取引を完了させます。スワップ取引は、金利差の活用に加え、為替リスクのヘッジにも利用されます。

最後に、オプション取引は、将来の特定の日に特定の価格で通貨を買う、または売る権利を取引するものです。この権利自体は義務ではないため、将来の為替レートが有利であれば権利を行使し、不利であれば権利を放棄することができます。そのため、オプション取引は、将来の為替変動に対する一種の保険のような役割を果たします。例えば、将来円高が予想される場合、円を買う権利をあらかじめ購入しておけば、円高になった際に有利な価格で円を手に入れることができます。逆に円安が進行した場合には、権利行使せずに済むため、損失を限定できます。このように、オプション取引は、アウトライト取引やスワップ取引に比べて複雑な仕組みですが、リスク管理に有効な手段となります。

このように、アウトライト取引、スワップ取引、オプション取引はそれぞれ異なる特徴を持つ為替取引です。アウトライト取引はシンプルな通貨の交換である一方、スワップ取引は金利差を利用した取引、オプション取引は将来の為替変動への備えというように、それぞれの目的や仕組みに違いがあります。これらの違いを理解することで、それぞれの取引のメリットやリスクを正しく評価し、最適な取引を選択することが大切です。

| 取引の種類 | 概要 | 目的 | 例 |

|---|---|---|---|

| アウトライト取引 | ある通貨を売って、別の通貨を買うシンプルな取引。売買成立時点で取引完了。 | 異なる通貨を保有すること、または保有通貨を換金すること。 | 旅行時の両替、海外送金の受け取り |

| スワップ取引 | 異なる通貨同士を一定期間交換し、その後元に戻す取引。 | 通貨間の金利差を利用して利益を得ること、為替リスクのヘッジ。 | 低金利通貨を売って高金利通貨を買い、一定期間後に再交換。 |

| オプション取引 | 将来の特定の日に特定の価格で通貨を買う/売る権利を取引。権利行使は任意。 | 将来の為替変動に対する保険。 | 将来の円高に備えて円を買う権利をあらかじめ購入。 |