外貨預金と追い証:リスク管理の重要性

投資の初心者

先生、『外貨預金の追い証』ってよく聞くんですけど、どういう意味ですか?

投資アドバイザー

簡単に言うと、外貨預金で損が出て、あらかじめ預けていたお金が足りなくなった時に、追加で入金しなければならないお金のことだよ。

投資の初心者

損が出た時に追加でお金を入れるんですか? なぜですか?

投資アドバイザー

そうなんだ。外貨預金の中には、お金を借りて運用する『証拠金取引』というものがある。損失が膨らむと、貸したお金が返ってこなくなるリスクが高まるから、追加のお金を預けてもらうことで、そのリスクを減しているんだよ。

外貨預金の追い証とは。

外国のお金を使った預金で、損失が出た時に追加で払わなくてはいけないお金のことについて説明します。外国のお金で預金をすることを想像してみてください。もし、あなたが預けたお金の価値が下がった場合、損失を補うためにお金を追加で支払う必要が生じることがあります。この追加で支払うお金のことを「追い証」と言います。

外貨預金の魅力とリスク

外貨預金は、保有している通貨とは異なる通貨で預金を行う金融商品です。円預金よりも高い金利が設定されている場合が多く、魅力的な投資先として注目を集めています。さらに、円安になった場合には、預け入れた外貨を円に換金する際に、為替差益を得られる可能性があります。例えば、1ドル100円の時に預金し、1ドル110円の時に円に戻せば、10円の利益が出ます。

しかし、外貨預金にはリスクも存在します。最も大きなリスクは為替変動リスクです。円高になった場合、保有している外貨の価値は下落し、最悪の場合、元本割れを起こす可能性があります。例えば、1ドル100円の時に預金し、1ドル90円の時に円に戻せば、10円の損失が出ます。これは、金利で得られる利益を上回る可能性もあり、注意が必要です。

さらに、一部の外貨預金では、レバレッジ(てこの原理)を効かせた取引が可能です。これは、少ない資金で大きな金額の取引を行うことを意味し、高い利益を狙うことができます。しかし、その一方で、損失も大きくなる可能性があります。相場が予想に反して動いた場合、証拠金以上の損失が発生し、追加の保証金(追い証)を求められることもあります。

外貨預金を行う際には、これらのリスクを十分に理解することが重要です。特に、レバレッジを効かせた取引は、投資経験の浅い方やリスク許容度の低い方にはおすすめできません。まずは少額から始め、相場の動きやリスク管理の方法を学ぶことが大切です。余裕資金の範囲内で運用し、生活資金に影響が出ないように注意しながら、計画的に投資を行いましょう。

| 項目 | 内容 |

|---|---|

| 定義 | 保有通貨と異なる通貨で預金を行う金融商品 |

| メリット | 円預金より高金利の可能性、円安時の為替差益 |

| メリット例 | 1ドル100円の時に預金し、1ドル110円の時に円に戻せば、10円の利益 |

| リスク | 為替変動リスク、元本割れのリスク |

| リスク例 | 1ドル100円の時に預金し、1ドル90円の時に円に戻せば、10円の損失 |

| レバレッジ | 少額で大きな取引が可能、高利益も高損失の可能性も高い、追い証の可能性 |

| 注意点 | リスクの理解、レバレッジ取引の慎重な検討、少額からの開始、相場とリスク管理の学習、余裕資金での運用 |

追い証とは何か

お金を借りて大きな金額の取引を行うことを、よく「てこの原理」に例えます。少ないお金で大きな取引ができるので、うまくいけば利益も大きくなります。これを外貨預金で行う場合、証拠金と呼ばれるお金を預け入れて取引を始めます。この証拠金に対して、何倍もの金額の取引ができる仕組みが、いわゆる「てこの原理」を効かせた取引で、レバレッジ取引とも呼ばれます。しかし、為替レートの動きが予想と反対の方向に進み、損失が出てしまうと、この「てこの原理」は逆に働き、損失も大きくなってしまいます。

この損失が、最初に預けた証拠金を上回ってしまうと、追加でお金を支払うように金融機関から要求されます。これが「追い証」です。「追い証」は「追証」と略されることもあります。追加入金を求められる、という意味です。

「追い証」は、決められた期限までに支払わなければなりません。もし期限までに支払うことができなければ、金融機関は損失を確定させるため、強制的に取引を終了させてしまいます。この時、損失額が預けた証拠金の合計額よりも大きければ、預けたお金だけでは足りず、不足分を支払わなければならない事態になりかねません。つまり、借金を抱えてしまう可能性もあるのです。

「てこの原理」を効かせた外貨預金取引を行う場合は、「追い証」が発生するリスクがあることをしっかりと理解しておくことが大切です。最悪の場合、借金を背負う可能性もあるため、為替レートがどれくらい変動する可能性があるのか、損失はどれくらいになるのか、そして「追い証」を求められた時はどうすればいいのかを、事前にきちんと考えておく必要があります。大きな利益を狙うだけでなく、損失を抑える方法も考えて、計画的に取引を行うようにしましょう。

| 用語 | 説明 | メリット | デメリット |

|---|---|---|---|

| てこの原理 (レバレッジ取引) |

少ない資金で大きな金額の取引を行うこと。証拠金と呼ばれるお金を預け入れ、その何倍もの金額を取引できる。 | うまくいけば利益も大きくなる。 | 予想と反対に動くと損失も大きくなる。 |

| 追い証 (追証) |

損失が証拠金を上回った場合、金融機関から追加で支払うように要求されるお金。 | 証拠金以上の損失を一時的にカバーできる。 | 期限までに支払えないと強制決済され、借金を負う可能性がある。 |

追い証発生の仕組み

お金を借りて大きな金額の取引を行うことを、てこの原理に例えてレバレッジ取引と言います。レバレッジ取引では、少ない元手で大きな利益を狙えますが、逆に大きな損失を被る危険性も持っています。預けたお金を担保にお金を借りて取引を行う仕組みのため、損失が出た場合、担保としているお金が減ってしまいます。

例えば、25倍のレバレッジで100万円を預けて取引を始めるとします。この場合、2500万円分の取引ができます。もし、相場が思惑と反対に動いて損失が発生すると、預けた100万円から損失分が差し引かれます。そして、損失が膨らみ、一定の金額を下回ると、追加でお金を差し入れるよう求められます。これを追い証と言います。この一定の金額は、取引を行う金融機関によって違いますので、事前に確認しておくことが重要です。

追い証が発生すると、金融機関から連絡が来ます。連絡を受けたら、速やかに追加の保証金を期日までに支払う必要があります。もし期日までに支払えないと、持っているポジションが強制的に決済され、損失が確定します。最悪の場合、損失額が預けた金額の合計を上回り、借金を背負う可能性もあります。

レバレッジ取引は大きな利益を得られる可能性を秘めていますが、同時に大きな損失を被る危険性も孕んでいます。追い証の仕組みをしっかりと理解し、リスク管理を徹底することが大切です。自分の資金力やリスク許容度を慎重に見極め、無理のない範囲で取引を行うようにしましょう。

| 項目 | 説明 |

|---|---|

| レバレッジ取引 | 少ない元手で大きな金額の取引を行うこと。例:25倍のレバレッジで100万円を預けると2500万円分の取引が可能。 |

| メリット | 大きな利益を狙える。 |

| デメリット | 大きな損失を被る危険性がある。 |

| 担保 | 預けたお金。損失が出た場合、担保から差し引かれる。 |

| 追い証(追証) | 損失が膨らみ、一定の金額を下回ると追加でお金を差し入れるよう求められること。 |

| 追い証発生時の対応 | 金融機関から連絡が来たら、速やかに追加の保証金を期日までに支払う。 |

| 追い証未払い時の結果 | ポジションが強制決済され、損失が確定。最悪の場合、借金を背負う可能性も。 |

| 注意点 | 取引を行う金融機関によって追い証の金額は異なるため、事前に確認が必要。リスク管理を徹底し、無理のない範囲で取引を行う。 |

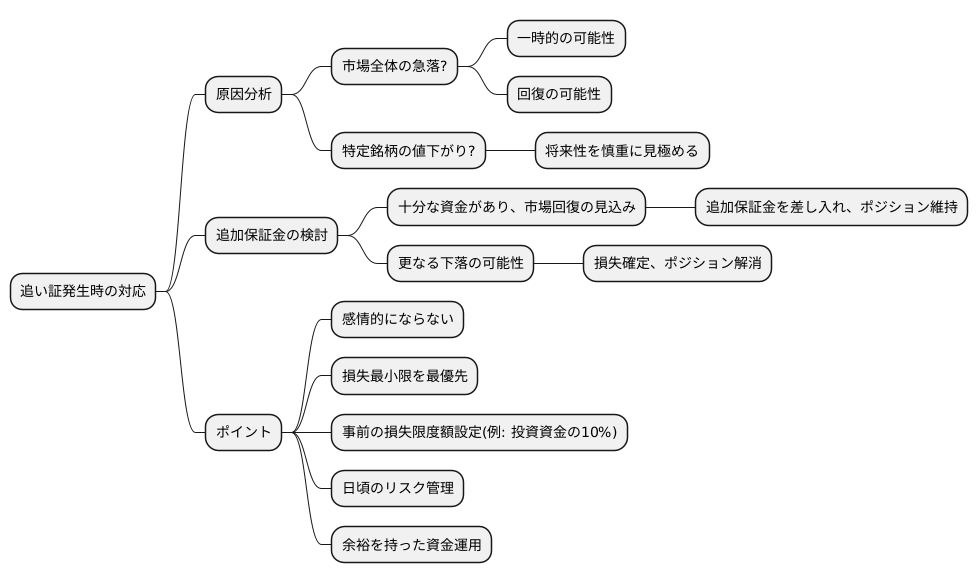

追い証発生時の対応

投資において、証拠金維持率が一定水準を下回ると、証券会社から追加の保証金を要求される、いわゆる追い証が発生します。追い証は、投資家が損失を拡大させないための安全装置として機能していますが、突然の要求に慌ててしまい、適切な対応を取れない場合もあるでしょう。だからこそ、追い証が発生した場合の対応方法を予め理解しておくことが大切です。

まず、追い証が発生した原因を冷静に分析する必要があります。市場全体が大きく下落したためなのか、あるいは自分が投資した銘柄だけが値下がりしたのかなど、原因を特定することで、今後の対応策も見えてきます。もし市場全体の急落が原因であれば、一時的なものかもしれませんし、回復する可能性もあります。反面、特定の銘柄のみに問題がある場合は、その銘柄の将来性を慎重に見極める必要があります。

次に、証券会社から提示された追加保証金について検討します。もし手元に十分な資金があり、市場の回復が見込めると判断できるのであれば、追加の保証金を差し入れてポジションを維持することも可能です。しかし、更なる下落の可能性が高いと判断した場合は、損失を確定させてポジションを解消するという選択肢も検討する必要があります。

いずれの場合でも、感情的にならずに冷静に現状を把握し、損失を最小限に抑えることを最優先に考えましょう。また、追い証が発生する前に、損失の限度額をあらかじめ決めておくことも重要です。例えば、投資資金の10%を失ったらポジションを解消する、といったルールを設けておけば、追い証発生時にも冷静な判断がしやすくなります。日頃からリスク管理を徹底し、余裕を持った資金運用を心掛けることが、追い証発生時の適切な対応につながります。

リスク管理の重要性

お金を海外の銀行に預ける外貨預金は、金利が高いといった利点がある一方、為替の変動によって損失が出る可能性があるため、適切な対策、つまりリスク管理を行うことがとても大切です。特に、少ないお金で大きな金額の取引ができる仕組み(レバレッジ)を使う場合は、注意が必要です。

損失を小さく抑えるための方法として、いくつかあります。まず、あらかじめ損失が一定額を超えたら自動的に売買する注文(損切り注文)を設定しておくことが重要です。これにより、損失が大きくなりすぎるのを防ぐことができます。次に、預けているお金に対する取引金額の割合(証拠金維持率)を適切に管理することも大切です。この割合が低すぎると、強制的に取引が終了させられる可能性があります。また、一つの通貨だけでなく、複数の通貨に預ける(分散投資)ことで、特定の通貨の急激な変動による損失を抑えることができます。

自分自身がどれくらいの損失までなら耐えられるのか(リスク許容度)を把握することも重要です。無理のない範囲で取引を行うようにしましょう。外貨預金はあくまでも自己責任です。銀行などの説明をそのまま信じるのではなく、自ら様々な情報を集め、リスクをよく理解した上で、投資するかどうかを判断する必要があります。リスクを正しく理解し、適切なリスク管理を行うことで、外貨預金を安全に、そして、効果的に活用していくことができるでしょう。

| メリット | デメリット・リスク | リスク管理 |

|---|---|---|

| 高金利 | 為替変動による損失 | 損切り注文の設定 |

| レバレッジによる損失拡大 | 証拠金維持率の管理 | |

| 分散投資 | ||

| リスク許容度の把握 | ||

| 情報収集と自己責任 |