外貨預金と為替リスク対策

投資の初心者

先生、「外貨預金のヘッジャー」ってどういう意味ですか?難しくてよくわからないんです。

投資アドバイザー

そうだね、少し難しいね。「ヘッジャー」とは、簡単に言うと、為替の変動で損をしないように対策を立てる人のことだよ。例えば、円高で損するかもしれないと思った人が、その損失を減らすためにある行動をとる、そういう人を指すんだ。

投資の初心者

なるほど。でも、具体的にどんな行動をとるんですか?

投資アドバイザー

例えば、将来ドルで支払いをする予定のある会社が、円高でドルが安くなって支払額が減るかもしれないと考えたとしよう。でも、逆に円安になったら支払額が増えてしまう。そこで、ヘッジャーは、将来の円安による損失を避けるために、今のうちにドルを買っておくなどの対策を立てるんだよ。そうすれば、将来円高になっても円安になっても損得が少なくなる。

外貨預金のヘッジャーとは。

外国のお金で貯金をする際に、お金の価値が変わる危険を小さくするために、市場で売買をしている人たちが何か対策をすることを指しています。

外貨預金の魅力

外貨預金とは、円以外の通貨で預金をすることを指します。近年、国内の預金金利が低い水準で推移する中、より高い利息を得られる投資先として注目を集めています。特に、経済成長が著しい新興国の通貨は高い金利を設定している場合が多く、魅力的な投資対象として認識されています。

外貨預金の魅力は、何と言っても高い利息を受け取れる可能性があることです。日本の銀行に預金する場合と比べて、高い金利が期待できるため、資産を効率的に増やす手段として活用できます。例えば、同じ金額を同じ期間預けた場合でも、外貨預金の方が多くの利息を受け取れる可能性があります。これは、それぞれの国の経済状況や金融政策の違いによって生じる金利差を利用したものです。

しかし、外貨預金には為替変動リスクが伴います。為替レートは常に変動しており、預金している通貨の価値が円に対して下落した場合、円に戻したときに当初よりも価値が減少してしまう、いわゆる元本割れのリスクがあります。例えば、預金時よりも円高になった場合、受け取った利息を差し引いても損失が出てしまう可能性があります。

さらに、為替手数料も考慮する必要があります。外貨預金では、預け入れ時と引き出し時に為替手数料が発生します。この手数料は金融機関によって異なるため、事前に確認しておくことが大切です。手数料が高いと、利益が減ってしまう可能性があります。

このように、外貨預金は高い利息を得られる可能性がある一方で、為替変動リスクや為替手数料といった注意点も存在します。外貨預金を始める際は、これらのリスクを十分に理解し、自身の資産状況や投資目標に照らし合わせて慎重に判断することが重要です。様々な情報を収集し、複数の金融機関を比較検討することで、より良い選択ができるでしょう。

| 項目 | 内容 |

|---|---|

| 外貨預金とは | 円以外の通貨で預金すること |

| メリット | 高い利息を得られる可能性 |

| デメリット | 為替変動リスク(円高時に元本割れのリスク) 為替手数料 |

| 注意点 | リスクを理解し、資産状況や投資目標に照らし合わせて慎重に判断 複数の金融機関を比較検討 |

為替リスクをどう減らすか

お金を外国の通貨で預ける際、為替の変動によって損をすることがあります。これを為替リスクと言います。このリスクを少なくする方法の一つが、将来の為替の値段をあらかじめ決めておくことです。これを為替予約と言います。為替予約をしておけば、将来、円に換える時の価値が既に決まっているため、損をする心配がなくなります。例えば、今よりも将来、円の価値が上がると予想される場合、為替予約をしておけば、円の価値が上がっても損をすることがありません。

しかし、為替予約には手数料がかかります。そのため、本当に為替予約が必要かどうか、よく考える必要があります。もし、将来、円の価値が今よりも下がると予想されるならば、為替予約をしない方が良いでしょう。為替予約以外にも、リスクを減らす方法があります。それは、複数の国の通貨で預金を持つことです。一つの国の通貨だけに預金していると、その国の通貨の価値が大きく下がった場合、大きな損失を被ることになります。しかし、複数の国の通貨で預金を持っていれば、一つの国の通貨の価値が下がっても、他の国の通貨の価値が上がっている可能性があり、損失を少なくすることができます。

さらに、長期的な視点で投資を行うことも大切です。短期間で売買を繰り返すと、為替の変動の影響を受けやすくなります。しかし、長い期間保有していれば、短期間の為替の変動はそれほど大きな影響を与えなくなります。また、為替の変動は予測が難しいため、常に最新の情報を確認し、状況に応じて対応していくことが重要です。色々な情報を集め、様々な角度から分析することで、より的確な判断ができます。そして、自分自身のリスク許容度を理解することも重要です。どれだけの損失までなら耐えられるのかを把握し、無理のない範囲で投資を行いましょう。

| リスクヘッジ方法 | メリット | デメリット | その他 |

|---|---|---|---|

| 為替予約 | 将来の円換算時の価値が確定し、損失を防げる | 手数料がかかる | 将来、円の価値が下がる場合は予約しない方が良い |

| 分散投資(複数の通貨で預金) | 一つの通貨の価値下落による損失を軽減できる | – | – |

| 長期投資 | 短期間の為替変動の影響を受けにくい | – | – |

| 情報収集と分析 | 的確な判断が可能になる | – | 常に最新の情報を確認し、状況に応じて対応する |

ヘッジャーの役割

為替相場の変動は、国際的な取引を行う企業や個人にとって大きな悩みの種です。将来の取引や投資において、円高や円安が進むことで、利益が減ったり、損失が出たりする可能性があるからです。このような為替変動による損失を回避するために、将来の為替相場をあらかじめ固定する取引を「ヘッジ」と言い、ヘッジを行う者を「ヘッジャー」と呼びます。

例えば、海外から商品を輸入する企業を考えてみましょう。この企業は、将来、商品代金を外国の通貨で支払う必要があります。もし、契約から支払までの間に円安が進めば、より多くの円を支払わなければならなくなり、利益が圧迫されるかもしれません。このような事態を防ぐために、輸入企業はヘッジ取引を行い、将来支払う外国通貨の金額を円建てで固定します。これにより、為替変動の影響を受けることなく、安定した事業運営を行うことができるのです。

一方、海外へ商品を輸出する企業は、将来、外国通貨で売上金を受け取ります。もし、契約から入金までの間に円高が進めば、売上金を円に換算した際に受け取る金額が減り、利益が減少する可能性があります。そこで、輸出企業はヘッジ取引を行い、将来受け取る外国通貨の円換算額をあらかじめ固定します。これにより、為替変動による減収を防ぎ、安定した収益を確保することができるのです。

ヘッジ取引は企業だけでなく、個人投資家も行うことができます。例えば、外国の株式や債券などに投資している場合、為替変動によって資産価値が目減りするリスクがあります。このようなリスクを回避するために、個人投資家もヘッジ取引を行い、保有する外貨建て資産の円換算価値を固定することができます。

このように、ヘッジャーは為替変動リスクを負いたくない企業や個人であり、ヘッジ取引を通じて事業の安定性や資産価値の保全を図っています。そして、多くのヘッジャーが為替市場に参加することで、市場全体の需給バランスが調整され、市場の安定性向上にも貢献していると言えるでしょう。

| ヘッジャー | 取引 | 円安時の影響 | 円高時の影響 | ヘッジ取引の効果 |

|---|---|---|---|---|

| 輸入企業 | 商品輸入 | 支払い額増加 | 支払い額減少 | 支払い額を固定し、利益を確保 |

| 輸出企業 | 商品輸出 | 売上増加 | 売上減少 | 売上額を固定し、減収を回避 |

| 個人投資家 | 外国株式・債券投資 | 資産価値増加 | 資産価値減少 | 資産価値を固定し、損失を回避 |

ヘッジ取引の種類

為替変動の影響を和らげることを目的としたヘッジ取引には、様々な方法があります。代表的なものとして、先物取引、オプション取引、スワップ取引などが挙げられます。

まず、先物取引について説明します。これは、将来のある特定の日に、あらかじめ決めた価格で、通貨を売買する約束をする取引です。例えば、円高が予想される場合、将来ドルを売って円を買う先物取引をしておけば、円高になっても想定した価格で円を手に入れることができます。将来の価格変動リスクを回避できるという利点があります。

次に、オプション取引は、将来のある特定の日に、あらかじめ決めた価格で通貨を売買する権利を売買する取引です。権利なので、将来の為替レートが有利になった場合のみ、その権利を行使することができます。不利な場合は権利を行使せずに済むため、損失を限定できるメリットがあります。ただし、権利を買うためには、オプション料と呼ばれる費用がかかります。

最後に、スワップ取引は、異なる通貨建ての金利を交換する取引です。例えば、低金利の通貨で資金を調達し、高金利の通貨に投資する場合、スワップ取引を利用することで、低金利での資金調達を維持しつつ、高金利の運用益を得ることができます。また、将来の金利変動リスクもヘッジできます。

このように、ヘッジ取引には様々な種類があり、それぞれに異なる特徴や費用、リスクが存在します。そのため、自社の財務状況やリスク許容度を踏まえ、最適なヘッジ取引を選択することが重要です。専門家の助言を受けることも有効な手段となります。

| ヘッジ取引の種類 | 概要 | メリット | デメリット/注意点 |

|---|---|---|---|

| 先物取引 | 将来の特定日に、あらかじめ決めた価格で通貨を売買する約束をする取引 | 将来の価格変動リスクを回避できる | 価格変動が有利な方向に動いた場合、利益を得る機会を逃す可能性がある |

| オプション取引 | 将来の特定日に、あらかじめ決めた価格で通貨を売買する権利を売買する取引 | 損失を限定できる。有利な場合のみ権利を行使可能。 | オプション料と呼ばれる費用がかかる |

| スワップ取引 | 異なる通貨建ての金利を交換する取引 | 低金利での資金調達を維持しつつ、高金利の運用益を得ることができ、将来の金利変動リスクもヘッジできる | 金利変動が想定と逆になった場合、損失が発生する可能性がある |

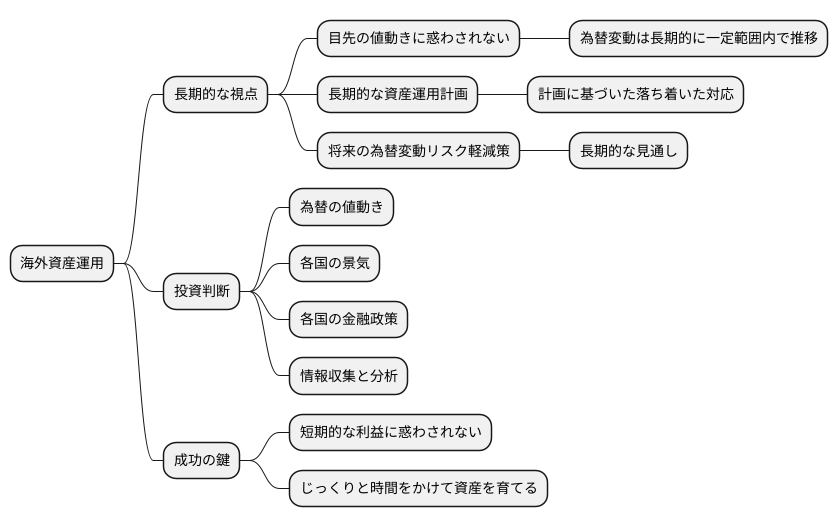

長期的な視点の重要性

資産を海外の通貨で保有する際には、目先の通貨の値動きに心を乱されて一喜一憂するのではなく、長い目で見る姿勢が大切です。確かに、通貨の交換比率は常に上下しますが、長い期間で見れば、ある程度の範囲内で推移する傾向があります。

たとえば、ある国の通貨が今日少し値上がりしたからといって、すぐに両替してしまうと、手数料などの費用がかかります。逆に、少し値下がりしたからといって、慌てて売ってしまうのも良くありません。このように、目先の小さな値動きに過剰に反応して、頻繁に売買を繰り返すと、手数料などの費用がかさみ、結果として利益を減らしてしまう可能性があります。

大切なのは、長期的な資産運用計画を立て、それに基づいて、落ち着いた対応をすることです。

将来の為替変動リスクを軽減するための対策も、短期的な値動きではなく、長期的な見通しに基づいて行うべきです。

さらに、為替の値動きだけでなく、それぞれの国の景気や金融政策など、様々な要因を考慮に入れて、投資の判断をする必要があります。

短期的な利益に目を奪われず、じっくりと時間をかけて資産を育てていく意識が、海外での資産運用を成功させる鍵となります。

情報収集を怠らず、様々な要因を分析した上で、長期的な視点を持って、計画的に資産運用に取り組むようにしましょう。

専門家への相談

お金を外国の銀行に預ける外貨預金や、為替変動による損失を少なくするためのヘッジ取引は、仕組みが複雑で理解しにくい金融商品です。そのため、投資の経験が少ない方や、為替の動きがよくわからない方は、お金の専門家に相談するのが良いでしょう。銀行や証券会社などの金融機関には、お金の専門家がいます。彼らは、お客さま一人一人のお金の増やし方についての目標や、損失をどの程度まで受け入れられるかといったリスクへの耐性をよく理解した上で、それぞれのお客さまに合った外貨預金やヘッジ取引の方法を提案してくれます。

為替の値動きは、世界の様々な経済状況や政治の動きに影響を受けます。これらの専門家は、世界経済の動きや、各国の政治や経済の状況、最新の金融に関する情報に精通しています。ですから、世界経済の動向を常に把握し、お客さまにとって有益な情報を提供してくれるでしょう。この情報提供は、お客さまがより的確な投資判断を下すための大きな助けとなるでしょう。例えば、ある国の経済が不安定になれば、その国の通貨の価値が下がる可能性があります。専門家は、このような情報をいち早く察知し、お客さまに適切なアドバイスをしてくれるのです。

外貨預金やヘッジ取引は、自分自身で全てを理解し、判断するのは容易ではありません。難しいと感じたり、不安に思う場合は、無理に自分で判断せず、専門家の助言を積極的に取り入れましょう。専門家との面談を通して、疑問点を解消し、納得した上で投資を進めることが大切です。焦って投資を始めるのではなく、時間をかけて慎重に検討することで、大きな損失を避けることができるでしょう。専門家は、お客さまにとって頼りになる相談相手となるはずです。気軽に相談してみましょう。