輸出為替:外貨を売って円を得る仕組み

投資の初心者

先生、「輸出為替」ってどういう意味ですか?何か輸出と関係あるんですか?

投資アドバイザー

良い質問だね。輸出為替は、輸出と関係があるよ。簡単に言うと、外国の人が日本の商品を買う時に、日本の銀行がその外国のお金を買うことなんだ。例えばアメリカの人が日本の車を買いたい時、ドルを銀行に持っていくと、銀行がそのドルを円に換えてくれる。これが輸出為替だよ。

投資の初心者

なるほど。つまり、外国のお金が日本に入って来るってことですね。でも、なぜ銀行が外国のお金を買う必要があるんですか?

投資アドバイザー

そうだね。外国のお金が日本に入って来る。銀行が外国のお金を買うのは、輸出する企業が円が欲しいからなんだ。アメリカの人がドルで払っても、日本の企業は円で給料を払ったり、材料を買ったりする必要があるからね。銀行が間に入ってドルを円に交換することで、輸出ができるようになるんだよ。

輸出為替とは。

『輸出為替』という投資用語について説明します。輸出為替とは、外国為替を扱う銀行が、お客さんから外国のお金を買うことを指します。買為替とも呼ばれます。

輸出為替とは

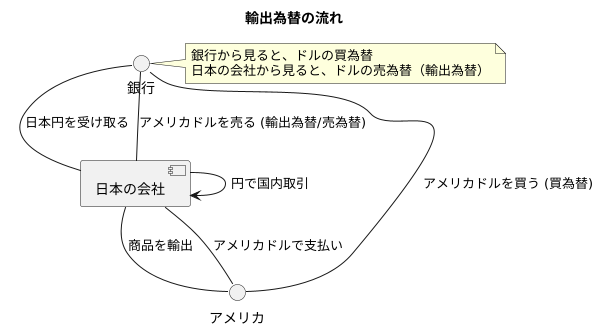

輸出為替とは、日本の会社が海外と取引をして外国のお金を得たとき、それを銀行で日本の円に交換することです。

たとえば、日本の会社がアメリカに商品を売ったとします。すると、代金としてアメリカドルを受け取ります。このドルをそのまま持っておくこともできますが、日本では日本の円を使わないと買い物や給料の支払いができません。そこで、会社は銀行に行ってドルを売って、必要な円を手に入れます。これが輸出為替です。

外国のお金を売るので「売為替」とも言います。銀行から見ると、外国のお金を買い取ることになるので「買為替」という見方もできます。

輸出為替は、国と国との貿易で大切な役割を持っています。会社の活動を円滑に進める支えとなっています。輸出為替を理解することは、国際的な商売の仕組みを理解する上でとても大切です。

特に、輸出をしている会社にとっては、円の価値が変わることで利益が大きく変わるため、注意が必要です。円の価値が変わる危険をうまく管理することは、会社を経営する上で重要な課題です。

また、輸出為替は、日本が持っている外国のお金の量にも影響を与えます。そして、それは日本の経済全体にも影響する大切な要素です。会社は、輸出為替で得た円を新しい機械の購入や従業員の給料などに使い、事業をもっと大きくしようとします。

このように、輸出為替は日本の経済の成長を支える大切な仕組みと言えるでしょう。輸出為替は、少し難しいお金の取引ですが、基本的な仕組みを理解することで、国際貿易の全体像をより深く理解することができます。

輸出為替の仕組み

輸出為替とは、企業が海外に商品やサービスを輸出した際に得た外貨を、自国通貨に交換する仕組みのことです。これは、普段私たちが行う買い物とよく似ています。お店で商品を買う代わりに、企業は海外へ商品やサービスを「売って」、その対価として外貨を受け取ります。そして、受け取った外貨を銀行に持ち込み、日本円に交換してもらうのです。

この時、銀行は企業から外貨を「買う」立場になるため、「買為替」とも呼ばれます。銀行は、その日の為替相場に基づいて交換レートを決め、企業に日本円を支払います。為替相場は常に変動しています。つまり、同じ量のドルでも、交換する日によって受け取れる日本円の金額が変わるということです。

このため、企業にとっては為替変動による損失、いわゆる「為替リスク」を管理することがとても重要になります。例えば、円高の時期に交換すれば多くの日本円を受け取れますが、円安の時期に交換すると受け取れる日本円の金額は少なくなります。

輸出為替取引には、銀行への手数料の支払いが必要です。手数料の金額は銀行によって異なるため、複数の銀行を比較し、事前に確認しておくことが大切です。通常、輸出為替取引は銀行の外国為替部門で行われ、専門の担当者が対応します。企業は必要な書類や手続きについて、銀行の担当者と相談しながら進めることがスムーズな取引につながります。近年では、インターネットを通じて取引できるオンラインサービスを提供する銀行も増えており、手軽に輸出為替取引ができるようになりました。しかし、オンライン取引を行う際も、不正アクセスなどから資産を守るための対策は必要不可欠です。信頼できる金融機関を選び、安全な取引を心がけましょう。

| 項目 | 内容 |

|---|---|

| 輸出為替とは | 企業が輸出した商品・サービスの対価として受け取った外貨を自国通貨に交換する仕組み |

| 別名 | 買為替(銀行が企業から外貨を買うため) |

| 交換レート | その日の為替相場に基づいて決定 |

| 為替リスク | 為替変動による損失の可能性。円高時は有利、円安時は不利。 |

| 手数料 | 銀行によって異なる。複数の銀行を比較し、事前に確認が必要。 |

| 取引方法 | 銀行の外国為替部門、またはオンラインサービス |

| 注意点 | オンライン取引時はセキュリティ対策に注意 |

為替レートの重要性

異なる国の通貨を交換する際の比率、いわゆる為替レートは、貿易を行う企業にとって特に重要な意味を持ちます。この比率は常に変動しており、輸出入に関わる企業の利益に直接影響を及ぼすからです。

例えば、日本の企業が商品をアメリカに輸出し、代金としてアメリカドルを受け取ったとしましょう。このドルを日本円に交換する際、円高であれば少ない日本円しか手に入りません。逆に、円安であれば多くの日本円を得ることができます。つまり、円安は輸出企業にとって有利に、円高は不利に働くのです。

為替レートの変動は企業の収益を大きく左右するため、企業は様々な対策を講じています。その一つが、将来の為替レートをあらかじめ決めておく取引です。これにより、為替レートが不利な方向に動いても、一定の利益を確保することができます。

また、為替レートは国際的な競争力にも影響を与えます。円高になると、海外から見ると日本の商品は割高になります。逆に円安になると、日本の商品は割安になります。このため、円高は輸出を難しくし、円安は輸出を容易にする傾向があります。

為替レートは世界経済の状況や各国の政策など、様々な要因によって変化します。そのため、常に最新の情報に注意を払い、適切な対応をすることが、国際的な取引を行う上で重要です。

| 為替レートの変動 | 輸出企業への影響 | 輸入企業への影響 | 国際競争力への影響 | 企業の対策 |

|---|---|---|---|---|

| 円高 | 不利(少ない日本円しか手に入らない) | 有利(少ない日本円で輸入できる) | 低下(日本の商品は割高になる) | 将来の為替レートをあらかじめ決めておく取引など |

| 円安 | 有利(多くの日本円を手に入れられる) | 不利(多くの日本円で輸入する必要がある) | 向上(日本の商品は割安になる) |

輸出為替と貿易

輸出為替とは、国際取引において商品やサービスを輸出した際に、受け取った外貨を自国通貨に交換することを指します。これは、国際貿易を円滑に進める上で欠かせない仕組みです。

例えば、日本の企業が自動車をアメリカに輸出したとしましょう。アメリカから受け取るのは米ドルですが、日本ではそのまま使うことができません。そこで、輸出為替を通じて米ドルを日本円に交換することで、国内での事業活動に利用できるようになります。企業は、こうして得た資金を、工場設備への投資や従業員への給与支払い、新たな技術開発のための費用などに充てることができます。

輸出によって企業が利益を上げれば、事業の拡大や新たな雇用の創出につながります。また、活発な輸出活動は国内の産業全体を活性化させ、経済の好循環を生み出す原動力となります。

輸出為替は、国の外貨準備高にも影響を与えます。外貨準備高とは、国が保有する外貨の総額で、国際的な金融取引を行う際の重要な指標となります。輸出によって外貨準備高が増加すれば、国の信用力が高まり、海外からの投資を呼び込む効果も期待できます。

さらに、輸出は世界各国との経済的な結びつきを強めます。様々な国と商品やサービスをやり取りすることで、お互いの文化や価値観への理解も深まり、国際的な協力関係の構築にもつながります。

このように、輸出為替は単なる通貨の交換にとどまらず、企業の成長、雇用の創出、ひいては国際経済の発展に大きく貢献する重要な役割を担っています。輸出が盛んになれば、国内経済は活性化し、人々の生活も豊かになるでしょう。そして、世界各国との協力関係が強化されれば、より平和で安定した国際社会の実現にも近づくと言えるでしょう。

| 項目 | 説明 |

|---|---|

| 輸出為替の定義 | 国際取引で輸出した際に受け取った外貨を自国通貨に交換すること |

| 輸出為替の役割 | 国際貿易を円滑に進める |

| 輸出為替のメリット(企業) |

|

| 輸出為替のメリット(国) |

|

| 輸出為替のメリット(その他) | 国際経済の発展、人々の生活の向上、平和で安定した国際社会の実現 |

為替リスクの管理

物を海外に売る仕事をしている会社にとって、お金の交換レートが変わる危険をうまく扱うことはとても大切です。なぜなら、お金の交換レートはいつも変わっているので、売買の時期によっては思わぬ損が出てしまうことがあるからです。たとえば、海外と売買の約束をした後に、円の価値が上がると、外国のお金をもらって日本円に換える時に、もらえる円の数が減ってしまい、儲けが減ってしまうことがあります。

このようなお金の交換レートが変わる危険を減らすために、会社は色々な方法を使います。よく使われる方法として、将来の約束をしておく取引や、ある権利を買う取引といった特別な方法があります。将来の約束をしておく取引とは、将来のある日の交換レートを先に決めておく取引で、将来の交換レートの変化による危険を避けることができます。ある権利を買う取引とは、お金を払って、将来の交換レートが自分の都合の良い方向に動いた場合に、そのレートで交換する権利を得るものです。これらの特別な方法を使うことで、お金の交換レートが変わる危険を少なくし、安定した儲けを確保することができます。

また、お金の交換レートが変わる危険をうまく扱うには、交換レートの動向をいつも見ておくこと、そして将来の変化を予想することも大切です。交換レートは、景気の状態や政治の状況など、色々な要因によって影響を受けます。これらの情報を集めてよく考えることで、交換レートが変わる危険を予測し、適切な方法をとることができます。

お金の交換レートが変わる危険をうまく扱うことは、物を海外に売る会社にとってなくてはならない仕事の一つです。適切な危険の管理をすることで、安定した事業活動を続けることができます。うまくお金の交換レートの危険を管理することは、会社が長く続くためにとても重要です。

| リスク | 対策 | 予測 |

|---|---|---|

| 為替変動リスク (売買のタイミングで円高になると儲けが減る) |

|

|