日銀介入で為替はどうなる?

投資の初心者

『日銀介入』って、ニュースでよく聞くんですけど、どういう意味ですか?

投資アドバイザー

簡単に言うと、お金の価値が急に変わって困ることがないように、日本銀行がお金の売買をすることだよ。例えば、円が急に安くなって輸入品が高くなりすぎたり、逆に急に高くなって輸出が難しくなったりするのを防ぐために、日本銀行がドルを買ったり円を売ったりするんだ。

投資の初心者

へえー。じゃあ、日本銀行がいつもやっていることなんですか?

投資アドバイザー

いや、いつもやっているわけじゃないんだ。お金の価値が大きく変わりそうな時とか、経済に悪い影響が出そうな時だけに行われる特別な対策なんだよ。

日銀介入とは。

投資の世界で使われる『日銀介入』という言葉について説明します。これは、円やドルなどの通貨の価値が急に大きく変わって、経済に悪い影響が出そうな時に、日本銀行が通貨を売ったり買ったりする特別な対策のことです。普段はあまり行われない特別な政策です。この対策は、『為替介入』、『外国為替平衡操作』、『平衡操作』、『市場介入』など、色々な呼び方をされます。

介入の目的

お金の価値、つまり為替の値段は、実に様々な出来事によって上下します。世界の景気が良くなったり悪くなったり、ある国の金利が上がったり下がったり、また、世界のどこかで大きな事件が起きたり、自然災害が起きたり、そうした様々な要因が複雑に絡み合って、為替の値段はまるで生き物のように変動します。この変動が緩やかなら問題ありませんが、急激な変動は、経済にとって大きな痛手となるのです。

例えば、円の価値が急激に高くなる、いわゆる円高になると、日本の会社が作った製品は海外で売りにくくなります。同じ製品でも、円高になると海外の人にとっては割高になってしまうからです。輸出が滞れば、会社の業績は悪化し、そこで働く人々の生活にも影響が出かねません。

反対に、円の価値が急激に下がる円安になると、今度は海外から物を買う値段が上がります。原油や食料など、日本は多くの物を海外から輸入しているので、円安は輸入物価の上昇を通じて、家計や企業の負担を増やすことになります。物価が上がり続ければ、人々の生活は苦しくなり、企業活動も停滞するでしょう。

こうした急激な為替の変動を抑え、経済への悪影響を和らげるために、日本銀行は為替介入を行います。介入によって為替の動きを調整することで、経済へのショックを吸収し、安定した経済活動を守っているのです。

為替介入は、経済の安定装置と言えるでしょう。安定した為替相場のもとで、企業は安心して事業を行い、新しい仕事を生み出し、人々は安心して生活を送ることができます。まさに、為替介入は、私たちが安心して暮らせる社会を支える上で、重要な役割を担っているのです。

| 為替変動の要因 | 円高の場合 | 円安の場合 | 対策 |

|---|---|---|---|

| 世界景気、金利変動、事件、自然災害など | 輸出が滞り、企業業績悪化、雇用への影響 | 輸入物価上昇、家計・企業の負担増、物価上昇による生活苦、企業活動の停滞 | 日本銀行による為替介入 |

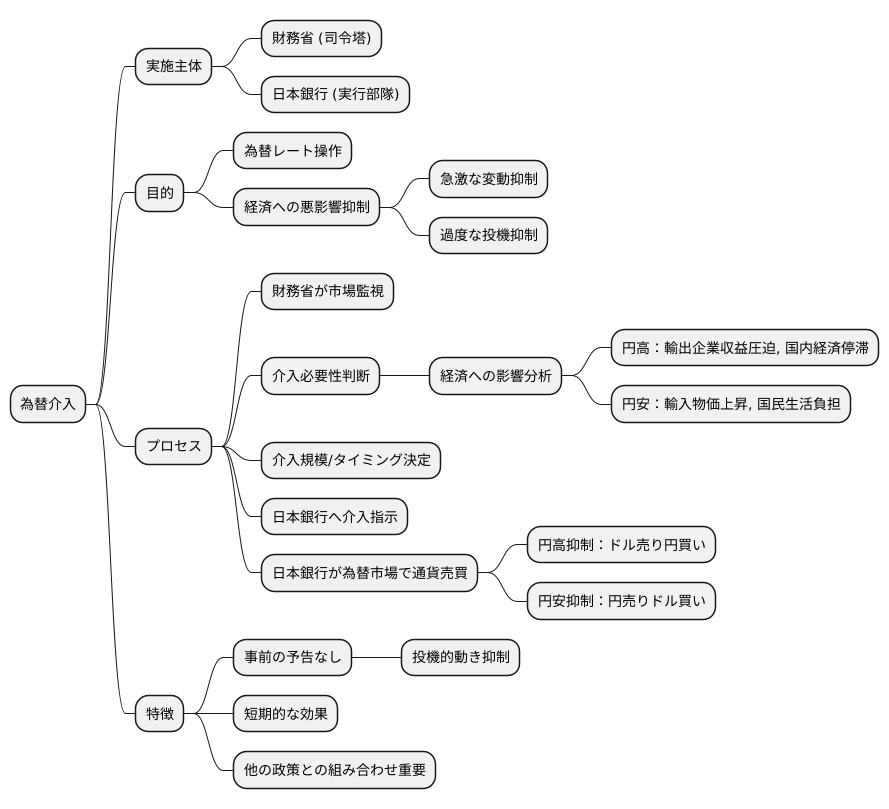

介入の実施主体

為替介入とは、政府もしくは中央銀行が為替市場に直接参加し、自国通貨や外貨を売買することで為替レートを操作する行為です。日本では、為替介入の実施主体は財務省であり、実際の売買執行は日本銀行に委託されています。つまり、財務省が司令塔となり、日本銀行が実行部隊として介入を行います。

財務省は、常に為替市場の動向を監視し、急激な変動や過度な投機など、経済に悪影響を及ぼす可能性があると判断した場合、為替介入の必要性を検討します。例えば、急激な円高は輸出企業の収益を圧迫し、国内経済の停滞につながる恐れがあります。逆に、急激な円安は輸入物価の上昇を通じて、国民生活に大きな負担をかける可能性があります。このような事態を避けるため、財務省は市場の状況を総合的に判断し、介入の必要性、規模、タイミングなどを決定します。

介入が決定されると、財務省は日本銀行に介入を指示します。指示を受けた日本銀行は、直ちに外国為替市場で円やドルなどの通貨を売買し、為替レートに影響を与えます。円高を抑制したい場合はドルを売り円を買い、円安を抑制したい場合は円を売りドルを買います。

為替介入は、その効果を最大化するために、通常は事前の予告なしに実施されます。市場参加者が介入を事前に察知した場合、投機的な動きが活発化し、介入の効果が薄れる可能性があるからです。突然の大規模な売買は、市場に大きな驚きを与え、短期的に為替レートを大きく変動させる力があります。これにより、投機筋の動きを抑制し、為替相場の安定化を図ることができます。ただし、為替介入は一時的な効果にとどまることも多く、持続的な為替の安定には、経済のファンダメンタルズ改善など、他の政策との組み合わせが重要となります。

介入の種類

為替相場への介入は、大きく分けて二つの種類があります。一つは「円売り介入」と言い、日本銀行が市場で円を売ってドルを買う操作です。もう一つは「円買い介入」で、ドルを売って円を買う操作です。これらの介入は、為替の急激な変動を抑え、経済の安定を図る目的で行われます。

円売り介入は、意図的に円の価値を下げ、ドルの価値を上げることで円安に向かわせます。急激な円高が進み、輸出企業の収益が悪化したり、国内の景気が冷え込んだりする懸念がある時に実施されることが多いです。円安になると、輸出企業は海外で製品をより安く販売できるようになり、国際競争力が向上します。また、海外からの旅行者が増えるなど、観光産業への好影響も期待できます。ただし、円安は輸入物価の上昇につながるため、国内の物価上昇を招く可能性もあります。これは、生活必需品などの輸入価格が上がり、家計への負担が増えることに懸念があるため、注意深く状況を見極める必要があります。

一方、円買い介入は円の価値を上げ、ドルの価値を下げることで円高に向かわせます。急激な円安が進み、原油や食料品などの輸入物価が高騰し、企業の負担や家計への負担が大きくなっている時に実施されるのが一般的です。円高になると輸入物価が下がり、企業や家計の負担軽減につながります。しかし、円高は輸出企業の競争力を弱め、国内の景気を悪化させる可能性があるため、こちらも慎重な判断が必要です。どちらの介入を行うかは、経済状況を総合的に判断し、将来の経済への影響を予測しながら決定されます。政府や日本銀行は、常に市場を注視し、適切なタイミングで適切な介入を行うことで、安定した経済運営を目指しています。

| 介入の種類 | 操作 | 目的 | 影響(メリット) | 影響(デメリット) |

|---|---|---|---|---|

| 円売り介入 | 円を売ってドルを買う | 円安誘導 | 輸出企業の競争力向上、観光産業への好影響 | 輸入物価の上昇、国内物価上昇のリスク |

| 円買い介入 | ドルを売って円を買う | 円高誘導 | 輸入物価の低下、企業・家計の負担軽減 | 輸出企業の競争力低下、国内景気悪化のリスク |

介入の効果と限界

日本銀行による為替介入は、一時的に相場を動かす効果を持つ場合もありますが、常に効果があるとは限りません。介入の効果は、市場参加者の予測や国際的な金融状況など、様々な要因によって左右されます。

市場の予想を大きく超える規模の介入は、短期的に大きな効果をもたらす可能性があります。これは、市場参加者の予想外の動きに、反応を迫られるためです。また、他の主要国と協力して行う協調介入も、より大きな効果が期待できます。各国が足並みを揃えて介入を行うことで、市場への影響力を高めることができるからです。

しかし、市場の動向によっては、介入の効果は限定的になります。例えば、世界的な景気後退懸念や、他の主要国の大規模な金融緩和など、日本銀行が制御できない要因によって相場が変動している場合、介入の効果は薄れる可能性があります。巨大な資金の流れに逆らうことは、非常に困難だからです。また、介入が繰り返し行われると、市場参加者は介入のタイミングや規模を予測するようになり、介入の効果が弱まる可能性もあります。

さらに、為替介入は、あくまでも一時的な対策です。円高是正や円安抑制といった短期的な目標を達成するためには有効な手段となることもありますが、経済の基礎的な問題を解決する根本的な解決策にはなりません。経済構造の改革や、持続的な経済成長など、より長期的な視点での対策が必要となります。介入のみに頼るのではなく、他の政策と組み合わせて、総合的な戦略を立てることが重要です。

| 為替介入の効果 | 説明 |

|---|---|

| 一時的な効果 | 一時的に相場を動かす効果はありうるが、常に効果があるとは限らない。市場参加者の予測や国際的な金融状況など、様々な要因によって左右される。 |

| 効果的な介入 | – 市場予想を超える規模の介入 – 他の主要国と協力する協調介入 |

| 効果が限定的な介入 | – 世界的な景気後退懸念や主要国の大規模金融緩和など、日本銀行が制御できない要因 – 介入の繰り返しによる市場参加者による予測 |

| 限界 | 一時的な対策であり、経済の基礎的な問題の根本的な解決策にはならない。経済構造の改革や持続的な経済成長など、より長期的な視点での対策が必要。 |

最近の介入の例

近頃の為替市場における政府の介入事例として、記憶に新しいのは2022年9月の円買い介入でしょう。急速な円安の進行を食い止める目的で行われました。当時、1ドル=145円台後半まで円安が進み、輸出企業には有利となる一方で、輸入物価の上昇を通じて家計を圧迫する懸念が高まっていました。こうした状況を受けて、政府と日本銀行は市場への警告を強め、ついに為替介入という手段に踏み切ったのです。

この介入は、市場に一定の衝撃を与え、一時的に円高方向へ相場が動きました。介入直後は、1ドル=140円台前半まで円高が進む場面も見られ、政府・日銀の狙い通りの効果が現れたかに思われました。しかし、この効果は長続きしませんでした。世界的な金融環境の変化や、日本と他国との金利差など、様々な要因が複雑に絡み合い、再び円安基調が強まっていったのです。結局、介入の効果は一時的なものに留まり、介入だけでは為替相場をコントロールすることの難しさを改めて示す結果となりました。

為替相場は、世界経済の動向、各国の金融政策、市場参加者の思惑など、様々な要因によって変動します。一つの要因だけでなく、複数の要因が複雑に絡み合って相場が形成されるため、政府による介入の効果は限定的となる場合が多いのです。今後も為替相場の動向と政府の介入の行方については、市場関係者の注目が集まり続け、様々な分析や予測が行われていくでしょう。

| 日付 | 出来事 | 市場への影響 | 結果 |

|---|---|---|---|

| 2022年9月 | 円買い介入 (1ドル=145円台後半) | 一時的な円高 (1ドル=140円台前半) | 効果は一時的。円安基調は継続。 |