外貨預金の為替レート:売値と買値

投資の初心者

『外貨預金のツー・ウェイ・プライス』って、何ですか?

投資アドバイザー

いい質問だね。銀行などで外貨を預けたり、両替したりする時に、売値と買値の両方を同時に表示することを『ツー・ウェイ・プライス』と言うんだよ。例えば、ドル・円相場:1ドル=115.50-55円のようにね。

投資の初心者

115.50-55円…これはどういう意味ですか?

投資アドバイザー

これは、銀行が1ドルを115.50円で買って、115.55円で売るという意味なんだ。つまり、私たちが銀行でドルを円に両替する時は1ドル115.50円で、円をドルに両替する時は1ドル115.55円になるということだよ。

外貨預金のツー・ウェイ・プライスとは。

お金を別の国の通貨に預ける『外貨預金』の為替レートについて説明します。銀行などで円をドルに交換する場合、交換レートが表示されています。このレートには『売り値』と『買い値』の二種類があり、同時に表示されます。これを『ツー・ウェイ・プライス』と言います。例えば、ドル円のレートが1ドル=115.50-55円と表示されている場合、115.50円は銀行がドルを買い取る値段(買い値)で、115.55円は銀行がドルを売る値段(売り値)です。

売値と買値とは

お金を外国のお金に換える、外貨預金。そこには『売値』と『買値』というものが出てきます。これは銀行が私たちとお金のやり取りをする時の値段のことです。

私たちが銀行から外国のお金を買う時の値段が『売値』です。銀行から見ると、私たちに外国のお金を売っていることになるので、『売値』と呼ぶわけです。逆に、私たちが銀行に外国のお金を売る時の値段が『買値』です。銀行から見ると私たちから外国のお金を買うことになるので、『買値』となります。

例えば、1ドルが115円50銭から115円55銭だとしましょう。この時、115円50銭が銀行が私たちからドルを買う値段、つまり『買値』です。そして、115円55銭が銀行が私たちにドルを売る値段、つまり『売値』です。つまり、私たちが銀行から1ドルを買うには115円55銭払い、銀行に1ドル売るなら115円50銭で売ることになります。

この売値と買値の差額を『スプレッド』と言います。このスプレッドが銀行の儲けになります。スプレッドは、お金の動き具合や、どの国のお金か、銀行の方針によって変わってきます。

ですから、外貨預金をするときは、売値と買値、そしてスプレッドをよく見ることが大切です。特に、何度もお金を両替する人は、スプレッドの少ない銀行を選ぶことで、損を少なくできます。

| 行為 | 銀行 | 顧客 | 価格 |

|---|---|---|---|

| 顧客が外貨を買う | 外貨を売る | 外貨を買う | 売値 (例: 1ドル115.55円) |

| 顧客が外貨を売る | 外貨を買う | 外貨を売る | 買値 (例: 1ドル115.50円) |

スプレッド = 売値 – 買値 (例: 115.55円 – 115.50円 = 0.05円)

表示方法の重要性

お金を違う国の通貨に交換する、いわゆる外貨預金では、銀行は必ず二つの価格を表示する義務があります。一つは銀行が顧客から外貨を買う価格、いわゆる買値です。もう一つは銀行が顧客に外貨を売る価格、いわゆる売値です。この二つの価格は常に異なるため、両方の価格が表示されていなければなりません。

もし銀行が買値だけ、あるいは売値だけしか表示していない場合、顧客は損をする可能性があります。例えば、銀行が顧客に外貨を売る時の価格、つまり売値だけを表示し、顧客から外貨を買う時の価格、つまり買値を隠していたとしましょう。この場合、顧客は自分が持っている外貨を銀行に売る時にいくらになるのかが分かりません。銀行が提示する売値がいくらであっても、買値が不当に低い場合、顧客は損をしてしまうかもしれません。

外貨預金で損をしないためには、常に銀行が表示する売値と買値の両方をチェックすることが大切です。売値だけを見て高いと思っても、買値が低いと結局損をする可能性があります。二つの価格を比較することで、その銀行で外貨預金をするのが得なのか損なのかを判断することができます。また、複数の銀行の売値と買値を比べてみましょう。それぞれの銀行で売値と買値には差があります。いくつかの銀行を比較することで、最も有利な条件で外貨預金を行う銀行を選ぶことができます。このように、表示されている価格をよく確認し、複数の銀行を比較することで、賢く外貨預金を行いましょう。

| 用語 | 説明 | 注意点 |

|---|---|---|

| 買値 | 銀行が顧客から外貨を買う価格 | 低いと顧客が損をする可能性あり |

| 売値 | 銀行が顧客に外貨を売る価格 | 高いと思っても買値が低いと損をする可能性あり |

外貨預金をする際は、複数の銀行の買値と売値を比較して、最も有利な条件の銀行を選びましょう。

実例で確認

お金を両替する時の、一番良い方法を探るお話を、具体的な例で見ていきましょう。

たとえば、あなたが今、1000米ドルを日本円に両替したいと考えているとします。A銀行とB銀行、二つの銀行で両替できますが、それぞれの銀行で米ドルと日本円の交換比率が違います。A銀行では、1米ドルあたり115円50銭で売って、115円55銭で買ってくれます。B銀行では、1米ドルあたり115円45銭で売って、115円60銭で買ってくれます。

まず、あなたが1000米ドルを売る、つまり日本円に両替する場合を考えてみましょう。A銀行では、1000米ドルかける115.50円で、11万5500円を受け取れます。B銀行では、1000米ドルかける115.45円で、11万5450円になります。この場合、A銀行で両替した方が、B銀行よりも50円多く受け取れるので、A銀行で両替するのがお得です。

次に、あなたが1000米ドルを買う、つまり日本円を米ドルに両替する場合を考えてみましょう。A銀行では、1000米ドルかける115.55円で、11万5550円支払う必要があります。B銀行では、1000米ドルかける115.60円で、11万5600円支払う必要があります。この場合、A銀行で両替した方が、B銀行よりも50円少なく支払えるので、A銀行で両替するのがお得です。

このように、同じ金額を両替する場合でも、銀行によって売値と買値が異なるため、受け取れる金額や支払う金額が変わってきます。それぞれの銀行の両替レートをよく見て、売るときの値段と買うときの値段を比べることで、どの銀行で両替するのが一番お得か判断できます。

| 銀行 | 売値(USD/JPY) | 買値(USD/JPY) | 1000USD売却時の受取額(JPY) | 1000USD購入時の支払額(JPY) |

|---|---|---|---|---|

| A銀行 | 115.50 | 115.55 | 115,500 | 115,550 |

| B銀行 | 115.45 | 115.60 | 115,450 | 115,600 |

為替変動リスク

海外のお金を日本の銀行に預ける「外貨預金」は、常に為替変動リスクが付きまといます。為替レート、つまり異なるお金同士の交換比率は、世界の経済状況や政治情勢など様々な要因によって刻々と変化しています。このため、預けている外国のお金の価値が、日本円に換算したときに変動してしまうのです。

例えば、1米ドルが100円だったとします。1000ドル預けていた場合、日本円では10万円の価値があります。ところが、円高になり1米ドルが90円になったとしましょう。同じ1000ドルでも、日本円に換算すると9万円になってしまい、1万円の損失が発生します。逆に、円安が進み1米ドルが110円になった場合は、1000ドルは11万円になり、1万円の利益が出ます。このように、為替の動きによって利益が出ることもあれば、損失が出ることもあるのです。

特に、短期間で売買を行う場合は、為替変動の影響を受けやすいので注意が必要です。例えば、数日や数週間といった短い期間で大きな為替変動が起こると、大きな損失を被る可能性があります。一方、長期間にわたって保有する場合は、為替レートの変動が平均化されるため、短期的な変動の影響をある程度抑えることができます。

しかし、長期間保有する場合でも、為替変動リスクが完全に消えるわけではありません。将来の為替レートを正確に予想することは誰にもできません。常に最悪の事態を想定し、損失が出た場合でも生活に支障が出ない範囲で投資を行うなど、リスク管理を徹底することが大切です。

| 項目 | 内容 |

|---|---|

| 外貨預金のリスク | 為替変動リスク |

| 為替レート | 異なる通貨間の交換比率。世界の経済状況や政治情勢など様々な要因によって刻々と変化。 |

| 円高時の影響 | 外貨の日本円換算価値が下落し、損失が発生する可能性。 |

| 円安時の影響 | 外貨の日本円換算価値が上昇し、利益が出る可能性。 |

| 短期保有時のリスク | 為替変動の影響を受けやすく、大きな損失を被る可能性がある。 |

| 長期保有時のリスク | 為替変動リスクは完全に消えない。最悪の事態を想定し、リスク管理を徹底する必要がある。 |

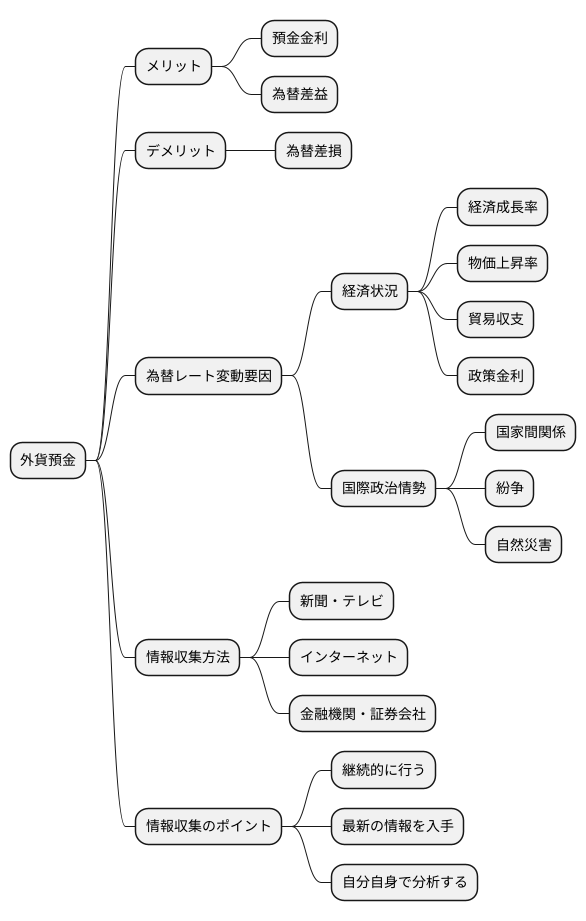

情報収集の必要性

お金を海外の銀行に預ける外貨預金は、預金金利に加えて為替レートの変動による利益も期待できる魅力的な資産運用方法です。しかし、為替レートは常に変動しており、時には損失が発生する可能性もあるため、投資判断を行う前に十分な情報収集を行うことが非常に重要です。

まず、為替レートに影響を与える要因を理解する必要があります。為替レートは、各国の経済状況を反映して変動します。景気が良い国の通貨は買われやすくなり、景気が悪い国の通貨は売られやすくなります。具体的には、経済成長率や物価上昇率、貿易収支、政策金利などの経済指標が為替レートに大きな影響を与えます。これらの指標の発表日時を事前に確認し、発表内容を速やかに理解するようにしましょう。

さらに、国際的な政治情勢も為替レートを左右する大きな要因です。国家間の関係悪化や紛争、自然災害などの突発的な出来事は、市場に大きな混乱をもたらし、為替レートを急激に変動させる可能性があります。常に世界情勢に注意を払い、予期せぬ出来事が起きた場合の影響を予測できるように備えておくことが大切です。

これらの情報を効率的に集めるためには、新聞やテレビ、インターネットなどの様々な情報源を活用する必要があります。新聞やテレビは、専門家による解説や分析を提供してくれるため、初心者にとって分かりやすい情報源となります。インターネット上には、様々な情報が溢れていますが、情報の出所を確認し、信頼できる情報源を選択する必要があります。また、金融機関や証券会社が提供するレポートやセミナーなども参考になります。

情報収集は継続的に行うことが大切です。経済指標や政治情勢は常に変化しているため、一度情報収集を行っただけで満足するのではなく、常に最新の情報を入手し、市場の動向を把握するように努めましょう。色々な情報を集めて、自分自身で分析する力も養っていくことが重要です。