金融機関の役割:リスク負担とは

投資の初心者

先生、『リスク負担機能』って、お金を貸した人が、お金を借りた人が返してくれないかもしれないって危険を負うことですよね?

投資アドバイザー

そうそう、その通りだよ。お金を貸すってことは、借りた人がお金を返せないかもしれないという危険を、貸した側が引き受けるってことなんだ。

投資の初心者

例えば、友達にお金を貸して、その友達が返してくれなかったら、貸したお金は戻ってこないってことですよね?

投資アドバイザー

まさにその通り! 銀行などの金融機関も、私たちと同じように、お金を貸すことでそのリスクを負っているんだよ。だから、リスクに見合った金利を設定したり、貸す相手を慎重に選んだりしているんだ。

リスク負担機能とは。

お金を貸す仕事で大事な『リスク負担機能』について説明します。これは、お金を借りた人がお金を返せなくなるかもしれないという危険を、お金を貸した側が引き受けるということです。

リスク負担の定義

お金を貸し借りする際には、必ず返済できないかもしれないという心配事がつきものです。これを『債務不履行のリスク』と言いますが、金融機関はこのリスクを肩代わりする役割を担っています。これを『リスク負担機能』と呼びます。

私たちが銀行にお金を預けると、銀行はそのお金を企業や個人に貸し出します。預けたお金は、事業を始める際の資金となったり、家を買うためのお金になったり、様々な形で経済活動を支えています。しかし、貸し出したお金が全てきちんと返済されるとは限りません。事業がうまくいかず倒産してしまったり、個人が失業して返済が滞ってしまう可能性もあります。このような場合、本来であればお金を預けた人が損失を被るはずですが、金融機関がそのリスクを負うことで、預金者は安心して預金することができます。

金融機関は、お金を貸し出す前に、借りる人の返済能力をしっかりと調べます。信用情報や事業計画などを確認し、返済できないリスクが高いと判断した場合は、貸し出しを見送ったり、より高い金利を設定することでリスクを抑えようとします。また、貸し倒れに備えて、あらかじめ準備金を積み立てておくことで、万が一返済が滞っても預金者への影響を最小限に抑える努力をしています。

このように、金融機関のリスク負担機能は、お金を貸し借りする人々の間に立って、経済活動を円滑に進めるための重要な役割を果たしていると言えるでしょう。安心して事業を始めたり、大きな買い物をしたりできるのは、このリスク負担機能があるおかげです。金融機関は、リスクを適切に管理しながら、社会全体の経済活動を支えているのです。

リスクの種類

お金を扱う仕事には、様々な危険が潜んでいます。これらをまとめてリスクと呼び、種類も様々です。大きく分けて、お金を貸した相手が返済できなくなる信用リスク、市場の変動で資産価値が下がる市場リスク、そして短期的な資金繰りが行き詰まる流動性リスクがあります。これらのリスクは、事業の継続に大きな影響を及ぼす可能性があり、適切な対策が必要です。

信用リスクは、取引先の倒産や財務状況の悪化などによって、貸し倒れが発生する危険性です。例えば、企業への融資や債券投資などが該当します。このリスクを減らすためには、取引先の財務内容をしっかり調べたり、保証人や担保を求めたりすることが重要です。また、貸出先を分散させることで、一社への集中による影響を少なくすることも有効です。

市場リスクは、金利や株価、為替などの市場の値動きによって、保有資産の価値が変動する危険性です。例えば、金利が上昇すると債券価格は下落しますし、株価が下落すれば株式投資の損失に繋がります。このリスクを抑えるには、市場の動向を常に把握し、分散投資を行うことが重要です。また、先物取引やオプション取引などを利用して、リスクを回避するヘッジという方法もあります。

流動性リスクは、預金者が一斉にお金を引き出そうとした際に、すぐに対応できない危険性です。銀行や信用金庫など、預金を取り扱う金融機関にとって特に重要なリスクです。日頃から十分な現金を保有しておくことや、他の金融機関から資金を借り入れる準備を整えておくことが大切です。また、安定した資金調達ができるように、預金者との信頼関係を築くことも重要です。

| リスクの種類 | 内容 | 例 | 対策 |

|---|---|---|---|

| 信用リスク | お金を貸した相手が返済できなくなるリスク | 企業への融資、債券投資 | 取引先の財務内容調査、保証人・担保、貸出先の分散 |

| 市場リスク | 市場の変動で資産価値が下がるリスク | 金利上昇による債券価格下落、株価下落による株式投資損失 | 市場動向の把握、分散投資、ヘッジ(先物・オプション取引) |

| 流動性リスク | 短期的な資金繰りが行き詰まるリスク | 銀行の取り付け騒ぎ | 十分な現金の保有、資金借入の準備、預金者との信頼関係構築 |

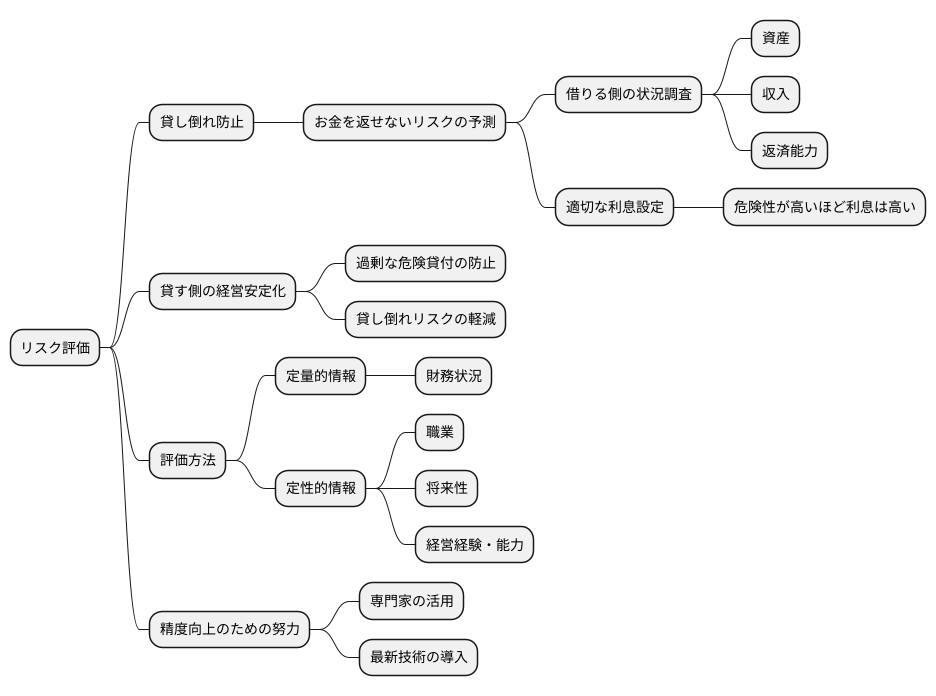

リスク評価の重要性

お金を貸し借りする世界では、貸す側にとって一番怖いのは、お金が返ってこないことです。これを「貸し倒れ」と言いますが、これを防ぐために、お金を貸す側はあらかじめ「リスク評価」という作業をとても大切にしています。

リスク評価とは、お金を借りる人の状況をじっくりと調べることです。例えば、お金を借りる人が今どれくらいお金を持っているのか、毎月どれくらい収入があるのか、そして、きちんと返済できるだけの力があるのかなどを調べます。

この調査では、色々な情報を集めて、お金を返せないかもしれない危険性を予測します。この予測が正確であれば、貸す側は安心して適切な利息を決めることができます。利息とは、お金を借りる際の手数料のようなものです。危険性が高いほど、利息は高くなります。

正確なリスク評価は、貸す側が損をしないためだけでなく、必要以上に危険な貸し付けをしてしまわないようにするためにも大切です。貸し倒れが多すぎると、貸す側も経営が苦しくなってしまいます。

リスク評価では、数字だけで判断するのではなく、数字に表れない情報も重要です。例えば、お金を借りる人がどんな仕事をしているのか、その仕事は将来性があるのか、そして、その人は経営の経験や能力があるのかなども調べます。これらの情報を合わせて考えることで、より確実なリスク評価ができます。

お金を貸す側は、リスク評価の専門家を雇ったり、最新の技術を使った分析方法を使ったりして、常に評価の精度を上げる努力をしています。これにより、より安全にお金の貸し借りができるようになります。

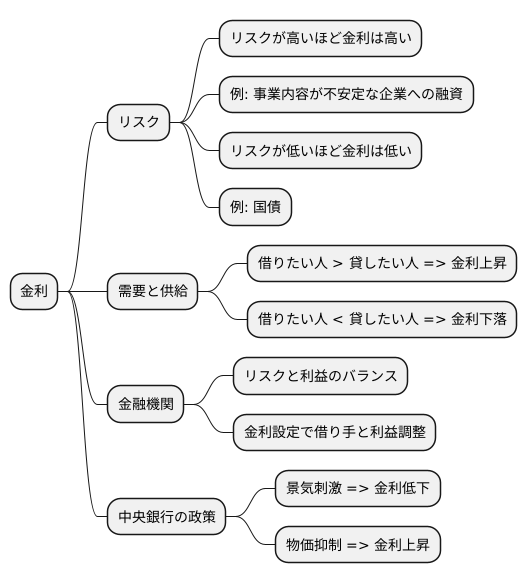

金利設定との関係

お金を貸し借りする際、利子というものが発生しますが、この利子の割合を決めるのが金利です。金利は、お金を貸す側が抱える危険の度合い、つまりリスクによって大きく左右されます。リスクが高いほど、貸し倒れのリスクも高まるため、その埋め合わせとして高い金利が設定されます。例えば、事業内容が不安定な企業への融資は、返済が滞る可能性が高いため、より高い金利で貸し付けが行われます。反対に、国債のように安全性の高いものへの投資は、リスクが低いため、金利も低く設定されます。

金利は、お金を借りたい人と貸したい人のバランス、つまり需要と供給によっても変動します。お金を借りたい人が多く、貸したい人が少ない場合は、金利は上昇します。これは、需要に対して供給が少ないため、希少価値が高まり、価格が上がるのと同じ仕組みです。反対に、お金を借りたい人が少なく、貸したい人が多い場合は、金利は下落します。需要が少なく、供給が過剰な状態なので、金利を下げて借り手を増やす必要があるからです。このように、金利は市場でのお金の動きを反映して常に変動しています。

金融機関は、市場全体のお金の動きを常に観察し、適切な金利を設定することで、リスクと利益のバランスを取っています。利益を大きくするために金利を高く設定しすぎると、借り手が減ってしまい、結果的に利益が減少する可能性もあります。そのため、金融機関は、市場の状況を的確に判断し、最適な金利水準を探る必要があります。

さらに、金利は日本銀行のような中央銀行の政策によっても影響を受けます。中央銀行は、景気や物価の動きに応じて、政策金利を調整することで、市場全体の金利に影響を与えます。景気を刺激したい場合は金利を下げ、物価の上昇を抑えたい場合は金利を上げます。このように、金利は様々な要因が複雑に絡み合って決定される重要な経済指標なのです。

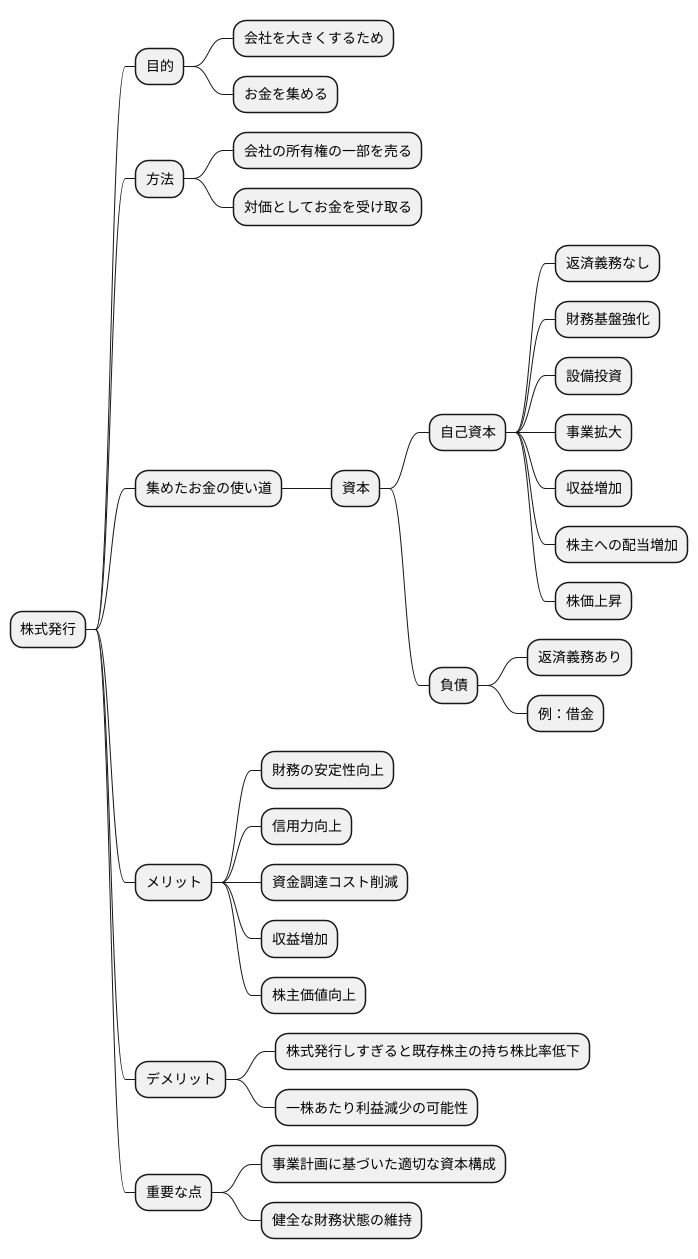

経済への影響

お金を貸し借りする場所は、経済全体を支える重要な働きをしています。これらの場所が事業を行う人や一般の人々がお金を用立て出来るようにすることで、会社を大きくしたり、新しい機械や設備を買うことが可能になります。これが、経済を成長させ、より多くの人が働ける場を作ることにつながります。

お金を貸し借りする場所は、危険を分散することでも経済を安定させる役割を果たしています。たくさんの人に少しずつお金を貸すことで、ある人がお金を返せなくなっても大きな影響が出ないようにしています。これは、お金の流れ全体を安定させ、経済に何か問題が起きても耐えられるように強くすることに役立ちます。

お金を貸し借りする場所が適切に危険を負うことは、経済が長く良い状態でいるために欠かせません。例えば、新しい技術を持つ会社にお金を貸すことは危険ですが、その技術が成功すれば経済全体に大きな利益をもたらします。しかし、あまりに大きな危険を負うと、お金を貸し借りする場所自体が問題を抱え、経済全体に悪影響を与える可能性があります。

そのため、お金を貸し借りする場所は、危険と利益のバランスをうまくとることがとても大切です。経済の状況をよく見て、将来どうなるかを予想しながら、どの程度危険を負うかを決める必要があります。また、国が作った決まりを守り、責任ある行動をとることも重要です。お金を貸し借りする場所が健全に運営され、適切な危険管理を行うことで、経済は安定し、成長を続けることができます。

さらに、お金を貸し借りする場所は、人々がお金を貯めたり、増やしたりするのを手伝う役割も担っています。預金を受け入れ、それを企業への融資に回し、経済活動を活発化させることで、人々の資産形成にも貢献しています。このように、お金を貸し借りする場所は、経済の様々な側面に深く関わっており、その健全性は経済全体の安定と成長に不可欠です。

適切なリスク管理の必要性

お金を扱う事業を行う組織にとって、危険をうまく管理することはとても大切です。危険を負うことで利益を得ることもありますが、危険をうまく管理できなければ、組織の経営が不安定になり、お金の流れ全体に悪い影響を与える可能性があります。

適切な危険管理とは、危険の種類を明らかにし、その大きさを評価し、そして適切な対策を講じる一連の流れのことです。お金を扱う組織は、危険管理のための専門の部署を設けたり、高度な管理方法を取り入れたりすることで、危険をできるだけ小さくしようと努力しています。

例えば、ある事業にお金を貸す場合、貸したお金が返ってこない危険があります。この危険を管理するために、お金を扱う組織は、借りる側の財産状況や事業の将来性を慎重に調べます。また、万が一お金が返ってこなかった場合に備えて、保証人や担保を求めることもあります。さらに、貸し出す金額や金利を調整することで、危険と利益のバランスをとります。

お金の流れを監視する機関も、お金を扱う組織が健全に経営できるように、危険管理に関する規則を作り、監督を行っています。これは、社会全体のお金の流れを安定させるためにとても重要です。

適切な危険管理は、お金を扱う組織が健全な経営を続け、社会全体のお金の流れを安定させるために欠かせないものです。お金を扱う組織は、常に危険管理の方法を改善し、社会からの信頼を守り続けなければなりません。未来を見据え、新たな危険の種類や管理方法を常に学び、社会の変化に対応できる柔軟な管理体制を築くことが大切です。そうすることで、持続可能な発展に貢献し、社会の信頼をより強固なものにすることができるでしょう。

| リスク管理の重要性 | リスク管理のプロセス | リスク管理の例 | 監督機関の役割 | 今後のリスク管理 |

|---|---|---|---|---|

| お金を扱う組織にとって、リスク管理は経営の安定性と健全な資金の流れに不可欠 | 1. リスクの種類を特定 2. リスクの大きさを評価 3. 適切な対策を実施 |

融資におけるリスク ・借り手の財産状況や事業性を調査 ・保証人や担保の設定 ・融資額や金利の調整 |

リスク管理に関する規則策定と監督により、金融システムの安定化を図る | ・リスク管理手法の継続的な改善 ・新たなリスクの種類や管理方法の学習 ・社会の変化に対応できる柔軟な管理体制の構築 |