アナウンスメント効果:金融政策の波及力

投資の初心者

先生、『アナウンスメント効果』ってどういう意味ですか?

投資アドバイザー

簡単に言うと、何か重要な発表があった時に、その内容よりも発表があったという事実自体が市場に影響を与えることだよ。例えば、公定歩合の変更が発表された時、実際に変更される前に、その発表を受けて市場が反応するような場合だね。

投資の初心者

なるほど。つまり、実際に何かが変わったわけではないけれど、将来変わるかもしれないという予想でみんなが行動するから、市場が動くってことですか?

投資アドバイザー

その通り!将来への期待や不安といった心理的な要因が大きく影響するんだ。公定歩合の発表以外にも、企業の業績予想や政府の政策発表など、様々な場面で見られる効果だよ。

アナウンスメント効果とは。

「投資に関係する言葉である『告知効果』について説明します。告知効果とは、公定歩合の変更を広く知らせることで、間接的にさまざまな影響が生じることを指します。

アナウンスメント効果とは

日本銀行などの各国の中央銀行は、市場にお金を貸し出す際の基準となる金利を調整することで、景気を管理しています。この金利は公定歩合と呼ばれ、その変更は経済全体に大きな影響を及ぼします。公定歩合の変更が市場に与える影響は、実際に金利が変わる時だけではありません。変更が発表される、まさにその瞬間から、市場は反応し始めるのです。これをアナウンスメント効果と呼びます。

公定歩合の変更は、銀行がお金を借りる際の費用に直接影響します。金利が上がればお金を借りる費用も増え、銀行は企業や個人への貸し出しを控えめにする可能性があります。逆に金利が下がれば、お金を借りやすくなり、貸し出しが増えることが期待されます。しかし、アナウンスメント効果は、こうした実際の金利変更が生じる前に、発表という行為自体が市場に影響を与える点が重要です。

市場参加者は、公定歩合の変更発表を、中央銀行の経済見通しを示す重要な情報として受け取ります。例えば、もし中央銀行が公定歩合を引き上げると発表すれば、市場は中央銀行が今後の物価上昇を見込んでいると予想するでしょう。逆に、公定歩合の引き下げは、景気低迷への懸念を示唆していると解釈されるかもしれません。

こうした予想に基づき、市場参加者は、株や債券などの金融商品の売買や、企業への投資といった行動を変化させます。公定歩合の引き上げが予想されれば、投資家は債券価格が下落すると考え、債券を売却するかもしれません。逆に、公定歩合の引き下げが予想されれば、企業は資金調達がしやすくなると期待し、設備投資を増やす可能性があります。このように、アナウンスメント効果は、将来の経済状況に対する期待を通じて、市場心理に大きな影響を与えるのです。公定歩合変更の発表は、単なる事実の伝達ではなく、市場を動かす力強いメッセージとなるのです。

市場への影響

公表された内容は、株式、債券、為替など、さまざまな市場に大きな影響を与えます。これらは「公表効果」と呼ばれ、経済の動きを左右する重要な要素です。

例えば、日本銀行が政策金利である公定歩合の引き上げを発表すると、市場は将来の金利上昇を見込みます。すると、債券の価格は下落し始めます。なぜなら、現在より高い金利で発行される将来の債券の方が魅力的になり、既存の債券の価値が相対的に下がるからです。また、企業にとっては資金を借りるための費用が増えることを意味するため、株式市場も売りに傾き、株価が下がる圧力にさらされます。

為替市場では、金利差の変化によって通貨の価値が変動します。公定歩合の引き上げは国内の金利を上昇させるため、海外投資家にとってはその国の通貨建ての資産の魅力が増します。結果として、その通貨への需要が高まり、通貨の価値が上昇する可能性があります。

公表効果は、このような短期的な市場の変動だけでなく、長期的な経済活動にも影響を及ぼします。企業は将来の金利動向や市場の反応を予測しながら投資計画を立てます。金利上昇の見通しは、設備投資などへの意欲を減退させる可能性があります。同様に、消費者は金利上昇によるローン返済額の増加などを考慮して支出を控えるようになり、個人消費の減退につながる可能性があります。

このように、公表された内容は企業の投資意欲や消費者の支出行動に影響を与え、経済全体の成長に大きな波及効果をもたらします。だからこそ、政府や中央銀行による政策発表は、市場への影響を慎重に見極めながら行われる必要があるのです。

| 市場 | 公定歩合引上げ時の影響 | 理由 |

|---|---|---|

| 債券市場 | 価格下落 | 将来の高金利債券の魅力が増し、既存債券の価値が下がる |

| 株式市場 | 株価下落圧力 | 企業の資金調達コスト増加 |

| 為替市場 | 通貨価値上昇の可能性 | 金利差拡大による海外投資家の資金流入 |

| 企業 | 設備投資意欲減退 | 将来の金利上昇見込み |

| 消費者 | 個人消費減退 | 金利上昇によるローン返済額増加見込み |

金融政策との関係

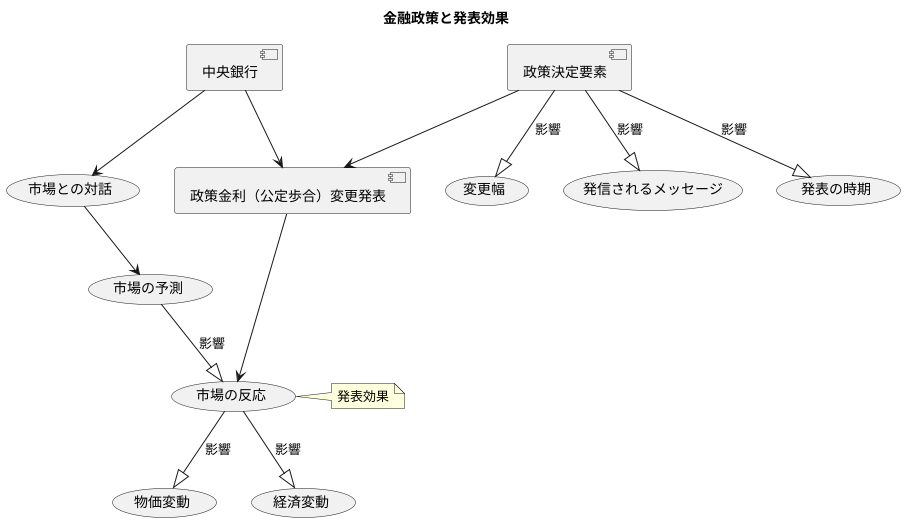

金融政策は、国の経済を健全な状態に保つための重要な手段です。その中でも、中央銀行による発表が市場に与える影響、いわゆる「発表効果」は政策運営の上で極めて重要です。中央銀行が政策金利である公定歩合の変更を発表すると、市場は即座に反応します。この反応は、単に変更された数値だけでなく、発表の時期やその変更幅、そして同時に発信されるメッセージによっても大きく変わります。

中央銀行は、この発表効果を綿密に計算に入れながら政策を決定します。例えば、物価の上昇を抑えたい場合、公定歩合の引き上げを発表します。この発表によって、市場では将来の金利上昇を見込んだ動きが活発化し、結果として現在の物価上昇にも歯止めがかかる効果が期待できます。しかし、市場の反応を読み誤ると、必要以上に大きな変動を引き起こし、経済に悪影響を与える可能性もあります。そのため、中央銀行は市場の動向を常に注視し、適切な時期と変更幅を選択しなければなりません。

さらに、中央銀行は発表効果を最大限に活用するために、市場との対話を重視しています。将来の政策運営について、ある程度の方向性を示唆することで、市場参加者の予測をある程度絞り込み、政策の有効性を高めることが可能になります。例えば、近い将来、公定歩合の引き上げを検討していることを事前に示唆しておけば、市場はその発表に心の準備ができます。そして、実際に発表された時に過剰に反応することを避け、経済への急激な変化を和らげることができます。このように、発表の内容だけでなく、その伝え方やタイミング、そして市場との継続的な対話も、金融政策の成功には欠かせない要素なのです。

効果の大きさ

金融政策発表が市場に与える影響、いわゆる発表効果の度合いは一定ではありません。様々な要因が複雑に絡み合い、その大きさを左右します。

まず、市場の状況が大きな影響を与えます。市場が比較的落ち着いていて、投資家の心理状態が安定している時には、金融政策発表の影響は限定的となるでしょう。一方、市場が不安定な時期、例えば大きな経済イベントや地政学的な緊張が高まっている局面では、投資家の神経は過敏になり、わずかな政策変更でも市場は大きく反応する傾向があります。

次に、実体経済の基礎的条件、いわゆるファンダメンタルズも重要な要素です。経済が好調で成長力も強い場合には、金融政策の変更は市場に大きな影響を与えないかもしれません。しかし、景気が後退局面にあり、企業業績が悪化しているような状況では、金融政策変更の影響は増幅され、市場はより敏感に反応するでしょう。

さらに、中央銀行に対する市場の信頼度も発表効果を左右すると言えるでしょう。中央銀行が過去の言動を通して、一貫性があり信頼できる政策運営を行ってきたと市場が認識していれば、その発表は重みを持ち、市場は真剣に受け止めます。逆に、中央銀行の政策運営に一貫性がなく、予測不能な行動をとる傾向があると市場が判断した場合、発表内容に対する信頼度は低下し、市場への影響も限定的になるでしょう。

これらの要素に加えて、発表内容の予期性も影響します。事前に市場である程度予想されていた内容であれば、サプライズは少なく、市場の反応も穏やかになります。しかし、市場の予想を大きく上回る、あるいは下回る内容であれば、その影響は当然大きくなります。このように、発表効果の大きさは様々な要素が複雑に絡み合って決定されるため、常に注意深く観察する必要があります。

| 要因 | 状況 | 市場への影響 |

|---|---|---|

| 市場の状況 | 安定 | 限定的 |

| 不安定 | 大 | |

| 実体経済の基礎的条件 | 好調 | 小 |

| 不調 | 大 | |

| 中央銀行に対する市場の信頼度 | 高 | 大 |

| 低 | 小 | |

| 発表内容の予期性 | 高(予想通り) | 小 |

| 低(予想外) | 大 |

将来への展望

これから先の金融政策において、公表による効果はより大切になっていくでしょう。 情報技術の進歩によって、市場は刻々と変化する情報にすぐに触れられるようになり、公表内容への反応も速くなっています。

この公表による効果は、実際に行動を起こす前に、将来の行動計画を言葉で伝えることによって市場の期待に影響を与え、結果として経済に影響を及ぼすことを指します。たとえば、中央銀行が将来の利上げを示唆することで、市場は将来の金利上昇を予想し、現在の金利にも影響を与えるといった具合です。

中央銀行は、市場との対話を深め、公表による効果をうまく調整することで、金融政策の効果を高めることが求められます。 具体的には、政策決定の意図や今後の見通しを分かりやすく説明することで、市場の予想とのズレを小さくし、政策の有効性を高めることができます。また、不必要な混乱や市場の過剰反応を防ぐためにも、情報発信のタイミングや内容に注意を払う必要があります。

市場に参加する側も、公表による効果を理解し、的確な投資判断を行うことが重要です。 中央銀行の発表内容だけでなく、その背景や意図を理解することで、市場の動きを予測しやすくなります。例えば、中央銀行が利上げを示唆した場合、その真意が景気の過熱抑制なのか、あるいはインフレ対策なのかによって、市場の反応は異なってきます。

公表による効果を理解することは、金融市場の仕組みを理解し、適切な投資計画を立てる上で欠かせない要素と言えるでしょう。 中央銀行と市場参加者双方にとって、公表内容が持つ意味は、今後も大きくなっていくと考えられます。

今後は、情報伝達の方法も多様化していくでしょう。 従来の記者会見や報告書に加え、インターネットやソーシャルメディアなども活用することで、より幅広い層へ情報を届け、透明性を高める努力が求められます。市場参加者も、様々な情報源を活用し、多角的な視点から情報を分析する能力が重要になります。

| 項目 | 内容 |

|---|---|

| 公表効果の重要性 | 情報技術の進歩により、市場は公表内容に迅速に反応するようになったため、金融政策における公表効果は重要性を増している。 |

| 公表効果のメカニズム | 将来の行動計画を言葉で伝えることで市場の期待に影響を与え、経済に影響を及ぼす。例えば、中央銀行の利上げ示唆は現在の金利にも影響する。 |

| 中央銀行の役割 | 市場との対話を深め、公表効果を調整することで金融政策の効果を高める。政策意図や見通しを明確に説明し、市場の予想とのズレを最小化し、政策の有効性を高める。情報発信のタイミングや内容にも注意が必要。 |

| 市場参加者の役割 | 公表効果を理解し、的確な投資判断を行う。発表内容だけでなく、背景や意図を理解することで市場の動きを予測しやすくなる。例えば、利上げ示唆の真意が景気抑制かインフレ対策かによって市場の反応は異なる。 |

| 今後の展望 | 情報伝達方法は多様化し、インターネットやソーシャルメディアも活用される。中央銀行は透明性を高める努力が必要。市場参加者は様々な情報源を活用し、多角的に情報を分析する能力が重要になる。 |